Ce texte est un « article presslib’ » (*)

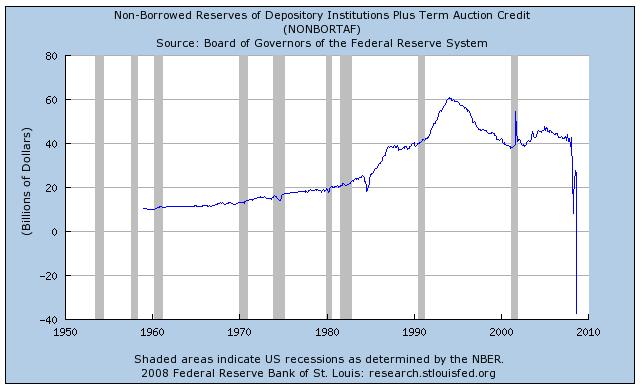

En avril dernier, nous étions allé voir Les réserves des banques commerciales américaines – enfin, ce qu’il en reste. Nous nous interrogions à la vue de ces graphiques proposés par la Federal Reserve Bank de Saint-Louis : « Est-ce que cela signifie que les choses vont aller très mal ? ».

On nous rassurait de tous côtés, je veux dire les gens qui « comprennent vraiment ce que ces graphiques veulent dire ». Alors voilà, six mois plus tard. Ce que cela disait, c’était effectivement que les choses allaient très mal.

Pour obtenir les chiffres représentés sur le diagramme, on ajoute aux « réserves non-empruntées » des banques commerciales, les lignes de crédit qu’elles obtiennent depuis décembre 2007 de la Federal Reserve par le truchement de ses agences régionales en tant que Term–Auction Facility. Le taux d’intérêt auquel elles empruntent est déterminé par des enchères mais est beaucoup moins élevé que le LIBOR qui règle les emprunts inter-bancaires.

Le graphique ci-dessous montre le TED (Treasury-Bill – Euro Dollar) : la différence entre le taux qui s’applique aux bons du Trésor américains à trois mois et le taux que les banques exigent l’une de l’autre pour un prêt à trois mois. Le TED s’est encore détérioré par rapport à ce que j’en disais il y a neuf jours dans La paralysie complète n’est plus qu’une question de jours : il atteint désormais 4,63 %. Ceci veut dire qu’il en coûte 4,63 % de plus pour une banque américaine qui emprunte pour trois mois à une consoeur qu’au Trésor américain quand lui emprunte : 4,63 %, c’est le prix que le marché attribue au risque qu’elles représentent aujourd’hui l’une pour l’autre.

La différence entre notre lecture en avril et la nôtre aujourd’hui, c’est que maintenant nous SAVONS que ça va très mal, avant même d’aller consulter les graphiques.

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

12 réponses à “Les réserves des banques commerciales américaines – enfin, ce qu’il en reste (II)”

Cher Paul,

Pensez vous que la garantie (orale) par les états des echanges interbancaires, serait de nature a permettre la baisse du ted, ou pensez vous qu’ il est trop tard, pour ce genre de propos.

En somme, que faire maintenant ?

A cette époque je soulignais que l’important était dans le détail, l’échelle de gauche. Que représentent 40B$ de réserves en temps normal vis à vis de tous les engagements ? rien. Le risque était déjà inscrit dans le graphe.

Passer de 40B$ à -40 B$ tient davantage de l’artefact.

Comme la FED rémunère désormais les réserves, je prends le pari que ce graphe va évoluer dans le « bon » sens. Evidemment, ça ne signifiera nullement que la situation s’est améliorée. Ce sera simplement un autre artefact.

Une note AAA signifie-t-elle encore quelque chose pour le gouvernement américain ?

Je souhaitais parler du comportement des banques françaises dans la tourmente. Depuis quelques jours on nous assure qu’elles continuent de prêter et ne peuvent pas être mis en faillite. Mais que voit-on : Elles doivent pour la fin de l’année récupérer un maximum de liquidité et demandent aux emprunteurs d’apporter 30% de l’emprunt en liquidité pour obtenir l’emprunt ou même beaucoup plus dans le cas d’hypothèques ! Ne serait ce pas là non plus encore une cavalerie ! En effet il est hélas probable que cet apport de liquidité ne servent qu’à boucher leur trous. Leur rôle de prêteur est sérieusement entamé et beaucoup de petites et moyennes entreprises fonctionnent avec des emprunts pour assurer leur trésorerie. Quand l’Etat bouche les trous pour les banques celles ci ne re-prêtent qu’une faible partie aux entreprise et il y a aujourd’hui un risque réel pour celles ci et donc l’économie « réelle ». Mais on peut aussi se poser la question du modèle des entreprises dont on essaye de tirer le maximum en rémunérations (plutôt pour les dirigeants ou les actionnaires) au détriment de l’investissement et d’une réelle capitalisation. Des entreprises ont fait comme beaucoup de particuliers elles vivaient à crédit et transformait celui ci en rémunérations et la crise actuelle risque de grandement les affecter. Est ce que le rôle d’une entreprise est de créer de la richesse ou seulement de permettre de créer des revenus ? J’ai bien peur que la réponse ait souvent été le second cas.

@Jean-Baptiste : Je ne crois pas qu’il y ait de « cavalerie » à demander un apport personnel élevé à l’emprunteur. Cet apport n’est pas placé en banque, il sert à payer le vendeur de l’actif cofinancé par l’emprunt.

Par contre Ce que cela peut indiquer, c’est que les banques s’inquiètent d’une éventuelle diminution de la valeur desdits actifs. Exemple : en tant que banque, je n’accorde plus qu’un emprunt de 70.000 euros pour l’acquisition d’un bien de 100.000 (apport personnel 30.000) car je crains que la valeur dudit bien ne diminue au cours des années à venir. Ainsi, en cas de défaillance de l’emprunteur, l’expropriation du bien (saisie) devrait malgré tout me rapporter de quoi me payer…

Supplique: comme les définitions de billions et trillions sont différentes selon qu’on parle français, anglais US ou anglais GB, comme cela diffère selon qu’on est physicien ou financier, comme nous montons chaque jour dans les grands chiffres (les trous de la finance), je deviens fou à essayer de deviner quelle langue vous parlez.. Si on disait 10exp6, 10exp9, 10exp12, 10exp15, 10exp18 pour ce que perso j’appelle million, milliard, trillion, quartillon, quintillon, ne serait-ce pas plus simple?

Je suis entrepreneur, hyper prudent, mes associés encore plus, avec un volant de trésorerie unique (plus de 30 % de notre CA annuel en trésorerie en moyenne).

Ce qui me stupéfait, c’est que tout pousse les entreprises (et les individus) à s’ ENDETTER (à tort le plus souvent pour les individus) ou à CONSOMMER: le système d’imposition (particulier comme entreprise), le système comptable, le système financier et les mécanismes de levier.

D’ailleurs, j’attribue le taux élevé d’épargne très élevé des français, une exception parmi les pays occidentaux, à une peur grandissante et à un manque de confiance dans les institutions, les organismes financiers (et d’ailleurs amplement justifié avis personnel).

Au delà de la crise actuelle, cette préférence pour le PRESENT, par rapport au futur, traduit par des impositions relatives énormes (l’épargne taxée à près de 30 % par rapport à la consommation immédiate !!! et les réserves pour les entreprises à 35 % !!! (IS) puis 30 % pour la trésorerie).

Cette préférence pour le présent, cette impatience congénitale à notre société, qui pousse à l’endettement et à un « mauvais » risque, est calamiteux, car ne favorise pas une bonne allocation d’actifs, l’investissement (je parle du vrai investissement dans des entreprises, pas le pseudo via l’immobilier ou la défiscalisation) ni une bonne répartition des richesses.

@Dédé, je trouve en effet que demander 30% d’apport revient à une bonne gestion qui était celle qui prévalait par le passé et me parait justifiée de même que la valeur attribuée au biens en hypothèque cependant je critiquais surtout la gestion des banques au moment présent et de leur souci immédiat de récupérer le plus de liquidités possibles alors qu’elles sont elles mêmes dans des situations hasardeuses. C’est surtout le changement des conditions d’emprunt qui risque de mettre des entreprises dans des situations difficiles même si ces conditions ressemblent plus à des conditions « plus normales » pour emprunter.

La deflation a commencé aux USA depuis mi-septembre 2008.

Voir http://contreinfo.info/article.php3?id_article=2238

L’image http://contreinfo.info/IMG/jpg/Us_bASE.jpg de cet article se passe de tous commentaires.

Voici un bon complément à savoir sur le « devenir » du radeau bancaire. Stagflation! Quand tu nous tient!?

http://tropicalbear.over-blog.com/pages/Comprendre_la_deflation-770777.html

mon impression est que ces mesures vont faire perdurer ce systeme d’economie virtuelle .rien n’est modifie pour empecher ces speculateurs de continuer et reprendre leur activite!…..de plus je crois que la crise des etats unis en est a ses debuts et que des deferlantes vont venir ,suite aux autres credits accordes pour l’achat d’immobilier.ne croyez vous pas qu’il serait becessaire d’interdire la speculation sur les produits de premiere necessite (ble,riz mais…..)qui peuvent etre en phase avec la consomatiob mondiale!!………….

Depuis des années certains mouvements que je ne citerai pas 🙂 mais auxquels j’appartiens… ont alerté sur les 7 plaies d’Egypte de la finance : maintenant que des hedge funds bien blets vont tomber de l’arbre on ne va quand même pas pleurer….. positivons quand même un peu, un monde meilleur est possible !

Il y a plus inquiétant. En novembre nos dirigeants démocratiques vont se réunir sous l’égide du principal responsable du chaos GW Bush en qui nous avons tous un maximum de confiance n’en doutons pas et chercher des super mesures pour que « tout redevienne comme avant », ou même pire – ils disent « un monde nouveau », ce sera en fait la finance qui gouverne, et ils connaissent au moins leurs intérêts.

Soyons rassurés, ils ne sont pas du tout « populistes » ils sont intéressés par le fric d’abord et par le peuple après, l’argent sera la préoccupation unique.

Mais malheureusement, le système commence à danser, et s’il se casse la figure, ce n’est pas l’attelage des philanthropes précédents qui vont en 15 jours reconstruire le bateau, même accompagnés d’un Keynes de 2008 qui s’appellerait DSK ou Attali ou Warren Buffet, faut pas croire au Père Noël (clin d’oeil à PJ !). La finance, l’économie, la monnaie, vont-elles entraîner la démocratie dans leur chute et vite ? Seul le mouvement citoyen est porteur de valeurs politiques crédibles et désormais de l’expertise technique qui peuvent l’éviter. Je me demande même si les « dirigeants » cités sont mandatés donc légitimes pour résoudre ce genre de crises.

Je suis très inquiet – pas pour les CDS et Hedge funds – mais pour la période dans laquelle nous entrons.