Billet invité

Dans le conte traditionnel bien connu, le premier petit cochon construit sa maison en paille. Le deuxième en brindilles. Le troisième en briques et ciment. Avec la directive CRD III (capital requirements directive ou directive sur les exigences de fonds propres pour les établissements financiers), l’Europe avait construit une maison de paille, rapidement soufflée par les métastases de la crise. Avec la directive CRD IV, on aurait pu croire que la leçon avait été retenue et que l’Europe s’affairait à construire sa maison de briques et de ciment. CRD IV est entré en vigueur en partie le 1er janvier 2014, transposant pour l’essentiel les dispositions de Bâle III. Le grand méchant loup (de Wall Street ?) ne s’y cassera pas les dents : c’est une maison de brindilles.

La directive CRD et le règlement CRR ont été adoptés par le Conseil de l’Union européenne le 20 juin 2013, après le vote du Parlement européen du 16 avril 2013.

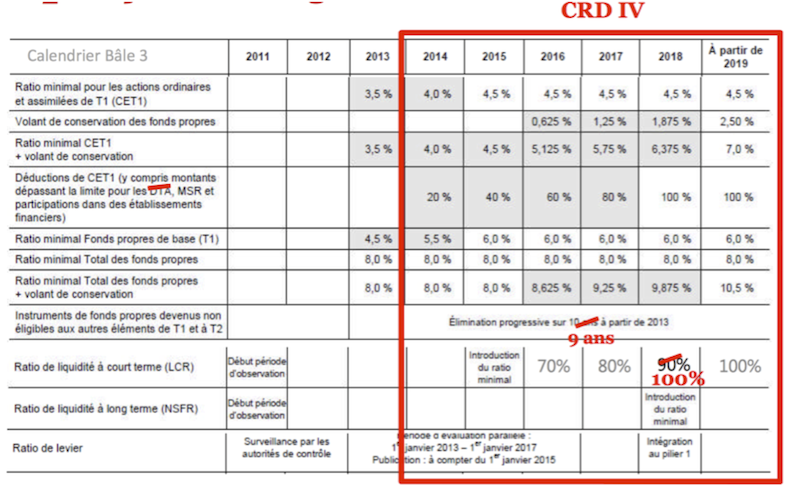

C’est le règlement qui est entré en vigueur le 1er janvier 2014. La mise en œuvre de l’ensemble des dispositions suit un calendrier sur 10 ans (ce qui s’appelle « parer au plus pressé » sans doute) pour ne pas « impacter négativement » les banques comme on dit. Comme Bâle III ou presque.

CRR / CRD IV s’appliquent aux établissements de crédit (EC) et aux entreprises d’investissement. En France, un nouveau statut de Société de financement vient d’être créé pour les sociétés ne remplissant pas les conditions fixées par les textes européens, notamment les EC ne recevant pas de fonds remboursables du public, afin d’aménager leur supervision prudentielle en matière de liquidité et de levier, mais avec pour contrepartie notamment une perte de l’accès au refinancement de la BCE et une perte du bénéfice du passeport européen des EC.

1/ Un paquet / deux outils juridiques

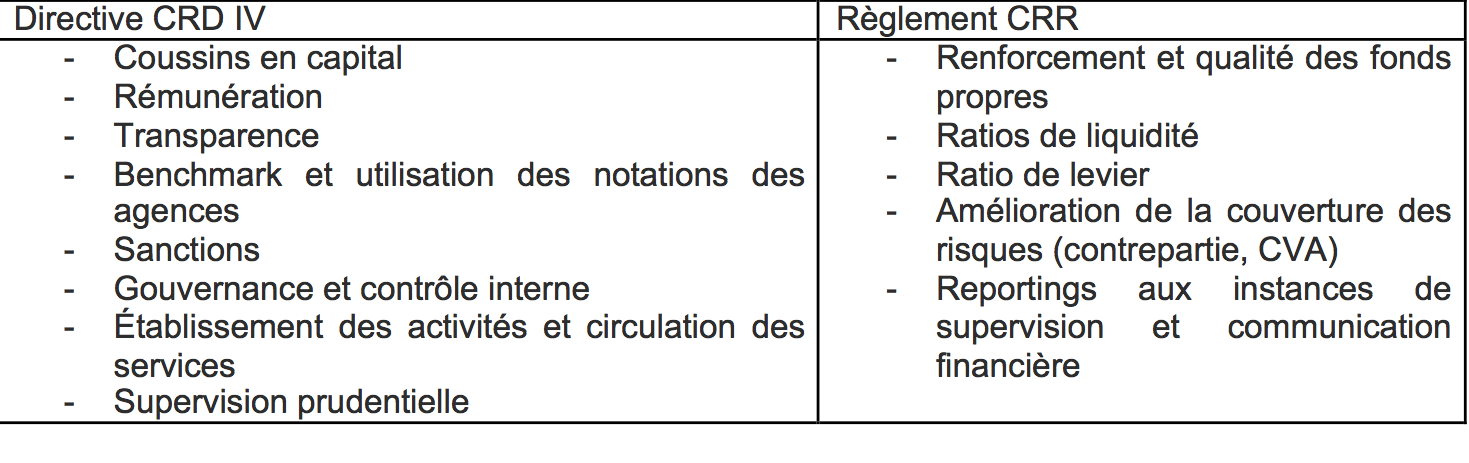

On parle de « paquet » CDR IV, car il y a deux outils juridiques :

– le règlement sur les exigences de fonds propres CRR, un nouvel instrument ajouté lors de la révision actuelle de la directive existante, établit des exigences prudentielles pour les capitaux, les liquidités et les risques de crédit applicables aux entreprises d’investissement et aux établissements de crédit dans les États membres.

– la directive proprement dite CDR IV.

Contrairement à la directive, dont l’application nécessite la transposition dans le droit national de chaque pays, avec les aléas de temps et de fidélité de transposition, le règlement s’impose lui à tous les pays membres directement, sans arbitraire dans l’interprétation.

Au niveau des mesures introduites dans le paquet, celles relatives à la rémunération et aux bonus des banques, la surveillance prudentielle, la gouvernance d’entreprise et les tampons de capitaux relèveront de la compétence nationale de chaque État. Toutes les autres seront appliquées de façon uniforme à tous les États.

Le règlement du CRR assure en principe l’application uniforme de Bâle III à tous les États membres. En réalité, chaque pays pourra toujours obtenir une dérogation en s’engageant à respecter les règles de flexibilité et les coussins de fonds propres (je développe plus loin) de la directive.

Pour faire simple, voici les dispositions selon qu’elles relèvent du CRR ou de la CRD :

2/ Ratios de solvabilité

– Renforcement des fonds propres prudentiels (FPP) : les critères d’éligibilité aux FPP sont durcis. Le concept de fonds propres « durs » (CET 1) est défini, excluant les titres hybrides, mais autorisant les parts sociales des groupes mutualistes. Les critères d’admissibilité des émissions hybrides en « Additionnal Tier 1 (AT 1) sont aussi redéfinis et conditionnés à la clause de « bail in » qui prévoit la conversion en action ou l’amortissement du capital, fixé a minima à un ratio CET 1 de 5,125 %.

– Modification des risk-weighted assets (RWA). Les exigences de fonds propres au titre du risque de crédit sont modifiés (pondération des crédits aux PME, hypothèques sur le secteur immobilier professionnel, risque de contrepartie vis-à-vis des chambres de compensation) afin de couvrir les pertes liées au risque de l’évaluation du crédit sur les dérivés.

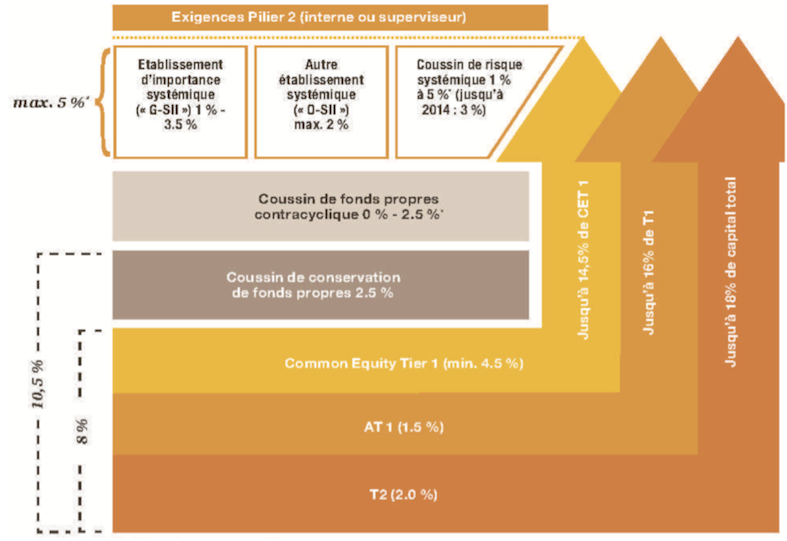

– Les ratios de solvabilité intermédiaire sont rehaussés : 4,5 % pour le CET 1 ; 6 % pour le total Tier One. Auxquels s’ajoute des « coussins de capital pouvant relever le ratio de solvabilité jusqu’à 18 % (14,5 % pour le CET 1) selon les États membres. Voire schéma ci-dessous (source PWC) :

3/ Ratios de liquidité

Deux ratios de liquidité sont introduits.

– Un ratio à court terme (30 jours), le liquidity coverage ratio (LCR, un acronyme bien trouvé). Fixé mensuellement, il doit permettre de maintenir en permanence un stock d’actifs liquides permettant de supporter 30 jours de crise (fuite des dépôts, abaissement de 3 crans de la notation. Ce ratio est fixé à 60 % pour sa mise en application en 2015, et augmentera progressivement jusqu’à 100 % en 2018. Mais avec un véto accordé à la Commission européenne, qui pourrait retarder l’application du taux à 100 % « en fonction de l’actualité économique ». Ménager des portes de sorties pour les contraintes ne fait pas de mal !

– Un ratio à moyen terme (un an), le Net Stable Funding Ratio (NSFR). Calculé trimestriellement, il doit assure un financement stable durant un an. Sa mise en place sera aussi progressive, en fonction des travaux de l’EBA et de la décision de l’UE.

4/ Ratio de levier

Le ratio de levier sera mis en place à partir de janvier 2018, si la réforme est approuvée par le Parlement européen et le Conseil des ministres sur la base du rapport de la Commission européenne présenté le 31 décembre 2016. Les banques devront alors informer la Commission de leur ratio de levier lors d’une période d’observation débutant le 1er janvier 2015.

5/ Rémunération

La rémunération devra être juste, fiable, refléter la performance, ne pas encourager le risque, blablabla.

Uniquement pour les « risk takers », le ratio entre part variable et salaire fixe sera établi à 1:1. Possibilité de passer à 2:1 uniquement par un vote des actionnaires (quorum à 50 % et vote à 66 % en faveur, ou bien en l’absence de quorum, vote à 75 % des présents).

25 % du variable devra être constitué d’actifs différés à long terme.

Le « loophole », ce vide juridique dans lequel s’engouffrent ceux qui ne veulent pas être contraints d’observer des exigences remettant en question leur modèle, est tout trouvé : on augmentera les salaires fixes à proportion de ce qu’auraient dû être les bonus.

6/ Coussins de capitaux (parce qu’il est bon d’avoir un « coussin » quand on fonce dans un mur !)

En plus des dispositions du CRR, la directive CRD prévoit un ensemble de coussins de capitaux contraignants ET optionnels (ils sont repris dans le schéma plus haut) afin de permettre aux États d’atténuer les facteurs procycliques. Où l’on voit qu’au lieu de traiter le problème des « établissements financiers d’importance systémique mondiale » (EFISm) à la source en empêchant que de tels mastodontes existent, on cloue des planches sur les carreaux cassés pour empêcher le vent d’entrer.

Le coussin de réserve de fonds propres, équivalant à 2,5% de l’exposition totale des banques, doit être garanti par un montant supplémentaire de capitaux de la plus haute qualité (capitaux de catégorie 1). Ce tampon, qui complète l’exigence de fonds propres de 4,5 % de catégorie 1 du CRR, vise à protéger les fonds propres des banques. Si une banque dépasse le tampon, elle devra limiter ou stopper le paiement de dividendes ou de bonus.

Le coussin de fonds propres contracyclique devrait refléter le cycle économique concernant l’activité de prêts bancaires et contribuer à fournir un approvisionnement de crédits stable.

Les États membres peuvent également contraindre les banques à détenir un « coussin de risque systémique » contre les perturbations des marchés financiers qui menacent le système financier et l’économie réelle de tout État membre. À partir du 1er janvier 2014, les États membres pourront fixer le taux du coussin de risque systémique entre 0 et 3 % et informer la Commission, l’ABE et le CERS. À partir de 2015, ils pourront fixer ce taux entre 3 et 5 % et devront informer la Commission, qui donnera son avis. Pour fixer le taux du coussin au-delà de 5 %, un État membre aura besoin de l’autorisation de la Commission.

Le Parlement européen a veillé à ce qu’un coussin obligatoire d’exigences de fonds propres de catégorie 1 soit inclus pour les banques qualifiées d’EFISm par les États membres, en vue de compenser le risque plus élevé et l’impact éventuel de leur faillite. Le Parlement a également introduit un coussin volontaire pour d’ « autres établissements financiers d’importance systémique » (A-EFIS).

Le tampon EFISm, de fonds propres de catégorie 1 s’élevant entre 1 et 3,5 % de l’exposition totale d’une banque, s’appliquera à partir du 1er janvier 2016. Le tampon A-EFIS, de fonds propres de catégorie 1 équivalents à 2 % de l’exposition totale d’une banque, s’appliquera à partir de 2016.

Dans le cas où une autorité peut imposer un coussin de risque systémique ou un coussin systémique pour les établissements internationaux, le plus élevé des deux devrait s’appliquer. Lorsque l’exigence de coussin de risque systémique s’applique uniquement aux expositions nationales, elle devrait s’appliquer, en outre, aux exigences de coussins A-EFIS et EFISm.

Les établissements financiers d’importance systémique mondiale devront être identifiés sur la base de leur taille, de leur interconnexion avec le système financier, de leur complexité et de leurs activités transfrontalières. Les autres établissements financiers d’importance systémique devront être identifiés sur la base de leur taille, de leur importance pour l’économie de l’Union européenne ou de l’État membre concerné, de leurs activités transfrontalières et de leur interconnexion.

(source UE)

7/ Valeurs de référence

Chaque banque est autorisée à utiliser ses propres méthodes internes pour calculer son exposition aux risques. On n’est jamais mieux servi que par soi-même. Toutefois, les banques devront soumettre une fois par an aux autorités compétentes le calcul de leur exposition. En principe, ces vérifications devraient les alerter lorsqu’une banque présente des exigences de fonds propres divergentes pour la même exposition aux risques ou lorsqu’une banque sous-estime systématiquement ses exigences de fonds propres. Mais on imagine déjà que ce calcul sera limpide pour permettre de faire toute la « transparence » nécessaire et permettre aux autorités d’avaliser avec toute l’assurance requise.

8/ CRD IV par rapport à Bâle III

Pas de grosse modifications… une virgule par ci, un point par là. Ah si, le fameux LCR (le ratio de liquidité à court terme) appliqué par CRD IV en 2018 et seulement en 2019 pour Bâle III. Mais comme on sera tous morts d’ici là… Ou bien sur Kepler 186 F.

La question est : POURQUOI n’invite-t-on pas P. Jorion dans les médias mainstream, quelqu’un qui a prédit la crise des…