À paraître dans la Revue Générale.

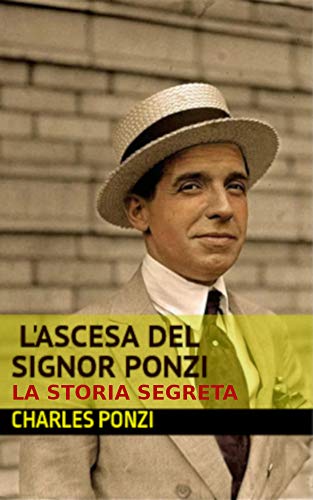

Charles Ponzi, Bernard Madoff et Sam Bankman-Fried ne sont pas de la race de ces escrocs ordinaires qui, ayant pris conscience de la crédulité insondable de ceux de leurs congénères qui cessent de voir le bout de leur nez aussitôt que l’appât du gain leur trouble la vue, décident froidement d’en tirer tout le parti qui sera possible. Non : ce sont des hommes qui crurent d’abord à leur propre génie avant que les bornes de celui-ci ne leur apparaissent et qu’ils refusent alors de décevoir ceux qui continuent d’y croire, pompant les ressources des gogos tard venus pour satisfaire les authentiques fidèles de la première heure : récompensant ceux qui avaient reconnu leur génie quand il éclatait aux yeux du monde, quitte à berner ensuite à l’échelle industrielle les imbéciles prêts à croire au génie quand il avait hélas cessé d’être. Nous avons tort de voir en ces trois anti-héros des êtres immoraux car ils ne le furent jamais à leurs propres yeux : prenant quelques libertés sans doute vis-à-vis de règlements tatillons, mais recherchant le bien et voulant faire bénéficier la multitude de la compréhension qu’ils ont acquise de la manière dont la finance « marche vraiment ». Autrement dit, pour nous qui sommes du vulgaire : des escrocs non pas ordinaires mais extraordinaires puisqu’après mûre réflexion, et du coup, en toute connaissance de cause.

La « pyramide » ou « cavalerie »

Ces montages financiers que l’on appelle en français « pyramides » ou « cavaleries », les Américains les désignent du nom de « Ponzi schemes » en hommage au grand Carlo Ponzi : créations de valeur fictives, aucune opération commerciale à proprement parler n’étant à l’origine des gains souvent fabuleux que réalisent les plus chanceux des participants. La crédibilité de la combine est soutenue pendant un temps par la capacité de l’arnaqueur à verser aux souscripteurs les gains faramineux qu’il leur a promis, non pas du fait de la création effective de nouvelles richesses mais parce que de nouveaux souscripteurs, alléchés par les gains qu’il leur fait miroiter, affluent en masse alors que se répand la bonne nouvelle des profits réalisés par les premiers bénéficiaires, les cotisations des nouveaux entrants permettant le versement des sommes promises à ceux qui se sont inscrits avant eux, transvasement de la quote-part versée par les derniers venus aux participants des débuts.

Le nom « pyramide » renvoie au fait qu’une base très large supporte une structure imposante dont le sommet est, lui, étroit. La pyramide s’effondre ou la cavalerie vient s’écraser sur un mur lorsque le montant des nouvelles cotisations entrantes a cessé d’atteindre le niveau des versements à faire. L’impossibilité de trouver de nouvelles recrues est alors due soit au fait que la source en est purement et simplement tarie, soit parce que le doute s’est instillé quant à la viabilité de la formule parmi les nouveaux candidats potentiels, sous les coups de boutoir parfois de courageux lanceurs d’alerte.

Le génie de Ponzi (1882 – 1949) fut d’avoir saisi que le principe moteur de la cavalerie, c’est une accélération progressive sans à-coups. Madoff (1938 – 2021) comprit qu’une cavalerie potentiellement perpétuelle suppose une gestion fine du nombre des cavaliers sur le champ, qu’importe qu’il soit de course ou de bataille. Quant à Bankman-Fried (1992 – …), son génie fut d’avoir découvert que, de la même manière qu’il suffit pour être célèbre dans un monde devenu celui des réseaux sociaux, de le clamer d’une voix qui porte, il est possible aujourd’hui d’être un génie sans autre mérite que des parents professeurs à Stanford ou au M.I.T. affirmant à la cantonade d’un ton docte que, décidément, non, bon sang ne peut mentir !

Trois personnalités hors du commun

Des trois, Ponzi fut certainement le moins honnête : « tout petit déjà… », pourrait-on dire. Arrivé de son Émilie-Romagne natale en 1903, serveur à Boston, il se fera aussitôt pincer à ne pas rendre la monnaie et sera plus de dix ans sous les verrous à différentes époques de sa vie. Madoff sera passé au contraire pour un financier modèle jusqu’au jour fatidique où il confiera à deux de ses fils que son affaire n’était qu’une vaste pyramide, lesquels, impitoyables, contacteront aussitôt la police – si l’on en croit du moins la version officielle. Mais son parcours avait été jusque-là irréprochable : n’avait-il pas été Président, en 1990, 1991 et 1993, du Nasdaq, la première bourse en volume des échanges aux États-Unis, spécialisée dans les firmes à technologie avancée ? Son réseau ne laissait non plus rien à désirer : au cas où le pot aux roses aurait été près d’être mis au jour, des membres de sa famille savamment distribués au sein des organismes de surveillance auraient pu le prévenir à temps, voire même neutraliser d’éventuels esprits chagrins potentiellement malveillants. Quant à Bankman-Fried, il se cantonnera avec une belle constance avant son arrestation dans le rôle de l’enfant prodige un peu brouillon et égaré, blâmant sa seule candeur pour ses propres déboires, pâles reflets cependant de ceux qu’il causait au même moment à ses meilleurs clients : « Une erreur que j’ai honte d’avoir faite… De façon très gênante, je ne savais pas grand-chose de ce qui se passait… », tels seront littéralement ses propres paroles. Propos, qu’il répétera sous des formes diverses à qui voudra bien l’interviewer durant les quelques semaines qui s’écouleraient entre la faillite de sa firme FTX, le 11 novembre 2022 et son arrestation un mois plus tard, le 12 décembre.

Mais qualifier de « plus ou moins escroc » nos trois compères est un peu court. Plus pertinent sans doute serait de s’interroger s’il était justifié pour eux d’imaginer, comme c’était le cas, que leur principal talent était d’avoir su toucher du doigt comment la finance « marche vraiment » ? Autrement dit, la « pyramide » et la « cavalerie », constituent-elles pour la finance un régime exceptionnel ou seraient-elles peut-être, à peu de choses près, sa forme ordinaire ?

L’arbitrage

Ce que l’on appelle en finance « arbitrage », est l’opération banale consistant à acheter bon marché à tel endroit et revendre plus cher à tel autre. C’est ce que Ponzi entendait faire, comme il l’expliqua dans une lettre qu’il adressa au New York Times en juillet 1920 : « J’écrivis à un correspondant en Espagne à propos du magazine en question et je reçus en réponse un Coupon Postal International qu’il me fallait échanger contre des timbres américains qui me permettraient de lui faire parvenir un exemplaire de la publication. Acheté en Espagne, le coupon valait à peu près l’équivalent d’un cent en monnaie américaine, mais ici, je reçus en échange du coupon des timbres pour un montant de six cents. Je m’enquis alors du taux de change dans d’autres pays. Je commençai par en échanger de faibles quantités. La formule fonctionnait sans problème. Le premier mois, 1.000 dollars se transformèrent ainsi en 15.000. J’invitai des amis à se joindre aux opérations. Pour commencer, j’acceptai des dépôts sur mon titre, payables à quatre-vingt-dix jours, avec versement de 150 dollars par 100 dollars déposés. Bien que promis à quatre-vingt-dix jours, j’effectuai les paiements à quarante-cinq jours. »

Bien sûr, il aurait fallu à Ponzi des quantités considérables de ces coupons postaux. Au faite de sa carrière, pour alimenter son affaire, 160 millions de ces coupons auraient été nécessaires alors qu’il n’y en avait en circulation à cette époque, que 27.000.

C’est la même technique de l’arbitrage qui permit à Bankman-Fried de se constituer un capital initial : il collectait la « prime kimchi » que l’on touche en achetant des « cryptomonnaies » à Hong Kong et en les revendant en Corée ou au Japon où elles se traitent à un prix plus élevé.

La gestion fine des entrées et des sorties

De manière surprenante, pour ne pas dire proprement choquante, Frank Fabozzi et Franco Modigliani (prix « à la mémoire d’Alfred Nobel » d’économie en 1985) expliquèrent dans un livre rédigé conjointement que les banques commerciales opèrent de manière quasi-permanente en régime de « cavalerie », les secteurs occasionnellement chancelants de leur activité étant soutenus par ceux qui sont alors florissants : « … une banque dans une position délicate », écrivaient-ils, « ne doit pas automatiquement déposer son bilan tant qu’elle est à même de verser à ses épargnants intérêt et principal, faisant pour cela appel à ses réserves ou liquidant certains de ses actifs, mais, surtout, en utilisant la technique dite “de Ponzi” : en attirant de nouveaux clients » (Fabozzi & Modigliani, Mortgage and Mortgage-backed Securities Markets, 1992).

Et le fait est que si Bernard Madoff sut mener sa barque aussi longtemps (de la fin des années 1980 à décembre 2008), c’est qu’il avait compris qu’une gestion fine des entrées et des sorties permettait de faire d’une pyramide, une structure quasi-permanente. C’est pour l’avoir compris qu’il avait fait de la souscription à son fonds une course d’obstacles, exigeant un parrainage suivi de l’antichambre que constituait un séjour prolongé dans une file d’attente. Si la pyramide s’effondra tout de même, c’est que des participants de longue date, victimes de pertes subies ailleurs en raison de la crise des subprimes, durent retirer des fonds.

Madoff présentait les revenus de son fonds de placement comme résultant d’opérations financières légitimes : la mise en œuvre d’une stratégie particulière où se trouvaient combinées la gestion dynamique d’un portefeuille d’actions, c’est-à-dire leur achat et leur revente rapides, et l’utilisation de collars, lesquels sont un montage particulier d’options portant sur ces actions. Et il est vrai que si le marché boursier restait porté par une tendance haussière constante et sans mouvements désordonnés à la hausse ou à la baisse, la stratégie que Madoff prétendait appliquer pour ses clients aurait bien permis d’engranger des gains réguliers et aurait été susceptible de générer le rendement d’environ 1% par mois qu’il affirmait obtenir.

Mais comme cela avait été le cas de Ponzi et de ses coupons postaux dont le volume des opérations excéda rapidement celui qu’auraient permis ceux en circulation, vu la faible taille du marché des options et le volume gigantesque pris par les opérations de Madoff, sa stratégie aurait totalement déséquilibré ces marchés : elle était irréalisable à l’échelle qui était devenue la sienne, celle des dizaines de milliards de dollars que le nouveau Ponzi brassait en réalité. Les audits qui furent réalisés une fois que le voile fut levé sur la supercherie, montrèrent que le marché n’aurait jamais pu absorber le volume des transactions que Madoff prétendait faire dans les relevés minutieux qu’il communiquait scrupuleusement à ses clients. Un lanceur d’alertes dont les appels furent ignorés, avait d’ailleurs deviné cela.

Notons qu’évaluée en dollars contemporains, la pyramide de Ponzi se montait à environ 300 millions alors que la fraude de Madoff porta sur 64,8 milliards, soit 216 fois plus, ou 100 fois plus environ si l’on considère que 35 milliards sur les 64,8 représentaient des gains potentiels mais purement fictifs puisque les transactions n’avaient lieu qu’en imagination… ce qui n’empêcha pas les souscripteurs grugés de déclarer comme pertes les gains-mirages qui leur avaient été promis ! Confirmant par là qu’en finance, même l’imagination n’est pas dépourvue de valeur marchande !

La poudre (d’or !) aux yeux

Avec Sam Bankman-Fried, il s’agissait d’autre chose encore : ne fut-il pas présenté comme « l’homme qui révolutionnerait la finance », qui ferait de l’argent « autre chose que ce qu’on a connu jusqu’ici ». Il n’est pas de qualificatif positif auquel on n’ait recouru pour caractériser sa personne. Rayonnait en réalité de lui une assurance de classe « puante », le mot n’étant pas trop fort : la personne capable de vous embobiner dans n’importe quelle combine sur la seule base des paillettes dont sont saupoudrés les rapports de force sous-tendant nos sociétés quand ils sont envisagés du bas vers le haut : qu’étant vous de la gnognotte, il va de soi que vous admirerez une personne de son calibre à lui.

Bien entendu, avec les prétendues « cryptomonnaies », il ne s’agit pas de vraie finance, ou plus exactement, il s’agit de vraie finance au seul sens où Bankman-Fried et sa bande subtilisèrent du véritable argent à des personnes qui imaginaient elles se retrouver par la grâce de son intermédiaire au cœur même du réacteur de la finance. À ceci près qu’il est question avec les « cryptomonnaies », non pas d’authentiques monnaies mais de simples équivalents de jetons de casino. La magie du casino se dissipe bien entendu aussitôt refranchies ses portes, il n’en est pas moins vrai que ses jetons ont été acquis avec du véritable argent dans un espoir de gains à venir et que si l’on a perdu, c’est du véritable argent qui aura servi à acheter seulement de la poudre aux yeux.

Au vu et au su de tous, Bankman-Fried soutenait financièrement le Parti démocrate, pendant qu’en douce et de manière d’ailleurs parfaitement illégale (il fut poursuivi pour cela aussi) il consentait des dons d’à peu près le même montant aux Républicains. Il avait compris que la poursuite de ses opérations dépendait de manière vitale de ses appuis politiques.

On l’a vu avec Madoff, ce sont des accidents qui déterminent le moment précis où une pyramide s’écroule. Dans le cas de Sam Bankman-Fried, le pépin fut que dans sa stratégie de se faire bien voir du monde politique, il militait en faveur d’une réglementation du secteur des « cryptomonnaies ». Il n’y avait là qu’une opération de relations publiques sans grand risque financier car il n’ignorait pas qu’au train où vont habituellement les réformes, un changement significatif du climat dans le secteur ne constituait pas une menace imminente. Or Bankman-Fried était en affaires avec un certain Changpeng Zhao à la tête de Binance, une bourse de « cryptomonnaies » rivale, lequel n’appréciait que très peu les efforts de son concurrent en faveur d’une meilleure protection du consommateur. Dans la déclaration de 18 pages que Bankman-Fried avait préparée en vue d’une audition où sa présence était souhaitée devant le United States House Committee on Financial Services et qu’il ne put exposer pour avoir été arrêté la veille, le Copernic supposé de la finance s’en prenait violemment à Zhao dont il affirmait qu’il lui avait promis de racheter sa firme, mais de mauvaise foi : pour mieux la couler d’intention délibérée… la musique ne s’interrompant jamais au bal des aigrefins !

Bulles financières et « pyramides » ou « cavaleries »

Robert J. Shiller, professeur de sciences économiques à Yale University (prix « à la mémoire d’Alfred Nobel » d’économie 2013), a qualifié les bulles financières de « machines de Ponzi spontanées » (Shiller, Irrational Exuberance, 2000), soulignant qu’indépendamment de la malfaisance de certains de ses acteurs, la finance présente une prédisposition à se mettre en régime de pyramide ou de cavalerie.

Shiller marchait en réalité sur les traces de l’économiste keynésien Hyman Minsky (1919 – 1996), lequel avait expliqué que la finance pouvait se mettre à fonctionner en « régime Ponzi » quand une dynamique de crédit entrait dans une phase d’emballement. Dans son article intitulé « The Financial Instability Hypothesis » (1993), Minsky décrivait le processus d’un tel emballement. Au départ, l’emprunteur reste maître de la situation parce qu’il est en position « couverte » : les revenus de la somme empruntée lui permettent de verser les intérêts et de rembourser le prêt à maturité. Le dérapage intervient quand le revenu des sommes empruntées suffit encore au versement des intérêts mais a cessé de pouvoir assurer le remboursement du principal, forçant l’emprunteur à reconduire, « faire rouler », sa dette d’échéance en échéance ; Minsky parle alors de régime « spéculatif ». Enfin, lorsque les revenus sont insuffisants même à acquitter les intérêts, l’emprunteur est obligé d’emprunter toujours davantage pour faire face à ses obligations, ce que Minsky caractérise à juste titre comme un cycle de crédit entré en « régime Ponzi ». J’ai ainsi pu montrer dans mon ouvrage L’Implosion (2008) qu’on avait pu observer en 2006, lors des prémisses de la crise des subprimes, la transition d’un moment « couvert » vers un moment « spéculatif », avant que le marché ne bascule tout entier en « régime Ponzi » durant le premier semestre 2008.

Dans le même ordre d’idées, la formule des stock-options mise au point en 1975 par le cabinet d’études McKinsey dans l’intention explicite d’aligner une fois pour toutes les intérêts des actionnaires des firmes et leur patronat, rendant impossibles les alliances occasionnelles d’autrefois de l’un ou de l’autre avec les salariés, permet à des startups de fonctionner pour un temps en régime pyramide parce que de jeunes recrues aux dents longues acceptent de travailler pour des salaires de misère en échange de stock-options dont la valeur sur le papier semble s’envoler du fait justement que le bas niveau de ces salaires bradés gonfle les bénéfices apparents.

Conclusion

Que retenir de tout cela, d’une finance toujours en régime de cavalerie ici ou là, la seule différence étant dans l’identité précise du sous-secteur touché alors et le caractère plus ou moins marqué du processus ? Laissons la parole à Carlo Ponzi lui-même, qui déclara à l’occasion de sa dernière interview :

« Même s’ils n’en ont jamais rien tiré, à ce prix-là, c’était peu cher payer. Je leur avais offert sans la moindre intention malveillante, le meilleur spectacle jamais organisé sur leur territoire depuis l’arrivée des Pèlerins ! Cela valait au moins quinze millions de dollars de me voir mettre en place un truc pareil. »

Laisser un commentaire