Billet invité.

Tout va très bien madame la marquise

« Tout va très bien, madame la marquise » |1| est une chanson de 1935 qui a connu en France un grand succès en pleine crise. Elle a également été traduite en de nombreuses langues. Cette phrase est devenue une expression proverbiale pour désigner une attitude d’aveuglement face à une situation désespérée.

Les déclarations de Mario Draghi, de Jean-Claude Junker, de Donald Trump… font penser à cette chanson. On peut les imaginer en train de participer au dialogue entre le domestique James et Madame la Marquise.

La situation du capitalisme n’est pas désespérée. Dommage car on aimerait enterrer ce système mortifère. Par contre, différents ingrédients d’une nouvelle crise financière internationale sont en train d’être rassemblés.

Souvent, à la veille d’une crise financière, tout semble aller très bien. Certains signaux sont par exemple tout à fait trompeurs. La croissance économique semble encourageante alors qu’elle est fondée largement sur une fièvre spéculative dans certains secteurs. Les faillites sont limitées, les bilans des entreprises semblent solides. Rappelons-nous les notes triple A accordées par les agences de notation à la firme nord-américaine Enron en 2000 avant que l’entreprise ne fasse faillite, donnant le signal de départ de la crise des dotcom de 2001-2002. Rappelons les notes triple A attribuées aux produits structurés liés au marché des subprime en 2006-2007. Souvenons-nous des déclarations rassurantes d’Alan Greenspan, directeur de la réserve fédérale des États-Unis entre 1987 et 2006, à la veille de la crise des subprime. Il affirmait que les risques étaient tellement bien disséminés dans le système et tellement bien couverts par les CDS (Credit default swap, sortes d’assurances contre les risques de défaut de paiement) qu’aucune crise n’était en vue. Le FMI, dans son rapport annuel 2007, prétendait que tout était tranquille et que la croissance économique était solide.

La situation en 2017 fait penser à ces situations de pré-crise où tout semble être sous contrôle et pendant lesquelles les dirigeants politiques tiennent des propos rassurants et lénifiants. La situation actuelle ressemble d’une certaine manière à ce qui s’est passé en 1987. On avait connu une hausse forte des marchés boursiers et une hausse importante des obligations d’entreprises privées (les obligations d’entreprises, corporate bondsen anglais, sont des titres financiers émis par les entreprises privées pour se financer, ce sont des promesses futures de remboursement en échange de fonds).

Il y a sans doute une différence de taille entre la situation actuelle et celle d’il y a 30 ans : certaines banques centrales (la banque du Japon, la BCE, la Banque d’Angleterre…) détiennent une partie des corporate bonds |2| et c’est un élément de stabilité car elles ne risquent pas de vendre en catastrophe en cas de début de panique sur le marché obligataire privé. La Fed, par contre, n’en a pas encore acheté. L’année passée, voyant que le marché des corporate bonds risquait d’imploser dans le futur, sa directrice générale a annoncé que la Fed pourrait éventuellement se mettre à en acheter mais aucune décision n’a été prise jusqu’à aujourd’hui. Or c’est le marché américain qui est le plus développé et le plus risqué.

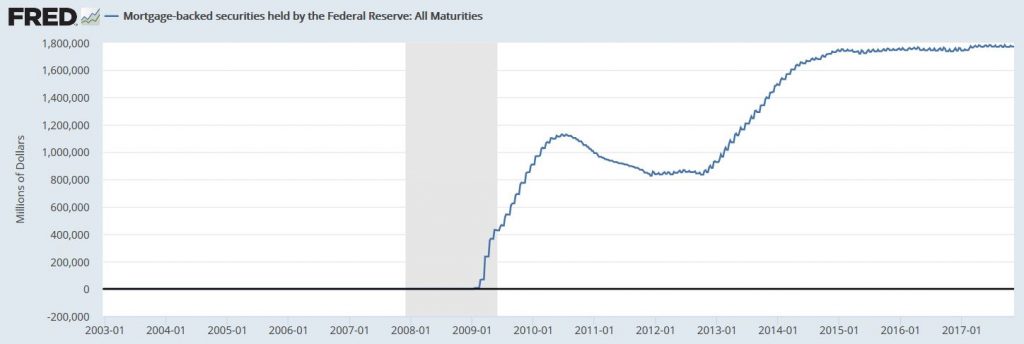

Par ailleurs, la Fed détient une quantité énorme de produits structurés qu’elle a acheté pour aider les banques à affronter les suites de la crise de 2008. La Fed possédait en octobre 2017, 1770 milliards de dollars de produits structurés liés au marché immobilier (mortgage backed securities, MBS) |3|. La Fed sait très bien que, si jamais elle essayait de revendre dans un proche avenir ces produits toxiques, cela risquerait de provoquer un effondrement de la valeur des titres et cela aurait un effet en chaîne avec des faillites à la clé.

- MBS détenus par la FED – Source : Board of Governors of the Federal Reserve System (US), Federal Reserve Bank of St Louis Economic Data

Les facteurs de crise : les dettes privées au cœur du problème

En 2017, on assiste à la poursuite d’une importante hausse des capitalisations boursières qui a commencé il y a plusieurs années. Il s’agit d’une hausse largement spéculative stimulée par les rachats d’action et la politique d’argent facile suivie par les banques centrales. La bulle boursière finira par éclater.

On assiste également à une forte hausse du volume des dettes des grandes entreprises privées (augmentation de 7 800 milliards de dollars des dettes des entreprises privées non financières entre 2010 et 2017 aux États-Unis). Se développe une bulle spéculative sur le marché des corporate bonds. Les junk bonds (obligations d’entreprise à haut risque) sont très recherchés car ils produisent un haut rendement.

S’y ajoute la relance d’une bulle du crédit privé de consommation dans le domaine automobile aux États-Unis. Le volume des dettes sur le marché de l’automobile de ce pays dépasse 1200 milliards de dollars, c’est une augmentation de 70 % depuis 2010. Le nombre de défauts de paiement a commencé à augmenter et a atteint 7,5 % du total. En conséquence, les grandes banques qui contrôlent 30 % de ce marché, essayent de réduire leur exposition à cette bulle qui risque d’éclater |4|.

Aux États-Unis, la dette étudiante a dépassé 1350 milliards de dollars en 2017 et le pourcentage de défauts de paiement atteint plus de 11 % |5|. Une bulle immobilière s’est formée au Canada |6|, 19 mai 2017.]. La dette des ménages aux États-Unis a dépassé début 2017 le niveau qu’elle avait atteint en 2008 avant la faillite de Lehman Brothers. Le volume total de la dette des ménages avoisine 13 000 milliards de dollars. Les défauts de paiement sont cependant inférieurs à ce qu’ils étaient en 2008-20096.

- Source : Federal Reserve Bank of New York, newyorkfed.org

À l’échelle internationale, bien que le discours dominant affirme que les banques ont assaini profondément leurs comptes et qu’elles sont prêtes à affronter une dégradation de la situation, on a assisté ces quatre dernières années à la poursuite de sauvetages de banques privées importantes, particulièrement en Europe (Autriche, Portugal, Italie, Espagne…). La solidité de leur bilan est toute relative et leurs fonds propres réels ne dépassent généralement pas 5 %, et encore, de grandes banques sont en dessous de ce ratio. La législation est faite pour aider les banques à masquer leur situation réelle. Elle permet aux banques de déclarer qu’elles atteignent un ratio de l’ordre de 10 à 12 % et ainsi réussir les stress test que les autorités de régulation organisent (voir encadré « Comment un ratio de 4% peut être transformé en un ratio de 10% »). Un des problèmes majeurs des banques : la montée des défauts de paiement dans leur portefeuille de crédits (ce qu’on appelle les NPL, les non performing loans). L’importance des NPL plombe la situation de la plupart des banques italiennes et a provoqué la faillite en Espagne de Banco Popular en mai 2017, une des principales banques espagnoles.

Rappelons qu’avant les faillites de nombreuses banques en 2008-2009, le secteur affichait des bénéfices élevés. C’est encore le cas aujourd’hui.

La montée de l’endettement privé en Chine est également un facteur potentiel de crise. La presse dominante qui attire l’attention de l’opinion dans cette direction n’a pas tout à fait tort même s’il est clair qu’elle préfère détourner l’attention des éléments de crise qui touchent directement les économies occidentales.

Du côté des grandes entreprises privées occidentales, comme nous l’avons montré dans un article précédent, le recours à l’endettement est massif. Elles développent à fond des opérations strictement financières et spéculatives en s’endettant.

Au niveau mondial, les entreprises du secteur de la sidérurgie sont confrontées par ailleurs à une surproduction. Les grandes entreprises pétrolières mondiales affichent une remontée de leurs bénéfices mais on peut se demander si la remontée du prix du baril de pétrole à 60 dollars (observée en octobre-novembre 2017) n’est pas aussi en partie provoquée par une spéculation sur les stocks et achats futurs. Le secteur de l’automobile est en surproduction même si les ventes ont repris un cours ascendant largement favorisé par des achats à crédit.

Le coût de la protection contre le risque a atteint un niveau historiquement très bas

On assiste de la part des grandes entreprises capitalistes à un tel appétit pour prendre des risques que le coût pour se protéger contre la possibilité d’une suspension de paiement a atteint un niveau extrêmement bas. C’est contraire au principe de précaution mais c’est tout à fait normal dans la logique capitaliste. Vu que de nombreux capitalistes (Apple comme d’autres) cherchent à acheter des titres financiers à haut risque (junk bonds), les entreprises fragiles qui les émettent peuvent proposer des rendements plus bas que si la demande de leurs titres était faible. Ainsi, les rendements offerts sur les junk bonds diminuent, ce qui ne veut pas du tout dire qu’ils sont moins risqués qu’avant. Le prix de ces titres convoités augmente, le rendement offert baisse et le “marché” considère que le risque diminue, ce qui est contraire à la réalité. Aux États-Unis, en octobre 2017, une entreprise qui voulait se protéger contre un défaut de paiement devait payer une assurance (un Credit default swap, CDS) d’un montant de 5,44 dollars pour couvrir un risque de 1000 dollars sur des titres financiers à risque. En 2008 au moment de la crise, il fallait payer 27,80 dollars pour couvrir le même risque.

Cela rappelle les triples A accordés par les agences de notation aux produits structurés subprime juste avant la crise.

C’est aussi le signal très clair d’une volonté de prise de risque afin d’augmenter les rendements à court terme. Cette situation de sécurité apparente peut basculer rapidement comme l’histoire du capitalisme nous l’enseigne.

Et dans le cas d’une crise majeure, Jean-Claude Junker, Mario Draghi et Donald Trump pourront entonner ensemble “Tout va très bien madame la marquise”. À moins que ce ne soit nous qui leur chantions ce refrain.

Encadré : Comment un ratio de 4% peut être transformé en un ratio de 10%

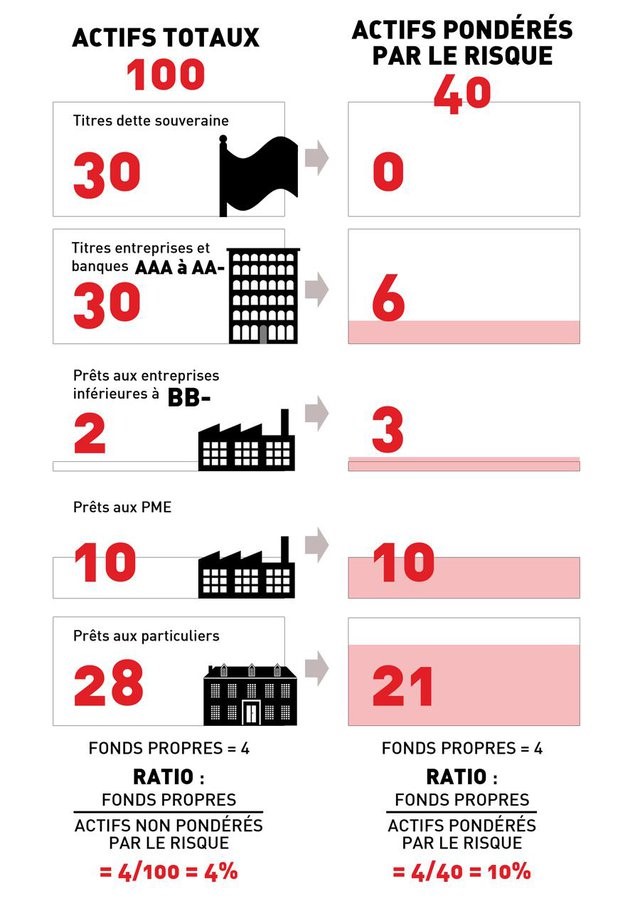

Si la banque Banxia a 4 de fonds propres et 100 d’actifs, cela représente un ratio de 4% alors qu’elle doit atteindre 8% dans le cadre de Bâle 1 (et de Bâle 2 qui est d’application en 2013-2014). Comme fait-elle pour l’atteindre sans rien changer ? Elle va pondérer ses actifs en fonction du risque. Prenons le cas théorique suivant : sur les 100, elle détient des titres souverains de pays qui disposent d’une note comprise entre AAA et AA- pour un montant de 30. Elle peut alors soustraire ces 30 du total de ses actifs. Pourquoi ? Parce que la législation en vigueur considère que des créances sur des pays notés entre AAA et AA- ne nécessitent aucun capital pour amortir des pertes éventuelles. Il lui reste 70 d’actifs en face desquels elle doit mettre un montant suffisant de capital. Son ratio capital / actifs (4/70) s’établit maintenant à 5,7% : c’est encore insuffisant.

Continuons le raisonnement. Sur les 70 restants, 30 sont constitués de créances |7| sur des banques ou à des entreprises notées entre AAA et AA-. Dans ce cas, puisque les règles de Bale 1 (et de Bâle 2) considèrent que ces prêts ne présentent que 20% de risque, la banque Banxia peut considérer que les 30 de créances ne comptent que 6 (20% de 30). Ce n’est donc plus pour des actifs équivalents à 70 que Banxia doit rassembler des fonds propres, mais des actifs de 70 moins 24, c’est-à-dire 46. Le ratio fonds propres / actifs s’améliore donc nettement, il atteint 8,7% (4 de fonds propres pour 46 d’actifs pondérés par le risque).

Admettons maintenant que sur les 40 d’autres actifs, 2 soient des prêts à des entreprises ou à des banques auxquelles les agences attribuent une mauvaise note, c’est à dire inférieure à B-. Dans ce cas, le risque s’établit à 150%. Ces 2 de créances comptent alors pour 3 (150% de 2). Il faudra calculer les fonds propres requis pour faire face au risque par rapport à 3 et non par rapport à 2.

Supposons que sur les 38 d’actifs restants, 10 représentent des prêts à des PME. Dans ce cas, 10 comptent pour 10 car les créances des banques sur les PME ne peuvent pas être allégées, elles sont considérées par les autorités de Bâle comme présentant un risque élevé. Le « risque » s’établit à 100%.

Les 28 d’actifs restants sont constitués de prêts aux particuliers. Le risque pour les prêts aux particuliers s’établit à 75%, donc ces 28 d’actifs pèsent 21 (75% de 28) .

Dans ce cas théorique, les actifs calculés en fonction du risque représentent finalement 40 (0+6+3+10+21) sur un actif total de 100. Le ratio fonds propres / actifs vaut 4/40, c’est-à-dire 10%.

Bingo ! La banque dont les fonds propres ne représentaient que 4% des actifs peut déclarer que son ratio atteint en réalité 10% . Elle sera félicitée par les autorités de contrôle.

Vous croyez que ce n’est que théorique ? Que ce qui vient d’être décrit ne correspond pas à ce que font les banques et les autorités de contrôle ? Détrompez-vous. Vous trouverez dans la partie suivante un exemple bien réel et des exemples comme celui-là, il y en a beaucoup. En attendant voici ci-dessous un tableau qui résume les taux applicables pour la pondération du risque tant dans le cadre de Bâle 1 que de Bâle 2.

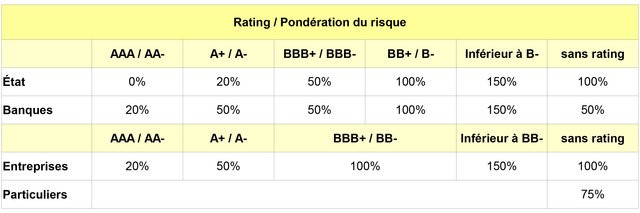

Tableau récapitulatif de la pondération des risques |8|

Le comité de Bâle : les banques peuvent déterminer elles-mêmes la valeur des actifs à prendre en compte

Le comité de Bâle fait une confiance totale aux banquiers : chaque banque peut décider d’adopter son modèle d’appréciation des risques. C’est ce que font toutes les grandes banques à quelques exceptions près.

Plus précisément, Bâle propose aux banques de choisir entre deux options : soit elles reprennent la méthode de calcul des actifs pondérés par le risque proposée par le Comité de Bâle II, soit elles définissent pour leur propre compte une méthode de calcul des actifs en fonction des risques qu’ils représentent. Pour adopter ce système, elles doivent obtenir l’autorisation des autorités de contrôle, ce qui est facile pour une grande banque munie d’importants moyens.

Dexia : une belle illustration du laxisme du Comité de Bâle et des autorités nationales de contrôle

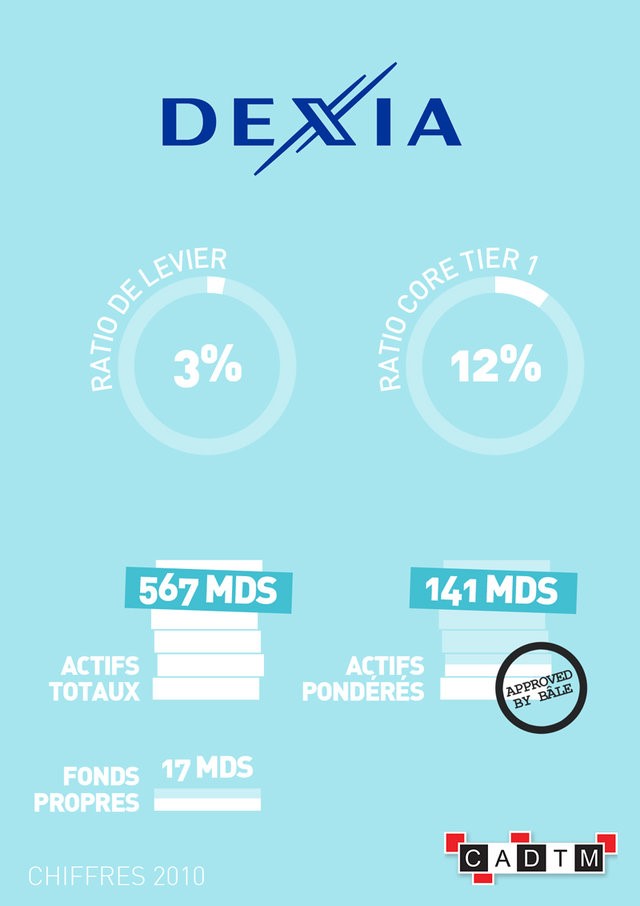

L’exemple de Dexia est une belle illustration de la dangerosité du système de pondération des actifs en fonction des risques, qu’il s’agisse de la version standardisée ou de la notation interne.

En juin 2011, Dexia a réussi haut la main le stress test imposé par l’autorité européenne de contrôle à 90 grandes banques européennes |9|. Quatre mois plus tard, elle devait être sauvée de la faillite pour la seconde fois en 3 ans. Il est édifiant de lire le document présenté par Dexia pour réussir brillamment son examen.

Alors que le total des actifs (non pondérés) s’élevait à 567 milliards d’euros, les actifs pondérés par le risque ne représentaient plus que 141 milliards d’euros. Dans l’exemple théorique de la partie 8, la pondération des risques avait permis à la banque fictive Banxia de faire passer ses actifs de 100 à 40. Dexia a fait beaucoup mieux en juin 2011 : ses actifs sont passés de 100 à 25. Coup de chapeau aux prestidigitateurs de Dexia ! La « réalité » a dépassé la fiction.

Dexia affirme dans le document remis à l’autorité européenne que son ratio fonds propres de base / actifs pondérés par le risque atteignait 12,01%. De quoi éblouir les régulateurs ! Si les actifs non pondérés avaient été pris en compte, ce ratio se serait établi à 3%, ce qui aurait donné une image plus proche de la réalité. Si les autorités de contrôle ne permettaient pas aux banques, dont Dexia, d’ajouter à leur capital stricto sensu des produits financiers qui ne correspondent pas à du capital, le ratio aurait d’ailleurs été encore plus inquiétant. Il faut souligner que si les règles de Bâle III (qui entreront en vigueur pleinement en 2018-2019) avaient été en vigueur en ce qui concerne le ratio fonds propres / actifs NON pondérés ainsi que le ratio fonds propres / actifs pondérés, Dexia aurait également réussi le test. Ce qui montre que Bâle III n’apporte aucune solution.

Les Banques : ça trompe énormément

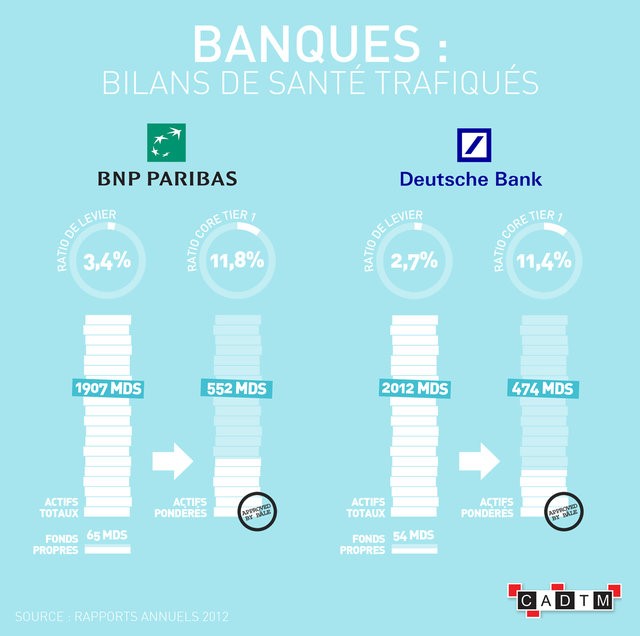

Le cas de Dexia n’est pas du tout isolé. Selon le Rapport Liikanen, en 2011, les fonds propres ne représentent que de 2 à 6% des actifs non pondérés des grandes banques. Dans le cas de la Deutsche Bank, ils représentent à peine plus de 2% (ce qui implique un effet de levier égal à 50). Dans le cas d’ING et de Nordea (Suède), ils représentent un peu moins de 4%. Pour BNP Paribas, Crédit Agricole, BPCE, Société Générale ou Barclays, ils représentent environ 4% (effet de levier de 25). Dans le cas des espagnoles Santander et BBVA, des italiennes Intesa Sanpaolo et Unicredit, ou encore de la belge KBC, environ 6% (effet de levier d’environ 16) |10|.

Or toutes ces banques ont réussi le stress test de juin 2011 et présentent un ratio fonds propres / actifs pondérés supérieur à 10%.

Sur la base de leur rapport annuel 2012 publié en 2013, nous avons calculé les ratios fonds propres / actifs pondérés et fonds propres / actifs NON pondérés pour deux grandes banques européennes qui ont la réputation d’être solides : BNP Paribas et la Deutsche Bank. Comme le montre l’illustration suivante, le résultat a de quoi alerter les plus confiants.

Depuis 2014, les grandes banques ont un petit peu augmenté le ratio fonds propres / actifs non pondérés mais en réalité leur fragilité reste très grande.

Bâle III ne permettra pas d’instaurer une véritable discipline financière

Bâle III, adopté au niveau des principes généraux en 2010 et devant entrer en application à partir de 2018 ou 2019 à l’échelle planétaire, ne prévoit qu’un changement important : au lieu de 2 % de capital dur exigé par Bâle II, les banques devront réunir 4,5 % de capital dur. S’ajouteront 3,5 % de fonds calculés de manière plus coulante pour atteindre les 8 % déjà exigés par Bâle I et II.

Mais l’élément fondamental à retenir est le fait que les actifs continueront à être calculés en fonction du risque qu’ils représentent. Cela réduit à néant les discours sur la solution apportée par Bâle III à la crise bancaire. Car 4,5 % de capital dur en proportion des actifs pondérés par le risque, c’est de la rigolade. Tous les maquillages de comptes sont possibles.

Le contenu de cet encadré est tiré de Eric Toussaint, « Les banques bluffent en toute légalité », publié le 19 juin 2013. Voir aussi : Banques : bulletin de santé trafiqué

Notes

|1| Paroles et musique de Paul Misraki, publiée aux éditions Ray Ventura ; c’est un des grands succès de l’orchestre de Ray Ventura et ses Collégiens.

|2| La BCE détenait, en octobre 2017, 357 milliards d’euros de corporate bonds, dont 236 milliards de covered bonds, c’est-à-dire les titres les moins sûrs. Source consultée le 9 novembre 2017.

La BCE détient un tiers du marché européen des covered bonds (voir Financial Times du 27 juillet 2017).

|3| Source consultée le 9 novembre 2017 : https://www.federalreserve.

|4| Financial Times, “US consumer debt pile deters big banks from $1.2tn car-loan market”, 30 mai 2017.

|5| Federal Reserve Bank of New York

|6| Financial Times, “Canada’s housing rally owes a debt to Europe”, 27 juillet 2017

|7| Il peut s’agit de prêts ou de titres financiers. Il peut s’agir aussi de produits structurés CDO cotés AAA à AA- avant la crise qui a éclaté en 2007-2008.

|8| Ce tableau est élaboré à partir des documents adoptés par le Comité de Bâle : voir version Bâle 2 de 2004 : http://www.bis.org/publ/

|9| Ces 90 banques représentaient 65% des actifs bancaires européens. Voir : http://www.lesechos.fr/

|10| Ce paragraphe présente les fonds propres en rapport avec les actifs. Voir, pour Barclays et Deutsche Bank, le Rapport Liikanen, graphiques 3.4.18 et 3.4.19.

@Cloclo Je te renvoie à mon commentaire ci-dessus qui relate ma conversation avec GPT. On y parle d’une nouvelle forme…