Billet invité.

La forte baisse des indices boursiers ravive dans les médias la crainte d’une récession. Ce n’est pas vraiment une surprise pour les lecteurs du blog de Paul Jorion. Les explications fleurissent, je voudrais ici mettre l’accent sur le télescopage de stratégies entachées d’erreurs d’appréciation, entre les illusions partagées par les entreprises dominantes ou les politiques publiques et des grandes institutions, aveuglées par la « religion féroce ».

Pendant deux décennies, la conversion de l’ancien bloc de l’Est et de la Chine à l’économie de marché, la croissance des pays émergents et le développement en leur sein d’une classe moyenne ont entretenu un mirage. Le succès des entreprises dominantes se mesurait aux parts de marché gagnées dans ces pays. Les clients des États émergents étaient censés se substituer aux clients occidentaux, dont la demande allait en faiblissant. Cette focalisation sur les exportations a été encouragée par quelques pays, bénéficiant d’une industrie à forte image, à l’instar de l’Allemagne. Cette vision est en train de se heurter à des limites qui étaient largement prévisibles.

Dans ces stratégies centrées sur les réussites à l’exportation, les maîtres mots sont compétitivité et profit, une pression importante a été mise sur le coût du travail et la sous-traitance.

Un certain nombre de biens sont restés produits dans les pays d’origine, mais les salaires ont le plus souvent stagné, les prix bas imposés aux sous-traitants reflètent l’intensité des rapports de force. La course à la productivité impacte l’emploi salarié et les budgets sociaux ; les incitants fiscaux pour combattre le chômage se sont multipliés, le tout mettant à mal le budget des États. Le pouvoir d’achat des classes populaires et moyennes, de plus en plus mises à contribution, est impacté en retour. Si les marchés développés sont loin d’être secondaires, la solvabilité des clients occidentaux n’est pas dans le radar des entreprises ayant beaucoup misé sur l’exportation.

Nombre de ces sociétés ont commencé à produire dans les pays émergents, parfois sous la pression du pouvoir local, qui considérait ces implantations comme un ticket d’entrée, parfois guidée par la seule quête du profit, les salaires pratiqués étant bien plus faibles que ceux payés en Occident. Dans ces pays, l’industrie représente une part importante de la richesse créée et de l’emploi. Pourtant, les rapports de forces restent désespérément en faveur des employeurs. En dépit de quelques luttes sociales, les salaires dans la production augmentent peu, la consommation de masse reste limitée à quelques biens manufacturés.

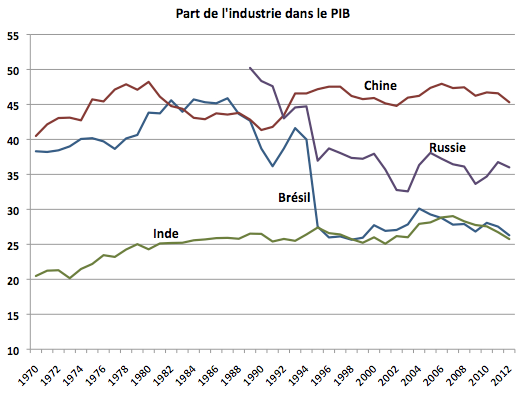

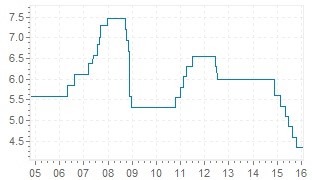

Part de l’industrie dans le PIB des BRICS – Source OCDE

Part de l’industrie dans le PIB des BRICS – Source OCDE

Il faut rappeler ici le rôle qu’ont joué dans les Trente Glorieuses la construction de logements et l’achat par les ménages de biens d’équipements, en particulier, l’automobile. Comme en Occident, les classes moyennes et aisées des pays émergents se concentrent surtout dans les grandes villes, qui additionnent aux contraintes physiques des limites financières. Des embouteillages monstres paralysent les mégapoles, certaines ont décidé de limiter l’usage de l’automobile.

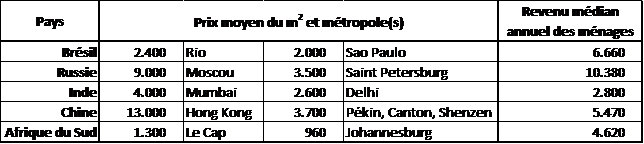

En Chine, les plaques d’immatriculation sont tirées au sort ou mises aux enchères, l’achat d’une voiture devient un parcours du combattant où la corruption joue un rôle non négligeable. Le marché immobilier est très tendu. Se loger décemment mobilise une part très importante du revenu, les prix au m2 du tableau ci-dessous, qui concernent les plus grandes métropoles, sont à prendre avec des pincettes, la dispersion des prix est beaucoup plus importante qu’en Europe. Il reste que si l’on considère le revenu médian (il est en France de l’ordre de 27.530 € suivant les mêmes sources), il est probablement nécessaire de gagner 4 ou 5 fois ce montant pour être réellement en mesure d’arbitrer ses dépenses. Les BRICS représentent une population totale de 3 milliards d’habitants, une classe moyenne / aisée qui représenterait 10 % de la population (une estimation souvent retenue) a de quoi aiguiser les appétits. Dans la réalité, la classe moyenne, telle que je la définissais dans un précédent billet (par une capacité d’arbitrage sur ses revenus), pourrait bien être moins nombreuse que dans les prévisions des entreprises.

Sources : Gallup pour le revenu médian 2012, divers médias pour le prix de l’immobilier

Sources : Gallup pour le revenu médian 2012, divers médias pour le prix de l’immobilier

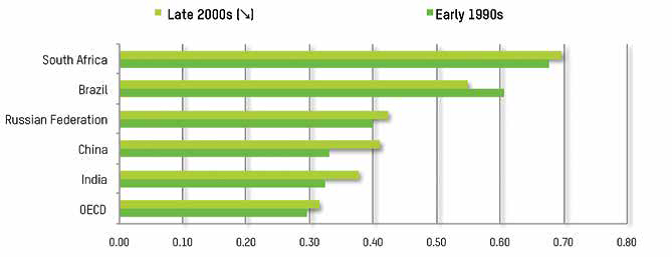

À l’exception du Brésil, les inégalités ont continué à se creuser ces dernières décennies. Le développement profite avant tout à une poignée de super riches. Pire encore, une corruption généralisée facilite l’accumulation des rapports de forces et la concentration du patrimoine, même dans des pays qui revendiquent un gouvernement fort, comme on peut le voir en Chine. La consommation d’une poignée d’individu ne remplacera jamais pour l’industrie la consommation de masse.

Évolution du coefficient de GINI (0 = égalité parfaite, 1 = inégalité absolue) dans les BRICS entre le début des années 90 et la fin des années 2000 – Source : OECD-EU Database on Emerging Economies and World Bank, World Development Indicators.

Évolution du coefficient de GINI (0 = égalité parfaite, 1 = inégalité absolue) dans les BRICS entre le début des années 90 et la fin des années 2000 – Source : OECD-EU Database on Emerging Economies and World Bank, World Development Indicators.

L’Europe est prise en sandwich entre un hypothétique retour à l’équilibre budgétaire, des coûts sociaux croissants et les exigences des entreprises demandant toujours plus pour faire baisser le coût du travail. Les États ont fait porter les efforts directs (les impôts) et indirects (les contributions croissantes des ménages aux dépenses) sur les classes moyennes. La consommation finale reste atone, incapable de soutenir la croissance. Les politiques publiques, imprégnées par la doxa libérale, se refusent à pratiquer des politiques de relance, validant implicitement auprès des entreprises dominantes les stratégies fondées sur l’exportation. Ces stratégies pourraient être assimilées à un jeu à somme nulle. Les rares pays qui ont tiré jusqu’alors leur épingle du jeu cumulent les avantages : excédents commerciaux, emploi, dépenses sociales maîtrisées, budget en excédent primaire. Les autres pays, plus dépendants du marché national et européen, cumulent les inconvénients symétriques.

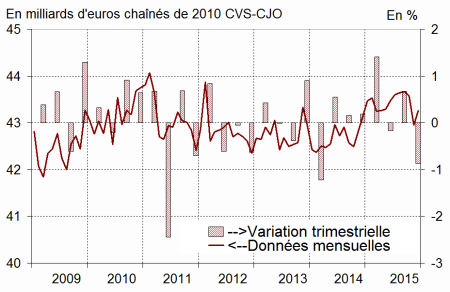

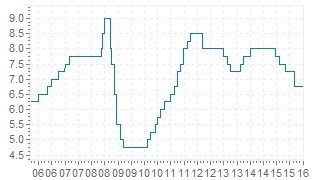

Consommation des ménages en France – Source INSEE

Consommation des ménages en France – Source INSEE

Du côté des Banques centrales occidentales, on a cru pouvoir surmonter la crise en pratiquant une politique d’argent à taux quasi nul et en injectant des liquidités. Cette politique, se substituant en quelque sorte aux politiques de relance, n’a guère eu d’effet sur la croissance. Dans l’économie réelle, on se heurte à un problème de solvabilité. Celle des classes moyennes ne s’est guère améliorée du fait de la hausse des dépenses pré-engagées, les rapports de forces imposés par les entreprises dominantes plombent les prix pour les sous-traitants et leur rentabilité.

Cette politique a surtout bénéficié à ceux qui ont accès au crédit dans de bonnes conditions, c’est-à-dire les plus riches et les entreprises dominantes. L’abondance de liquidité a entretenu la spéculation et les bulles, les stratégies de profit artificielles (le rachat d’actions), elle a financé les entreprises dans leurs stratégies de conquête des marchés émergents (qui bénéficient très peu à l’Occident). Enfin, les banques pressées de regonfler leurs marges ont accordé des crédits risqués et à haut rendement et joué sur les produits dérivés, tant il est vrai que l’on n’apprend pas de ses propres erreurs.

Les politiques des banques centrales des BRICS sont plus difficilement lisibles, tiraillées entre une mission de maîtrise de l’inflation et des gouvernements qui veulent contrôler la croissance. L’accès au crédit a été plutôt facile, à défaut d’être toujours bon marché en termes réels. Une partie de ces crédits a été vers l’immobilier, entretenant une structure de prix sans rapport avec le revenu réel des ménages. En Chine, il a financé des programmes immobiliers pas toujours cohérents (les villes fantômes), mais aussi des investissements dans la bulle boursière de la part des particuliers qui ont cru pouvoir surmonter le handicap des prix élevés. C’est une configuration qui n’est pas loin de celle de 1929 aux États-Unis. Le coût réel du crédit, plutôt élevé, accentue le risque : il faut des rendements élevés sur les actifs pour pouvoir rembourser, le logement augmente les dépenses pré-engagées des ménages, la dépendance des individus au travail s’accroît, affaiblissant d’autant la position des salariés dans les rapports de forces avec leurs employeurs.

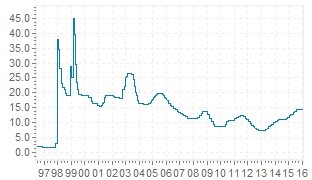

Chine (inflation 2015 : 1,85% – estimation)

Chine (inflation 2015 : 1,85% – estimation)

Brésil (inflation 2015 : 10,67%)

Brésil (inflation 2015 : 10,67%)

Inde (inflation 2015 : 6,32%)

Inde (inflation 2015 : 6,32%)

Évolution des taux d’intérêt des banques centrales et dernier taux d’inflation. Sources : Global rates

En Occident, les stratégies des entreprises dominantes et les politiques publiques convergent dans la mauvaise direction : entre recherche de compétitivité et mesures d’austérité, la consommation finale est en panne. Dans les pays émergents, les contraintes physiques et l’envolée des prix immobiliers se sont conjuguées avec des politiques salariales d’entreprise trop occupées à maximiser leur profit, elles ont laissé à d’autres, autant dire à personne, la responsabilité de développer une clientèle solvable. Les pays émergents ne remplissent plus le rôle que leurs ont assignés les entreprises dominantes, il n’y a plus de marchés de substitution. L’économie réelle est dans une impasse.

Si les pays émergents plongent dans la crise, les entreprises qui ont tout misé sur l’exportation vont voir leur situation se dégrader rapidement. L’industrie automobile allemande est très exposée aux marchés émergents et à la Chine en particulier. Le risque ne se limite pas à des profits en dessous des attentes, l’emploi et les sous-traitants pourraient à nouveau en faire les frais. Les États qui ont soutenu ces politiques pourraient bien connaître à leur tour d’importantes difficultés, notamment budgétaires, auxquelles ils avaient échappé jusqu’alors.

La politique monétaire des Banques centrales ne peut tenir lieu de politique de relance. Les liquidités bon marché incitent les banques à prendre des risques, les marges élevées ont un attrait irrésistible, le risque est négligé. Les plans de sauvetage des crises précédentes, accordés quasiment sans contreparties, sont de bien mauvais exemples. Ces liquidités abondantes contribuent à la déformation de la structure du prix des actifs, qui divergent des réalités économiques (les actions), des possibilités des ménages (l’immobilier), elles orientent une partie du revenu arbitrable des classes moyennes et aisées vers des placements à haut rendement sans avoir conscience du risque. La politique des Banques centrales a été contre-productive, le risque de contrepartie évoqué par Pierre Sarton du Jonchay dans un billet récent est important.

Il y a bien sûr d’autres explications à la situation actuelle. La baisse des cours du pétrole est souvent citée. Combinée avec l’embargo, l’économie de la Russie est frappée de plein fouet. Le Brésil qui misait beaucoup sur les découvertes pétrolières au large de ses côtes ne peut plus compter dessus au vu des coûts d’exploitation, les cours du charbon qui suivent la même tendance que ceux du pétrole asphyxient cette source de devise pour l’Afrique du Sud ainsi que l’industrie du carburant synthétique. L’exploitation du pétrole non conventionnel est en péril, faisant naître des craintes sur les banques américaines.

Ce que souligne cette situation, c’est la convergence des erreurs d’appréciation, c’est une approche étroite des problèmes : les Banques centrales pratiquent une politique monétaire, mais ne se préoccupent pas ou peu du prix des actifs, les entreprises développent des stratégies mondiales en oubliant les mécanismes de base de la création de clientèle, les États ne se préoccupent que de l’équilibre budgétaire, ils soutiennent, sans en apprécier les risques, les stratégies de court terme menées par certaines entreprises. À l’heure où l’on veut multiplier les traités de libre-échange, c’est pourtant d’une Gouvernance mondiale dont on a besoin, à même de dépasser le simple cadre de la croissance et du profit.

Ah, je comprends pourquoi le musée Bourdelle n’est pas si loin de la longue rue Falguière, près de Montparnasse. Dans…