Billet invité. 30/11 à 00h08 : deux paragraphes modifiés entre le 1er graphique et le second.

Un graphique remplaçant parfois avantageusement un long discours, ce billet a pour objectif de donner des arguments visuels à partir de graphiques établis sur la base des statistiques de l’Insee, et donc de corroborer ou d’invalider certains propos ou idées reçues, au risque d’enfoncer quelques portes ouvertes. Cette analyse porte essentiellement sur les sociétés non financières pour la raison simple qu’elles totalisent presque 65 % des rémunérations versées et 86 % des dividendes distribués (1). Cliquer sur les graphiques pour les agrandir.

Comme tout le monde, nous entendons parler de compétitivité à longueur de journée, parfois jusqu’à la nausée. Devenu argument d’autorité, ce terme ne souffre aujourd’hui aucune discussion, aucune remise en question, alors qu’il y aurait certainement beaucoup à dire et à discuter autour de la conception guerrière qu’il sous-entend. Mais mon propos n’est pas là. Que cela nous plaise ou non, ce mot, répété en boucle dans les médias, colonise les cerveaux et les discussions jusqu’à « psycholeptiser » toute critique sur son bien fondé. Et force est de constater que ce nouveau leitmotiv, fer de lance de la guerre idéologique, accapare aujourd’hui toutes les énergies du Medef et concentre ses tirs, essentiellement, sur le coût du travail. Or, comme certains l’ont déjà fait remarquer, cet argument équivaut à de la pure propagande dont le seul objectif est d’introduire un rapport de forces favorable au patronat et aux actionnaires – en d’autres termes le capital – face aux salariés.

Au risque de faire une légère digression, une des analyses que j’ai pu lire sur la compétitivité a particulièrement retenu mon attention. Dans un article récent (2), Arnaud Parienty, adoptant un point de vue original, écrit :

Un problème plus général est la mauvaise qualité des dirigeants d’entreprises en France, rarement souligné. Il est étonnant (et symptomatique de notre culture colbertiste) que l’État ne retourne jamais vers les entreprises les accusations qui lui sont faites. Pourtant, les cadres ne sont pas les premiers à dénoncer des dirigeants parachutés dans des secteurs d’activité auxquels ils ne connaissent rien, choisis pour leur carnet d’adresses plus que pour leurs compétences, obsédés par la performance financière sans volonté de construire un outil de production, passant d’une entreprise à l’autre à toute vitesse.

Voilà qui a le mérite d’être dit et de poser le problème sous une autre forme : le manque de compétitivité ne serait-il pas tout simplement la conséquence d’un manque notoire de compétences, d’imagination et de volonté chez certains de nos grands patrons ? Raison de plus pour contrecarrer, par tous les moyens possibles, la politique qui consisterait à faire payer aux salariés l’incompétence de quelques-uns.

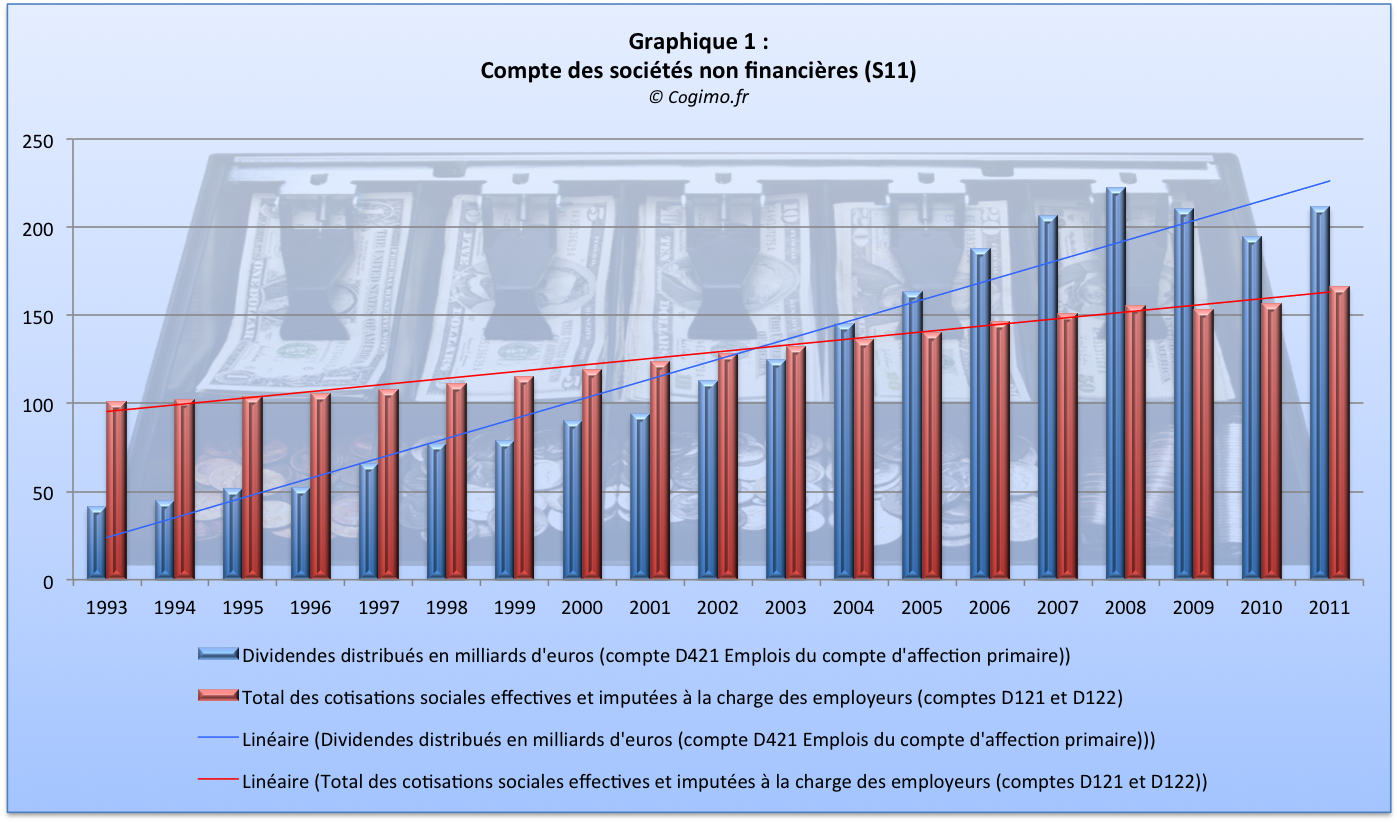

Pour en revenir au cœur de ce billet, je commencerai par évoquer une intervention récente de Jean-Luc Mélenchon (3) – proposée ici même en lien par un des fidèles lecteurs du blog (4) – dans laquelle il proclamait que les dividendes distribués étaient très largement supérieurs aux cotisations versées par les employeurs. N’ayant jamais eu une confiance totale dans les propos de nos hommes politiques, je suis allé directement vérifier l’information sur le site de l’Insee en consultant le compte S11 des sociétés non financières et S12 des financières. Et force est de constater, comme le montre le graphique 1, qu’il a raison.

Aujourd’hui et depuis 2004 – 2002 quand on cumule SNF (sociétés non financières) et SF (sociétés financières) -, les cotisations sociales pèsent moins lourd que les dividendes totaux distribués dans les comptes des sociétés non financières. Toutefois, l’honnêteté oblige à préciser que les dividendes nets (reçus – distribués) en 2011 sont encore très largement inférieurs aux montants des cotisations sociales : 66,8 versus 166,8 milliards, 89,9 versus 166,8 si nous prenons le compte « Revenus distribués des sociétés » dont les dividendes représentent 75 %. L’argument de JL Mélenchon dont l’avantage est de frapper les esprits est fondé, mais doit être assorti d’un « MAIS » de réserve, suivant l’angle de l’analyse. Compte tenu de cette différence d’appréciation selon que l’on prenne les dividendes totaux ou les dividendes nets, il est nécessaire d’aller un peu plus loin et de trouver d’autres éléments moins contestables.

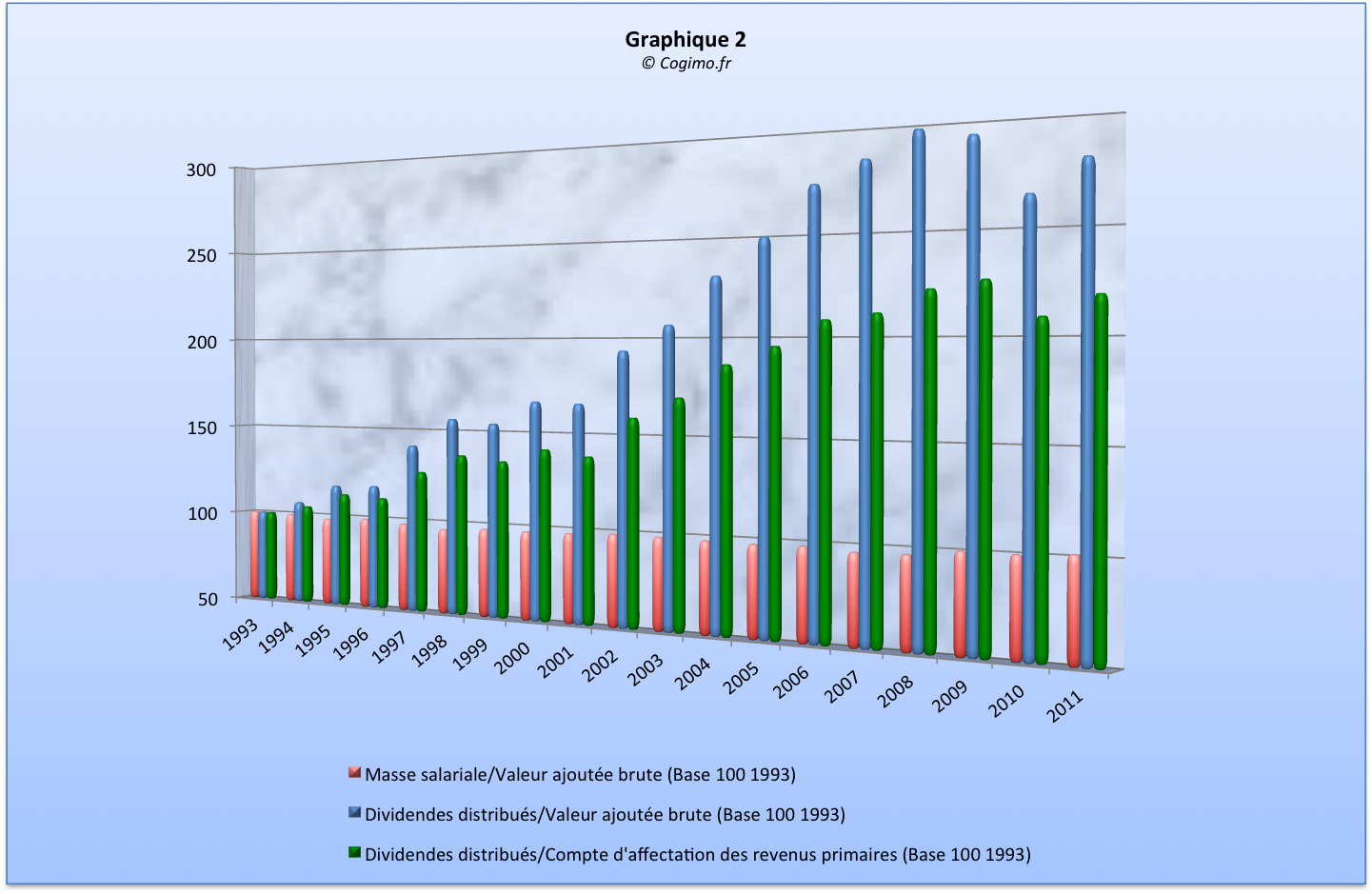

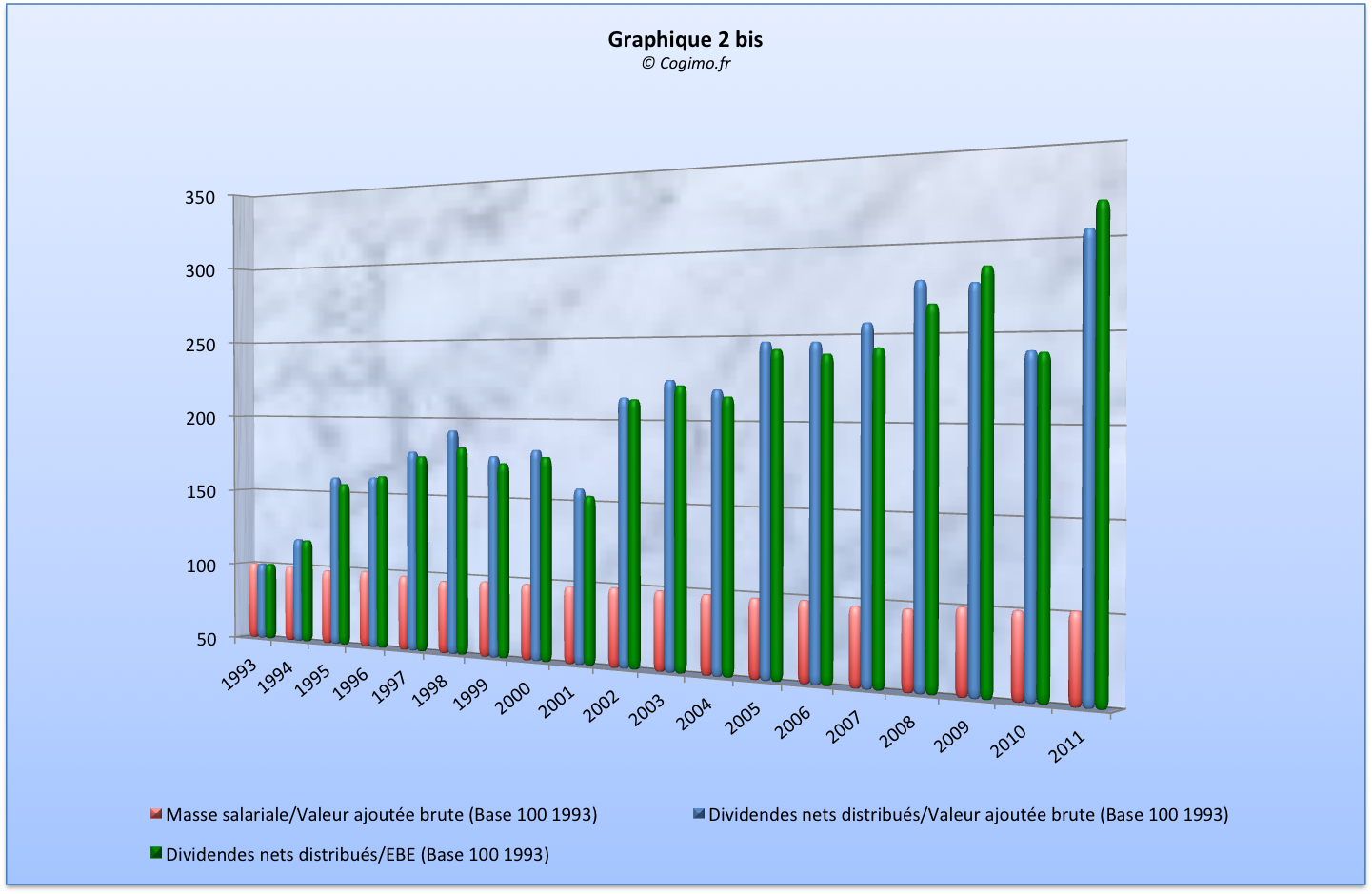

Ainsi, poussant l’investigation un peu plus loin, j’ai réalisé le graphique 2 qui montre sur une base 100 prenant 1993 (2) comme année de référence, que la masse salariale (salaires + cotisations soc. effectives et imputées) est restée relativement stable par rapport à la valeur ajoutée brute (66,93 % en 93, 67,77 % en 2011) alors que dans le même temps, le poids des dividendes totaux distribués était multiplié par presque 3 dans leur rapport avec la valeur ajoutée brute (7,5 % en 93, 21,1 % en 2011) et par 2 dans celui avec le compte d’affection des revenus primaires (8,8 % en 93, 19,4 % en 2011) (3). Quelle que soit l’assiette du calcul, que vous preniez le total des dividendes distribués ou les dividendes nets (total dividendes distribués – dividendes reçus) en rapport avec la VAB ou l’EBE (graphique 2bis), il y a systématiquement une multiplication par 3 (ou presque) des sommes versées entre 1993 et 2011.

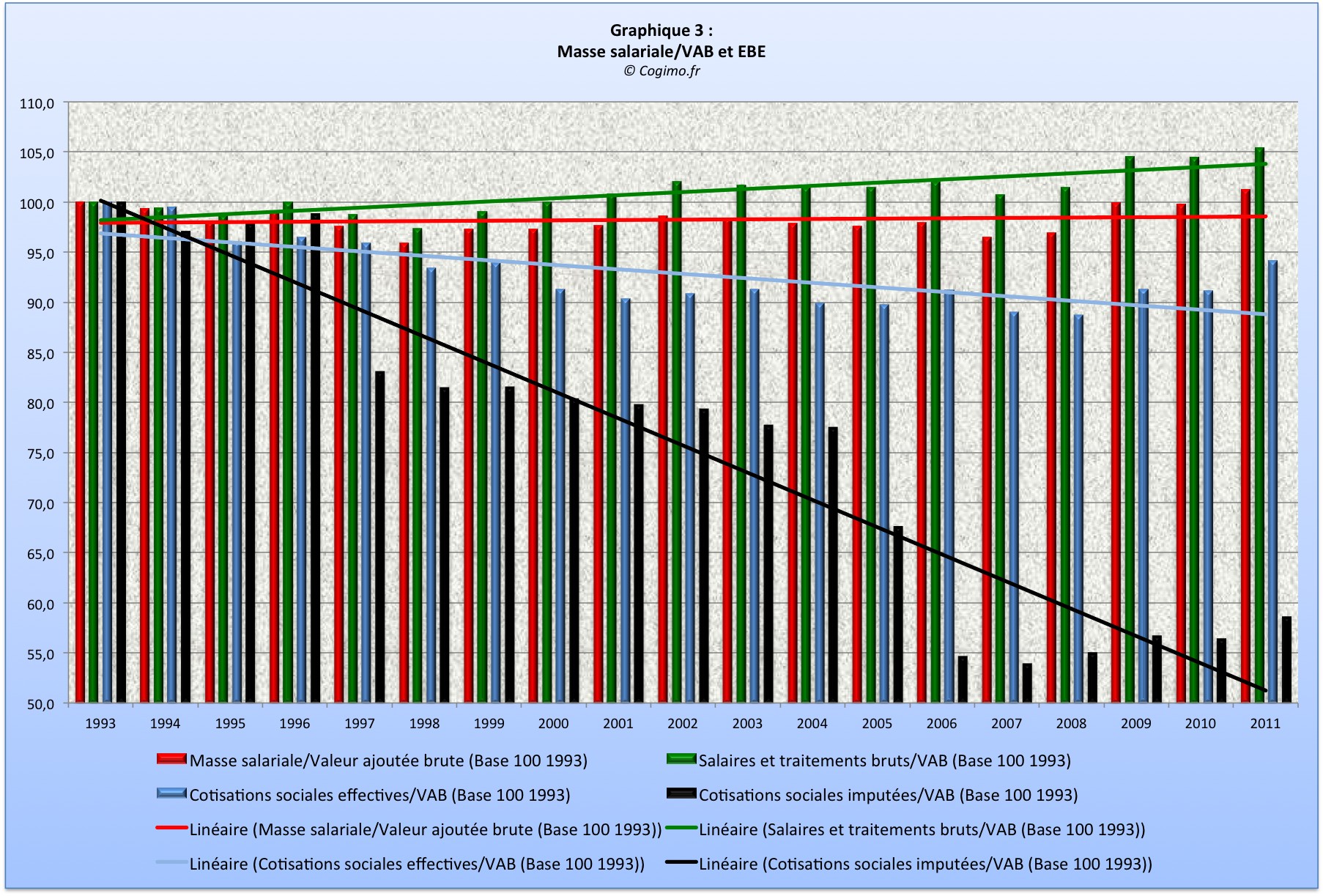

Quant à la masse salariale, vous pourrez constater sur le graphique 3 que les salaires et traitements ont augmenté, mais ont été compensés par une diminution des cotisations sociales effectives et imputées. Donc, si les salariés qui ont la chance de bénéficier d’un système de participation ou d’intéressement ont vu leurs gains augmentés, la charge globale de la masse salariale pour les SNF n’a quasiment pas bougé depuis 1993 comme le montre la courbe linéaire (en rouge). Elle a même été légèrement inférieure à 1993 de 1994 à 2010. Seule l’année 2011 présente une légère augmentation de 1,25 %. Ce graphique nous indique clairement que le coût du travail n’est donc aucunement responsable de la baisse des marges des entreprises.

Dès lors, une question se pose. Si l’augmentation des dividendes n’a pas été prélevée sur la masse salariale – en tout cas depuis 1993-, contrairement à une idée trop largement répandue, sur quel(s) poste(s) a (ont) été prélevés ces dividendes ? En d’autres termes, quelle(s) est(sont) la(les) ligne(s) comptable(s) qui a(ont) été la(les) plus affecté(es) ?

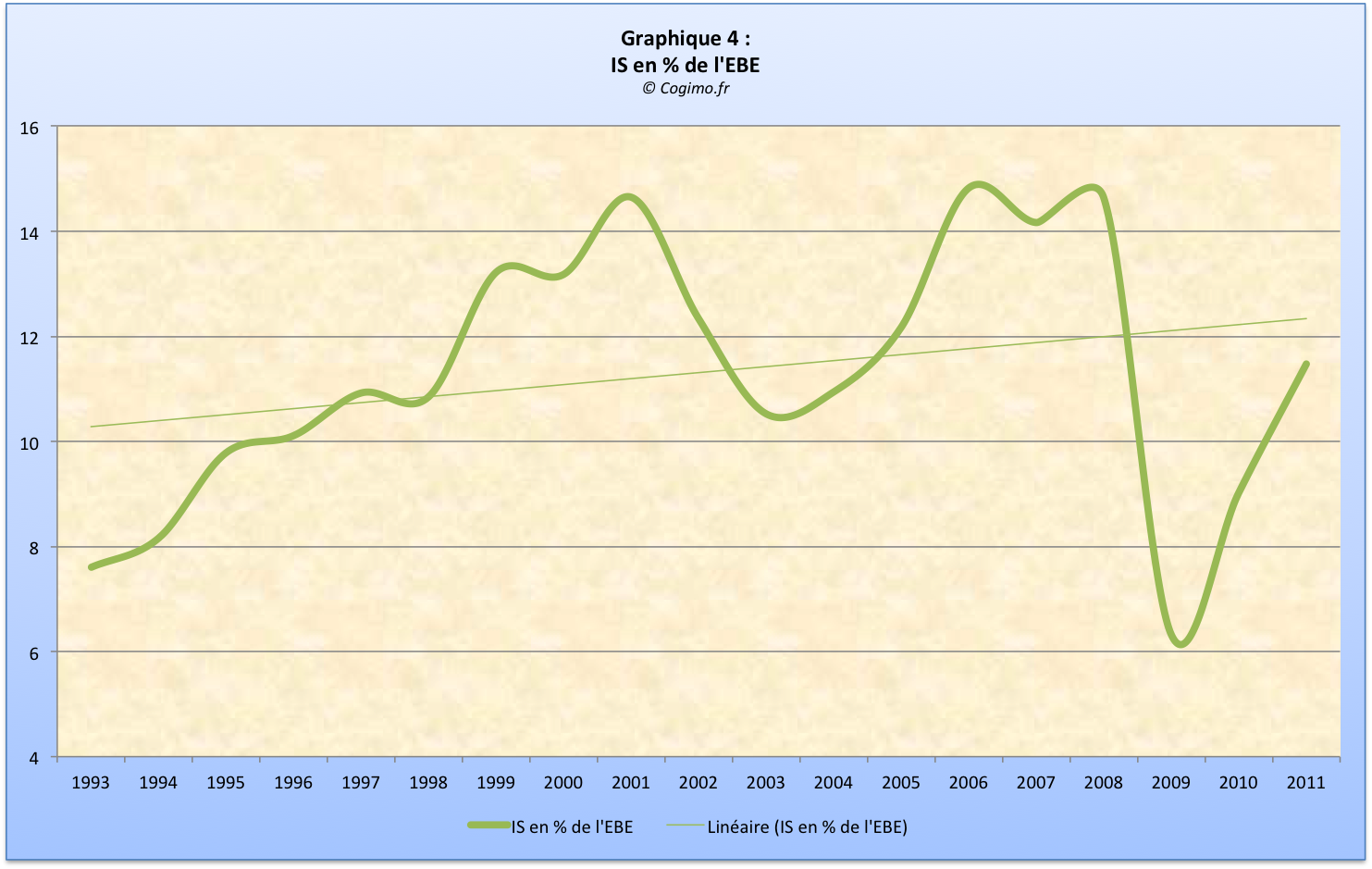

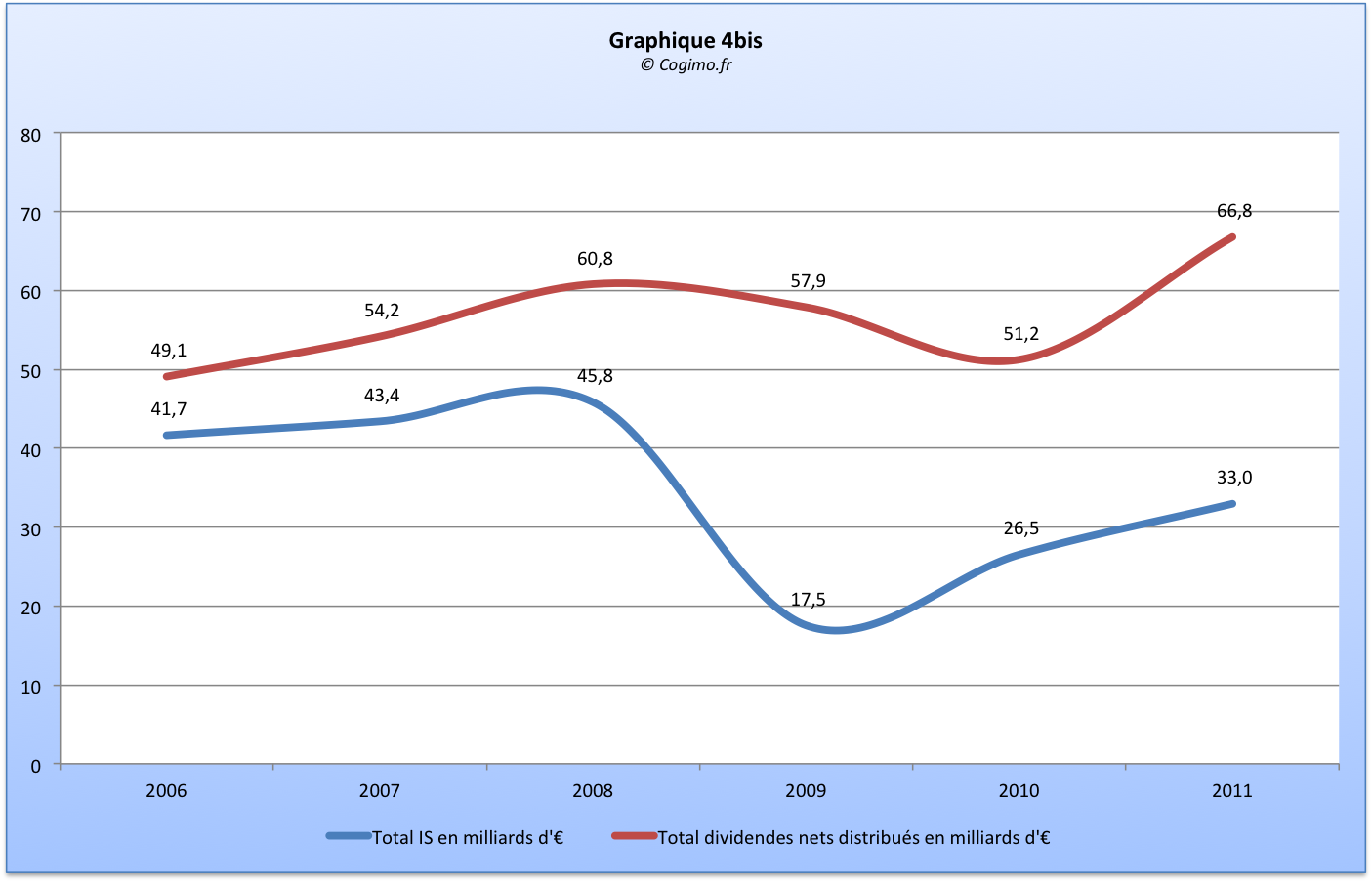

Le prochain graphique (graphique 4) montre que l’impôt sur les sociétés n’a pas été affecté sur la période 1993-2011 et serait au contraire en légère augmentation comme le suggère la courbe de tendance linéaire. Si nous en restions là, comme le feraient certains apôtres orthodoxes sur le mode du « Circulez, y’a rien à voir ! » ou pire de « L’État nous spolie !», nous passerions à côté de la tendance lourde qui se dégage des dernières années. En effet, si nous faisons un focus sur la période 2006-2011 (graphique 4bis), nous voyons clairement que si les dividendes nets ont retrouvé rapidement leur vitesse de croisière après la crise de 2008, ce n’est pas le cas de l’IS.

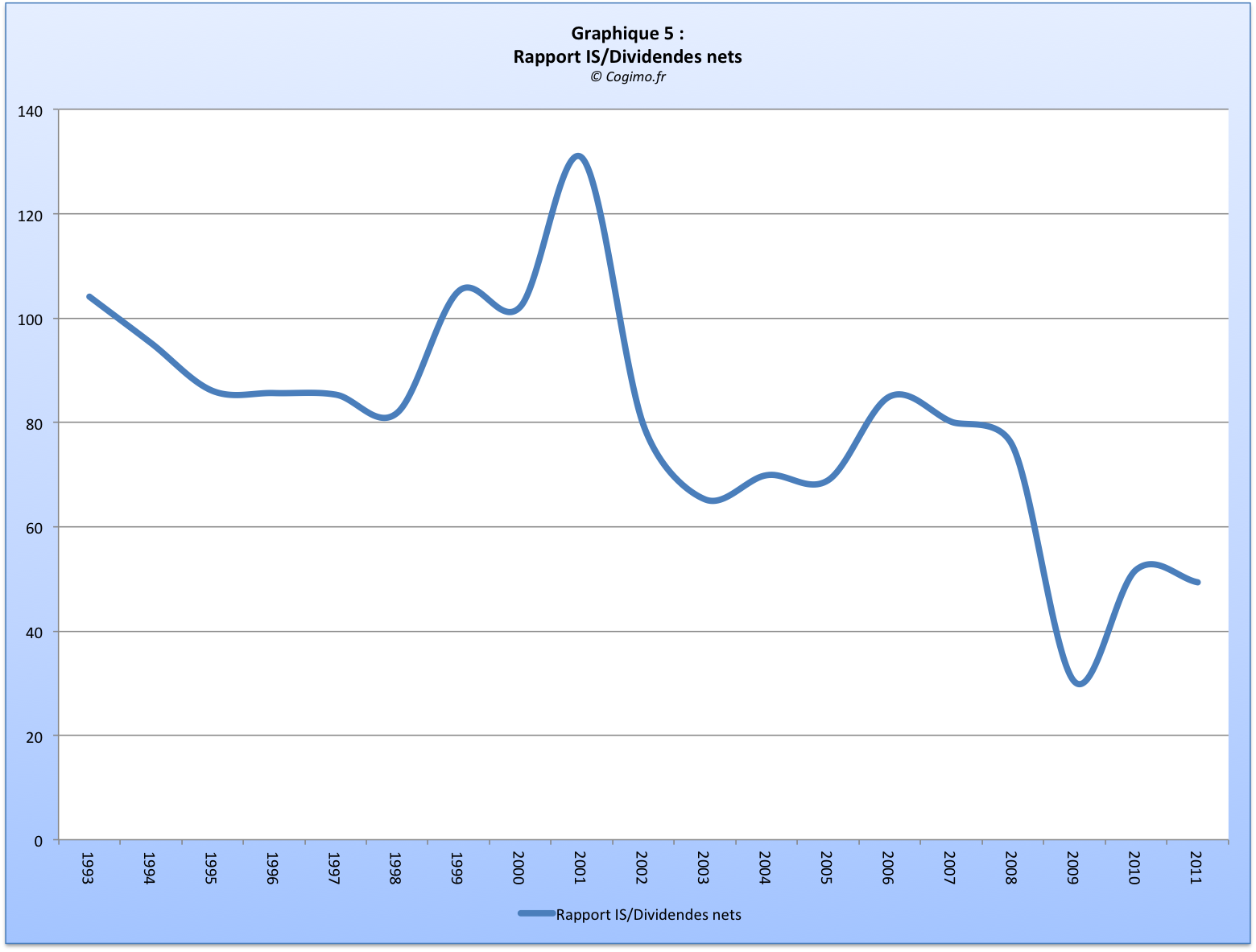

Autre chiffre intéressant : le rapport entre le montant de l’IS et les dividendes nets. Comme le montre le graphique 5, nous avons atteint les niveaux les plus bas depuis 2009. Si en 2000, le montant de l’impôt était 20 % plus important que les dividendes, il était en 2011 inférieur de 50 % ce qui représente un manque à gagner d’environ 16 milliards d’euros, 16 milliards qui seraient très utiles en ces temps de déficits publics.

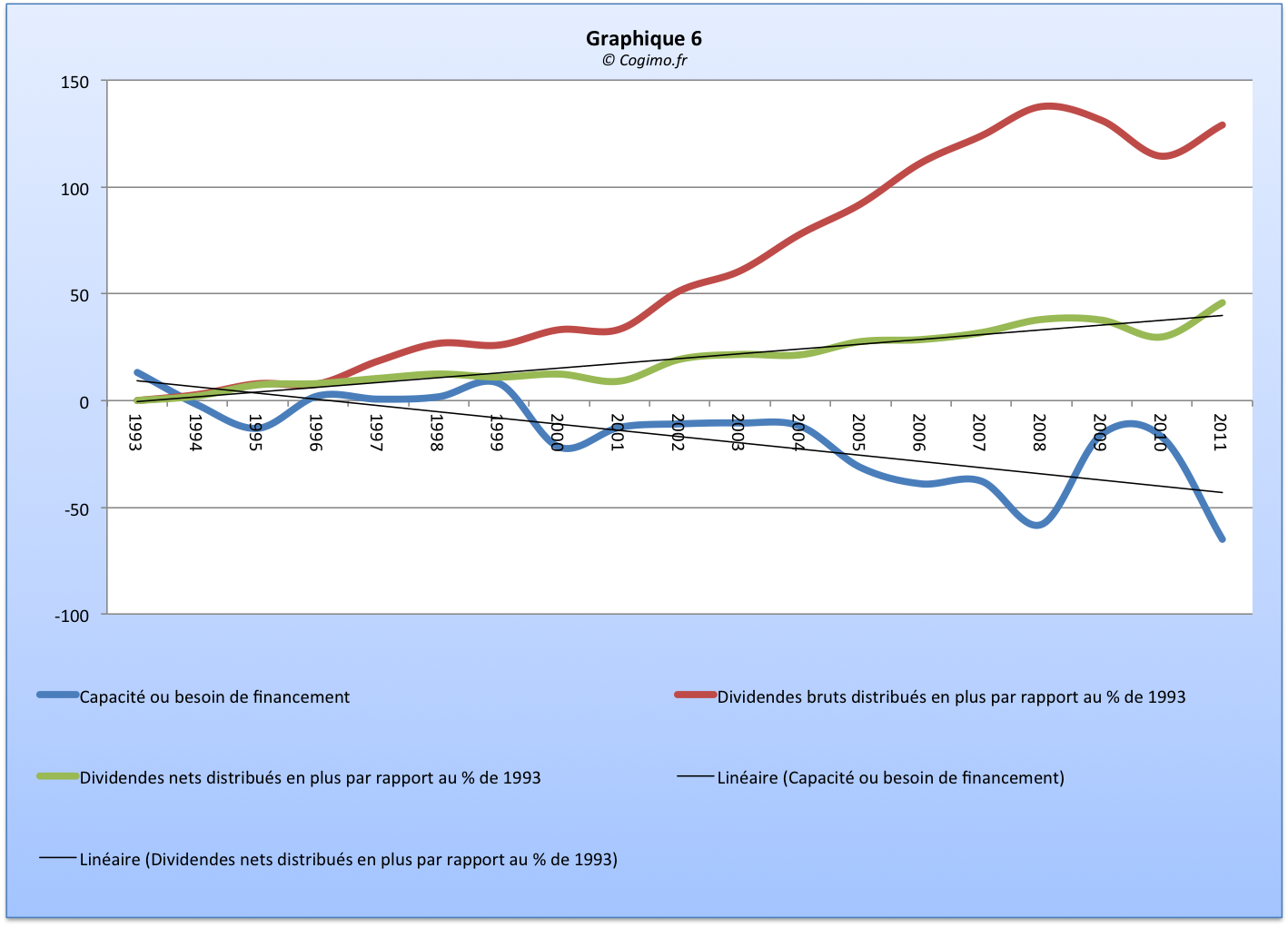

Pour conclure ce billet, je finirai par un dernier graphique (graphique 6) qui montre une corrélation évidente entre les dividendes bruts et nets distribués en plus par rapport à leur poids en 1993 et le besoin de financement des entreprises (valeurs exprimées en milliards d’euros en ordonnée).

Comme je l’ai rappelé au début de cet article, ces graphiques ont pour objectif de servir d’arguments visuels, notamment face à tous ceux qui au nom de la compétitivité, arguent d’un surcoût du travail. Comme nous le voyons, le poids de la masse salariale n’a quasiment pas bougé depuis 1993. La problématique est donc ailleurs, et en particulier dans le coût du capital.

Je sais qu’il ne s’agit pas d’une révélation et que beaucoup défendent déjà ce point de vue. Ces graphiques sont là simplement pour éclairer leurs lignes de défense et d’attaque.

=====================

PS : Tous les graphiques présentés ici sont librement disponibles et peuvent être repris par toute personne qui les juge digne d’intérêt. Le copyright a juste pour objectif de rappeler qui les a réalisés et empêcher toute forme d’usurpation.

(1) Voir tableau économique d’ensemble année 2011 http://www.insee.fr/fr/themes/theme.asp?theme=16&sous_theme=5.5

(2) http://alternatives-economiques.fr/blogs/parienty/2012/11/18/vive-le-debat-sur-la-competitivite/

(3) http://www.jean-luc-melenchon.fr/2012/11/14/invite-du-grand-journal-sur-lci/

(4) http://www.pauljorion.com/blog/?p=43638

(5) Pourquoi 1993 ? Tout simplement parce que les données longues font apparaître une ligne spécifique au compte D421 (dividendes) à partir de cette année-là.

(6) Compte d’affectation des revenus primaires = excédent brut d’exploitation + revenus de la propriété

194 réponses à “Compétitivité et coût du travail : le mauvais débat, par FOD”

Glencore, Zambie, Marc Rich, E.B. Williams, Irangate, Ivan Glasenberg, Simon Murray, Suisse, Chiluba,, Camdessus, cuivre, prix de transfert, Eva Joly, Gvt norvégien,Tony Blair, Xstrata, dioxyde de souffre, eau potable bleue, Banque Européenne d’Investissement, etc. Arte en ce moment.

Franchement je viens de lire votre document très bien illustré. Je ne suis partisan politique d’aucun parti et ne fais parti d’aucune organisation syndicale, mais Mélenchon est un homme brillant qui s’approprie les chiffres dans son sens et votre justification me désole vraiment.

Comme lorsqu’il disait que les chefs d’entreprises touchaient 4000€/mois et que Hervé Lambel lui avait répondu preuve à l’appui que le salaire moyen était de 1800€/mois, que l’embauche de nouveaux salariés avait un effet direct sur sa rémunération.

Vous oubliez, certainement pour appuyer votre démonstration, de rappeler qu’en France 97% du nombre d’entreprises sont des PME mais qu’elles emploient 48% des salariés français( source http://www.economie.gouv.fr/cedef/chiffres-cles-des-pme). Ces chiffres datent de 2009, ils sont à pondérer avec les 500000 créations d’entreprises/an dont la moitié sont des auto entrepreneurs qui ne feraient qu’augmenter le 97% et baisser le 48%.

En vérité vous parlez essentiellement des 3% d’entreprises qui font des bénéfices et embauchent 52% des salariés français. Faut il conclure par « la baisse les cotisations sociales n’aura pas d’effet sur la santé financières de nos entreprises, puisqu’elles distribuent de plus en plus de dividendes ». Franchement c’est mal connaître nos entrepreneurs de PME. Rajouter à vos graphiques la répartition des dividendes distribués en séparant PME et grosses entreprises financières ou non. Faites la même chose pour les charges IS et cotisations sociales et vous verrez que votre démonstration ne tient pas…..

Franco, ahhh ces pauvres et chères Péhèmeuhs… Vous voulez parlez du gros d’la troupe aussi ? Les 1,5 millions d’entrepreneurs individuels ? Ça va bien pour eux…

Le sujet n’est pas de savoir si les 2,6 millions de PME vont bien ou non et honnêtement, il faudrait mieux quelles aillent bien. Je disais seulement qu’à confondre les PME et les 3% des grands groupes, on faisait un amalgame qui donne une image pitoyable de notre tissu d’entrepreneurs. Vous croyez vraiment que les dividendes versés aux actionnaires des PME et entrepreneurs individuels représentent 97% du schéma 2 et 2 bis ?

Allez vous plaindre au Crédit Agricole, pas à moi, voyez, ils sont très conscients des problèmes de leurs péhèmeuhs de clientes…

12,5% de masse salariale/VA en plus pour les péhèmeuhs par rapport aux GE, 72,5% exactement en 2010. Forcément. Marché national quasi exclusivement et/ou prix contraints, ça aide pas non plus. Les impôts sur production par contre… 4,9% de la VA pour les petites er moyennes contre 14,3% pour les grosses, ça compense…

@ Franco

Ce travail de macroéconomie se base sur les chiffres de l’Insee qui ne font en effet aucune distinction entre grosses, moyennes, petites et micro entreprises. C’est un biais évident, mais il faut faire avec ce que nous avons. Quoi qu’il en soit, sans le dire explicitement, ce billet vise les entreprises qui distribuent des dividendes ; ne devraient donc se sentir concernées qu’elles seules, et je pense que personne sur ce blog n’a été dupe. Nous savons bien pour qui travaille le Medef. Toutefois, et à mon grand regret, j’aurais dû, en propos liminaire, introduire une nuance.

Maintenant, rien ne vous empêche de proposer un travail similaire pour défendre les PME. Rien n’interdit non plus à la CGPME ou à l’UPA d’apporter une contre argumentation les dissociant de cette analyse.

Concernant vos chiffres, je tiens à préciser que si les PME représentent 97 % des SNF en 2009 et 48 % des salariés, elles génèrent 37 % du chiffre d’affaires.

PS : votre lien « franchement, c’est mal etc… » ne fonctionne pas.

Fod, là pour les péhèmeuhs…

Et on aimerait bien te voir enfin confirmer que les dividendes distribués sont en réalité très nettement inférieurs aux cotisations versées, mine de rien…

@ Vigneron

Merci pour le lien.

Pour la 2ème remarque, c’est fait. Merci. 😉

Mes propos avaient pour but d’essayer de rétablir la vérité sur la situation des PME françaises et je suis d’accord avec vous sur le point que le Medef défende uniquement les grosses sociétés. Je souhaiterai personnellement que les grosses entreprises payent au minimum le même taux IS que les 97% des entreprises. Avec 14% IS sur le groupe Total, le problème vient de là.

merci pour le rapport du Crédit Agricole

Merci pour cette analyse ; je n’avais pas réalisé que les dividendes distribués par les SNF étaient supérieurs aux cotisations sociales versées, et que l’écart s’accentuait.

Par contre, je ne comprenais pas ce qu’était « l’affection primaire » dans le graphique 1 et dans le texte en dessous (qu’est-ce que l’affectif vient faire là-dedans ?). Après recherche, je suis tombé sur le terme « compte d’affectation des revenus primaires », et j’ai mieux compris, avec la syllabe complémentaire !

Benoit, révisez votre jugement, les dividendes distribués par les sociétés non financières ne sont en aucun cas supérieurs aux cotisations versées. Réfléchissez un peu, comment voulez-vous que ces Snf distribuent en dividendes plus de 200 mds alors que leur excèdent brut d’exploitation n’est lui-même que de 287 mds ? Ce sont les dividendes nets, effectivement distribués aux actionnaires, qui doivent être pris en compte et ceux-là c’est 89,9 mds. Quand on vous dit que ça va vraiment mal pour le capitalisme, vous comprenez ?

@ benoit

Petite coquille.

Si vous étiez allé sur la note 6 qui expliquait le terme, vous auriez bien lu « affectation » .

[…] Compétitivité et coût du travail : le mauvais débat, par FOD Propagande UMP […]

30/11 à 00h08 : deux paragraphes modifiés entre le 1er graphique et le second, à la demande de l’auteur.

C’est honteux. Un mail de Parisot (ou de son larbin Chérèque, pareil) et aussi sec le blog Jorion fait rectifier un billet… 😉

@ vigneron

Je n’ai pas l’âme d’un délateur, mais tout le monde sera consterné en apprenant que le coupable ici n’est pas Chérèque mais un dénommé Vigneron, un Mossieur qui passe son temps à mettre le doigt là où ça fait mal. La prochaine fois que tu verseras des dividendes à tes actionnaires, fais-le en bouteille de grands crus millésimés de ta vigne, ça fera quelques milliards en moins sur le compte D421 et quelques migraines en moins pour moi. 😉 🙂

Délateur Fod, ou detalleur ? En tout cas déflateur sur le coup.

La vérité est mauvaise fille et encore pire payeuse. Elle paye à coup de pincées de sable dans les yeux, mais pas celui des marchands de sable, celui qui pique tellement qu’t’en dors pas. Ou sinon à poignées de petits cailloux dans les grolles, de scrupules quoi. Mélanche marche pieds-nus (l’ascèse lambertiste…) et abuse des collyres analgésiques.

Bonjour,

Me demandant si les investissements industriels étaient aussi les dindons de la farce de la montée des dividendes, je me suis intéressé aux « Acquisitions nettes d’actifs fixes corporels » (ligne P511 des TEE) sur la période 1983 – 2011 de l’INSEE et en me concentrant sur les SNF.

Il apparait que ces acquisitions sont très irrégulières, avec des forts investissements en sortie de crises (à partir de1983, puis à partir 1997, puis à partir de 2003), il y a une stagnation notable dans les années 1993-1997, ce qui compte tenu de l’inflation peut être considéré comme une diminution.

La vision de l’analyse des chiffres peut aussi être retournée, avec chaque période de fort investissement débouchant sur une surproduction qui entraine une crise. Là le palier de 1993-1997 est intéressant car après ce laps de temps il ne se passe rien, il n’est suivi d’aucune crise immédiate, mais au contraire d’une forte augmentation qui débouchera sur la crise de 2000-2001.

Il manque le graphique pour illustrer mes propos, dommage.

[…] du travail : les exagérations du patron de PSA Compétitivité et coût du travail : le mauvais débat, par FOD Billet […]

Bravo pour ce travail de salubrité publique !!