Billet invité

1/ Perspective historique

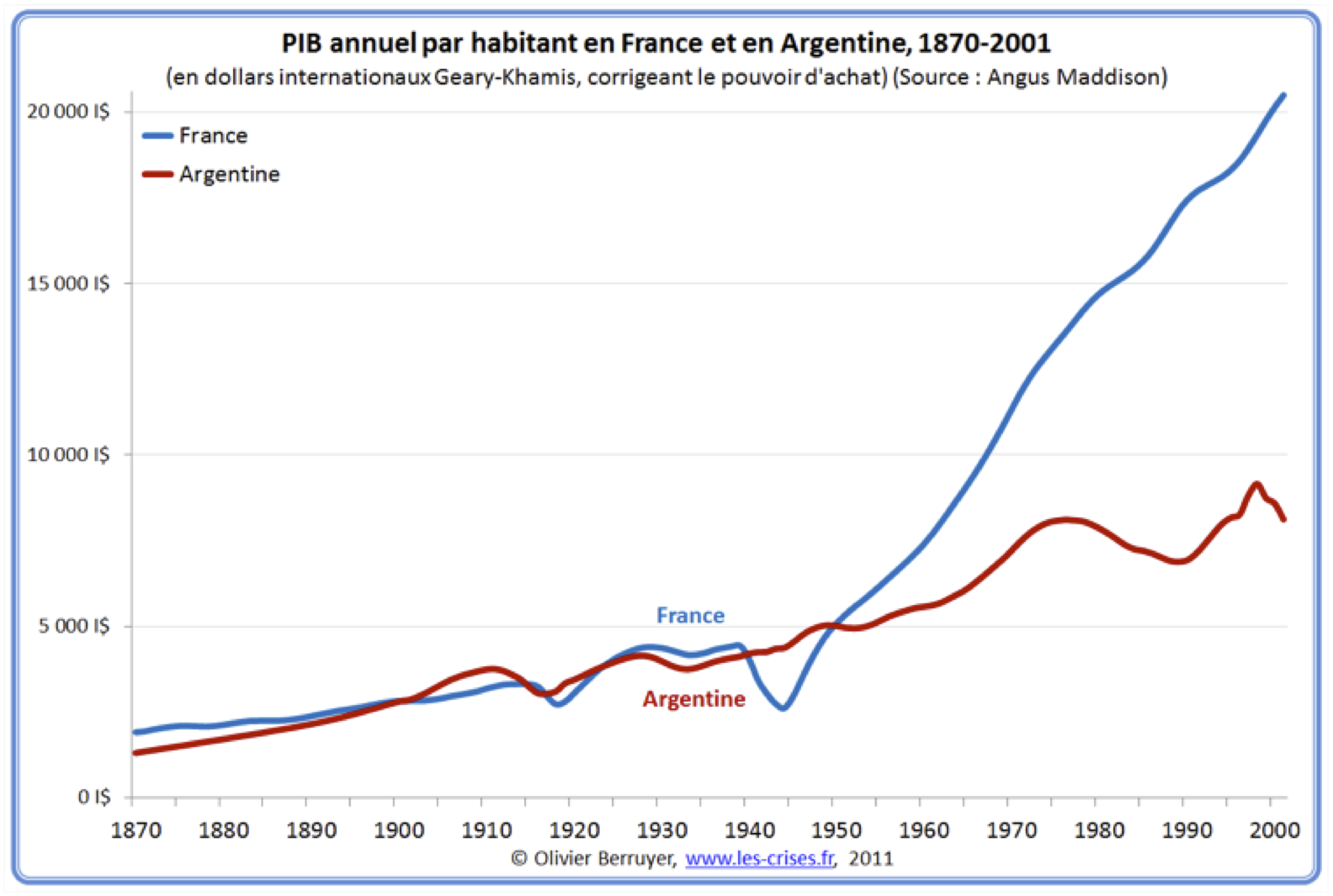

Rappelons tout d’abord que si l’Argentine est actuellement le pays le plus développé d’Amérique Latine avec ses 41 millions d’habitants, elle était bien plus riche par le passé. Au début du XXème siècle, elle était le 7ème pays le plus riche au monde, et conservait au sortir de la seconde guerre mondiale un niveau de vie par habitant supérieur à celui de la France…

Le pays a toutefois manqué le train des « 30 Glorieuses » en 1950, gouverné pendant 30 ans par des militaires, et subissant de nombreuses répressions politiques.

Le retour à la démocratie a lieu en 1983 avec l’élection de Raul Alfonsin, mais le pays sombre rapidement dans l’hyperinflation (5.000 % en 1989).

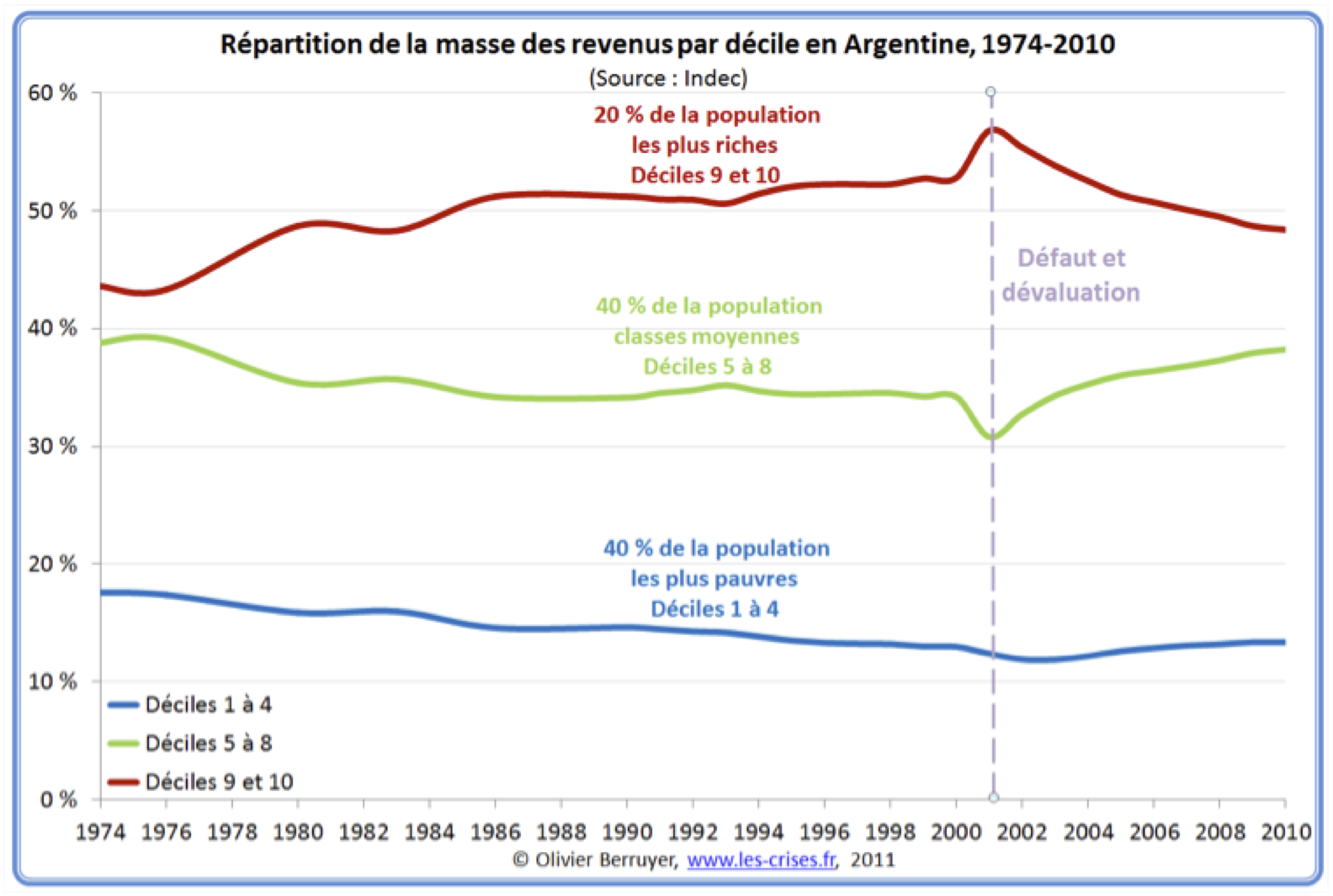

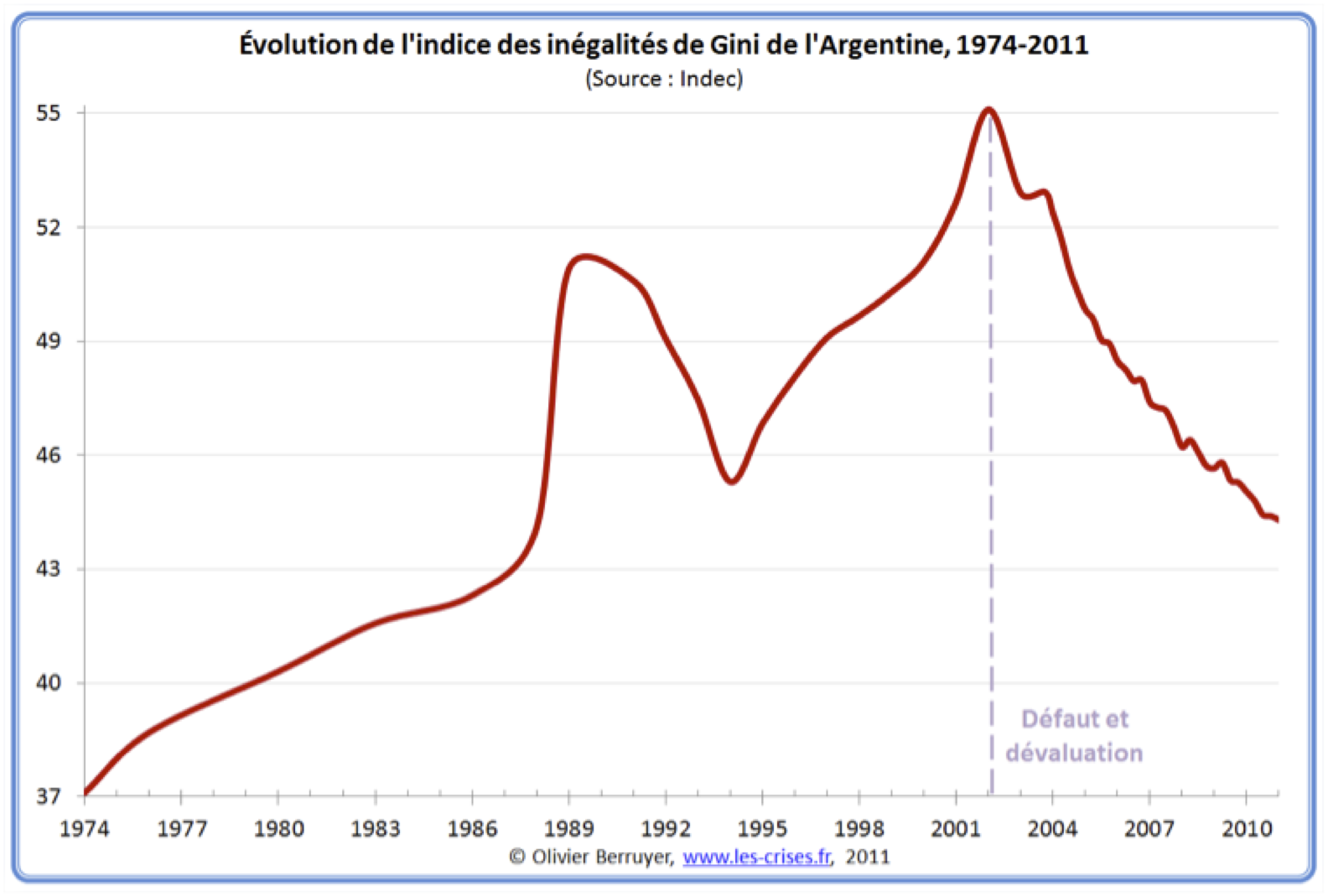

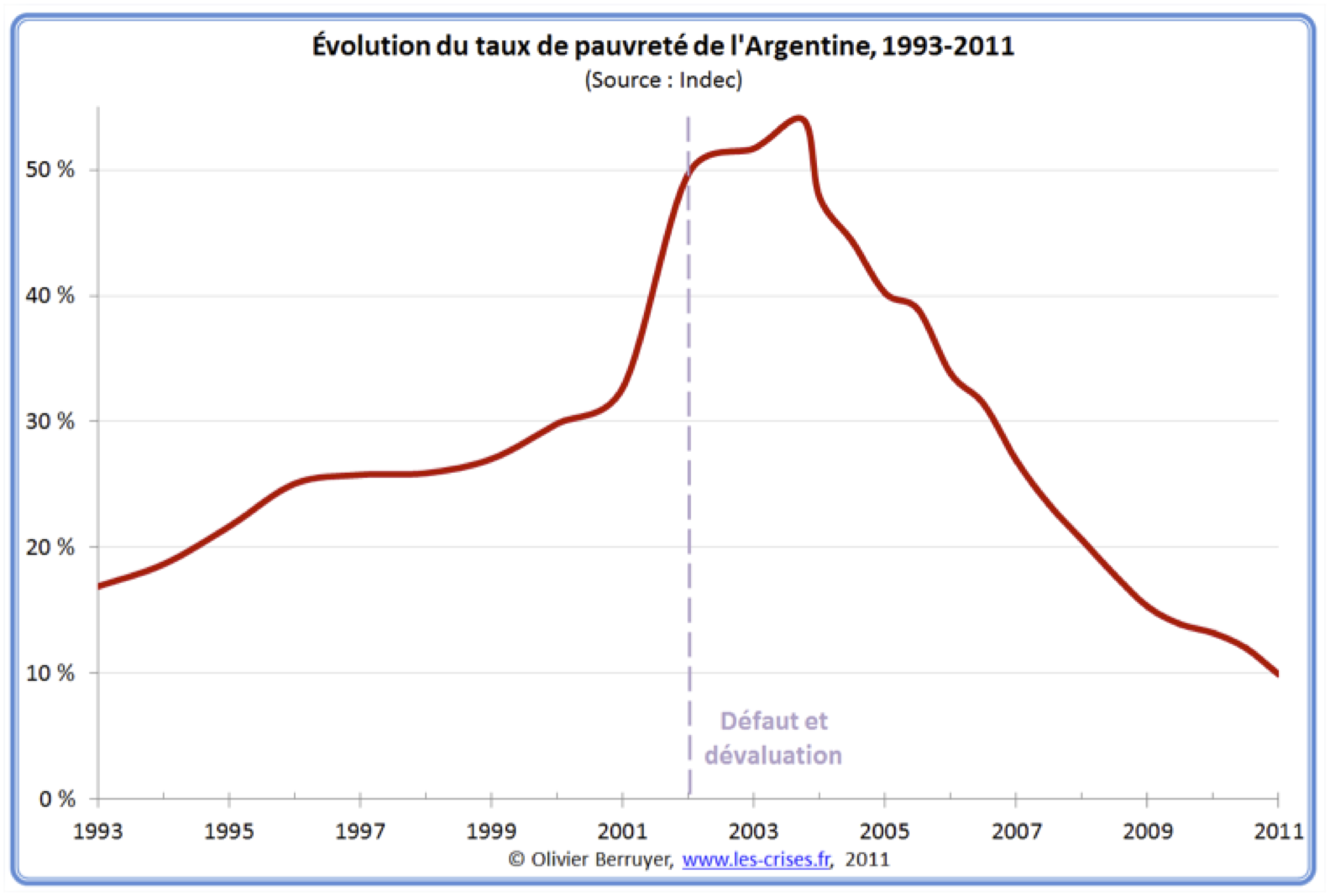

Carlos Menem est élu président en 1989, et va suivre les recettes du FMI en appliquer pendant 10 ans une politique ultra-libérale (rigidité monétaire, privatisations, réformes sociales…), qui va casser l’inflation et provoquer une envolée économique : c’est le « miracle argentin » de 1991 à 1998. Le pays connaitra toutefois une forte croissance des inégalités et de la pauvreté (18 % de chômeurs en 1996). L’Argentine figurera alors longtemps parmi les 120 pays les plus inégalitaires au monde.

2/ La crise de 2001 et le défaut argentin

Pour lutter contre l’inflation, Carlos Menem a arrimé le peso au dollar américain (currency board). Le pays a donc bénéficié fortement du cours faible du dollar entre 1992 et 1998, mais il est mis en difficulté avec la forte hausse de 1998. Moins compétitif, les exportations plongent, entrainant une baisse de de la circulation monétaire et du crédit.

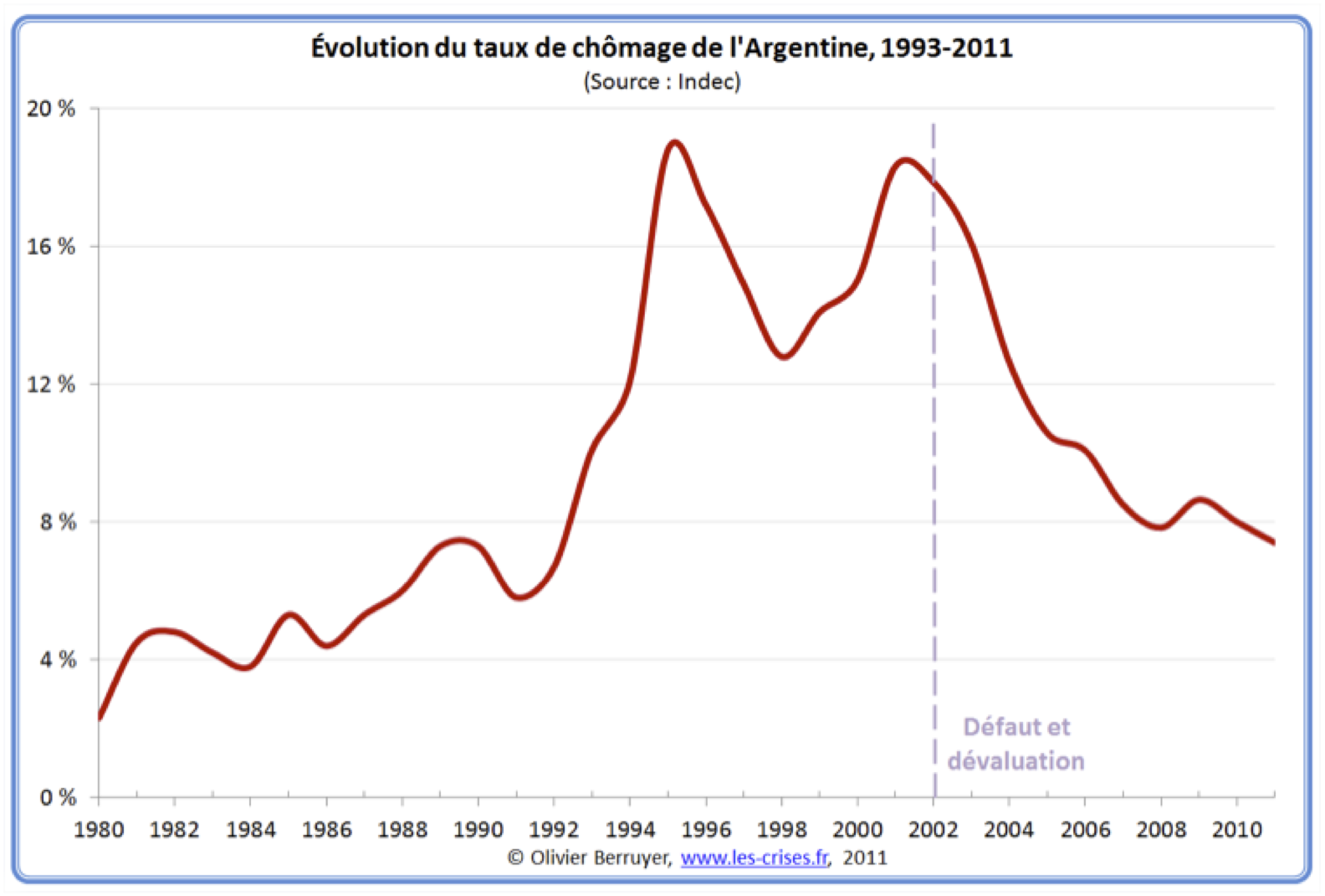

En 1999, le pays fait appel au FMI, qui impose de nouvelles réductions drastiques de dépenses publiques et des réductions des salaires publics et privés. Le mal s’aggrave, la pénurie de dollars et donc de pesos s’intensifie, la récession atteint -4 %, le chômage explose, le peuple proteste de plus en plus fortement. De nombreuses monnaies locales apparaissent.

L’Argentine entre alors dans une spirale déflationniste : le ministre de l’économie Domingo Cavallo peut bien promettre aux marchés un déficit-zéro, les coupes budgétaires ne font que déprimer plus encore la demande et l’activité, les rentrées fiscales diminuent, obligeant à un surcroît d’austérité. Keynes aurait deviné la suite : ne pouvant ni dévaluer (currency board), ni utiliser la planche à billets, ni soutenir budgétairement l’activité (en raison de la hausse des taux d’intérêts imposés par les marchés financiers, limitant l’endettement possible), le gouvernement est piégé et l’économie ne peut aller que dans le mur.

Le pays a beau faire de gros efforts sur ses finances publiques (en 2001, la dette publique ne représente « que » 54 % du PIB, et le déficit environ -3 % du PIB – nous sommes en 2011 à 150 % et -10 % pour la Grèce et 80 % et -5 % pour la France), malgré la croissance et les recettes des privatisations, le service de la dette publique devient de plus en plus lourd. Il représentait 4 % du PIB en 1990 mais 9 % fin 1999 (en 2011, 6 % pour la Grèce et 3 % pour la France).

La confiance des prêteurs internationaux s’érode : les taux d’intérêt exigés dépassent les 10 % début 2001, les 20 % en octobre 2001 et les 30 % début décembre…

L’explosion finale se produit le 1er décembre 2001 lorsque, devant la fuite des capitaux et la crise de liquidité, le gouvernement met en place le corralito, qui limite les retraits bancaires à 250 pesos (1 peso = 1 $) par semaine et interdit tout envoi de fonds à l’extérieur.

Le 5 décembre, le FMI constate qu’en dépit d’une nouvelle avance de 8 Md$ accordée au mois d’août et de la baisse de 13 % des traitements et des pensions dans le pays, le déficit budgétaire pour 2001 avoisinera finalement 4 % du PIB, le double de ce qui était prévu. Conscient de son insolvabilité, il lâche le pays, en refusant une nouvelle aide.

L’Argentine connait alors une gigantesque crise de confiance dans son système bancaire, une grève générale et enfin le 20 décembre une série de manifestations violentes se soldant par 28 morts. Le président démissionne, et son successeur annonce le 23 décembre que le pays, insolvable, fait défaut sur sa dette publique extérieure (100 Md$) et supprime l’arrimage du peso au dollar pour le dévaluer. Il met également en place des aides sociales et procède à une relance des dépenses publiques. Pour limiter les conséquences de la dévaluation sur le niveau de vie des argentins, les autorités décident de faire porter le poids de l’ajustement sur les banques et les entreprises des services publics (étrangères pour la plupart).

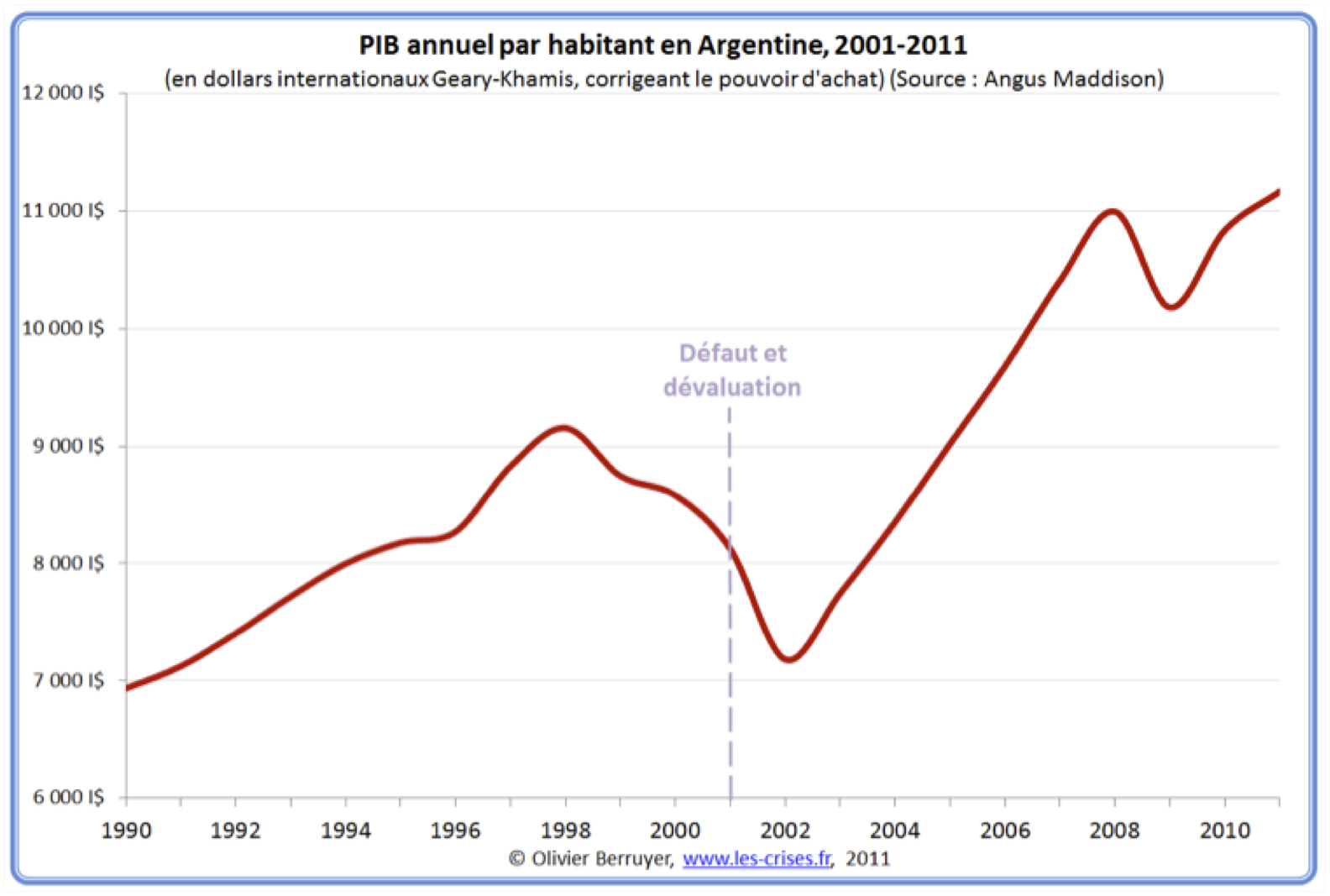

Les premiers mois ont été très durs : mi-2002, avec une récession de -12 %, le taux de chômage a atteint les 23 % et le taux de pauvreté les 57 %.

Mais la dévaluation a eu un effet très positif sur les exportations, ce qui a permis au secteur agro-industriel de rétablir rapidement sa compétitivité. Début 2003, toutes les mesures exceptionnelles (corralito, etc.) furent supprimées, et le taux de croissance atteint +9 %.

En 2004, des propositions prévoyant une réduction de capital de 75 %, et plus tard de 65 %, sont soumises aux représentants des créanciers. Fin 2005, 75 % des créanciers avaient accepté une réduction totale de capital de l’ordre de -70 %. En 2010, 20 % de plus ont accepté un accord, avec 50 % de décote.

3/ Interview de Roberto Lavagna au blog Les-Crises.fr

Roberto Lavagna, né en 1942, est un économiste argentin réputé, qui a surtout été ambassadeur puis ministre de l’économie de l’Argentine entre 2002 et 2005. Il est donc arrivé au pouvoir au lendemain du défaut de son pays sur sa dette publique, qui reste à ce jour le plus gros défaut historique, ayant porté sur 100 Md$ de dette.

Il a également été candidat à la Présidentielle argentine de 2007, où il a réuni près de 17 % des voix sur son nom.

Olivier Berruyer : Votre pays, l’Argentine, détient actuellement le record du plus gros défaut de paiement de l’histoire, avec 100 Md$ en 2001. Vous avez ministre de l’économie de 2002 à 2005. Quelle ont été les raisons qui ont poussé le pays à se déclarer en cessation de paiements, plutôt qu’à lancer un énième plan de rigueur ?

Roberto Lavagna : La cessation de paiements dans des cas comme celui de l’Argentine était inévitable. Chute du PIB, fort déficit fiscal, déséquilibre en compte courant de la balance de paiements, haut niveau « réel » de dette/PIB, chômage, voilà les données économiques les plus évidentes qui découlaient d’une politique qui avait duré 10 ans et qui avait lié la valeur du peso à celle du dollar, sans tenir compte des différences d’inflation ni des productivités relatives.

À la fin de l’année 1999 un nouveau gouvernement accepta un programme d’ajustement du FMI dénommé « blindage » qui a connu un échec. Début 2001, un autre programme d’ajustement, le méga-échange (megaswap), a également connu un échec, ce qui a débouché à la fin de l’année sur le défaut.

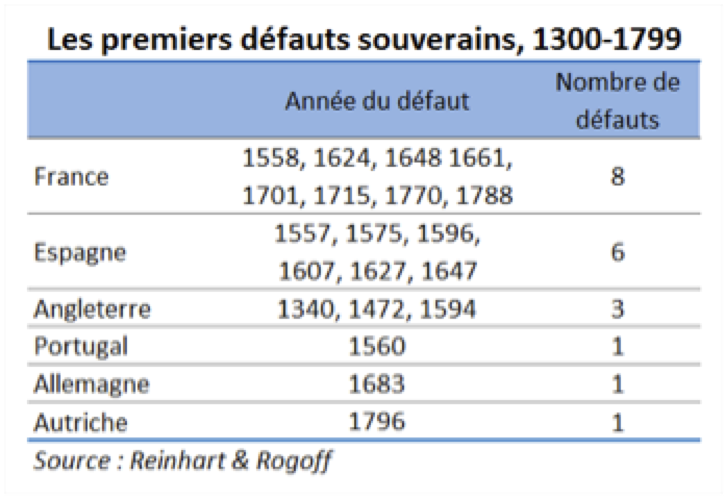

D’autres pays d’Europe (Allemagne, France) ou d’Amérique latine (Brésil) ont connu des situations similaires depuis 1790, parfois même plus fréquemment que l’Argentine.

Ce qui est inévitable, il faut l’accepter, puis y faire face pour résoudre les difficultés avec toute la rigueur technique possible, tout en limitant les impacts sociaux. Malheureusement, dans le cadre du défaut de 2001, l’erreur a été de présenter les choses d’une manière « populiste » et désordonnée. Cela a compliqué l’application du programme du nouveau gouvernement, que nous avions conçu depuis 2002 pour résoudre aussi bien les aspects internes qu’externes de la crise.

OB : Comment avez-vous conçu ce programme ? A-t-il eu les résultats que vous escomptiez ?

RL : Devant une crise de la taille de celle qu’a connue l’Argentine, la pire sur plus d’un siècle, il faut changer la manière de penser pour trouver des solutions différentes de la simple répétition des « ajustements ». Il faut éviter les mesures isolées et admettre qu’un programme économico-social et international est comme un mécanisme d’horlogerie, où chaque mesure doit s’ajuster avec les autres. Il faut être très précis quant au timing et il faut essayer d’obtenir le plus large consensus social possible.

Le résultat de notre programme a consisté en une forte croissance du PIB (entre 8 et 9 % par an), en un excédent budgétaire pour l’État et les Régions, en la progression de l’investissement et de la productivité et par la sortie de la pauvreté de 8 000 000 de personnes (sur les 18 000 000 de pauvres), sachant que les standards argentins sont supérieurs à ceux de la plupart des pays d’Amérique latine.

Cela a permis, en outre, de restructurer la dette avec une décote (haircut) de 75 %, mais avec une innovation, à savoir la distribution d’un coupon additionnel lié à la croissance du pays si elle dépassait 3 %. Cette innovation, que les marchés ont rejeté à cette époque, a conduit à augmenter notablement la rentabilité pour les prêteurs publics et privés, et devrait être obligatoire dans tout processus de restructuration de dette, si l’on cherche un caractère durable – aussi bien intérieur qu’extérieur – au programme.

OB : Comment analysez-vous la situation actuelle des pays européens en difficultés (Grèce, Irlande…) ? Quel regard portez-vous sur les plans de soutiens actuels ?

RL : Je ne pense pas que les programmes établis avec le FMI soient utiles pour les pays européens.

Les premiers programmes ont déjà échoué, les deuxièmes ne sont même pas respectés et la contagion (à la date de cette interview, mi-juillet) se répand.

Le fait que les pays fassent des sacrifices pendant des années uniquement pour payer les créanciers n’a pas de sens, d’autant qu’en outre, cela freine la croissance du pays et dans l’espèce, de toute la région.

OB : Après le défaut, les marchés financiers ont-ils refusé de prêter à l’Argentine ou ont-ils été au contraire attirés par sa situation redevenu de facto extrêmement saine ?

RL : 48 heures après l’accord de restructuration des dettes, des banques attirées par le niveau « Dette / PIB » alors très réduit nous ont fait des offres de financement. C’est l’Argentine qui a refusé, pour éviter de commencer un nouveau cycle d’endettement.

OB : Joseph Stiglitz a déclaré en janvier 2011 « Après avoir dévalué, et surtout restructuré sa dette, elle a payé le prix fort. […] Tous les problèmes de l’Argentine n’ont pas été résolus, mais la situation est objectivement meilleure aujourd’hui qu’auparavant. » En fin de compte, votre pays-a-t-il eu raison de faire défaut en 2001 ?

RL : Sans aucun doute ! La situation actuelle de l’Argentine est bien meilleure. Cependant, nous ne tirons malheureusement pas tout le bénéfice de notre potentiel post-restructuration, car la hausse exceptionnelle des cours internationaux des matières premières agricoles depuis 2007 a conduit à la modification du programme dans un sens « populiste », avec plus d’inflation et moins d’investissements.

Ceci n’a aucun rapport avec la situation post-défaut, mais avec la nouvelle situation des prix des matières premières dans le monde, et avec la volonté de couvrir des erreurs actuelles de politique économique.

OB : Au vu de votre expérience, quels conseils pourriez-vous donner d’une part aux dirigeants occidentaux, et d’autre part aux peuples ?

RL : Il y a des moments où un homme d’état, un gouvernement et un peuple, doivent avoir la vision et le courage pour dire « ça suffit » aux bureaucraties internationales et politiques, et emprunter avec beaucoup de sérieux de nouveaux chemins.

Robert Frost, un poète américain, a écrit : « Deux routes divergeaient dans un bois, et moi, J’ai pris celle par laquelle on voyage le moins souvent, Et c’est cela qui a tout changé. » [Robert Frost, The Road Not Taken]

4/ Conclusion : « Don’t cry for me, Argentina »

Observons pour conclure la situation d’indicateur sociaux de l’Argentine :

La croissance est rapidement revenue, et a été soutenue.

Le défaut a entrainé une diminution de la part de revenus des plus riches, entrainant la chute de l’indice de Gini (indicateur d’inégalité des revenus).

Le taux de chômage a fortement chuté, tout comme le taux de pauvreté :

Ainsi, l’ancien pays émergent a finalement émergé…

Alors, au final, les programmes de rigueur et les plans d’aide ont-ils pour but de « sauver le pays » ou de « sauver ses créanciers » ?

« L’Argentine a terriblement souffert entre 1998 et 2001, pendant qu’elle essayait d’être orthodoxe et de faire ce qui était correct. Après son défaut à la fin de 2001, elle a traversé une brève et sévère chute, mais une forte reprise est survenue peu après, qui a perduré longtemps.

A l’évidence, l’exemple argentin suggère que le défaut est une grande idée. […]

J’ai été très surpris d’entendre une personne dire que l’Argentine n’est plus considérée comme un pays sérieux. Je ne vois pas comment le défaut argentin peut être présenté, parmi tous les exemples possibles, comme un avertissement pour la Grèce. Cela ne devrait pas être ça un pays Sérieux ?

En Argentine, et partout dans le monde, être Sérieux a conduit une catastrophe. »

[Paul Krugman, 23/06/2011]

37 réponses à “LA CRISE DE 2001 ET LE DÉFAUT ARGENTIN – INTERVIEW DE ROBERTO LAVAGNA, par Olivier Berruyer”

Hellas, au travers de sa société civile la plus éthique, doit conduire un audit de sa dette par une commission. Cela conduira à démontrer une partie consistante de sa dette, comme illégale, voir odieuse ! Ce rapport sera transmis au parlement européen.

Hellas , dans sa forme « demos » peut mettre au pied du mur cette Europe marchande par le droit, en faisant jurisprudence d’un défaut légitime et redonner tout le sens du mot démocratie, à la future Europe Fédérale. Elle ne doit pas hésiter à poursuivre sa classe politique – se résumant à quelques familles -devant les tribunaux européens.

Sur Roberto Lavagna, les Kirchner, l’Argentine, son default, l’inflation, etc.:

http://www.ft.com/intl/cms/s/0/809d7abe-b174-11e0-9444-00144feab49a.html?ftcamp=rss#axzz1SyAC9Rau

Domingo Cavallo, ministre de l’Économie (1995-1998 et 2001), responsable de la crise, mais sérieux de temps en temps:

http://www.elpais.com/articulo/opinion/Europa/debe/seguir/estrategia/argentina/elpepiopi/20110120elpepiopi_5/Tes

Lavagna fut indiscutablement un très, très, grand ministre de l’économie et c’est son action qui a permis à l’Argentine de retrouver une industrie, une compétitivité à l’international, une sortie de la pauvreté pour un grand nombre d’Argentins. Je retiendrai au crédit de Nestor Kirschner d’avoir maintenu pour une bonne part cette politique, d’avoir expulsé du pays certaines multinationales qui vivaient en quasi situation de rente (quelques françaises d’ailleurs). Mais… Outre la corruption de l’actuel régime (le dernier scandale en date est celui qui concerne les Mères de la place de Mai), l’absence de modernisation des institutions et une inflation réelle de… 25 à 30 %. J’ai bien peur que les derniers tableaux ne soient fantaisistes, ayant été élaborés par l’Indec qui les trafiquent allègrement et au su de tous ici. Et pour avoir voulu publier leurs propres chiffres, les bureaux d’analyse indépendants (du pouvoir) se sont vu mises à l’amende !

En résumé, le pays va en effet bien mieux qu’auparavant, mais pour paraphraser Eduardo Galeano, « les veines ouvertes continuent encore de couler »…

Excellent.

« Cela a permis, en outre, de restructurer la dette avec une décote (haircut) de 75 %, mais avec une innovation, à savoir la distribution d’un coupon additionnel lié à la croissance du pays si elle dépassait 3 %. »

Ils ont déjà le meilleur footballeur du monde et de plus les Argentins ont avec M. Lavagna un argentier hors pair !

Et pour la taxation des CDS, pourquoi pas la taxe Messi.

Une solution entraîne d’autres complications parfois imprévisibles.

Ce qui me frappe dans l’interview, est le besoin du pays de rester dans une sorte de course au niveau international, en essayant de se sauver par l’exportation de produits agricoles, mais encore une fois, sans regarder à très long terme, sans regarder ce que cela donne pour les campagnes locales.

Monsanto, entre autres, a investi ses terres pleines de soleil, pour faire de la monoculture intensive, maintenu par tous les moyens artificiels qui lui permettront d’aller jusqu’à l’année suivante. L’exportation, l’importation, il doit y avoir une limite à éviter de dépasser pour ne pas créer les crises en succession, qui retombent toujours sur la tête de celui qu’on appellera citoyen, fût-il celui du monde

Euh … Quitter le capitalisme ?

Nan passk le capitalisme est forcement bipolaire, sinon comment voulez vous creer des profits dans un monde finit ?

Donc la on a la super ouuuh mega crise de la mort… Il faut sauver le systeme blablabla… Systeme qui n a jamais ete en danger car le vrai systeme, c est le remplacement de l aristocratie de type religieux par l aristocratie de type financiere.

Donc ouala de temps en temps, les vrais maitres du monde mettent.des ptis coups de stress aux peons pour que ceux ci prennent pas trop la grosse tete, puis apres on aura un siecle formidable avec de grandes avancees sociales, stoire d habituer la bete a son foin quotidien, pi paf encore un coup de starvation, tranquille, comme ca, la bete, elle petoche, elle a peur de crever la dalle… C est que ca fait longtemps qu elle est pas sortie de l etable… Y fait froid dehors, l herbe est rase… Y a ptetre mm plus d herbe du tout…. Meeeuuuuhh n a peur…. Vite vite vite plebiscitons nos fermiers pour un retour a l ancienne mode. Tant pis si on a un peu moins d paille…. Tant qu on a encore la securite de l etable….

L’Argentine à été tuée en 1950 par l’Europe qui a mis en place les aides aux éleveurs et interdit l’importation de viande d’Argentine , ce pays vivait essentiellement de son exportation agricole.

Les Européens ont tué les Argentins et les Uruguyens…ne pas oublier de le dire……….

Et oui!

Un bon défaut de paiement dans la face des usuriers!

Un bras d’honneur à leurs politiques antisociales!

C’est ça qu’on veut!

L’Argentine, ou la Bolivie comme exemples récents d’autres voies économiques à emprunter ne nous sortent hélas pas des apories d’une société de croissance dans laquelle les prix des matières premières grimpent sans cesse, ces dernières ayant tendance à s’amenuiser… comme ne le souligne pas assez ce brillant Roberto Lavagna.

en voilà une nouvelle intéressante, je l’avais mentionné dans plusieurs de mes inteventions, aussi, il y a de l’espoir après un défaut et au moment du retour à la monnaie nationale pour la Grèce, et ensuite sans doute pour d’autres pays de la zone euro.

Evidemment, les créanciers risquent de n’être pas trop contents, mais quand il s’agit de récupérer ainsi un peu ou rien du tout encontinuant comme maintenant…

Il y a aussi l’exemple du défaut de l’Islande: L’Islande s’en remet plutôt bien.

Pourquoi la Grèce? Pourquoi pas la plupart des pays européens, les USA et le Japon?

Si un seul de ces pays fait défaut et cherche à dévaluer sa monnaie, tout le reste cherchera à faire la même chose.

C’est pourtant pas bien compliqué à comprendre.

évidemment, et alors? l’euro ne mérite pas d’exister, c’est une ineptie économique absolue!

C’est un istrument d’asservissement.

Aucune volonté de convergence n’a jamais existé en Europe, cela avait toujours été des mots creux, à commencer par la PAC et ensuite la farce du diktat de Maastricht et encore davantage la soi-disant « Constitution » europoéenne sans constituante.

Ah, l’euro il a bon dos!

c’est l’ensemble du système monétaire international, celui qui lie les monnaies de réserve (dollar, euro, yen, livre…) suivant le système des changes flottants, qui est une ineptie économique absolue.

On aurait continué avec le franc, la peseta, etc… à la place de l’euro dans ce système de changes flottants qu’on aurait aujourd’hui exactement les mêmes problèmes. Les USA, le Royaume Uni, le Japon n’ont pas l’euro mais ont exactement les mêmes problèmes que nous. Le dollar et la livre ont dévalué de plus de 25% face à l’euro et pourtant leur balance commerciale s’est encore plus dégradée

Alors l’euro, s’est vraiment l’arbre qui cache la forêt.

c’est exact, mais nous nous tapons, avec l’euro, en plus des déséquilbres à l’intérieur même de la zone où la monnaie est, de toute évidence, sous évaluée pour l’Allemagne et surévaluée pour tous les autres pays, sans possibilité de compenser cela. Alors, le défaut, grec, portugais, irlandais, espagnol ou italien (ou belge ou français?) affectera toute la zone sans possibilité d’équilibrage.

Mais, en substance, je rejoins votre point de vue.

Avec la monnaie telle qu’elle est construite, il n’y a aucune possibilité, nulle part dans le monde, de sauver le système. C’est une monnaie qui fait défaut et cause ainsi directement tous les défauts de paiement à venir.

En proposant un SMT, la monnaie ne pourra faire défaut, et on aurait résolu, y compris en zone euro, tous les soucis de surendettement – en une nuit, ai-je envie d’ajouter!

Evident et prouvé par l’historique que le défaut , la faillite est la solution , cantonnée et circonscrite.

Toute prolongation est criminelle.

Toute garantie de dette par les autres pays de l’euro est vouée à la gangrène lorsque ceux ci sont autant endettés que celui qu’ils veulent soutenir.

Argentine, Buenos Aires 1996. Pour le citoyen lambda, le pays est en plein boom, et surtout, la consommation grâce à au crédit: on peut acheter jusqu’à des paires de chaussettes à crédit. Cependant, les liquidités sont rares et il est difficile de trouver des investisseurs pouvant mettre de l’argent sur la table. Anecdote : le dollar ayant la parité avec le peso, on peut souvent payer en dollars US, bien que je me sois vu refuser l’achat d’un paquet de cigarettes sous pretexte que ce n’était pas la monnaie nationale.

Je repense parfois à ce buraliste et me demande ce qu’il a fait de ses pesos 3 ans après…

A mon sens, les graphiques sont bien trop optimistes pour décrire le quotidien des Argentins et le chômage, la débrouille, d’autant que le PIB comme étalon, c’est un peu dépassé.

L’Argentine s’en est bien sortie car:

1. Le monde connu une forte croissance de 2002 à 2007

2. elle disposait encore d’un puissant secteur agro-industriel

donc des marchandises intéressantes à exporter et des clients qui en consomment de plus en plus pour les acheter : il est clair que dans ce cas un défaut et une dévaluation ne pouvait être que bénéfique

Mais aujourd’hui, ce n’est pas de l’Argentine qu’il s’agit (0,5% du pib mondial) ni de l’Islande (0,02% du pib mondial) mais de la plupart des pays surendettés de l’OCDE (dont les USA, la plupart des pays européens et le Japon, c’est à dire plus de 50% du pib mondial).

C’est un défaut CENT fois plus grand qu’il faudrait, dans un monde où les perspectives de croissance de la consommation sont absentes et où la plupart des monnaies vont se faire la course à celle qui peut dévaluer le plus vite.

Faut pas se leurrer, le résultat ne sera pas aussi heureux qu’en Argentine, même si un défaut de la plupart des pays surendettés de l’OCDE est inévitable.

L’Islande s’en est bien sortie aussi depuis 2010 sans croissance ambiante autour!

La Pologne va très bien parce qu’elle n’a pas l’euro!

Un pays qui représente 0,02% du pib mondial n’a pas besoin d’une forte croissance ambiante pour augmenter ses exportations, surtout quand 60% de ses exportations sont des produits de la pêche en mer. Il suffit que la demande mondiale pour ces produits ou que leur prix augmente un tout petit peu pour que cela représente une augmentation significative pour les exportations islandaises.

Comment pouvez vous déduire du cas de l’Islande, moins peuplée qu’un département français, une idée générale valable pour les USA, l’europe et le Japon?

Quand à la Pologne, c’est surtout parce qu’elle a des niveaux de salaires particulièrement bas par rapport à ses voisins à l’ouest que son économie est en pleine croissance.

Il faudrait plutôt comparer l’économie de la zone euro avec celle du Royaume Uni ou des Etats Unis ou du Japon, aucun d’eux n’ont l’euro et pourtant ils vont tout aussi mal.

Mais ça, évidemment, cela vous pose un problème puisque pour vous, l’euro est responsable de tous nos maux.

Pas du tout un problème! L’euro n’est pas pour moi « responsable de tous les maux », loin de là. Vous avez raison, les USA, GB et le Japon ont des problèmes tout à fait similaires à ceux de la zone euro!

C’est la nature de la monnaie thésaurisable qui est la cause!

Pour la Pologne, évidemment, leurs bas salaires les favorise à l’exportation et leur monnaie ne les écrase pas en étant surévaluée, ça aide tout de même!

Pour l’Islande, cela est effectivement un très petit pays prospère a priori, et la purge pouvait visiblement être absorbée par eux et par leurs créanciers (Grande Bretagne et Pays Pas notamment), et le défaut leur a permis de repartir assez vite.

Vous oubliez, dans votre exposé, que la demande est celle que fait la monnaie comme telle. Et tant que nous avons une monnaie qui fait toujours défaut quand l’économie en a le plus besoin, nous n’arriverons pas à distinguer du comment et du pourquoi d’une croissance ou d’une récession.

Vous prenez les cycles économiques comme une donnée naturelle sur laquelle les politiques monétaires ne sauraient agir.

Et vous pointez là, à mon sens, le fait que les banques centrales ne se donnent pas les moyens d’une véritable politique monétaire en permettant que la monnaie reste susceptible d’être thésaurisée pour 90% du volume émis!

Emettre une monnaie SMT (signe monétaire marquée par le temps) (fondante) n’a pas d’autre objectif que d’éliminer les causes monétaires des crises, et par là, d’éliminer tout risque systémique. Si on obtient que la monnaie circule sans relâche et parfaitement, il n’y aura plus ni crise monétaire systémique ni défaut de paiement de qui que ce soit ni chomage. C’est cela le hic!

Si je ne suis pas convaincu de la pertinence de l’euro, c’est que cette monnaie unique est très mal adaptée à des économies non convergentes.

@johannes finckh,

non, je ne pense pas que les cycles économiques soient une donnée naturelle sur laquelle les politiques (monétaires et autres) ne sauraient intervenir. Mais je pense que dans un système de changes flottants, où les taux de changes sont déterminés par les marchés financiers du forex, les politiques monétaires ne peuvent qu’être une source de profit pour les spéculateurs sur ces marchés. C’est ce qu’on observe depuis que ce système est en place depuis les années 70 : que cela soit la politique monétaire qui visait à réduire l’inflation à la fin des années 70 et dans les années 80, ou la politique monétaire qui visait à maintenir l’inflation à un bas niveau dans les années 90 et 2000 ou bien la politique monétaire actuelle qui vise au contraire à provoquer de l’inflation pour combattre la déflation, toutes ses politiques monétaires ont toujours avantagé les spéculateurs.

Quand je dis que l’euro c’est l’arbre qui cache la forêt, je veux dire cela de ceux qui croient qu’on peut se contenter de revenir aux monnaies nationales en laissant le système des changes flottants comme architecture du système monétaire international.

Comment voyez-vous les choses ?

I’m starting to think that the Left might actually be right

What with the the phone-hacking scandal, the eurozone crisis and the US economic woes, the greedy few have left people disillusioned with our debased democracies.

Il n’est jamais trop tard …

http://www.telegraph.co.uk/news/politics/8655106/Im-starting-to-think-that-the-Left-might-actually-be-right.html

Intéressant !

« Alors, au final, les programmes de rigueur et les plans d’aide ont-ils pour but de « sauver le pays » ou de « sauver ses créanciers » ? »

Très juste…

J’ai tout de même une question : la sortie de l’euro est-elle inévitable, ou bien une mise en défaut seule de la dette serait-elle suffisante ?

I’m starting to think that the Left might actually be right

What with the the phone-hacking scandal, the eurozone crisis and the US economic woes, the greedy few have left people disillusioned with our debased democracies.

Il n’est jamais trop tard …

Une famille sur deux (même avec un travail comme working poor) est sous le seuil de pauvreté(950 eur pour un isolé et 2050 eur pour une famille de 4).Malgré une baisse de l’immobilier à Dublin de 58 pct, les loyers restent chers.

http://www.telegraph.co.uk/news/politics/8655106/Im-starting-to-think-that-the-Left-might-actually-be-right.html

http://www.independent.ie/opinion/analysis/the-working-poor-and-their-lives-of-quiet-desperation-2829830.html

Dans le point 3 , interview de R. Lavagna, le tableau ratio dette publique/ recettes, s’agit-il des recettes d’exportation ou des recettes budgétaires?

Le currency board de l’Europe du Sud au sens très large , n’est ce pas la zone euromark? Une zone euro monnaie commune avec des glissements contrôlés de parités fondés sur des critères objectifs (écarts d’inflation, performances du commerce extérieur) et surtout le contrôle citoyen du secteur financier ne seraient-ils pas préférables?

Un emprunt public auprès des citoyens avec rémunération garantie à un ou deux pour cent au dessus du taux d’inflation ne serait-il pas préférable à une dépendance auprès de banques et de fonds spéculatifs

Les défauts auront lieu. Tout le monde le sait. Là n’est pas le but de toutes ces manoeuvres. L’objectif est de ramasser le max de pognon, c’est-à-dire retarder le plus possible le moment des défauts et les rendre ensuite si possible le plus avantageux possible (en restructurant les dettes plutôt qu’en faisant complètement défaut). Lorsque les défauts interviendront, la bête aura déjà été saignée à blanc. Tout comme l’Argentine le fut. La bête s’en remettra, elle s’en remet toujours parce que le peuple ne disparait pas et qu’il bosse. Et les créanciers auront eu leur maximum de pognon possible (ce maximum dépendant du temps gagné).

Ensuite, une fois la bête remise sur pied, les parasites reviendront et le petit jeu de la saignée pourra reprendre.

Guilleret le Moi dominical… Il pleut sur le plat pays, non ?

« Avec un ciel si bas qu’il fait l’humilité

Avec un ciel si gris qu’un canal s’est pendu

Avec un ciel si gris qu’il faut lui pardonner…

Quand la plaine est fumante et tremble sous juillet

Quand le vent est au rire

Quand le vent est au blé

Quand le vent est au sud… »

http://www.youtube.com/watch?v=zqvynHRLrdQ

Oui, il pleut et c’est le retour des vacances. Mais le pessimisme est du réalisme ces temps-ci.

Les « indignés » espagnols de retour sur la Puerta del Sol.

http://www.lemonde.fr/europe/article/2011/07/24/les-indignes-espagnols-de-retour-sur-la-puerta-del-sol_1552295_3214.html#ens_id=1544522

Sauvetage européen : la perfusion ne résout rien, mais coutera cher.

http://finance.blog.lemonde.fr/2011/07/23/sauvetage-europeen-la-perfusion-ne-resoud-rien-mais-coutera-cher/

Si la vie humaine se résume en courbe je préfère être transformé en crapaud.

je dirai même plus, en Crapaud rouge !

Batracien ? C’est toi ? C’est vraiment toi ? C’est pas une blague, hein ? Si c’est vraiment toi, alors change de pseudo et reviens à l’ancien car Google+ veille désormais sur la véracité des pseudo. Le monde bien changé depuis ton départ mais tu vas voir, on s’y fait.

Olivier est aussi l’homme qui prétend que l’or stock la valeur, on va pouvoir relancer le débat sur le métal jaune, savoir si je fais enterrer mon magot à côté de la sépulture de vigneron ou de celle de Julien.

Merci pour les beaux graphiques – j’adore les graphiques; ils sont parfois plus parlants que mille feuilles d’analyses.

Mais il convient de se méfier des analogies. Le debâcle de l’euro n’est pas comparable à la crise en Argentine, pays monoculturel doté d’une seule monnnaie.

Aussi, facteur important, l’Argentine a été, au moment de sa pire crise, dominé par une bande de gangsters politiques.

L’euro ne survivra pas dans sa version actuelle, car les déficits publics ne cesseront d’augmenter pour des raisons diverses; on a gagné du temps à Bruxelles, les banques en sont sorties contenteés, il y aura un peu de trêve estival.

Les marchés commencent à se poser des questions au sujet de la France qui, dit-on, consomme plus qu’elle n’exporte. Je prédis une année tourmentée.

Il nous faudra après avoir sorti l’euro, avec défaut de reboursement partiel, dévaluer nous aussi (la France). Tant pis pour les banques, on les renationalisera pour l’euro symbolique. De toute façon le système va craquer.

Nous aussi en Europe nous sommes dirigés par les Banksters! Il faudra après éviter de les laisser recommencer.

@Germanicus

« Les marchés commencent à se poser des questions au sujet de la France qui, dit-on, consomme plus qu’elle n’exporte. Je prédis une année tourmentée »

Oui la France consomme (environ 60% du PIB) plus qu_’elle n’exporte(Environ 25%). C’est le cas de quasiment tous les pays sauf quelques petits qui font beaucoup de réexportation (Singapour) et pour lesquels le taux de (ré-)exportation dépasse parfois les 100%.

Le problème est quand les importations de biens et services (sens large) dépassent fortement et durablement les exportations, ce qui met le pays sous la coupe des créanciers internationaux, du FMI et de ses plans d’ajustement structurels pro-financiaristes qui saignent le patient et aggravent la crise. Sauf pour les USA et le Royaume Uni qui sont le centre du pouvoir des banksters financiaristes.

En 2011 le déficit extérieur de la France est de 80 milliards d’euros prévus. Le déficit jugé historiquement énorme par la propagande de tous les media de l’époque était de 80 milliards de francs en 1982, soit compte tenu de l’inflation 3 fois moins qu’en 2011 Mais aujourd’hui les mêmes media contrôlés par l’oligarchie financiariste ne disent rien. Nous serions protégés par la zone euromark et les excédents allemands. Jusqu’à quand?

[…] La crise de 2001 et le défaut argentin – Interview de Roberto Lavagna, par Olivier Berruyer, Blog… […]