Billet invité

L’actualité récente de la bourse a rappelé que les cours boursiers pouvaient varier fortement d’une séance à une autre et au sein d’une même séance. Rappelons-nous les faits.

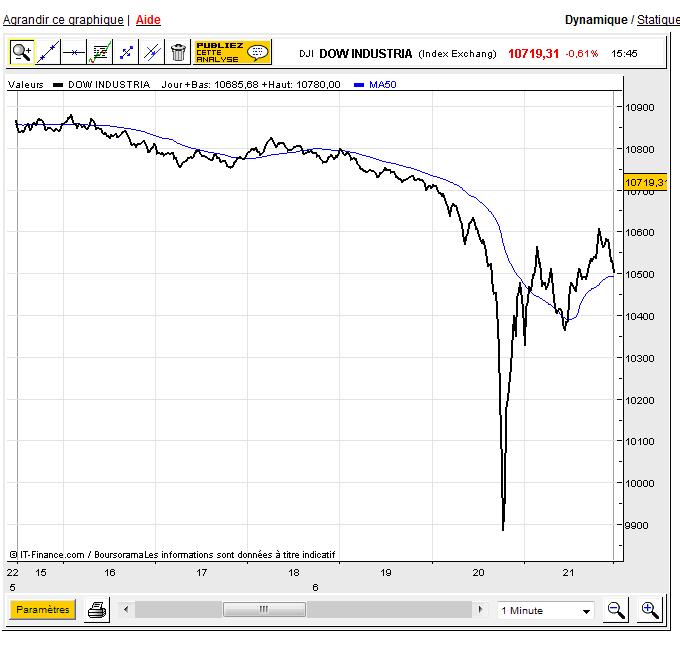

Tout d’abord le jeudi 6 mai, au cours d’une séance nettement baissière (environ 2,7% de baisse) le Dow Jones Industrial Average (appelé également Dow Industrials et souvent appelé le Dow Jones), un des indices boursiers majeurs du NYSE, le principal marché boursier américain (et du monde) a chuté brusquement à partir de 14h38 heure locale, (20 h38 heure de Paris) de 10553 points à 9883.6 points soit une baisse de 6,3% en relatif par rapport au dernier cours avant chute (plus de 9% par rapport au cours d’introduction). Le cours plancher de la séance a été atteint à 14h46 heure locale soit en 8 minutes. Une fois le cours plancher atteint, le cours est remonté tout aussi brusquement jusqu’à un cours de 10489 points atteint à 14h57, soit en 9 minutes une hausse de 6.1% en relatif par rapport au plancher. Le cours a ensuite fortement oscillé autour de cette valeur jusqu’à la clôture à 16h00 (22h00 heure de Paris). Cette brutale chute constatée durant la journée du 6 Mai constitue de loin la plus grande chute intraday (c’est-à-dire au cours d’une même séance) de l’histoire de cet indice créé en 1884. La remontée qui a suivi cette chute tient également le record.

Rappelons que l’indice Dow Industrials comme son nom l’indique n’est constitué que de valeurs industrielles. Aucune valeur financière exposée au risque euro ou Grèce n’y est présent que ce soit des banques de détail, d’investissement, des assureurs ou encore réassureurs (liste des valeurs composant le Dow Industrials). Enfin, le NASDAQ, le marché américain des valeurs technologiques, n’a pas été en reste. En effet, le même jour à la même période et le lendemain, il s’y est produit des événements uniques dans toute l’histoire de la bourse : le 6 Mai une chute brutale du NASDAQ-100 Index de plus de 10% par rapport au dernier cours avant chute, une chute brutale de 7% du même indice le lendemain! Là encore, les deux chutes brutales sont immédiatement suivies d’une remontée tout aussi rapide que pour le Dow Industrials. Bien entendu, la frénésie s’est rapidement propagée à l’ensemble des marchés américains et notamment à deux marchés relativement récents : le BATS Global Markets et Direct Edge.

Dès le soir le NASDAQ fait une annonce fracassante : il annule toutes les transactions « litigieuses » réalisées durant cette période (officiellement, les seules transactions concernées sont celles de la tranche 14h40 à 15h00 avec un cours à moins de 60% du dernier cours avant cette période). De manière coordonnée avec le NASDAQ, le BATS Global Markets et le DirectEdge ont également fait de même. Comme il fallait s’y attendre, les sociétés ayant réalisé un joli coup annulé par cette décision menacent de porter plainte : la décision du NASDAQ est jugée arbitraire (seuil à 60% et tranche horaire) et ne se base sur aucun règlement de bourse ou loi fédérale. La parole est déjà donnée aux avocats des parties respectives.

Suite à ces deux événements, la SEC, le régulateur américain, a lancé une enquête. Dans le cadre d’une enquête menée par le Congrès américain, le PDG du NYSE, le DG du NASDAQ et les responsables du BATS Global Markets et de Direct Edge ont été convoqués. Il m’a paru intéressant d’expliquer pourquoi la SEC convoque ces opérateurs là et pas d’autres. Pour cela nous tenterons d’expliquer leurs spécificités respectives et les effets potentiels que cela pourrait produire dans un cadre global d’interdépendance. Nous verrons cela dans un prochain article.

Ce sujet a fait couler beaucoup d’encre depuis. De nombreuses explications ont circulé dans la presse spécialisée et sur Internet. Certaines ont ensuite été reprises par la presse grand public. En voici quelques unes.

La première thèse évoquait une erreur de saisie réalisée par un trader de Citigroup. Le pauvre bougre aurait confondu millions et milliards. Cette thèse a rapidement été écartée par la SEC. Cette dernière ne correspondait pas à la réalité de ce qui est possible aujourd’hui. Il est bon de rappeler que cette thèse a cependant été à l’origine d’un problème dans les années 70.

Ensuite, on a évoqué un emballement des automates de trading dits HFT pour High Frequency Trading. Ces derniers seraient entrés dans une spirale infernale à la baisse (version de Nicolas Chéron, une analyse quasiment identique à celle que l’on peut trouver sur des forums de trading américains). Ces automates opérant plus vite que les opérateurs humains auraient à eux seuls entraîné toutes les valeurs financières. Cette thèse ne correspondant pas plus à la réalité de ce qui est possible aujourd’hui, la SEC l’a rejetée également après avoir cependant consulté certains opérateurs de marché afin de s’en assurer. Là encore, il est bon de rappeler que de tels emballements se sont produits lors de la crise de 1987 mais jamais avec de telles conséquences.

M. Joe Ratterman, le directeur général de BATS Global Markets, a également sa version des faits. Le problème serait systémique et serait lié à la conjonction de différences de règles de gestion des ordres de bourse présentes entre les différentes places de marché américaines et d’absence de coordination entre places quant aux règles de réservation (retrait temporaire de la cotation). Les différences de règles, exploitées habituellement pour le plus grand bien des investisseurs, se seraient retournées contre ceux qui les ont employées à cause de multiples mises en réserve qui auraient engendré une baisse de liquidité vu des autres places et auraient entrainé dans leur chute l’ensemble NYSE / NASDAQ. De telles différences existent et sont bel et bien exploitées par les opérateurs, cela ne fait pas de doute. Ces explications peuvent paraître nébuleuses à certains, aussi nous essaierons de comprendre ce que tout cela peut bien vouloir dire dans la pratique afin de démystifier cette théorie et la comprendre dans son enchaînement. Quoi qu’il en soit, reconnaissons que M. Ratterman milite, sans succès, pour une coordination des places de marché depuis plusieurs années. M. Ratterman serait-il visionnaire et aurait-il vu avant tout le monde la cause d’un possible krach purement technique ou serait il simplement opportuniste et profiterait de l’occasion pour que l’on retienne en catastrophe les solutions techniques qu’il a fait développer sur fonds propres par BATS ? Là encore nous essaierons d’étudier cette thèse.

On a également évoqué avec force certitude le cas d’un bogue informatique au sein du NYSE. A ma connaissance la SEC ne s’est pas prononcée sur cette thèse. Néanmoins, certains commentateurs se sont très vite exprimés pour indiquer que cela ne permettait pas d’expliquer ce qui s’est passé à moins d’imaginer la présence de deux bogues différents (un pour le NYSE et un pour le NASDAQ) qui se seraient produits dans la même période. Hautement improbable à moins d’imaginer une chaîne de causalité. Là encore, il est tout de même bon de noter que des bogues informatiques se sont bel et bien produits dans le passé mais jamais avec de telles conséquences même à une échelle plus réduite.

Qu’à cela ne tienne, on a évoqué la piste d’une malveillance informatique (attaque du système de cotation du NYSE et du NASDAQ par des hackers) d’origine non encore identifiée visant à faire capoter le cœur du système américain, à savoir la bourse. En quelque sorte, un genre de complot étranger visant à mettre à mal la suprématie américaine basée sur la finance. On a même évoqué une attaque terroriste d’Al Qaïda. Certains ont même montré du doigt les Chinois. Bien entendu, cette thèse est complètement farfelue car le système informatique de cotation du NYSE n’est pas Internet. Le seul moyen de dialoguer avec lui est de passer des ordres boursiers et les opérateurs habilités à le faire sont parfaitement identifiés. Donc si cela avait été le cas, six jours après les faits, le coupable aurait déjà été identifié et au minimum interrogé.

Enfin, la dernière thèse que j’exposerais ici et que les lecteurs assidus de ce blog connaissent bien, est celle défendue par Paul Jorion mais aussi par d’autres chroniqueurs de la blogosphère (ZeroHedge). Plutôt que de vous la décrire, autant vous envoyez directement à la source. Elle met également en cause les automates de trading HFT mais d’une manière plus réaliste et subtile que la thèse de l’emballement. En effet, en cas de variations brutales des cours, ces derniers sont effectivement automatiquement déconnectés. L’ensemble des opérateurs financiers utilisant peu ou prou les mêmes seuils, il ne peut s’en suivre qu’une baisse de la liquidité du marché sur lequel opèrent ces automates. Cependant, comment cette baisse de liquidité se transforme en une baisse jamais vue du cours de l’ensemble des titres ne m’a pas semblé être si simple à comprendre car cela exige de bien comprendre comment le cours d’une action donnée s’établit à partir des ordres boursiers d’achat et de vente. Aussi je me propose d’éclaircir dans un prochain article ce point dans le cadre du NYSE qui comme on le verra n’est pas le plus simple mais également dans celui du NASDAQ et du NYSE Euronext-Paris.

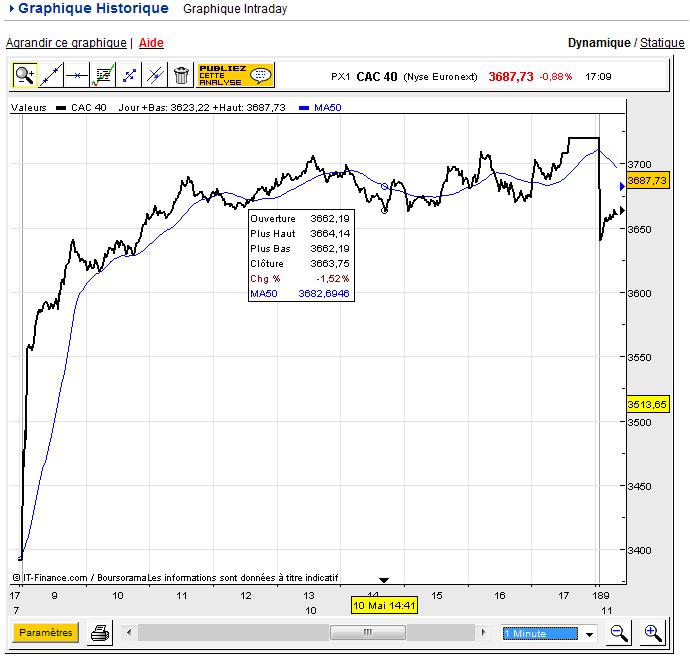

Lundi 10 mai, suite à l’annonce du plan européen de soutien aux Etats en difficulté de la zone euro, l’ensemble des places boursières asiatiques et européennes s’envolent à la hausse. Jusque-là rien de bien étonnant. Le phénomène était on ne peut plus prévisible. Néanmoins une bourse présente un comportement spécial, à savoir NYSE EuroNext-Paris :

• une hausse à la clôture là aussi historique de 9.5% du CAC40 ;

• et surtout une hausse brutale du CAC40 non pas dès l’ouverture comme on aurait pu s’y attendre mais dans les minutes qui ont suivi cette dernière. Ainsi le CAC40 est passé de 3393 à 3586 en 14 minutes (+5,6%) dont les ¾ ont été réalisés en à peine 4 minutes.

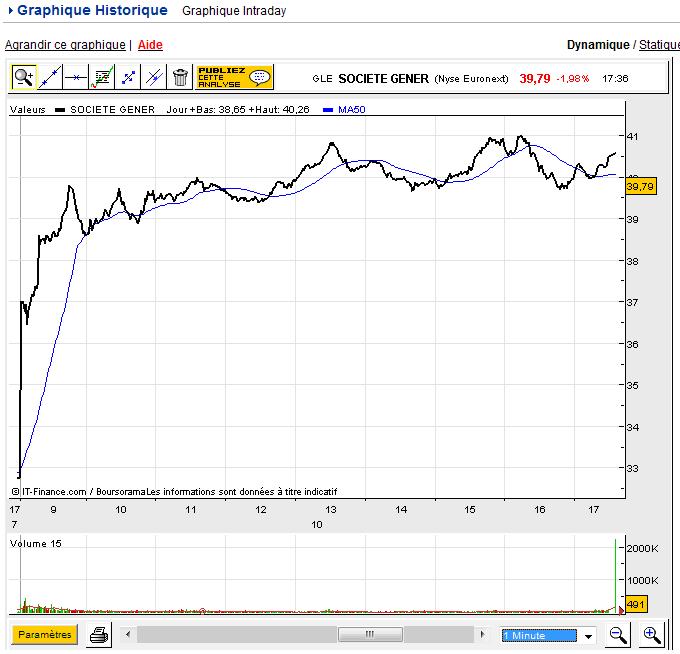

• Enfin des hausses de titres normalement impossibles à la vue du règlement d’EuroNext : par exemple l’action Société Générale qui à 16h12 affiche une croissance de 25.1% par rapport à l’ouverture alors qu’à 21% normalement le titre aurait dû être réservé c’est-à-dire que sa cotation aurait dû être stoppée pendant au minimum 4 minutes.

Néanmoins, rappelons que le CAC40 incorpore les 40 plus grosses valorisations boursières de la place de Paris et que par voie de conséquence, contrairement au Dow Industrials, ce dernier incorpore des valeurs financières qui elles sont très sensibles aux nouvelles liées à la crise Grecques ou la crise de l‘Euro.

Mardi 11 mai, le Financial Times publie un article selon lequel JP Morgan et Goldman Sachs annonceront toutes les deux des résultats trimestriels jamais réalisés dans toute l’histoire boursière (sur Q1 2010) : 63 jours ouvrés de gains d’affilée ! Avec un minimum de gain de 25 millions de dollar par jour et 100 millions de dollars par jour sur 35 jours pour Goldman Sachs. De son côté JP Morgan aurait réalisé 118 millions de dollars de gain par jour en moyenne! Pas une seule journée de perte en trois mois dans un contexte financier qui pourtant est loin d’être bien orienté. Là encore du jamais vu. Rappelons que le meilleur résultat trimestriel précédent de Goldman Sachs avait eu lieu en 2009 (Q2 2009, source Les Echos). Une fois de plus, dans un contexte général loin d’être brillant.

Décidément, il se passe de bien curieuses choses à la Bourse… Pour tenter d’y voir plus clair, je vous propose donc dans les prochains articles un long périple dans le monde international de l’oncle Picsou (Uncle Scrooge, puisque nous avons des lecteurs d’outre-atlantique) en veillant toutefois à ôter les lunettes roses de Oui-Oui (Noddy toujours pour nos cousins d’Amérique) que le monde de la finance nous offre si généreusement lorsqu’il s’agit pour lui de se justifier. Nous ferons bien entendu une longue halte aux Etats-Unis où il y a beaucoup de choses à dire notamment à propos de la sacro-sainte transparence des marchés américains et du double jeu de certains acteurs de marché. Nous passerons également par les îles Caraïbes réputées pour leurs eaux cristallines et la légendaire opacité de leur système bancaire. Nous ne manquerons pas non plus de faire une halte à la place de Paris où là encore il y a beaucoup à dire quant aux objectifs contradictoires des régulateurs français que sont l’AMF pour les activités de bourse et la Banque de France pour l’activité bancaire.

Embarquement immédiat porte 9!

37 réponses à “La Bourse : le krach du 6 mai 2010, par Frédéric 2”

De nouvelles règles viennent d’être instaurées à la Bourse de New-York :

– Quand la Bourse de New-York montera brutalement, on la laissera monter.

– Mais quand la Bourse de New-York baissera brutalement, on ne la laissera pas baisser. On mettra en place un coupe-circuit.

New York Post

Conclusion : la loi de l’offre et de la demande est supprimée à la Bourse de New-York. Le marché libre, c’est bien, sauf quand ça va mal.

Quand ça va mal, on supprime le marché libre.

Quand ça va bien, on garde le marché libre.

Message transmis aux naïfs qui croyaient encore à la loi de l’offre et de la demande.

Message transmis aux naïfs qui croyaient encore au marché libre, honnête et transparent.

La suite SVP !

Je la transmet à Paul (j’espère qu’il me pardonnera cette familiarité) dès aujourd’hui.

Au programme: les différents modèles de marché action. Cela sera plutôt un billet technique pour poser des briques nécessaires à la compréhension de ce que j’exposerai dans d’autres billets. Tout le monde n’a pas nécessairement une connaissance approfondie du fonctionnement des marchés financiers.

je crois que les gens ici essaient de comprendre ou ont déjà compris !!! n’allez pas vous casser une jambe, nous avons besoin de vous -merci 😉

la suite et vite !

merci.

Sacrément bon article, aussi palpitant qu’un bon roman feuilleton. La suite, vite!

quel programme !

d’ici là, faites bien attention à ne pas tomber du balcon en arrosant vos plantes…

🙂

Très intéressant. Particulièrement pédagogique est votre comparaison de la courbe du Dow Jones avec celle du NASDAQ. Troublante coïncidence…

Effectivement la remontée de la courbe est bien curieuse, car cela signifie qu’il y a eu des achats massifs (n’est ce pas ?). Mais alors qui a eu suffisamment de clairvoyance pour acheter dans un contexte aussi catastrophique ?? J’attends la suite avec impatience…

Je salive déjà en attendant la suite mais je crois que l’on peut déjà, sur les traces d’un autre Frédéric (Lordon) (à moins que ce ne soit le même, j’ai trouvé dans le style d’écriture certains traits d’humour – noir- fort semblables) proposer trois portes de sortie à l’extraction accélérée de richesse collective par les astuces financières: fixing, fixing, fixing!

J’apprécie fortement Frédéric Lordon.

Mais rendons à César ce qui est à César! Je prend Paul Jorion à témoin (il a mon nom de famille), je ne suis pas Frédéric Lordon.

Nous n’avons ni la même formation, ni le même parcours. Cela ne m’empêche pas de partager les mêmes opinions que lui et par voie de conséquence un même isolement professionnel…

d’ailleurs le (vrai) nom de l’auteur n’est-il pas directement cité sous le titre de l’article (?)

Très intéressant!

Je viens d’en parler avec ma femme, qui chinoise et économiste, et elle n’est absolument pas surprise: apparemment ce type de situation est courante sur les marchés financiers chinois, où la main bien visible du gouvernement fausse régulièrement l’évolution des bourses de ce pays…

Le mythe du marché autorégulé, chinois ou pas, en prend encore un sacré coup !

Les Etats non seulement complices, mais aussi acteurs directs de la manipulation des marchés.

On vit une époque formidable.

La différence entre ici et la Chine (ou l’ex-URSS), c’est que là-bas ils ne sont pas dupes. A notre décharge, la propagande est beaucoup plus perfectionnée et efficace en occident.

Toujours dans le domaine de la finance, la Chine ne devrait pas trop tarder à faire parler d’elle. Une bulle immobilière peut éclater là-bas d’un moment à l’autre.

Il ne manque que les spéculateurs pour la faire exploser. Mais pour l’instant, ces derniers ont leur regards tournés vers l’Europe…

Il y a Trichet et Noyer sur un bateau, Trichet tombe à l’eau.

Qui reste t-il à bord du bateau?

A l’extrême limite il n’y a pas à être surpris de la manipulation des cours.

Dans cet univers virtuel, l’important est de gagner de l’argent à tout prix quant bien même il soit nécessaire de passer par des artifices, la technologie aidant.

Même en France, au temps de la criée, l’Etat faisait jouer les ZINZINS (investisseurs institutionnels : Caisse des dépôts…) pour tenir le marché.

Les citoyens américains doivent avoir l’impression que leurs fonds de pensions, investissements, tiennent le coup afin de ne pas les pousser plus encore au désespoir.

Alors, virtuellement on pousse la bourse à la hausse et l’effet de richesse virtuelle se confirme.

Cependant cela ne devrait pas durer car la réalité de la crise économique et financière va reprendre le dessus rapidement.

L’euro poursuit sa chute, on sent bien qu’un violent décrochage est latent.

Cela ressemble de plus en plus – à mon sens – à une cocotte minute dont la pression augmente de plus en plus et qui va exploser. Reste le déclencheur et l’instant à déterminer.

Je pense que passé le constat que le marché est incapable d’auto-régulation (je pense que nous sommes d’accord ?), il convient de se poser alors quelques bonnes questions:

Quels acteurs ont la légitimité d’intervenir sur le marché pour en corriger les errements ?

Selon quels prérequis intellectuels (pour ne pas dire idéologiques) définit-on ces errements qu’il faut corriger ?

Mais une autre question beaucouo plus importante apparait alors en filligrane je crois: l’existence elle-même du « marché » ne doit-elle pas être remise en cause ?

[…] This post was mentioned on Twitter by news channel. news channel said: RT RT La Bourse : le krach du 6 mai 2010, par Frédéric 2 http://bit.ly/9W1pu1 http://bit.ly/cHhcNB […]

Allez Vince ! Je suis de tout coeur avec toi vieux !

🙂

http://www.lemonde.fr/europe/article/2010/05/13/vince-cable-l-homme-qui-fait-fremir-la-city_1350927_3214.html

J’avais oublié le lien ! 🙂

1) un petit bonjour a Ken Avo

2) pourriez vous parler de l’enquete sur le credit agricole

3) pourriez vous parler de l’intervention violente de JP Jouyet contre la perfide albion lundi matin

4) pourriez vous parler de la facon on ne peut plus desinvolte dont JP Elkabach a interviewé Mr Trichet sur Europe1 cette semaine.

5) vous n’evoquez pas la possibilité d’action extra terrestre

6) Mr Jorion vous êtes Belge je crois pourriez vous intervenir pour que Waterloo soit rattaché a la france au point de vue symbolique ce serait fort .

7) j’ai une pensee emu pour mon tonton Adrien mort sans pouvoir se defendre a Mers el Kebir

8) en cas d’intervention armée de l’europe sur l’angleterre , je suis volontaire .

9) la solution d’un salaire MAXIMUM autorisé est elle Ubuesque ou legitime

5) vous n’evoquez pas la possibilité d’action extra terrestre

En effet, les US viennent de relancer la conquête spatiale. Mais je vois mal des extraterres se faire avoir par leurs dollars…

Ce n’est pas au programme déjà fortement chargé. Peut-être une autre fois.

Néanmoins, Breiz o veva!

Outre les manipulations, il faudrait aussi ne plus jamais parler de « bogue », « bug », ce sont des termes qui ne correspondent pas à la réalité. Nous sommes dans un système en production, il s’agit donc uniquement d’incidents fonctionnels, techniques…

Par conséquent nous pouvons donc déduire que les « recettes » des logiciels ont été insuffisantes pour détecter les « anomalies ».

Bonjour à tous

« les marchés »: équivalent moderne de la « marotte » des fous du moyen âge mâtinée de l’instrument du « Joueur de flûte de Hamelin »; Sorte de miroir aux alouettes principalement utilisé par les plus hauts desservants du culte du dieu « Cargo » hors de la Micronésie

Cordialement.

S’agissant non pas des marchés boursiers, mais de celui des obligations d’Etat, Bloomberg a publié une relation très intéressante de la semaine qui a précédé l’annonce du plan de sauvetage européen.

S’appuyant sur les déclarations de Sanders Schol, président de l’Association for financial markets in Europe (AFME), l’agence révèle comment lui et ses collègues ont agit en direction de la BCE, des gouvernements européens et de la Commission, face à la situation: le marché obligataire était en train d’entrer dans une spirale descendante, hors de tout contrôle.

Ceci pour une raison simple : il n’y avait pas d’acheteur en face de l’offre, tout le monde était vendeur !

Il était devenu vital que la BCE entre sur le marché, afin que celui-ci sache qu’il y avait désormais un prix plancher (car lorsque les taux montent, les prix des obligations descendent).

Oui, l’explication de l’envolée des taux grecs est simple. Il n’y avait plus aucun acheteur.

Lors d’une journée où le taux à 2 ans s’est emballé, il n’y a eu que 15 millions d’euros échangés sur la dette grecque de même maturité, ce qui est ridicule (une journée « normale » pour le 2 ans grec, c’est 150m, ce qui est également faible. C’est un petit marché.)

L’absence totale de liquidité a provoqué une envolée des taux dès lors qu’un petit montant était vendu, les acheteurs ayant déserté le marché.

2 points importants que vous ne mentionnez pas :

– Il n’y a pas que des automates de HFT qui sont à l’oeuvre. Le HFT, c’est de l’arbitrage. Quand la volatilité est trop élevée, les ordres se retirent des carnets. Sachant que plus de 60% du volume sur les marchés provient du HFT, vous imaginez les conséquences en matière de liquidité… d’où la baisse violente et la hausse brutale subséquente.

Il existe de multiples formes de trading automatique : ordres générés par des sytèmes de trading, ordres « iceberg » placés à la main qui s’exécutent à partir d’un certain seuil (stops de protection), ordres automatiques de couverture qui dont décaler les futures et donc le marché, etc.

Le trading automatique n’est pas l’apanage du HFT. N’oubliez pas le rôle des systèmes automatiques plus « traditionnels ».

-Le graphe du CAC est faux. Il ne faut pas prendre un graphe en ligne car on ne voit pas les trous de cotations. En réalité, les volumes étaient tellement élevés que les machines d’Euronext n’étaient pas assez puissantes pour faire un décompte temps réel précis. Lors de cette journée, il y a eu de nombreux dysfonctionnements car les tuyaux étaient surchargés. Résultat des courses : le calcul de la valeur du CAC a subi un « lag », un effet retard qu se traduit par des graphes non révélateurs de la réalité des échanges sur le marché. Des interruptions de plusieurs secondes ont eu lieu, conduisant à un arrêt du calcul de l’indice, faussant l’allure de sa courbe.

Voici le graphe réel :

http://ups.imagup.com/10/1273874616.PNG

Chaque chandelier représente un laps de temps d’1 minute. Les trous de cotation sont énormes. Contrairement au future indiciel du CAC, l’indice cash lui-même ne cote pas en parfait continu. Les tuyaux surchargés ont, de plus, perturbé son calcul. Ce jour-là, plus de 10 milliards d’euros se sont échangés sur les valeurs du CAC 40.

Si je donne ces précisions, c’est pour éviter que le terme « manipulation » soit employé.

Les bécanes « rament », c’est tout.

A l’école publique, j’ai appris que les Bourses avaient été créées pour que les entreprises puissent faire appel à l’épargne des particuliers pour lever les fonds dont elles avaient besoin, et que les particuliers pouvaient donc ainsi parier sur la réussite d’une entreprise en laquelle ils croyaient. Je ne comprends absolument pas comment il est possible que les autorités publiques aient laissé ce système – à priori compatible avec la morale – se dévoyer pour en arriver au point de délire où nous en sommes, et je ne comprends pas davantage – j’aimerais qu’on me l’explique – pourquoi, par une seule loi de quelques mots on n’éradique pas définitivement la parasitisme financier global. Cette loi dirait quelque chose de ce genre : « il n’existe qu’un produit financier de bourse, l’action d’entreprise, qui ne peut être proposé à la vente avant le premier anniversaire de son achat. »

Oui bien vu Toi Aussi :

Une loi qui dirait qu’on ne peut pas acheter ou vendre a visage couvert

un peu l’equivalent de la loi anti burqa mais pour les financiers

voir de la perestroika des echanges

Question : Les speculateurs c’est combien de personnes : 1 division ?

Question : Le reste du monde c’est 6 milliards c’est bien ca ?

ET pourtant l’URSS a disparu et le vatican est toujours la : oui je sais tres mal en point

mais tout de meme !

La comparaison est judicieuse. Elle tend cependant, par pédagogie, à simplifier la difficulté. La situation de crise actuelle est devenue structurelle, et non plus seulement conjoncturelle. L’extermination du parasite risque d’entraîner celle de l’hote. Il n’est plus vraiment possible de comprendre où s’arrête la création de richesse et où débute la création d’ »argent à partir de rien ». Les deux acquièrent la même valeur d’usage dans les flux de la vie économique. Dans un système où la création d’une richesse virtuelle a pris le pas sur celle qui est réelle on se doute que la disparition de la première (voire même simplement sa forte diminution) risque de poser un vrai problème pour le corps social. La résorption du virtuel ne peut avoir d’autre effet qu’un effondrement de la valeur des actifs.

A quand la rétrospective du crack du 14/05/2010 ? Je le vis en direct, moins impressionant que celui du 06 mais pas mal.

A en croire que les mouvements browniens n’ont pas lu leur manuel du petit financier !!! Si on en croit les mathématiques financiéres traditionelles (je l’espére désuettes a ce jour) ce genre d’événements arrivent tout les quelques millions d’années. Donc quelque chose ne va pas trés bien. L’explication le plus rationelle doit étre que le temps accelére 🙂

la suite ! la suite ! la suite !

PS : c’est quand votre bouquin en commun , les excellents « écriteurs » de ce blog ?

Dernières nouvelles du front qui s’enfonce aussi:

May 6 th Meltdown trader identified: Waddell and Reed

je ne suis pas d’accord avec vous . le cac cotait à 3540 et des poussières à 8 du mat.