Billet invité.

« Ce n’est pas comme ça que ça se passe »

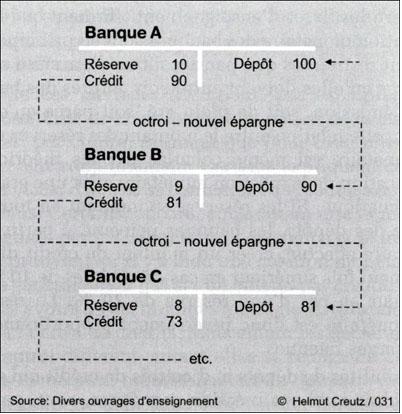

Ce tableau est faux. Les choses ne se passent pas comme ça.

Comment « l’argent » passe-t-il d’une banque à l’autre, en combien de temps ? On n’en sait rien.

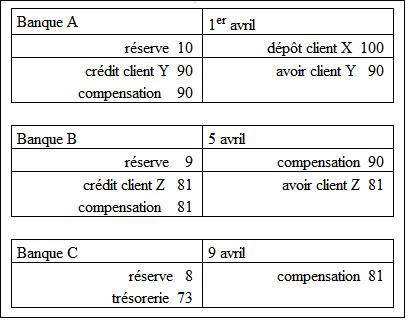

Voici comment les choses se passent :

Ce qui apparaît, c’est qu’à chaque mouvement, le compte du client bénéficiaire du prêt est soldé, mais que la créance demeure, elle ! Donc plutôt que production de monnaie, il y a d’abord production de dettes. Une fois le prêt utilisé, c’est à dire viré dans une autre banque, sur un autre compte, la dette demeure. Et ça fait une sacrée dette au total, tandis que la somme prêtée est extrêmement modeste : au plus elle fait 90. Cette modeste somme n’est, évidemment, pas prêtée partout en même temps comme l’insinue frauduleusement ce stupide schéma, elle circule. Il court il court le furet. Si le dépôt d’origine est un vrai dépôt (par exemple le salaire d’un ajusteur-mécanicien P3 de la SNCF), le dépôt est effectivement prêté mais pas plus que pour 90 %, ce qui me paraît extrêmement raisonnable. Où est le scandale ? Il est dans la production de dettes. Et pourquoi tant de dettes ? Parce que les ajusteurs P3 ne gagnent pas assez pour vivre décemment. Que dire des autres ouvriers et employés ou même des comptables. Non seulement ils n’épargnent pas, mais ils doivent emprunter. J’entends parler ici ou là de politique keynésienne. Où est-elle cette politique ?

On note également que contrairement à l’idée reçue, la créance ne circule pas. Elle demeure et comment !

On voit aussi que c’est bien le dépôt qui permet le prêt et non l’inverse. Et le prêt ne produit pas des dépôts, mais des dettes. Quand même, s’il vous plaît. Un peu de sérieux.

Ce qui manque surtout dans le schéma faux, c’est l’évidence de la circulation (et non pas l’évidence de la création). Ce qui n’a rien d’étonnant. Or, puisque, à chaque mouvement le compte du client bénéficiaire du prêt est soldé, il n’y a pas du tout d’empilement vertigineux et créatif d’argent. Comment pourrions nous voir cela dans le tableau faux puisque l’avoir du client emprunteur ne paraît même pas. À quoi cela sert-il de présenter des bilans, qui sont des coupes synchroniques dans les comptes alors que l’on prétend examiner un mouvement à travers le temps, diachronique. N’auriez vous pas remarqué que dans le mot « Journal », il y a jour. À chaque jour, suffit sa peine. L’invention du Journal est ce qui donne son nom à la partie double et non pas le fait qu’il y ait contrepartie, débit et crédit, ce qui fut inventé un siècle plus tôt que le Journal. Quand je pense que l’on trouve ce schéma dans tous les manuels d’enseignement ! Heureusement, j’ai échappé à cela. Au contraire, dans mon schéma, on voit parfaitement qu’il n’y qu’un seul jeton qui circule et qui, de plus, va s’amenuisant. Ainsi, la somme prêtée est extrêmement modeste, un salaire d’ajusteur suffit. Il y a seulement empilement vertigineux de dettes. Ce qui est euphémiquement nommé, dans le schéma faux, « Crédit » est en fait de la reconnaissance de dette. Et cette reconnaissance de dette ne circule pas, contrairement à l’idée reçue, elle s’empile, sur place, dans chaque banque tandis que le jeton prêté ne fait que passer, comme dans le conte de La dame de Condé, mais à l’envers : plus le jeton passe, plus il laisse de dettes derrière lui. Et cette créance sur le client, c’est un actif, c’est une valeur. Voilà donc comment on crée de la valeur, avec un simple salaire d’ajusteur mécanicien ! Vous avez donc vu qu’il ne faut pas beaucoup d’argent pour créer beaucoup de « valeur ». Tout s’explique donc.

Les réserves, maintenant. Le soir du jour du mouvement, puisque le compte de l’emprunteur est soldé, la banque peut ajuster ses réserves et il lui revient un peu de trésorerie pour le lendemain. 10 pour banque A, 9 pour la banque B, 8 pour la banque C, etc. soit au total 55 quand nous arrivons à la banque J. Voilà autant de trésorerie qui va pouvoir repartir pour un tour et faire de nouvelles dettes, d’ordre 2, plus petites.

Conclusion : les crédits ne font pas les dépôts, ils font les dettes. Ça n’a rien de surprenant. Tout le monde sait ça. Donc les dépôts son bien une des trois ressources des banques, tandis que les dettes, elles, font… le bénef, il ne faut pas tout confondre.

Je pense avoir répondu à la question de Cyril at Jorion’s. Ce n’est pas l’argent qui manque, ça dépend pour qui, évidemment.

Mise à jour (10/2/10) :

Comme ce Journal-Bilan ci-dessous est peu orthodoxe, je dois donc expliquer comment le lire : première ligne à droite j’indique que le compte du client X (l’ajusteur mécanicien) est crédité par le débit du compte Compensation ; troisième ligne à gauche j’indique que le compte du client Y est débité par le crédit du compte Compensation. Si ça peut faciliter votre compréhension, vous pouvez remplacer Compensation par Trésorerie, comme je l’ai fait pour la banque C, qui ce jour là n’avait pas de candidat pour un prêt.

Ce qui apparaît, c’est qu’à chaque mouvement, le compte du client bénéficiaire du prêt est soldé, mais que la créance demeure, elle ! Donc plutôt que production de monnaie, il y a d’abord production de dettes. Une fois le prêt utilisé, c’est à dire viré dans une autre banque, sur un autre compte, la dette demeure. Et ça fait une sacrée dette au total, tandis que la somme prêtée est extrêmement modeste : au plus elle fait 90. Cette modeste somme n’est, évidemment, pas prêtée partout en même temps comme l’insinue frauduleusement ce stupide schéma, elle circule. Il court, il court le furet. Si le dépôt d’origine est un vrai dépôt (par exemple le salaire d’un ajusteur-mécanicien P3 de la SNCF), le dépôt est effectivement prêté mais pas plus que pour 90 %, ce qui me paraît extrêmement raisonnable. Où est le scandale ? Il est dans la production de dettes. Et pourquoi tant de dettes ? Parce que les ajusteurs P3 ne gagnent pas assez pour vivre décemment. Que dire des autres ouvriers et employés ou même des comptables. Non seulement ils n’épargnent pas, mais ils doivent emprunter. J’entends parler ici ou là de politique keynésienne. Où est-elle cette politique ?

On note également que contrairement à l’idée reçue, la créance ne circule pas. Elle demeure et comment !

On voit aussi que c’est bien le dépôt qui permet le prêt et non l’inverse. Et le prêt ne produit pas des dépôts, mais des dettes. Quand même, s’il vous plaît. Un peu de sérieux.

Ce qui manque surtout dans le schéma faux, c’est l’évidence de la circulation (et non pas l’évidence de la création). Ce qui n’a rien d’étonnant. Or, puisque, à chaque mouvement le compte du client bénéficiaire du prêt est soldé, il n’y a pas du tout d’empilement vertigineux et créatif d’argent. Comment pourrions nous voir cela dans le tableau faux puisque l’avoir du client emprunteur ne paraît même pas. À quoi cela sert-il de présenter des bilans, qui sont des coupes synchroniques dans les comptes alors que l’on prétend examiner un mouvement à travers le temps, diachronique. N’auriez vous pas remarqué que dans le mot « Journal », il y a jour. À chaque jour, suffit sa peine. L’invention du Journal est ce qui donne son nom à la partie double et non pas le fait qu’il y ait contrepartie, débit et crédit, ce qui fut inventé un siècle plus tôt que le Journal. Quand je pense que l’on trouve ce schéma dans tous les manuels d’enseignement ! Heureusement, j’ai échappé à cela. Au contraire, dans mon schéma, on voit parfaitement qu’il n’y qu’un seul jeton qui circule et qui, de plus, va s’amenuisant. Ainsi, la somme prêtée est extrêmement modeste, un salaire d’ajusteur suffit. Il y a seulement empilement vertigineux de dettes. Ce qui est euphémiquement nommé, dans le schéma faux, « Crédit » est en fait le redoutable mot de « Créance » ce mot terrible qui amène un beau jour l’huissier à votre porte muni d’une reconnaissance de dette signée de votre main. Et ça, ce n’est pas de l’argent. Et cette reconnaissance de dette ne circule pas, contrairement à l’idée reçue, elle s’empile, sur place, dans chaque banque tandis que le jeton prêté ne fait que passer, comme dans le conte de La dame de Condé, mais à l’envers : plus le jeton passe, plus il laisse de dettes derrière lui. Et cette créance sur le client, c’est un actif, c’est une valeur. Voilà donc comment on crée de la valeur, avec un simple salaire d’ajusteur mécanicien ! Vous avez donc vu qu’il ne faut pas beaucoup d’argent pour créer beaucoup de « valeur ». Tout s’explique donc.

Les réserves, maintenant. Le soir du jour du mouvement, puisque le compte de l’emprunteur est soldé, la banque peut ajuster ses réserves et il lui revient un peu de trésorerie pour le lendemain. 10 pour banque A, 9 pour la banque B, 8 pour la banque C, etc. soit au total 55 quand nous arrivons à la banque J. Voilà autant de trésorerie qui va pouvoir repartir pour un tour et faire de nouvelles dettes, d’ordre 2, plus petites.

Conclusion : les crédits ne font pas les dépôts, ils font les dettes. Ça n’a rien de surprenant. Tout le monde sait ça. Donc les dépôts sont bien une des trois ressources des banques, tandis que les dettes, elles, font… le bénef, il ne faut pas tout confondre.

Je pense avoir répondu à la question de Cyril at Jorion’s. Ce n’est pas l’argent qui manque, ça dépend pour qui, évidemment.

Encore un point. Creutz, en bas de la page qui précède celle où figure le mauvais schéma qu’il critique sévèrement, écrit ceci :

/169/ (…) La figure 31 ci-dessous reproduit le schéma d’un tel cycle, qui reprend l’exemple plus simple donné dans le livre de Bernhard Lietaer, « Das Geld der Zukunft » (L’argent de l’avenir)

(…)

2°) que l’enchaînement des octrois de crédits et des constitutions de réserves par les banques tel qu’il est décrit ne peut se faire qu’aussi longtemps qu’aucun des déposants ne dispose de son avoir en effectuant un retrait ou un virement ; /170/

Creutz est trop bon et commet de ce fait une petite erreur dont il n’est pas responsable, mais qu’il faut imputer au schéma que je qualifie de « stupide », c’est à dire sans doute écrit dans un état de stupeur. Cette erreur est d’affirmer que cet enchaînement « ne peut se faire aussi longtemps… ». C’est une petite erreur car c’est pire que cela. Cet enchaînement ne peut pas du tout se faire tant que le déposant ne dispose pas de son avoir, c’est à dire tant que son compte n’est pas soldé. Et cela n’apparaît pas du tout dans le bilan, et pour cause puisque le compte du déposant étant soldé, il ne peut plus apparaître au bilan, seul demeure le solde créditeur de l’ajusteur mécanicien. Donc le mauvais tableau n’est pas faux comptablement, mais méthodologiquement. C’est une erreur de méthode que de concevoir un tel tableau dans ce cas. Ce tableau n’est pas seulement stupide, il est vicieux puisqu’il induit en erreur un lecteur aussi averti et chevronné que Creutz.

302 réponses à “« Ce n’est pas comme ça que ça se passe », par Jean-Pierre Voyer”

Il n’y a pas à dire. Le blog y gagne en lisibilité et en netteté. Au diable le marron. Au diable les nègres marrons. Auriez-vous préféré le Feldgrau (vert de gris, vert des champs, camouflage de triste mémoire).

JPV

Un petit mot rapide pour vous remercier de tous vos efforts.

Je pensais bien avoir compris pourquoi il n y avait pas de création monetaire, mais désormais, ce savoir est consolidé. Puissent les comptes des banques – et des États européens ? – en faire autant.

Amicalement,

David

C’est bien beau tout cela mais où voulez vous en venir à la fin ?

Parce que j’ai l’impression qu’on tourne en rond.

Quand bien même toutes les dettes seraient dans le bilan de la banque centrale, si j’ai bien compris JP VOYER, et auraient été de ce fait convertit en « argent » as good as gold.

Est ce que c’est la banque centrale qui va annuler les impayés des prêts en mettant la main à la poche puisque c’est as good as gold ?

J’avoue que je ne vous suis plus, je comprends de moins en moins ce que vous voulez démontrer ???

L’intérêt de la monnaie prend sa source dans le signe monétaire conçu comme durable. Car c’est sa fonction « réserve de valeur » qui en fait un bien stockable et thésaurisable. Thésaurisé, ou menaçant d’être thésaurisé, le signe monétaire durable (le SMD) ne revient circuler via les banques que moyennant intérêt. C’est pourquoi, pour supprimer l’intérêt, cause même du capitalisme, je préconise le signe monétaire marque par le temps ou SMT.

L’obscénité du capitalisme est causé par la perversité du SMD, véritable objet fétiche qui finit par bloquer les échanges économiques en creusant toujours davantage les écarts de richesse.

@Oppossum sur l’intérêt et l’augmentation des signes monétaires.

Vous avez raison, si on emprunte 100 millions à 6%, par exemple, on peut rembourser l’intérêt en « richesses réelles », par exemple en se séparant d’un bien qui serait évalué à 6 millions, tout en remboursant le principal avec les 100 millions de signes monétaires initiaux (ou leur équivalent)

Mais cela ne change pas vraiment le principe, je pense. Il n’y a certes pas nécessité d’augmentation des signes monétaires, mais il y a enrichissement du prêteur, « injustifié » si ce taux de 6% dépasse le taux « éthique » (taux de croissance corrigé de l’inflation). Cordialement, B.L.

Attention Bruno, !!!!,

si vous confirmez cela vous réduisez à néant toute une partie des analyses qui font de l’intérêt un principe anxiogène monétaire ! … et de tout ceux qui basent leurs critiques monétaires sur cette course folle genre mission impossible, que nous mènerions tous , consistant à à donner 100+6 alors que seulement 100 ont été crée.

Je pense qu’en fait le système peut fonctionner à M1 constant, en ce que la contradiction est levé par une vente d’un bien de 6 : cette vente se fait en réalité avec la monnaie des 100 en cours de route .

Si notre raisonnement est exact, c’est effrayant ! (Comme on peut se tromper facilement)

(Rendons à Paul ce qui est à Paul : il a toujours parlé de ‘déplacement de bloc de richesse’ pour penser l’intérêt)

Néanmoins probablement que , même si l’intérêt peut fonctionner sans augmentation de M1, l’augmentation de M1 constaté a certainement a voir dans la constitution de l’intérêt. Probablement qu’elle atténue les rigueur de la concentration de richesse, dans un début de schéma à la Ponzi (?)

Je vais prendre un peu de temps (beaucoup boulot) et vous laisse la charge et la gloire (mais aussi souci, car là il y aura beaucoup d’opposants , même ici, et surtout ailleurs! ) de prolonger notre ‘invention’ (puisque nous ‘découvrons’ ce que d’autres ont déjà pensé : ‘réaliser’ -consciemment- la vérité est un éternel recommencement ) !!!

@Oppossum, qui me prédit beaucoup (trop) d’honneur et beaucoup (trop) de contradicteurs.

Je ne pense pas avoir écrit des choses bouleversantes, de plus personne n’est infaillible, surtout pas moi.

Vous faisiez référence à un contexte ancien pour lequel nombre de transactions ne se dénouaient pas monétairement: les faits sont têtus, et il faut bien rendre compte aussi de ces situations, même si notre « théorie » semble mise en défaut.

Pour en revenir à mon « éventuelle » trouvaille, je dis simplement que, pour rembourser des intérêts, en plus du principal, à un prêteur, soit vous remboursez en monnaie, soit vous remboursez autrement (« en nature »)

Il serait excessif, je crois, d’affirmer que c’est soit l’un, soit l’autre, mais jamais une combinaison des deux.

Si c’était SEULEMENT en monnaie, il faudrait, pour cela, s’appuyer sur une augmentation monétaire (relative) de 6%.

Si c’était SEULEMENT en nature, la masse monétaire pourrait rester constante.

Si, maintenant, nous regardons les faits, nous voyons que la masse monétaire M1 est passée – pour la France – en 20 ou 25 ans, de 26% du PIB à 46%. Chacun jugera donc de la proportion « remboursement en nature » vs. « remboursement monétaire ».

Deux remarques pour finir:

a) Je maintiens ma « loi » – presque évidente: si le taux d’intérêt est supérieur au taux « éthique » (taux de croissance corrigé de l’inflation) le prêteur s’enrichit aux dépens de l’emprunteur

b) Pour rembourser leurs dettes, les états peuvent, effectivement, abandonner leurs « bijoux de famille » (cela n’aura qu’un temps). On peut imaginer que de nombreuses usines grecques, par exemple, soient ainis rachetées par la Chine, ou que le Parthenon tombe sous tutelle saoudienne. Je crois cependant que la Grèce fera tout pour ne pas en arriver là, quitte à refuser de rembourser sa dette.

Merci en tout cas pour cet échange, merci aussi à Paul pour l’avoir permis.

Cordialement, B.L.

Il n’est pas nécessaire d’introduire de « richesse réelle » dans le raisonnement. Il suffit que vous réussissiez à convaincre qqn de vous donner les 6 millions (que ce soit en contrepartie de richesse « réelle » ou non; après tout ce qui constitue une « richesse » est éminemment subjectif)

Sur la monnaie fondante (ou « biodégradable ») et l’inflation.

L’un des avantages de la monnaie « à la Gesell » c’est qu’elle correspond, entre autres, à une inflation « contrôlée », affichée, sur laquelle on peut faire des calculs économiques précis. Si cette monnaie perd 1% de valeur par trimestre, c’est une forte incitation pour ceux qui ont quelques « économies » à les dépenser rapidement, bien sûr.

Au contraire, dans le cadre d’une inflation non maîtrisée, même si, dit-on, l’inflation est l’euthanasie des rentiers, les gagnants seront ceux qui maitrisent le mieux l’évolution des signes monétaires et des taux d’intérêt, et les calculs économiques seront plus délicats.

B.L.

« Monnaie biodégradable » : pas mal ! (Allons plus loin et parlons de « monnaie durable » (tant qu’on y est 😉 ) )

Ceci dit, nous utiliserons alors une autre monnaie pour stocker la valeur.

– Faire perdre à la monnaie sa fonction ou plutôt qualité fondamentale de réserve risque d’entraîner des phénomènes de protection et de comportement non maîtrisables …

– Pourquoi toujours cette fixation sur la ‘consommation’ : on voit bien que qu’une fois les besoins fondamentaux d’un groupe assurés, on passe frénétiquement à la production de l’inutile : c’est une façon de partager et d’occuper les gens , un peu mieux que les ateliers nationaux certes …

(Attention toutefois de ne pas confondre l’inutile-inutile , de l’inutile-utile ) … et qu’on ne s’occupe que très peu des besoins de ceux dont l’éco-système économique et culturel a été pulvérisé par le nôtre, de système !

justement le signe monétaire n’est pas « fait » pour stocker de la valeur. Quand il le fait, il n’est plus signe monétaire, car ne circulant plus, il est dès lors thésaurisé.

La monnaie, elle, devient justement durable quand elle devient « biodégradable » comme vous écrivez. Car, comme le rappelle Gesell, la part « fondue » est bien à reémettre par la BC. Cela n’empêche en rien l’épargne, car le pouvoir d’achat de l’épargne serait toujours stable avec la « monnaie biodégradable », mais pour comprendre cela, apprenez enfin à distinguer épargne et thésaurisation. Ce sont deux choses très différentes et s’excluant mutuellement.

Car l’épargne est le retour en banque du revneu non utilisé par le titulaire, alors que la somme thésaurisée est le non-retour de cet argent, mais la disparition sous le matelas et la mise hors circulation.

Mais il fautdrait que vous révisiez l’économie de fond en comble et que vous oubliiez à peu près tout ce que vous avez pu enseigner depuis trente ans! C’est alors seulement que vous auriez une chance de saisir un peu quelque chose.

@ JF !

1) « Le billet émis par la banque centrale n’est en aucune façon une dette »

–> Oui, je crois qu’on peut imaginer les choses ainsi, mais -et vous ne serez pas d’accord- parce que ce billet n’est qu’une conversion de la monnaie scripturale en une autre monnaie disposant d’attributs plus puissants reposant sur la force de l’Etat. Réfléchisez à la façon dont sont introduit la monnaie B.C.

De plus l’Etat peut également décider de faire fonctionner de fait, par de multiples moyens, ce qu’on peut appeler la planche à billet. Derrière cette inondation pas de dette (ou des moyens de la faire disparaître).

Néanmoins quelqu’un devra endosser la perte que représente un signe monétaire n en fin de compte n’est pas dette, c’est à dire qui ne sera pas détruit par un remboursement : et ce sera la collectivité elle même de façon ‘non douloureuse’ .

La B.C. peut donc s’affranchir de la règle de la réciprocité puisque son geste est assimilé comme relevant du bien pour la collectivité . Et je trouve cela normal, mais il n’empêche que la perte existera nécéssairement par une destruction de valeur portant sur la billet lui même, donc la monnaie.

2) « Et si on définit légitimement, comme je le fais souvent, comme « monnaie » ce qui achète réellement les biens, services »

–> nous sommes donc bien d’accord avec une définition fonctionnaliste de la monnaie (Ca va être triste d’être d’accord 😉 )

3) « je maintiens que ce sont les revenus des ménages, par leurs achats, qui représentent cette monnaie effective »

-> Oui mais d’où vient le revenu ?

« Quand je « réalise » mes revenus en billets, personne ne me doit plus rien et je ne dois rien à personne. »

–> Quand vos revenus sont en monnaie scripturale également.

Je veux bien admettre qu’il y a un doute supplémentaire qui porte sur le fait que vous n’avez pas de façon concrète un support physique de cette valeur, dans votre poche. Cependant n’oubliez pas qu’à la banque, en monnaie scripturale , la sécurité est plus élevée.

Et, à contrario, si en cas de crise, vous devez rapidement changer de support de valeur pour conserver votre pouvoir d’achat, la monnaie scripturale est bien plus performante que la fiduciaire. (Par contre dans le petit illégal, la fiduciaire est plus pratique, en mallette !)

En gros, la nature du support monétaire, donc du support de la valeur répond à des risques différents. La monnaie B.C. représente l’avantage d’une reconnaissance et d’une force légale , personne n’a jamais contesté ce fait de nature juridique avant d’être économique.

4) « Il reste que le numéraire reste le moyen légal, la clé de voûte »

-> Tout à fait. Actuellement . Cela découle du fait qu’il a toujours été considéré comme normal que l’extériorité de l’institution ‘Etat’, protège la monnaie considérée comme un bien commun .

Suivant les époques , cette protection (qui peut être aussi très … intéressée …) prend des formes différentes. (Et on peut imaginer la monnaie sans B.C. et même sans Etat)

Autrefois Rois ou Princes pouvaient battre monnaie (C’est à dire pouvoir , uniquement, de frapper une matière précieuse qui ne lui appartenait pas forcément) , mais il ne fabriquait pas la monnaie à partir de rien. L’or était le garant qu’aucun tripotage n’était possible (enfin … on pouvait toujours ‘corrompre’ le % métal précieux … et ils en ont abusé ! )

AUjourd’hui, si vous aimez les comparaisons , le cours légal de la monnaie BC et les exigences et possibilités de conversion, avec le système des rations etc , sont des façon de ‘battre’ la monnaie scripturale ! Mais ce n’est qu’une image.

Mais donc si l’Etat ne peut se désintéresser de la monnaie, elle ne peut s’affranchir de la règle d’airain que la réciprocité doit être, ou alors destruction de valeur de la monnaie !

5) « ll reste que l’on ne peut acheter que ce qui existe réellement à tout moment, »

–> Je vois les choses ainsi, comme vous (et ca me parait nécessaire de ne jamais l’oublier !). Mais comme tout le monde , car c’est d’une logique imparable. Ce qu’il faut bien mesurer et là les opinions divergent, ce sont les conséquences réelles de ce principe.

6) « En accordant un crédit, la banque doit trouver simultanément des fonds que d’autres lui prêtent, sinon, elle n’accordera pas ce crédit. »

–> NON. Le pur crédit n’est pas assis sur le débit d’un quelconque autre compte.

IL ne vous est pas interdit de penser que peut être ce mécanisme vient pour lever une contradiction du système, par expl celle qui fait que les dépôts sont, comme l’a montré J Bayard, du signe monétaire stocké dans des parking, mais il n’empêche qu’il ne s’agit que d’une vue de l’esprit .

Et si vous acceptez ce principe, au contraire vous vous bouchez la vue, puisque vous ne voyez pas que précisément, ce crédit sans contrainte libère une masse monétaire (qui devrait financer la production dans un système sain), qui s’oriente vers des activité purement spéculatives (préemption de valeur par des aller-retour rapides sur des actifs = fabrication de valeur sans réciprocité : qui financera cette fausse ‘valeur’ à terme ? -> le secteur économico-civil)

7) « Et ceux qui prêtent, par la force des choses, n’achètent pas ce que l’emprunteur achète à sa place en empruntant. »

–> Bien entendu, mais c’est une vision statique que vous avez là. Une vision de l’économie du XIXe. Le multiplicateur keynésien est une catastrophe conceptuelle mais il existe et il fonctionne.

L’injonction de crédit va automatiquement entraîner une augmentation de la production , ne serait-ce que dans la partie inutilisée des forces productives existantes.

De plus je vous rappelle que le crédit lorsqu’il est accordé passe d’abord, en très grande partie, par l’investissement , c’est à dire la demande de consommation n’a lieu que dans un second temps, lorsque la production de biens et services a déjà eu lieu.

Par contre on peut accepter le raisonnement pour le crédit à la consommation , encore que cela ne se joue pas comme vous le décrivez : le pouvoir d’achat supplémentaire opère une pression sur les stocks, les délais de livraisons s’allongent etc … et personne n’est subitement privé d’un bien (Bastiat c’est bien mais il faut intégrer les acquis plus récents)

La conclusion étant que votre raisonnement ne peut en aucun justifier l’idée que les dépôts ‘feraient’ ou contingenteraient , par restriction de l’offre des produits/service , le pur crédit.

Ceci dit personne n’a jamais dit que le pouvoir des banques de faire du crédit pur était illimité, mais la contrainte ne vient pas des dépôt (et s’il y a un lien entre crédit et dépôt, il n’est pas de nature causale , ni de l’ordre du principe) .

8) « Macroéconomiquement, il est totalement impossible que la banque crée de la monnaie via le crédit, car cela voudrait dire que les revenus monétaires disponibles auraient augmenté avec un stock de marchandises et de services et de biens d’équipement donné au présent. Nous aurions dès lors de violents mouvements inflationnistes, ce qui n’est manifestement pas le cas. »

–> Effectivement pas d’inflation , car on fait tout pour la juguler … mais vous oubliez la spéculation qui s’auto-entretient en fascinant les détenteurs de monnaie , par ses rendements mirobolants, depuis une trentaine d’année.

Je crains que votre conception de l’inflation ne date, elle aussi 😉

9) « Par une émission supplémentaire de numéraire n’irrigue pas nécessairement l’économie du fait que ce numéraire peut être aussitôt thésaurisé, et il l’est de plus en plus actuellement »

–> Non , il n’y a plus de thésaurisation : une partie de la monnaie trouve sa justification aujourd’hui dans la spéculation. Et la thésaurisation inévitable (il fat bien avoir un fond de roulement) est gommé par les facilités du crédit. Largement. La thésaurisation est un vieux concept , je le crains …

10) « Il reste, dans tout ce mécanisme, le constat que les fonds collectés par les banques auprès du public représentent ce que les banques s’efforcent de placer sous forme de crédits, sinon, elles ne se donneraient pas la pein de les collecter. »

–> Si vous parlez des dépôts c’est encore non. Mais vous avez raison, les banques aiment nos dépôts, pas parce qu’elles les replacent mais parce que c’est une source de revenu extraordinaire, par petites ponctions de ceci et cela … et que donc cela en vaut largement la peine (sans parler du fait que cela colmate les fuites après solde des compensations , vers les autres banques !)

[Au fait vous écrivez « représentent » … , c’est un peu flou , c’est un peu comme le ‘considèrent’ de Allais que Paul aime à critiquer … 🙂 ]

11) « Je suis fatigué »

–> forcément vous êtes parti de travers dès le départ 😉 … faire rentrer la réalité observée dans une mauvaise grille, c’est fatiguant.

12) « D’où vient l’intérêt, la rente du capital? »

Je me pose la question aussi et surtout celle de sa justification.

Je crois que l’idée d’une monnaie totalement gratuite ne tient pas la route. Je pars du principe que si l’intérêt existe c’est qu’il y a une raison spécifiquement économique. Mais , bien sûr, il me parait certain que cet intérêt est instrumentalisé à des fins de répartition de revenus et de concentration des richesse par les uns, contre les autres.

13) « On peut dire que plus l’usage des comptes courants s’étend, moins le numéraire circule. »

–> On pourrait débattre de cela aussi … mais là je serais d’accord avec vous . C’est presque dommage 😉 .

14) « ’où ma proposition de faire circuler le signe monétaire inconditionnellement en lui imprimant la marque du temps »

–> En détruisant la fonction de réserve de valeur à cette monnaie, vous en ôtez toute envie de l’utiliser. D’où préférence pour les autres monnaies étrangères, d’où intervention de l’Etat pour forcer les gens à l’utiliser , ou bien instauration d’une monnaie mondiale.

Et encore, de plus, instauration probable de marché noir et/ou d’une nouvelle monnaie au travers d’un actif probablement financier, dont la valeur ne se dégrade pas, et qui servira , à un niveau supérieur, à stocker la valeur pour ce l’échanger en toute sécurité , face au temps.

La monnaie fondante pourrait bien aller à un système de dictature. D’ailleurs Keynes, très intéressé par Gesell, a toujours admis que sa conception monétaire se mariait au mieux avec les régimes dictatoriaux !

Je n’en conclus rien sur Keynes , puisque je sais qu’il était, au fond, plutôt un libéral croyant au marché, et qu’il boursicotait de temps à autres ! (Les gens ne sont pas comme tout le monde, c’est bien connu ! 😉 )

PS/ Pas le temps de me relire, j’offre mes fautes à défaut de mes erreurs !

oppossum affirme:

« –> Quand vos revenus sont en monnaie scripturale également. »

Et c’est faux!, car la banque me doit bien formellement ce qui est crédité sur mon compte!

Existe-t-il des indices de la création monétaire des banques ?

Le sydrome de la Monnaie, Helmut Creutz, p. 175

La recherche empirique de preuves de la création monétaire n’aboutit à rien. La recherche d’indices allant dans ce même sens est tout aussi vaine. Par contre, beaucoup d’indices tendent à démontrer le contraire. Par exemple le fait que les pays industrialisés, où les portefeuilles de crédit sont énormes, enregistrent généralement des taux d’inflation inférieurs à ceux des pays où les banques traitent des volumes inférieurs. Si le volume énorme de crédits octroyés dans les pays industrialisés s’accompagnait de création monétaire, les résultats devraient plutôt aller dans le sens inverse.

Un autre indice contredisant la théorie en question est que les calculs des bénéfices des banques ne laissent aucunement supposer qu’il existe des créations monétaires. En effet, de tels accroissements du crédit et de la monnaie « à partir de rien » devraient avoir des retombées sur les bénéfices des banques, étant donné que les intérêts sur les crédits créés resteraient dans leur totalité chez ces banques. Pour vérifier les faits, prenons les résultats d’exploitation de l’ensemble des banques allemandes publiées régulièrement par la Deutsche Bundesbank. Voici ce qu’on y lit au titre de l’année 2001

Les banques ont donc versé en gros quatre cinquièmes des intérêts perçus aux épargnants et aux bailleurs de fonds et en ont gardé un cinquième. En moyenne à long terme, cette fraction conservée par les banques se rapproche d’ailleurs plutôt du quart. /176/ Cela signifie donc que la marge des banques s’est même détériorée au cours des dernières années, bien que le volume des opérations ait augmenté. Les bénéfices des banques résultant de ce cinquième empoché se calculent comme suit :

Après impôts, il ne reste aux banques allemandes que 10 milliards, soit 2,6 % des produits financiers, malgré les produits nets de commission qui viennent s’y ajouter. Si l’on compare ce bénéfice aux capitaux propres des banques, qui se montaient à 319 milliards d’euros en 2001, on obtient un rendement des capitaux propres de 4,4 % avant impôts et de 3,1 % après impôts. Il ne fait aucun doute qu’il s’agit là d’un rendement très faible, révélateur de la situation des banques devenue précaire. Il ne permet aucunement d’en déduire quelconques bénéfices bancaires qui ne s’expliqueraient que par des créations monétaires, et même si ces bénéfices atteignaient le double, comme cela a été le cas lors des années de vaches grasses, cela n’y changerait rien.

Un autre argument contredisant la théorie de la création monétaire est que même des variations significatives des réserves bancaires obligatoires, par rapport auxquelles les créations monétaires évoluent soit-disant réciproquement, n’ont aucun impact sur les octrois de crédits. Ainsi, par exemple, la réserve obligatoire de la République fédérale d’Allemagne a été divisée par deux entre 1973 et 1982, de 18 à 9 %, et diminuée encore une fois à deux pour cent dans les années 90 sans que l’on assiste à l’explosion des crédits, sur laquelle se fonde la théorie de la création monétaire (cf. figure 8 du chapitre 4). En Suisse, ces réserves obligatoires ont même été entièrement supprimées il y a quelques dizaines d’années sans conséquences constatables.

Un autre indice est que les banques ne feraient certainement pas autant d’efforts pour attirer les épargnants si elles n’avaient pas besoin de leur argent pour élargir leurs portefeuilles de crédit. Et enfin, il faudrait aussi se demander pourquoi le gouvernement américain et d’autres gouvernements iraient chercher des crédits fort onéreux sur toute la planète pour combler leurs déficits bien qu’en théorie, leurs banques nationales soient en mesure de combler ces trous dans les budgets par leurs propres créations monétaires. Et cela surtout sans perdre de vue le fait que la conséquence de ces endettements à l’étranger est que non seulement ce sont les banques étrangères qui encaissent des bénéfices mais surtout que les énormes montants d’intérêts à payer pénalisent la balance des paiements. Or, ces opérations ne cachent rien de mystérieux non plus. Citons encore une fois Otmar Issing, entre-temps chef des Études économiques à la BCE, qui en témoigne dans une déclaration publiée en 1995 par le premier des quotidiens allemands, le Frankfurter Allgemeine Zeitung :

On pourrait continuer la liste des contre-indices. Par exemple en Allemagne, dans les années cinquante, il fallait souvent attendre des semaines, quand ce n’était pas des mois, le versement de prêts hypothécaires de premier rang accordés, même si le reste du financement était assuré et si des garanties étaient produites sous forme de terrain et de gros-œuvre. Les banques se justifiaient en déclarant qu’elles manquaient alors de fonds. En clair : elles étaient obligées d’attendre de nouveaux dépôts, le remboursement d’autres crédits ou que d’autres banques leurs transfèrent leurs réserves excédentaires. De nos jours, les banques ont plutôt tendance à « nager » dans l’argent et ont des problèmes pour trouver des emprunteurs sérieux. Toutefois, cela n’est pas non plus le résultat de « créations monétaires » mais celui du surdéveloppement des dépôts essentiellement dû aux intérêts composés. Les problèmes qui s’ensuivent sur lesquels nous nous pencherons plus en détail dans la partie suivante du livre, n’ont aucun rapport avec la question de la création monétaire et réclament une solution qui n’a rien à voir avec celle-ci.

_________________________________________

Fin de citation. La somme des soldes créditeurs des comptes à vue semble être indépendante du taux de réserve additionnelles si ce que dit Creutz est vrai : qu’en Suisse ce taux est nul depuis plusieurs dizaines d’années. JPV.

Le Syndrome de la monnaie, Helmut Creutz, chapitre 12 →

Le Swiss Interbank

Clearing

En Suisse, les avoirs des banques dans les livres de la banque Nationale ont le même effet libératoire que les billets de

banques. Que vous disais-je ? Pourquoi n’en serait-il pas de même en France ?

JPV

Définition des agrégats monétaires

Masses monétaires M1, M2 et M3

Le seul renseignement qui m’intéresse, l’encaisse effective des banques sur leur CC à la BNS (M0 – Billets) ne figure pas. C’est un secret ?

JPV

Bilan au 31 décembre 2008

Je trouve pour 2008 : Créances en francs résultant de pensions de titres : 50 milliards de Francs suisses.

Ça fait beaucoup pour des banques qui ne sont pas tenues à des réserves obligatoire.

JPV

Passif 2008

Billets de banque en circulation………………………………49 160,8

Comptes de virement des banques en Suisse………….37 186,2

37 milliards de francs suisses, pour quoi faire ?

JPV

Fonds de roulement ? Les banques suisses roulent sur l’or.

Un chose dont 2 personnes ‘considèrent’ qu’elle est à leur disposition en même temps ? …

Paul ne va pas aimer cela et n’ira donc jamais vivre en Suisse ! 😉

(Si je comprends bien …)

Tant que le passage du cygne noir n’a pas levé une contradiction, elle peut prospérer dans l’ambiguïté. (Proverbe d’une tribu amazonnienne sans monnaie)

Les « considérations » n’ont pas d’impact sur les flux monétaires. C’est tout.

M Voyer

Ce que vous faites est intéressant, les chiffres plutôt que les longs discours il n’y a pas mieux.

Pour ma part pour l’instant rien ne me choque, attendons la fin de votre démonstration et les enseignements qu‘il faut en tirer.

Merci de votre observation, Paul !

Il me semblait que, il y a plusieurs mois, dans votre optique de nier le ex-nihilo, donc de recherche d’une origine précise au crédit pur, vous aviez émis que la source en était le dépôt, en réalité.

Ce faisant vous vous trouviez donc en phase avec Allais , qui lui aussi fait un lien entre dépôt et crédit , sauf que lui pose un lien de l’ordre de ce qui devrait être irrémédiablement en toute logique théorique.

Allais va subtilement jusqu’au bout de la logique qu’il s’est imposée : le ex-nihilo existe bien , mais c’est une escroquerie !

Car il constate bien la contradiction réelle qui , si le crédit devrait être l’expression des dépôts (là je fais une faute grammaticale obligatoire pour exprimer sa subtile pensée !) , existe réellement par la pose de deux droits concomitant sur un même objet, en même temps.

Et donc, allant jusqu’au bout , il en conclut à cette conclusion presque extravagante de la malhonnêteté consistant à prêter un objet tout en le laissant à la disposition d’un autre.

C’est ce qu’il exprime par la formulation que 2 agents ‘considèrent’ en toute bonne foi qu’une somme est à leur disposition éventuelle , en même temps !

Vous avez opposé l’argument que ‘considérer’ est une chose mais que la réalité est autre et donc qu’en réalité la somme est soit ici soit là , mais pas a deux endroits à la fois.

Au fond j’ai toujours été d’accord avec cet argument de bon sens (pas du tout pour la fausse raison qui n’a rien à voir, que la banque ne serait pas en mesure de tout transformer en monnaie fiduciaire)

Mais je n’en conclus pas que la monnaie de l’un a été prêtée inconsciemment en cachette en tout bonne foi , à l’autre , mais qu’il y a bien création d’un surplus de pouvoir d’achat par monétisation de l’actif reconnaissance de dette de Johannes à la Banque Voyez.

Et pour moi vous, comme Allais (mais selon des modalités différentes) raisonnez en même temps que ce qui devrait , peut-être, être , et sur des pratiques humaines et leurs représentations comptable.

Et comme je reçois donc très bien votre argument qu’une chose ne peut être à deux endroit à la fois , que je comprends pas le système suisse , ou plutôt que je trouve illogique parce que là, effectivement il y a collision possible si le cygne noir passe.

C’est tout ce que je dis.

Vous me dites alors « Les « considérations » n’ont pas d’impact sur les flux monétaires. C’est tout »

Bon , je veux bien recevoir l’argument (quoique le flux monétaire étant lui-même une sorte de modélisation, donc de ‘considération’ , il n’a de réalité que ce qu’on en a décidé, et que donc, il peut y avoir quelque chose d’illogique quant au fond, ou en tout cas de non-traduisible d’un point de vue juridique) , mais alors je l’oppose tout simplement en vous demandant de bien vouloir admettre qu’il n’y a AUCUN FLUX monétaire constatable , dans tous les autres pays que la Suisse , entre le dépôt et le crédit pur.

Et ceci malgré toutes les ‘considérations’ des uns et des autres.

Bon ce raisonnement m’a presque épuisé . Je vais commencer à être fatigué -comme Johannes-

Jean-Pierre,

J ai une question naïve de béotien. Dans une perspective comptable, est-il possible de consolider les comptes d États ayant une monnaie unique, de façon à éliminer les dettes consanguines, comme cela se fait pour des entreprises ? En somme, est-il possible d agréger les dettes de la zone Euro, est-ce que cela existe ?

Cela ne donnerait-il pas un autre aperçu des niveaux d endettement public en zone euro et de l impact de la monnaie unique pour ceux-ci ?

Merci.

JP Voyer dit

« Si le volume énorme de crédits octroyés dans les pays industrialisés s’accompagnait de création monétaire, les résultats devraient plutôt aller dans le sens inverse. » … des « … des taux d’inflation inférieurs à ceux des pays où les banques traitent des volumes inférieurs. »

De même qu’on a pu observer l’étrange phénomène , à l’époque, de la stagflation , de même il existe des situations où l’abondance et l’excès de crédit , ne crée pas d’inflation précisément.

Si vous créez de la monnaie supplémentaire sans qu’elle alimente la demande (en ‘libérant l’épargne de l’exigence de financer la production’) , mais plutôt la spéculation , je ne vois pas pourquoi il y aurait inflation.

Une mauvaise répartition de richesse au départ , même petite et même si elle n’est pas la base réelle de toute la spéculation, peut, par cumul et par le temps alimenter de gros volume.

A terme , à la fois elle crée de la valeur artificiellement , mais elle en pompe également de la réelle, et asphyxie en tout cas , à coup sûr , lentement l’économie réelle.

A mon avis , les indices » contredisant la théorie de la création monétaire » , peuvent être trouvés effectivement , car la monnaie est précisément dans son mouvement quelque chose qui tend à sa propre destruction , de façon ontologique .

Et il doit y avoir pas de trace de cela dans la compta, forcément, mais sous forme de traces parce que la compta ne sais penser le temps précisément.

Mais faire de cette impuissance une preuve ou même un indice , est surtout la preuve d’un esprit formaliste au mauvais sens du terme.

(Éternel problème de la représentation de la chose , et de la chose elle même qui se complique car parfois la représentation des choses est la chose elle même ! )

Jp Voyer dit

« Un autre indice est que les banques ne feraient certainement pas autant d’efforts pour attirer les épargnants si elles n’avaient pas besoin de leur argent pour élargir leurs portefeuilles de crédit »

Mon Dieu, il y a tellement d’autres raisons qui justifient cet effort …

Oui. Par exemple: elles aiment rendre service.

Humm

C’est vrai que faire semblant de découvrir que la banque n’est pas une institution de charité est de la dernière mode médiatique !

Et il est de bon ton de rappeler leur manque de reconnaissance alors nous les avons ‘sauvé’ … en oubliant ce petit détail que ce sauvetage n’a été fait que pour nous protéger, nous : aucun altruisme dans ce sauvetage, et donc forcément aucune reconnaissance particulière en retour .

Qu’on les saucissonne et qu’on les coupe en tranches sur la base d’argument dépassant le monde des bisounours.

JP Voyer, si j’ai bien compris (ce qui n’est jamais sûr à 100% en ce qui me concerne), vous discriminez les banques d’avec leurs actionnaires, de même les épargnants et les bailleurs de fonds. Mais ce qui fait l’intérêt de cette recherche, c’est, pour la circonstance, trouver la proportion d’argent-constant (SMD) de la proportion de monnaie scripturale crée.

D’autre part, quand on parle des banques en général, on parle, en principe, de l’entreprise-banque, donc y compris ses clients de toutes conditions, particuliers, entreprises, municipalités, États qui sont donc agglutinés à telle entreprise qui est une banque.

Le système bancaire me fait irrésistiblement penser à un « système métrique » en cahoutchouc. Au repos 1 mètre fait bien un mètre, mais dès que le mouvement commence, ce système métrique en cahoutchouc est compressible et élastique selon les « circonstances ». Tandis que les biens et les services produits, eux, n’ont rien d’élastique ou de compressible. Alors? Vous pouvez sûrement nous démontrer la formule chimique des molécules de cahoutchouc, cela ne changera pas les « propriétés » de la matière qu’on appelle cahoutchouc. Entre autres exemples, (je ne peux pas tout suivre et l’on a dû en parler plusieurs fois) l’augmentation de la masse monétaire M1 aurait gonflé de plus de 60% depuis 10 ans. Quelle est la formule chimique de cette augmentation tangible pourtant?

Sur les signes de richesse et d’adéquation entre monnaie et production, je voudrais rappeler ce que disait Douglas, il y a plus de 3/4 de siècle.

Pour Douglas, le «père du crédit social et du créditisme, tout part d’une idée fondamentale : l’argent ne doit pas être un étalon de valeur, mais un symbole de valeur.[Je crois que de nombreux commentateurs de ce blog ont dialogué sur ce thème]

Le volume de la monnaie en circulation doit croître et décroître en stricte proportion de la croissance et décroissance des biens correspondants.

Sans autre précision, on pourrait dire que Douglas était un « monétariste » avant l’heure, mais ce n’est évidemment pas cela, puisqu’il va jusqu’à dire que la monnaie doit être distribuée gratuitement à tout citoyen, sous forme de dividende, du seul fait qu’il est citoyen (d’où la deuxième grande idée de Douglas : le dividende Social – que j’ai repris70ans plus tard, sous le nom de Revenu Minimum de Diginté, que Y. Bresson a intitulé Revenu d’Existence). Tout « citoyen » doit pouvoir profiter de la production globale de la nation.

L’émission monétaire doit appartenir au peuple tout entier. Douglas souhaite ainsi la création d’un Office National de Crédit pour se réapproprier le pouvoir de création monétaire ,qu’il pensait déjà – dans les années 1920-1930 – à la discrétion des banques, qui distribuent le crédit (d’où le concept de « monnaie-crédit »).

Ainsi, au lieu qu’elle soit mise dans le circuit économique en étant délivrée par les banques aux investisseurs ou consommateurs moyennant intérêt et selon leur demande, la monnaie, qui est un Bien Commun, devrait être créditée tout à fait différemment.

Douglas allait aussi loin que de demander un dividende Social généralisé, puisque la monnaie « sociale » devait être créditée équitablement à chaque acteur économique, enfant ou vieillard, actif ou non, sans intérêt, par cet Office en fonction de la production.

Ses successeurs, dont Louis Even, allait développer le concept de « monnaie sociale », ou de « crédit social » en proposant que les « signes monétaires » soient émis au moment de la production, et détruits au niveau de la consommation, un peu comme une dette « purement sociale », dont le solde net ne dépendrait, en fait, que des fluctuations de la production réelle de richesses.

B.L. (cf. aussi http://www.pauljorion.com/blog/?p=2591)

Puisque Oppossum a remis un coup de projecteur sur les taux d’intérêt, il peut être intéressant de relire ce que Keynes disait, à ce propos, sur Gesell et sa théorie de l’intérêt monétaire. Johannes F. nous en fera sûrement un commentaire complémentaire, si nécessaire.

Keynes écrit ainsi : »La contribution propre de Gesell à la théorie de la monnaie et de l’intérêt est la suivante.

En premier lieu il fait nettement la distinction entre le taux de l’intérêt et l’efficacité marginale du capital, et il soutient que c’est le taux de l’intérêt qui fixe une limite à la vitesse d’accroissement du capital réel.

Il montre ensuite que le taux de l’intérêt est un phénomène purement monétaire, que la particularité de la monnaie qui donne au taux d’intérêt de la monnaie son importance est le fait que sa possession en tant que moyen de constituer une réserve de richesse n’entraîne pour ceux qui la détiennent que des frais de conservation négligeables … »

Keynes reproche ensuite à la « démonstration de Gesell » d’être tronquée, puisque:

« Mais, une fois que Gesell a donné la raison pour laquelle le taux d’intérêt de la monnaie, à la différence de la plupart des taux d’intérêt de marchandises, ne peut être négatif, il ne voit nullement la nécessité d’expliquer pourquoi ce taux d’intérêt est positif »

Tout esprit logique verrait que si Gesell a bien démontré que le taux d’intérêt ne peut être négatif, il n’avait alors nul besoin de montrer qu’il était positif. Bien entendu, on peut penser que Keynes parlait pour sa paroisse, puisque Keynes a tenté d’expliquer, pour sa part, le taux d’intérêt monétaire à la « préférence pour la liquidité » – concept qui m’a toujours paru tautologique, car n’expliquant strictement rien.

Cela étant, en quoi ce débat posthume peut-il nous éclairer, dans le contexte actuel?

A mon avis, il montre que la question des intérêts a toujours été un point clef pour la compréhension des phénomènes et mécanismes monétaires.

Si certains ont cherché à relier le taux d’intérêt monétaire à la productivité marginale du capital (pour « justifier, en quelque sorte, le capitalisme et les « efforts » consentis par leurs représentants), c’est bien parce que ce taux d’intérêt pose question, et cette question, non encore tranchée, remonte au moins à Aristote.Marx, lui, préférait étudier ce taux à partir de ce qu’il appelait le taux d’exploitation.

Il y a bien une réponse pragmatique, qui dans l’état actuel de nos discussions, semble être la seule à peu près consensuelle: tout taux d’intérêt supérieur au taux « éthique » (taux de croissance plus inflation) privilégie les prêteurs aux dépens des emprunteurs.

Si on veut reprendre le concept keynésien de trappe à liquidités – concept de plus en plus contesté – on peut aussi introduire la notion de « propension à thésauriser », et son antidote, la monnaie fondante de Gesell.

B.L.

Vrais et faux dépôts.

Il y a au moins un point précis avec lequel je suis en complet accord avec J.P. Voyer, c’est celui d’une erreur terminologique, mais hélas consacrée plus ou moins par l’usage, concernant les « dépôts bancaires ».

Je pense que de nombreux débats, incompréhensions, voire même attaques personnelles auraient pu être évités si on avait appelé « comptes bancaires à vue » les fameux « DAV » (dépôts bancaires à vue).

Ainsi, quand J.P. Voyer écrit sur son blog :

« L’appellation « dépôt » dans ce cas est tout à fait abusive puisqu’il n’y a pas de dépôt de la part du client. La banque ne crée pas un dépôt, mais… un solde créditeur, du fait d’une créance sur le client. Dans le cas d’un vrai dépôt, le fait enregistré dans les comptes est un dépôt effectué par le client et la pièce comptable qui justifie l’écriture passée est, par exemple, un chèque endossé par le client à l’ordre de la banque. Dans le cas d’un faux dépôt, le fait enregistré est la création par la banque d’une créance sur le client et la pièce comptable qui justifie l’écriture passée à cette occasion est une reconnaissance de dette signée par le client. »

comment ne pas être d’accord…

Cela n’enlève rien, bien sûr, au fait qu’il y a augmentation de « signes monétaires » (la monnaie scripturale) lorsque la banque Duchmol prête de l’argent à Bruno. Mais Bruno n’a rien déposé pour cela (en dehors d’une reconnaissance de dette: ni or, ni pierres précieuses, simplement un engagement – plus ou moins crédible – à rembourser).

Il n’en reste pas moins que le « compte bancaire à vue » de Bruno a augmenté (et que l’on va écrire que le « DAV » de Bruno a augmenté: comme c’est la somme globale des encours de crédit qui intéresse la banque Duchmol, ainsi que la solvabilité du sieur Bruno, ce problème de terminologie n’a jamais intéressé grand monde, à tort je crois)

Donc, au lieu d’écrire « les crédits font les dépôts », on devrait écrire « les crédits augmentent les comptes à vue » (et les remboursements les diminuent, bien sûr: les créationnistes sont aussi des destructionnistes, certains, ceux qui veulent s’opposer à cette création-destruction avec le projet « 100% money », sont même des « abolitionnistes »)

@ Bruno

Bon ça part d’un bon sentiment 😉 mais vous n’avez aucune raison , dans un élan d’œcuménisme de céder ou concéder quelques subtilités que ce soit lorsqu’elle ne sont d’aucun intérêt et surtout lorsqu’elles sont piégés

JPVoyer écrit :

« L’appellation « dépôt » dans ce cas est tout à fait abusive puisqu’il n’y a pas de dépôt de la part du client. La banque ne crée pas un dépôt, mais… un solde créditeur »

–> L’appellation dépôt aurait pu être autre, mais enfin elle n’est tout de même pas à contresens !

Oui le client ne dépose rien , mais enfin c’est bien la BANQUE qui DEPOSE ! Elle crée un solde créditeur , mais ce faisant, elle dépose bien , et, lorsqu’il y a un virement par chèque, que fait-elle d’autre que de mettre à jour un solde créditeur ?

Il y a bien dépôt ! , évidemment ce dépôt prend la forme comptable. Et même lorsque nous déposons des espèces, la banque garde les espèces et s’empresse de le transformer en Sa Monnaie, sous forme comptable, qu’elle dépose.

Il n’y a aucun mystère la dessous.

En allant plus loin on peut dire que ce n’est même pas la Banque qui a vraiment crée le dépôt , mais c’est l’emprunteur qui a crée la valeur en cédant à la banque l’actif ‘reconnaissance de dette’. La banque opère donc une monétisation d’un actif créance/dette. Il y a bien dépôt d’une actif contenant une valeur qui a été déposée par l’emprunteur.

Il n’y a aucun faux dépôt. D’ailleurs ne deviendrait-il pas magiquement vrai juste par un aller-retour sur un autre compte , il me semble ?

Et enfin le virement d’un chèque provient bien d’un pseudo-faux-dépôt.

Il n’y a donc rien de faux ou vrai , il y a simplement parfois monétisation d’un actif et d’autre fois simple transfert, mais toujours un dépôt dont l’origine n’est pas toujours un autre compte.

Moi je trouve que le mot dépôt va très bien. Évidemment, il faut faire un effort , qui n’est pas à la portée de Grignon par expl, pour penser que nous ne sommes plus en système de monnaie pleine où la monnaie était un bien concret qu’on déposait , qui contenait sa propre valeur !

Car oui, aujourd’hui on ne dépose plus que de la valeur.

Il y a donc dépôt de « Valeur »

Mais c’est vrai que c’est une notion délicate et une opération étrange que de détacher la valeur d’une chose ou d’un service (qui est déjà difficile à évaluer et que seul le marché peut vaguement approcher) et de faire circuler cette ‘valeur’ ectoplasmique au travers de bout de papier ou de simple chiffres séparés par une colonne !

M Voyer

« Les banques ont donc versé en gros quatre cinquièmes des intérêts perçus aux épargnants et aux bailleurs de fonds et en ont gardé un cinquième »

Des indices qui n’en sont pas.

Ce n’est pas parce que les banques doivent rémunérer les épargnants que cela invalide le fait qu’elles utilisent le système des compensations interbancaires pour ne financer en monnaie centrale qu’une faible part des crédits qu’elles accordent.

Les crédits finissent en dépôts et une part de ces dépôts finissent en épargne, le but du jeu pour une banque c‘est que ces dépôts se transforment en épargne chez elle sinon c‘est une fuite qui lui coûtera bien plus cher le jour de la compensation que les intérêts qu‘elle devra payer à l‘épargnant.

« Ce n’est pas parce que les banques doivent rémunérer les épargnants que cela invalide le fait qu’elles utilisent le système des compensations interbancaires pour ne financer en monnaie centrale qu’une faible part des crédits qu’elles accordent. »

Ce n’est pas ce que disent Creuz et Voyer. Ils nous montrent que la part du revenu des intérêts qui va à la banque est faible. S’il est faible, c’est bien évidemment qu’ils doivent reverser la plus grosse part de ces revenus à d’autres intervenants (les prêteurs: déposants et autres banques). Or, s’ils créaient de la monnaie (au sens « argent ») ex-nihilo par le crédit, il n’y aurait pas d’autres intervenants. Tout le revenu des intérêts ou presque (la faible part dûe au netting de la compensation interbancaire, si on vous en croit) leur reviendrait.

Cet argument est imparable. Pour quelqu’un qui veut voir la réalité, évidemment.

Je crois que mon message initial s’est perdu. Je le réécris donc de mémoire:

« Ce n’est pas parce que les banques doivent rémunérer les épargnants que cela invalide le fait qu’elles utilisent le système des compensations interbancaires pour ne financer en monnaie centrale qu’une faible part des crédits qu’elles accordent. »

Ce n’est pas l’argument de Creuz et Voyer. L’argument n’est pas : « les banques doivent rémunérer les épargnants ». L’argument est : « la part du revenu des intérêts qui reviennent à la banque est faible par rapport au revenu total des intérêts ». Autrement dit, la banque doit reverser la plus grosse part de ce revenu des intérêts à d’autres intervenants (par exemple: déposants et autres banques prêteuses). Et si la banque ne garde pas tout ce revenu des intérêts (duquel il ne faudrait retirer que les intérêts du netting de la compensation interbancaire si l’on en croit votre thèse) c’est bien évidemment qu’elle ne fabrique pas l’argent et que lorsqu’elle fait crédit, elle doit le financer par des emprunts.

Cet argument est imparable pour qui veut voir la réalité.

Bref le distinguo entre banque de dépôt et banques commerciales n’existerait pas.

Il y aurait un dépôt de toute éternité. 😉

oppossum affirme:

« –> Quand vos revenus sont en monnaie scripturale également. »

Et c’est faux!, car la banque me doit bien formellement ce qui est crédité sur mon compte!

Elle ne vous doit rien du tout puisque votre dépôt est ‘monnaie’ , est la monnaie puisque vous payez directement avec et que cela est accepté (Ou alors trouver un autre terme à monnaie)

La banque vous informe , par RELEVE, de ce dont vous disposez.

Il ne s’agit pas d’un prêt.

Les mots PRET et DEPOT existe parce qu’il y a deux réalités juridiques derrière.

Par contre, il est vrai que vous pouvez exiger -la loi le pose- une conversion en monnaie fiduciaire.

sur mon relevé de compte est écrit, quand mon compte est positif que telle somme est CREDITEE!

Tels sont les termes, concordants, de toutes les banques!

De même, la banque sait d’expérience que toutes les sommes des DAV ne sont pas utilisées par les clients, c’est pourquoi une partie de ces sommes est bien prêtée, de toute évidence. La banque s’engage seulement à me payer immédiatement en billets tout ce qu’il y a sur le compte, mais cet engagagement tient seulement statistiquement, tout le monde le sait.

Alors, Monsieur OPPOSUM, cessez de confondre monnaie et avoir monétaire.

En utilisant le virement, la banque transfère la somme créditée en débitant mon compte et en créditant un autre, cela ne souffre aucune discussion, c’est ainsi.

Evidemment, les pratiques du virement limitent très largement le recours à la monnaie fiduciaire, cela est hors de doute, mais cela signifie que les banques retournent les surplus liquides non thésaurisés par les particuliers simplement à la BC, car les transactions via les transferts de créances ne nécessitent pas autant de monnaie fiduciaire qu’avant (du fait de la pratique courante des virements).

Je maintiens donc ce que j’ai toujours affirmé c’est que le revenu efficace (la « monnaie efficace » ou la « demande effective ») n’est pas entièrement REALISEE en monnaie fiduciaire, car cela s’avère inutile.

Cet état de fait n’implique cependant pas que les comptes bancaires seraient automatiquement de la monnaie, car comme évoqué ici, une partie sert de crédit, ce qui signifie qu’une partie est dépensée par les débiteurs car épargnée pas les titulaires de comptes positifs, et ces sommes s’ajoutent à l’épargne longue.

Par ailleurs, la somme totale de ces crédits et identique à la somme totale des dettes.

« sur mon relevé de compte est écrit, quand mon compte est positif que telle somme est CREDITEE! »

-> Cela ne veut pas dire qu’elle vous les a empruntées. Elle ne vous doit rien juridiquement. Elle tient à votre disposition.

« c’est pourquoi une partie de ces sommes est bien prêtée, de toute évidence. »

-> Demandez à JP Voyer d’en décortiquer le détail comptable et de nous dire à qui, comment, et où se trouve les inscriptions comptables concernées

« En utilisant le virement, la banque transfère la somme créditée en débitant mon compte et en créditant un autre, cela ne souffre aucune discussion, c’est ainsi. »

-> Il n’ y a que vous pour vous imaginer que nous discutons cela … 😉

Très cordialement

Toutes « conversion » d’une somme créditée en billets implique une sortie de fonds liquides quela banque doit se procurer matériellementrt à la BC si elle ne peut trouver ces sommes ailleurs.

La somme me sera forcément DEBITEE!

Si les mots ont un sens, c’est cela!

On est d’accord, je pense. Mais il n’y a pas de rapport.

Merci à JP Voyer de citer si précisément mon ami Helmut Creutz. j’aurais dû le faire depuis longtemps, car je suis largement « formé » par lui, et par Silvio Gesell bien sûr.

Mais tout raisonnement élémentaire va dans le même sens de la non-création monétaire via le crédit bancaire! Tout me semble dit.

La difficulté est que les délires créationnites ont déformé les économistes universitaires depuis cent ans déjà!

Quant au signe monétaire marqué par le temps (le SMT) ou improprement appelé « monnaie fondante », oser le rapprocher d’un « régime dictatorial », cela me fait très très mal dans le contexte de notre capitalisme contraignant et sa dictature de l’intérêt qui, lui, disaparaîtrait précisément avec le SMT, moyennant quoi, notre degré de liberté augmenterait substantiellement – le contraire de la dictature! Oppossum fait preuve d’une totale mauvaise foi!

Vous êtes géant JF ! 😉

@Moi

Les banques ne créent pas de la monnaie (au sens argent) mais de la monnaie scripturale par le crédit.

La part du revenu des intérêts qui va à la banque est faible parce qu’il faut bien qu’elle rémunère les épargnants (c’est un moindre mal pour éviter les fuites qui leur coûteraient sinon beaucoup plus d’argent) vous en déduisez hâtivement que c’est parce que cette épargne a été prêtée.

Il me semble que ce n’est pas possible car le dépôt qui est une reconnaissance de dette lorsqu’il se transforme en épargne reste une reconnaissance de dette avec simplement une échéance précise et un intérêt à payer donc je ne vois pas bien ce que la banque pourrait prêter?

Qu’en pensez-vous?

@Moi

« le dépôt qui est une reconnaissance de dette »: cette phrase n’a pas de sens je parle de monnaie scripturale contenue dans les DAVs.

le dépôt est un prêt à la banque, ne créance sur la banque, une épargne, appellez cela comme vous voulez, il s’agit dune somme dont dispose la banque aussi longtemps qu’elle est à la banque, et la banque doit payer des intérêts pour cela.

C’est pourquoi elle doit prêter ces sommes-là.

or, faute de trouver des emprunteurs solvables, elle ne peut que baisser, à l’avenir, les intérêts versés.

Et en baissant les intérêts, les reours en banque du liquide se fera moins, les thésaurisations augmentent. Je rappelle que 90% de la monnaie liquide sont déjà thésaurisés, chiffres de la Bundesbank de juin 2009.

Pour éviter aux banques le désagrément de ne pas pouvoir payer les intérêts de ce qu’elles doivent, les banques spéculent à tout va pour se faire de l’argent de poche mais la spéculation peut aussi rater et aller davantage dans le mur que par le passé. Spéculer contre la Grèce peut s’avérer comme le début de la fin du cycle actuel, car, au fond, les déséquilibres deviendronts tels qu’aucun refinancement central, aussi massif soit-il, ne puisse suffire.

Le dépot est un prêt de quoi? puisque c’est votre ami M Voyer qui en arrive à la conclusion :

« Ainsi beaucoup de créances son anéanties sur place, ce qui explique que l’on puisse faire autant d’achat avec si peu d’argent dans les trésoreries des banques sans exiger aucun supplément de monnaie. »

Deux crédits qui se compensent (pas de flux M0 entre banque) finissent l’un en dépot chez Durand et l’autre chez Dupont. Dupont et Durant veulent transformer leur nouveau depot en epargne.

Que peut bien prêter la banque à partir de cette epargne?

Pouvez vous répondre à cette question?

à chr qui écrit ceci:

CHR dit :

19 février 2010 à 10:22

Le dépot est un prêt de quoi? puisque c’est votre ami M Voyer qui en arrive à la conclusion :

« Ainsi beaucoup de créances son anéanties sur place, ce qui explique que l’on puisse faire autant d’achat avec si peu d’argent dans les trésoreries des banques sans exiger aucun supplément de monnaie. »

jf:

« un dépôt que je fais en banque est un prêt à la banque, c’est simple, non? Voyer rappelle aussi ces évidences parce cela est visiblement nécessaires pur ceux quicroient en la magie créationniste. Il est quand même evident que les achats par virement débitent mon compte et créditent celui du vendeur, et ainsi de suite dans une succession d’écritures sans nécessiter de maonaie liquide. Où est le problème?

CHR:

Deux crédits qui se compensent (pas de flux M0 entre banque) finissent l’un en dépot chez Durand et l’autre chez Dupont. Dupont et Durant veulent transformer leur nouveau depot en epargne.

Que peut bien prêter la banque à partir de cette epargne?

Pouvez vous répondre à cette question?

jf:

« deux crédits qui se compensent, je ne comprend pas cette formulation. S’il s’agit e deux crédits accordés à la banque par les déposants Durant et Dupont, il me semble que ces eux crédits s’aditionnent en tant que dette de la banque »

Selon le désir de Dupont et de Durant, ses dépôts peuvent être transférés par eux sur des comptes d’éparqne que la banque rémunère davantage, car elle peut en disposer plus longtemps. Elle paye la durée et la sécurité que cela représente pour elle quand elle accorde un prêt (un crédit) à son tour. La banque obtient un delai avant de remborser l’épargant, cette renonciation la la liquidité est remunérée à l’épargnant.

Croyant avoir été censuré par Paul, j’ai récrit de tête mon billet, mais comme je l’estime bien plus clair, je le republie , pour les rares fouines qui repasseraient ici (le billet s’enfonce) et que ça intéresse ! Je suis proche, je crois , de la fin du débat sur l’erreur de Paul, que personnellement je vais cloturer.

Je re-situe les interventions précédentes (noyées plus haut) : »

A) JP Voyer dit :

-> Les avoirs à vue en comptes de virement à la BNS servent de moyens de paiement dans le cadre du SIC. Conformément à la loi sur l’unité monétaire et les moyens de paiement, l’acceptation des avoirs à vue en francs auprès de la BNS n’est soumise à aucune restriction; il s’agit du même principe que celui appliqué aux billets de banque. Les avoirs en question permettent d’acquitter les dettes d’argent en francs avec effet libératoire.

En Suisse, les avoirs des banques dans les livres de la banque Nationale ont le même effet libératoire que les billets de banques. Que vous disais-je ? Pourquoi n’en serait-il pas de même en France ?

JPV

B) Oppossum répond :

-> Un chose dont 2 personnes ‘considèrent’ qu’elle est à leur disposition en même temps ? …

Paul ne va pas aimer cela et n’ira donc jamais vivre en Suisse ! 😉 -Si je comprends bien …-

Tant que le passage du cygne noir n’a pas levé une contradiction, elle peut prospérer dans l’ambiguïté. (Proverbe d’une tribu amazonienne sans monnaie)

C) Paul Jorion (il rajoute laconique, à l’intention d’Oppossum )

-> Les « considérations » n’ont pas d’impact sur les flux monétaires. C’est tout.

» (Fin du recadrage)

JE REPONDS ALORS A PAUL CECI (de mémoire, )

==> Voilà donc la notion de ‘considération’ qui ressurgit !

Il y a plusieurs moi dans le feu de l’action de débat sur le ex-nihilo, les tenants de son impossibilité (du Ex-N.) soutenaient l’idée qu’en fait le pur crédit ne serait en réalité que les sommes en dépôt. Les preuves comptables ou juridiques manquant cruellement, un mystérieux principe de conservation des quantités fût agité.

Il semble qu’on puisse en trouver toutefois quelques indices en creux après des séances de torture comptable . Ou bien plus rapidement, en confondant le sens du mot ‘dépôt’ et celui de ‘prêt’ , ou bien encore en posant que seul la monnaie B.C. peut supporter la notion et la réalité du concept de ‘Valeur’.

Mais peu importe, revoyons l’idée en elle même.

L’idée n’est pas idiote au fond . Si sur la masse monétaire, les prêts financent tout clairement et naturellement une part des investissements, on peut supposer que l’argent en pur dépôt manque … quelque part . Le pur crédit serait alors un mécanisme -un peu mystérieux- de compensation aveugle. Bref ce serait bien les dépôts qui feraient défaut, que suppléerait le crédit , bien qu’il n’y ait aucune trace de cette transmutation.

C’est d’ailleurs la thèse, en fin de compte d’ Allais et de certains libéraux.

Partant de cette idée idéelle (car de l’ordre de l’intuition logique hypothétique) que les dépôts devraient financer les crédits, et posant qu’ IL NE PEUT EN ÊTRE AUTREMENT , ils en déduisent , bien qu ‘il n’y a pas de trace ce fait, que c’est ce qui s’est réalisé : un prêt mais alors en douce ou sans le savoir ??? !

Allais hypothèse donc que le banquier serait un escroc qui en réalité -un peu comme les banquiers du moyen-age ont prêté en douce à l’un, ce que l’autre leurs avait déposé-, a prêté la valeur de nos dépôts aux emprunteurs bénéficiant de crédits purs.

Allais pose donc qu’il n’y a qu’une monnaie donc, mais il constate bien que deux agents différents, donc juridiquement possesseurs d’un droit sur le même objet-valeur, se ‘considèrent’ comme utilisateur plein de cette somme.

Mais là, Allais , dans le souci de se conformer à la réalité de ce qui va se passer réellement, admet qu’il y a alors ‘DUPLICATION’ , même malhonnête, de la monnaie. En effet, comment ne pas voir que même s’il « aurait » pu s’agir de la même somme , les deux agents peuvent tout de même s’acheter en même temps une télévision chacun : la comptabilité l’acceptera sans problème, puisque le passage de la somme d’un compte n’a, frauduleusement, pas été acté !!!

Je dirais que le raisonnement d’Allais est tortueux mais , en fin de compte rend compte de ce qui se passe : si 2 télé sont achetés en même temps, ma foi, c’est bien qu’il y avait 2 sommes et pas une.

Tandis que Paul , qui ne parle jamais d’escroquerie, va s’obstiner à vouloir nous ‘prouver’ d’abord que le dépôt a bel et bien financé le crédit-pur (la monnaie ne serait qu’à un seul endroit) , puis ensuite d’autres que lui s’épuiseront à prouver que le crédit-pur ne fait pas bouger M1 (je simplifie)

Un des premier argument de Paul a été de poser le principe qu’une chose ne peut être à 2 endroits à la fois. Et il s’en est servi pour démonter l’idée d’Allais (bien qu’au départ il pense comme lui) que le fait que 2 agents ‘considèrent’ qu’un même objet leur appartiennent ne suffisait à entraîner qu’il y ait 2 objets.

A priori, je suis tout à fait d’accord avec lui. Mais le problème est qu’il y a ‘chose’ … et ‘chose’ … ! Et que lorsque les objets sont des représentations en elles mêmes , il faut tout analyser.

Je m’explique : une chose concrète existe en elle même réellement en dehors de notre volonté ou croyance : nos sens la constate. Il est rigoureusement impossible de prêter concrètement un Napoléon d’or à 2 personnes à la fois.

Mais la monnaie scripturale n’est pas objet de cette nature : c’est une inscription. Cette inscription entraîne une réalité juridique que confirmeront sans problème les tribunaux.

La non-inscription comptable du flux financier du dépôt au crédit et cette constatation par le droit entraîne de facto que le déposant reste maître entier de son dépôt.

Et la pratique institué d’une inscription créditrice sur un compte en compensation de l’inscription a l’actif d’une reconnaissance de dette , est également un fait comptable et juridique.

De plus , le système économique fonctionne très logiquement avec la représentation mentale du crédit-pur. (Si l’idée que les dépôts font les prêts se répandait, alors chacun garderait ses avoirs en liquide à la maison!)

Bref, de facto, il y a bien 2 objets, et tout se passe et tout se passera comme s’il y en avait 2 . Parce ce que tel a été la volonté du système et de ses représentations, tels que les hommes les ont institués.

La démonstration contraire que Paul poursuit en vain n’a pas de sens.

Bien entendu, on serait tout a fait en droit de dire que ce serait beaucoup mieux, s’il n’en était pas ainsi , pour telle ou telle raison. C’est d’ailleurs ce que fait Allais.

Paul et d’autres se sont d’abord accrochés à l’idée mentale que si on exigeait globalement le retrait de tous les dépôts en monnaie B.C, le système craquerait … preuve que ce que nous déposons a été prêté à d’autres … , sauf que si le crack est exact , c’est pour une autre raison toute simple : il s’agit d’une demande de transformation surprise d’une monnaie en une autre. Ni plus , ni moins.

Ensuite Les mêmes ont voulu prouver que la contradiction de l’escroquerie pouvait éclater au moment du paiement réel, posant par là qu’à un moment donnée , on allait se rendre compte comptablement qu’il n’y avait qu’un seul Napoléon : mais la notion de paiement est relative … et cette démonstration suppose que la satiété du paiement ne serait calmée qu’à la vue de bons gros billets de monnaie fiduciaire saignants mais encore vivants !!!

Malheureusement, le courant des mortels s’estime satisfait avec de la monnaie scripturale de dépôt et se ‘considère’ comme ‘payé’ avec. (Les gens ont obscurément pigé l’aspect ‘conventionnel’ de la monnaie)

On est alors passé , pour poser la non-réalité du crédit ex-nihilo , aux système des compensations, puis à la prééminence de la monnaie BC, (ce que personne n’a jamais contesté) , ou par le fait que M1 n’augmenterait pas …

Jamais rien de bien clair, des raisonnements exacts avec des conclusions sans rapport, des raisonnements faux avec des concepts détournés de leur sens exact, des tautologies etc … bref un empilement de fausses pistes , d’indices et de traces diaphanes, qui finissent par surtout prouver leur impuissance globale.

Je pense que la théorie du ex-nihilo explique bien mieux les choses : bon forcément, me direz vous, puisque les institutions ont été faite dans cette optique …

Son problème (au ex-nihilo) est qu’il naturalise les chose, et masque un peu, conceptuellement non seulement la nécessité de maîtriser le crédit , mais peut-être aussi la façon de penser et réfléchir sur le financement de l’outil de production : ainsi plutôt que de brider le crédit avec le micmac des ratios et des réserves et des tripotages des taux d’intérêt, il aurait peut-être été plus sain de poser que les investissements soient financés uniquement par l’épargne (pour la bloquer/No spéculation ), et par un crédit bridé à hauteur des dépôts , donc en proportion avec la richesse ?

Mais nous ne serions probablement pas dans le même système capitaliste . Serait-ce même un capitalisme. Je crois que le capitalisme et son dynamisme un peu morbide , c’est le système du crédit précisément.

Tout cela se discute, mais ce qui me parait sûr c’est que la ‘théorie’ selon laquelle la monnaie n’est pas créée par le crédit ex-nihilo mène à la naturalisation des choses dans une sorte de mouvement inverse , à une sorte de paralysie contrebalancée par des pulsions d’indignation bien irréaliste malgré la finesse de pas mal d’analyse , et à un aveuglement très dommageable … Enfin à mon avis …

Mais je pense que c’est un choix , un peu caché, quelque part.

ïƒ Et voilà donc que JP Voyer nous sort cette règle suisse.

Elle m’amuse beaucoup cette règle , car si on y réfléchit bien , elle pose que les ‘avoirs à vus peuvent servir ,par ailleurs, à payer donc à financer autre chose, en même temps.

Si je pèse les mots c’est qu’une somme est ‘considérée’ pouvoir être utilisée par deux agents en même temps.

J’ai signalé alors à Paul cet étrange fait d’une somme qui semble être, légalement donc comptablement cette fois-ci, ici et là-bas en même temps , le trouvant en contradiction avec son principe que même si 2 agents ‘considéraient’ être utilisateur d’un même objet conjointement, il ne pouvait en être ainsi en réalité.

Paul m’a objecté fort justement que le flux monétaire était une réalité actée (je traduis son idée) donc incontestable, (elle apparaît donc sûrement dans la comptabilité) …

On aurait aimé qu’il se cantonne dans cet argument plus tôt (admettant ainsi qu’il n’y a donc pas de flux monétaire entre dépôt et crédit, en dehors de la Suisse) , mais bref , ma ‘considération’ mise à bas, j’ai cherché des prolongements logiques :

– j’ai donc supposé que ce flux a également été traduit comptablement sur le relevé des déposants qui sont donc informés que leurs avoirs à vue n’en sont plus des , ou n’en ont jamais vraiment été un complètement …

S’ils ne se considèrent plus comme utilisateur de cette somme, alors fort bien , sinon, en cas extrême où beaucoup tenteraient de les utiliser , les traductions comptables risquent de faire apparaître des découverts …

Bon il suffit de le savoir, on est d’accord.

Les Suisses peuvent donc financer ou peut-être brider le crédit à hauteur des dépôts qui … ne sont donc plus des dépôts.