Billet invité.

« Ce n’est pas comme ça que ça se passe »

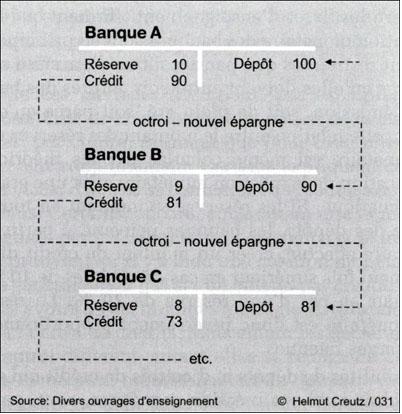

Ce tableau est faux. Les choses ne se passent pas comme ça.

Comment « l’argent » passe-t-il d’une banque à l’autre, en combien de temps ? On n’en sait rien.

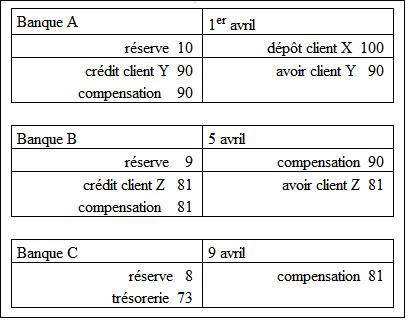

Voici comment les choses se passent :

Ce qui apparaît, c’est qu’à chaque mouvement, le compte du client bénéficiaire du prêt est soldé, mais que la créance demeure, elle ! Donc plutôt que production de monnaie, il y a d’abord production de dettes. Une fois le prêt utilisé, c’est à dire viré dans une autre banque, sur un autre compte, la dette demeure. Et ça fait une sacrée dette au total, tandis que la somme prêtée est extrêmement modeste : au plus elle fait 90. Cette modeste somme n’est, évidemment, pas prêtée partout en même temps comme l’insinue frauduleusement ce stupide schéma, elle circule. Il court il court le furet. Si le dépôt d’origine est un vrai dépôt (par exemple le salaire d’un ajusteur-mécanicien P3 de la SNCF), le dépôt est effectivement prêté mais pas plus que pour 90 %, ce qui me paraît extrêmement raisonnable. Où est le scandale ? Il est dans la production de dettes. Et pourquoi tant de dettes ? Parce que les ajusteurs P3 ne gagnent pas assez pour vivre décemment. Que dire des autres ouvriers et employés ou même des comptables. Non seulement ils n’épargnent pas, mais ils doivent emprunter. J’entends parler ici ou là de politique keynésienne. Où est-elle cette politique ?

On note également que contrairement à l’idée reçue, la créance ne circule pas. Elle demeure et comment !

On voit aussi que c’est bien le dépôt qui permet le prêt et non l’inverse. Et le prêt ne produit pas des dépôts, mais des dettes. Quand même, s’il vous plaît. Un peu de sérieux.

Ce qui manque surtout dans le schéma faux, c’est l’évidence de la circulation (et non pas l’évidence de la création). Ce qui n’a rien d’étonnant. Or, puisque, à chaque mouvement le compte du client bénéficiaire du prêt est soldé, il n’y a pas du tout d’empilement vertigineux et créatif d’argent. Comment pourrions nous voir cela dans le tableau faux puisque l’avoir du client emprunteur ne paraît même pas. À quoi cela sert-il de présenter des bilans, qui sont des coupes synchroniques dans les comptes alors que l’on prétend examiner un mouvement à travers le temps, diachronique. N’auriez vous pas remarqué que dans le mot « Journal », il y a jour. À chaque jour, suffit sa peine. L’invention du Journal est ce qui donne son nom à la partie double et non pas le fait qu’il y ait contrepartie, débit et crédit, ce qui fut inventé un siècle plus tôt que le Journal. Quand je pense que l’on trouve ce schéma dans tous les manuels d’enseignement ! Heureusement, j’ai échappé à cela. Au contraire, dans mon schéma, on voit parfaitement qu’il n’y qu’un seul jeton qui circule et qui, de plus, va s’amenuisant. Ainsi, la somme prêtée est extrêmement modeste, un salaire d’ajusteur suffit. Il y a seulement empilement vertigineux de dettes. Ce qui est euphémiquement nommé, dans le schéma faux, « Crédit » est en fait de la reconnaissance de dette. Et cette reconnaissance de dette ne circule pas, contrairement à l’idée reçue, elle s’empile, sur place, dans chaque banque tandis que le jeton prêté ne fait que passer, comme dans le conte de La dame de Condé, mais à l’envers : plus le jeton passe, plus il laisse de dettes derrière lui. Et cette créance sur le client, c’est un actif, c’est une valeur. Voilà donc comment on crée de la valeur, avec un simple salaire d’ajusteur mécanicien ! Vous avez donc vu qu’il ne faut pas beaucoup d’argent pour créer beaucoup de « valeur ». Tout s’explique donc.

Les réserves, maintenant. Le soir du jour du mouvement, puisque le compte de l’emprunteur est soldé, la banque peut ajuster ses réserves et il lui revient un peu de trésorerie pour le lendemain. 10 pour banque A, 9 pour la banque B, 8 pour la banque C, etc. soit au total 55 quand nous arrivons à la banque J. Voilà autant de trésorerie qui va pouvoir repartir pour un tour et faire de nouvelles dettes, d’ordre 2, plus petites.

Conclusion : les crédits ne font pas les dépôts, ils font les dettes. Ça n’a rien de surprenant. Tout le monde sait ça. Donc les dépôts son bien une des trois ressources des banques, tandis que les dettes, elles, font… le bénef, il ne faut pas tout confondre.

Je pense avoir répondu à la question de Cyril at Jorion’s. Ce n’est pas l’argent qui manque, ça dépend pour qui, évidemment.

Mise à jour (10/2/10) :

Comme ce Journal-Bilan ci-dessous est peu orthodoxe, je dois donc expliquer comment le lire : première ligne à droite j’indique que le compte du client X (l’ajusteur mécanicien) est crédité par le débit du compte Compensation ; troisième ligne à gauche j’indique que le compte du client Y est débité par le crédit du compte Compensation. Si ça peut faciliter votre compréhension, vous pouvez remplacer Compensation par Trésorerie, comme je l’ai fait pour la banque C, qui ce jour là n’avait pas de candidat pour un prêt.

Ce qui apparaît, c’est qu’à chaque mouvement, le compte du client bénéficiaire du prêt est soldé, mais que la créance demeure, elle ! Donc plutôt que production de monnaie, il y a d’abord production de dettes. Une fois le prêt utilisé, c’est à dire viré dans une autre banque, sur un autre compte, la dette demeure. Et ça fait une sacrée dette au total, tandis que la somme prêtée est extrêmement modeste : au plus elle fait 90. Cette modeste somme n’est, évidemment, pas prêtée partout en même temps comme l’insinue frauduleusement ce stupide schéma, elle circule. Il court, il court le furet. Si le dépôt d’origine est un vrai dépôt (par exemple le salaire d’un ajusteur-mécanicien P3 de la SNCF), le dépôt est effectivement prêté mais pas plus que pour 90 %, ce qui me paraît extrêmement raisonnable. Où est le scandale ? Il est dans la production de dettes. Et pourquoi tant de dettes ? Parce que les ajusteurs P3 ne gagnent pas assez pour vivre décemment. Que dire des autres ouvriers et employés ou même des comptables. Non seulement ils n’épargnent pas, mais ils doivent emprunter. J’entends parler ici ou là de politique keynésienne. Où est-elle cette politique ?

On note également que contrairement à l’idée reçue, la créance ne circule pas. Elle demeure et comment !

On voit aussi que c’est bien le dépôt qui permet le prêt et non l’inverse. Et le prêt ne produit pas des dépôts, mais des dettes. Quand même, s’il vous plaît. Un peu de sérieux.

Ce qui manque surtout dans le schéma faux, c’est l’évidence de la circulation (et non pas l’évidence de la création). Ce qui n’a rien d’étonnant. Or, puisque, à chaque mouvement le compte du client bénéficiaire du prêt est soldé, il n’y a pas du tout d’empilement vertigineux et créatif d’argent. Comment pourrions nous voir cela dans le tableau faux puisque l’avoir du client emprunteur ne paraît même pas. À quoi cela sert-il de présenter des bilans, qui sont des coupes synchroniques dans les comptes alors que l’on prétend examiner un mouvement à travers le temps, diachronique. N’auriez vous pas remarqué que dans le mot « Journal », il y a jour. À chaque jour, suffit sa peine. L’invention du Journal est ce qui donne son nom à la partie double et non pas le fait qu’il y ait contrepartie, débit et crédit, ce qui fut inventé un siècle plus tôt que le Journal. Quand je pense que l’on trouve ce schéma dans tous les manuels d’enseignement ! Heureusement, j’ai échappé à cela. Au contraire, dans mon schéma, on voit parfaitement qu’il n’y qu’un seul jeton qui circule et qui, de plus, va s’amenuisant. Ainsi, la somme prêtée est extrêmement modeste, un salaire d’ajusteur suffit. Il y a seulement empilement vertigineux de dettes. Ce qui est euphémiquement nommé, dans le schéma faux, « Crédit » est en fait le redoutable mot de « Créance » ce mot terrible qui amène un beau jour l’huissier à votre porte muni d’une reconnaissance de dette signée de votre main. Et ça, ce n’est pas de l’argent. Et cette reconnaissance de dette ne circule pas, contrairement à l’idée reçue, elle s’empile, sur place, dans chaque banque tandis que le jeton prêté ne fait que passer, comme dans le conte de La dame de Condé, mais à l’envers : plus le jeton passe, plus il laisse de dettes derrière lui. Et cette créance sur le client, c’est un actif, c’est une valeur. Voilà donc comment on crée de la valeur, avec un simple salaire d’ajusteur mécanicien ! Vous avez donc vu qu’il ne faut pas beaucoup d’argent pour créer beaucoup de « valeur ». Tout s’explique donc.

Les réserves, maintenant. Le soir du jour du mouvement, puisque le compte de l’emprunteur est soldé, la banque peut ajuster ses réserves et il lui revient un peu de trésorerie pour le lendemain. 10 pour banque A, 9 pour la banque B, 8 pour la banque C, etc. soit au total 55 quand nous arrivons à la banque J. Voilà autant de trésorerie qui va pouvoir repartir pour un tour et faire de nouvelles dettes, d’ordre 2, plus petites.

Conclusion : les crédits ne font pas les dépôts, ils font les dettes. Ça n’a rien de surprenant. Tout le monde sait ça. Donc les dépôts sont bien une des trois ressources des banques, tandis que les dettes, elles, font… le bénef, il ne faut pas tout confondre.

Je pense avoir répondu à la question de Cyril at Jorion’s. Ce n’est pas l’argent qui manque, ça dépend pour qui, évidemment.

Encore un point. Creutz, en bas de la page qui précède celle où figure le mauvais schéma qu’il critique sévèrement, écrit ceci :

/169/ (…) La figure 31 ci-dessous reproduit le schéma d’un tel cycle, qui reprend l’exemple plus simple donné dans le livre de Bernhard Lietaer, « Das Geld der Zukunft » (L’argent de l’avenir)

(…)

2°) que l’enchaînement des octrois de crédits et des constitutions de réserves par les banques tel qu’il est décrit ne peut se faire qu’aussi longtemps qu’aucun des déposants ne dispose de son avoir en effectuant un retrait ou un virement ; /170/

Creutz est trop bon et commet de ce fait une petite erreur dont il n’est pas responsable, mais qu’il faut imputer au schéma que je qualifie de « stupide », c’est à dire sans doute écrit dans un état de stupeur. Cette erreur est d’affirmer que cet enchaînement « ne peut se faire aussi longtemps… ». C’est une petite erreur car c’est pire que cela. Cet enchaînement ne peut pas du tout se faire tant que le déposant ne dispose pas de son avoir, c’est à dire tant que son compte n’est pas soldé. Et cela n’apparaît pas du tout dans le bilan, et pour cause puisque le compte du déposant étant soldé, il ne peut plus apparaître au bilan, seul demeure le solde créditeur de l’ajusteur mécanicien. Donc le mauvais tableau n’est pas faux comptablement, mais méthodologiquement. C’est une erreur de méthode que de concevoir un tel tableau dans ce cas. Ce tableau n’est pas seulement stupide, il est vicieux puisqu’il induit en erreur un lecteur aussi averti et chevronné que Creutz.

302 réponses à “« Ce n’est pas comme ça que ça se passe », par Jean-Pierre Voyer”

Merci pour cette clarification

Il faut savoir comment ca marche.

Mais comment faut-il faire pour que ca c e s s e ?? Puisque ca ne « marche pas ».

Vous me comprenez?

Merci de m’aider à entrevoir un système moins dysfonctionnel voire franchement efficace pour les g e n s .

CQFD

Il y a logtemps que l’erreur de Creutz a été « dénoncée » … ici par exemple:

http://ecce-home.wikispaces.com/message/view/Article+4/12472401

Alors, bien sur que non, ça ne se passe pas comme cela !

Mais merci Monsieur Voyer d’avoir démontré que Schumpeter s’est trompé http://monnaie.wikispaces.com/J.A.+Schumpeter

@toute neuve

« Là aussi, on peut supposer que chaque commerçant met dix pourcent de sa recette de côté et qu’il dépense le reste directement ou indirectement dans un autre magasin pour faire des achats. Là encore, l’addition des opérations d’achat donnerait le même résultat que celles des opérations de crédit dans le cas de la « surmultiplication de la création monétaire ». Et pourtant personne n’irait prétendre que la masse monétaire a été multipliée par neuf ou que les commerçants ont créé 900 millions [ex nihilo »

Je cite donc commerçant A 100, il garde 10 dépense 90, commerçant B il garde 9 dépense 81, commerçant c il dépense 73 garde 8. Ok il n’y a bien que 100 qui circulent.

Mais dans le cas d’une banque c’est différent, une banque (exemple avec 10% d’intérêts) avec 90 elle va avoir 9 d’intérêt, avec avec 81, 8.1, avec 73 7.3 ect… et si on reprend l’ensemble des intérêts 9+8.1+7.3=24.4

on voit bien qu’il faut considérer 244 et non pas 100.

J’ajoute que le raisonnement avec le commerçant qui garde 10 et dépense 90, puis l’autre commerçant qui dépense 81 et garde 9 puis l’autre encore dépense 73 et garde 8 , ne peut se comparer avec le schéma d’une banque.

Car les commerçants n’ont plus à chaque fois que 10, 9, et 8 à la fin de l’opération.

Ce qui n’est pas le cas d’une banque : la banque inscrit les 90 à l’actif et au passif, les 90 qu’elle a crée objet du prêt ne sont pas ceux du dépôt que le client peut lui dépenser. Il y a double écriture pour un même montant.

Si on reprends l’exemple du commerçant ça reviendrait à dire, que le billet de 90 qu’il vient de donner à l’autre commerçant il le reprends aussitôt pour aller faire la même chose chez le suivant, au premier il achète une télé, au second il achète un frigo et il a toujours ses 100, il ne fait en fait que les faire voir et tout le monde croit être payé.

Montrez-vous comment ça marche, ou bien comment ça ne marche pas ?

Désolé si la question vous semble bête…

Connaissez-vous la différence entre un jongleur et une banquier ?

Lorsque le jongleur loupe son coup c’est lui qui reçoit sa quille (sa balle,etc…) sur la tronche

Lorsque le banquier jongle, c’est nous qui le ramassons dans la gueule.

Connaissez-vous la différence entre un pilote d’air France et un banquier ?

Le pilote d’air France ne vole que quelques heures par semaine.

Je ne comprends pas tout, mais en ce moment puisqu’on ne prête plus, l’argent ne doit plus circuler ? (mis à part celui de la spéculation)

Elle circule moins. D’où la chute des indicateurs de la masse monétaire.

Pardon, ce que je dis n’a rien à voir directement avec le sujet,

mais à propos de la vidéo du 29 janvier 2010 sur Daylimotion,

quelqu’un pourrait-il faire une réponse au seul commentaire qui s’y trouve?

Je n’ai pas tout compris mais ça me ferait mal qu’il n’y ait pas de réponse faite.

Merci!

J’essaie de transmettre les vidéos.

Merci de l’explication.

J’aurais encore une question:

Si maintenant on boucle le processus (de C à A) par la tritrisation que se passe-t-il?

D’autre part selon le schéma la création de dette est disons, pour faire court, logarithmique. Est ce en adéquation avec la réalité?

Bonsoir

La BCE impose on taux de reserve oblgatoire de 2%, dans votre exemple sur le dépot client X de 100, la réserve devrait etre 2?, reprennez moi si c’est une confusion.

Ce qu’on voit surtout c’est que 100 engendre 244 de nouveaux moyen de paiement.

A propos d’où viennent les 100 parce que si l’ajusteur est payé par son employeur via sa ligne de découvert bancaire

(par exemple tout bête et tout simple ), c’est bien d’un crédit que provient le dépôt de l’ajusteur. Donc encore une fois le crédit fait le dépôt.

Pour moi, ça s’obscurcise un peu, mais, intuitivement, c’est bien ainsi que je le comprends: « … tandis que le jeton prêté ne fait que passer, comme dans le conte de La dame de Condé, mais à l’envers : plus le jeton passe, plus il laisse de dettes derrière lui. » Et c’est vrai, je pense, même des « jetons » qui servent à rembourser les dettes. Cependant, le système devrait s’auto-limiter puisque, pour toute banque, le montant total des crédits est limité par celui des dépôts. Faut-il expliquer la non limitation apparente par le fait que : « Et cette créance sur le client, c’est un actif, c’est une valeur. » , c’est-à-dire que cet actif autorise son propriétaire à prêter plus ? Si la réponse est oui, j’en resterais fort perplexe.

Et j’en rajoute une couche:

Maintenant, il reste à déterminer si l’apport initial du travailleur de la SNCF, provenait d’un travail créateur de richesse ou d’un travail non productif de richesse.(fonctionnaire de surcroit!!!!!!!!!)

Comment faire pour différencier la monnaie à « valeur bien matériel » de la monnaie sans « valeur matérielle »?

Quelle est la valeur d’une dette, assise sur une monnaie à valeur que l’on ne peut différencier d’une monnaie sans valeur.

Une dette sans valeur c’est quoi?

Monsieur Voyer, vous ne devriez considérer que les intérêts et vous posez la question :

est ce normal en définitive de rémunérer une banque parce qu’elle avance un pouvoir d’achat qu’elle ne possède pas plus que vous en réalité? Quelle est donc la légitimité de cet intermédiaire ?

Car effectivement si les banques ne prêtaient que 100 euros au lieu de 244 euros on pourrait la concevoir mais ce n’est pas le cas. C’est donc un système qui si je ne peux nier son intérêt évident pour tous favorise aussi tous les abus car il n’y aucune limite à la prise d’intérêts si les emprunteurs sont solvables et quand ils ne le sont pas c’est tous les autres qui trinquent comme actuellement et pas la banque au nom du principe que le système risquerait de s’écrouler et faire plus encore de dégats. Vous voulez à tout prix qu’une banque soit une entreprise comme les autres, pourtant elle possède des avantages que les autres n’ont pas.

à jeannot14

Je ne comprends pas bien votre allusion au fait que le fonctionnaire aurait un travail non productif de richesse…

Si vous faites ainsi allusion au point de vue du capitaliste, vous avez entièrement raison ! C’est ce que Marx démontre tout au long du Capital : pour le capitaliste il n’y a qu’un travailleur productif, celui qui lui rapporte de la survaleur (plus-value, comme on disait autrefois). Tous les autres ne viennent que réduire cette part de survaleur qu’il s’octroie : il faut donc de son point de vue réduire les coûts d’entretien et de renouvellement de la force de travail (réduire les salaires, réduire les enseignants, les médecins et autres suceurs -malheureusement inévitables- de survaleur, mais aussi les routes, les canaux… sans compter les agents de police et du fisc !).

Ainsi, si vous considérez qu’un enseignant ne produit rien par son activité parce que c’est un fonctionnaire, alors vous êtes un libéral complètement décomplexé ou qui s’ignore !

En revanche si vous considérez que les travailleurs même non productifs de survaleur sont quand même utiles, créatifs, voire indispensables… alors c’est que vous avez envie d’une autre société qui ne se limite pas à la comptabilisation de la survaleur exploitée sur le dos des dits travailleurs, qu’ils soient fonctionnaires ou non d’ailleurs.

JeanNimes, c’était tout simplement un clin d’oeil, de l’humour potache, allusion illusoire.C’était facile, je milite pour le maintien des services publics, d’une république avec des principes républicains et laïques. Principes n’étant valeurs, valeur réunissant des groupes et non pas l’ensemble des individus de notre République.

à liervol

je ne trouve absolument pas normal

et ça ne l’est pas dans l’absolue (même pour faire fonctionner l’économie on peut trouver mieux)

liervol dit :

8 février 2010 à 23:20

Tout à fait. Les banques ne peuvent être des entreprises comme les autres sous le régime actuel

J’enchaine ainsi, si les entreprises de maçonnerie qui construisent des maisons travaillaient comme les banques actuellement, l’entreprise de maçonnerie qui construit une maison pour un de ses clients demanderait en paiement à son client que ce client lui construise, disons, une maisonnette par an pendant vingt cinq ans. Voici, imagé, l’absurdité d’ailleurs voleuse des banques par les intérêts qu’elles demandent sur de l’argent qu’elles s’approprient et qu’elles louent très cher quand elles font des prêts. Nous ne réfléchissons jamais à ce que cela représente, mais nous gémissons du coût ahurissant de la vie…

Car le client qui demande un crédit est lui seul le porteur de garanties demandés par la banque pour l’argent qu’il demande. La banque, à ce stade, risque très peu. Car ce sont des garanties à lui, le client, puisqu’il met ses garanties dans la balance pour un argent qui n’a de la valeur – que – parce que – lui – apporte des garanties à la banque. Donc cet argent lui appartient de facto (et devrait lui appartenir de juré) et il n’a que la responsabilité juridique d’accomplir le remboursement. La banque n’a pas à s’approprier et louer (et à quel prix!) l’argent des crédits demandés. Un argent qui, premièrement, n’aurait aucune valeur s’il n’y avait pas les garanties du client qui emprunte, et, deuxièmement, l’argent des crédits octroyés n’a de valeur que parce qu’il y a des produits et des services fabriqués sur le marché qui donnent la valeur à l’argent – et non l’inverse -, argent dont on se sert pour acheter les produits et les services, sans lesquels l’argent ne servirait à rien, n’aurait pas de sens.

Rappel de base (autrement on s’embarque dans des explications absconses): ce sont les produits et services fabriqués par la société productrice dans son ensemble qui authentifie l’argent et donnant la possibilité de monétiser la production des biens et des services ce qui forme concrètement ce qu’on appelle un pouvoir d’achat. Ce pouvoir d’achat se rapporte à la possibilité de se procurer des produits et des services. Donc rappel très éclairant: parmis les produits et les services qu’on trouve sur le marché, il y a parmis tous les services vendus, ceux de la banque, les services comptables de la banque qu’on doit payer comme on paie une autre entreprise (par ex. l’entreprise de maçonnerie qui vous construit une maison, etc.) et rien de plus, surtout pas d’intérêts. L’argent prêté ne doit pas appartenir à la banque, mais à celui qui emprunte et qui endosse alors seulement la responsabilité de restituer cet argent qui sera détruit lors du remboursement du crédit; c’est ce qui se passe quand on paie comptant l’achat d’un produit ou d’un service, donc sans crédit. Les prix ne comporteront plus cette addition d’intérêts qui, aujourd’hui, provient de l’accumulation de tous les intérêts bancaires de toutes les entreprisesl ayant besoin de financement par les banques et qui doivent grever leur prix à cause des inérêts bancaires et des frais financiers, tous ces frais énormes se retrouvent, bien lovés, dans les prix que nous payons au quotidien, comme à terme.

@Crapaud Rouge

Non, le montant total des crédits – de l’ensemble des banques – n’est limité pas par celui des dépôts: il est limité par la demande des agents non bancaires et les besoins de monnaie centrale pour les établissements bancaires; ce qu’on appelle « fuites » (plus les règles de Bâle 2 qui limitent les crédits nouveaux en fonction des fonds propres)

Le montant total des crédits accordables pour une enseigne bancaire donnée (BNP, SG, BRED, etc) est ne fonction de sa part de marché (tous autres paramètres restant constants) : autre explication qi vaut ben celle de Schumpeter : celle d’Henry Tulkiens http://monnaie.wikispaces.com/Henry+Tulkens

@Tous

« L’erreur de Creutz », si vous lisez bien le lien que j’ai donné, c’est que ce ne sont pas les dépôts à vue qui sont prêtés… la banque crée littéralement de nouveaux crédits, monnaie scripturale (« reconnaissances de dette » si l’on veut… je ne suis pas bloquée sur l’utilisation de cette dénomination: on pourrait aussi parler de « pseudo monnaie »:)).

A partir d’une certitude d’obtenir 100 de la banque centrale ou d’un dépôt d’un client en monnaie centrale ( monnaie fiduciaire) dans une banque, l’ensemble du système bancaire peut créer X fois (de l’ordre de 6 à 7, suivant le taux de fuites de billets ou le taux de Réserve Obligatoire) ce montant en nouveaux crédits (nouvelle « monnaie » scripturale) sans toucher aux comptes bancaires (dépôts à vue) des client…

L’erreur qui a été attribuée aux « créationnistes » est flagrante sur ce point, en leur faisant dire que les banques prêtaient une partie des dépôts à vue de leurs clients, du fait qu’il apparait que le montant des crédits est un rapport du montant des dépôts à vue (mais on peut toujours faire dire ce que l’on veut aux rapports): les banques ne prêtent pas les dépôts à vue de leur clients sans le leur dire, cet « argent » ou une partie de cet argent n’est pas à deux endroits à la fois. Ceci apparait bien dans cet article http://tinyurl.com/yguopo4

« n’est limité pas par celui des dépôts » … lire évidemment » n’est pas limité par celui des dépôts » 🙂

Merci Mr Voyer de votre schéma qui permet une compréhension pour tous y compris pour moi-même.

Ce conflit sur la compréhension de la mécanique monétaire me gène quelque peu. Je me demande si on n’est pas en train de discuter du sexe des anges (©pj !…).

Que deviennent ces 2 tableaux si on regroupe en 2 familles cumulées :

Les banques d’un coté et les clients de l’autre ?

>>tableau 1:

Banques : réserves 27, credits 244

… mais si on mettait le stop au tableau 1 au même niveau que le tableau 2 on aurait :

Banques : réserves 27, credits 171, trésorerie 73

Clients : depots 271

>>tableau 2:

Banques : réserves 27, credits 171, trésorerie 73

Clients : depots 100, avoir 171

La différence s’estompe déjà quelque peu… La compensation influence chaque banque prise individuellement mais au niveau global, elle s’annule par définition.

L’écart se situe donc dans ce qui est appellé « avoir » au lieu de « dépot » et « trésorerie » au lieu de « crédit ».

Il me semble que pour les clients (les non-banques), les dépots (espèces) et avoirs(monnaie scripturale) sont sommés/mélangé/mixées dans leurs comptes à vue : et comme l’usage courant d’échange entre clients se fait de plus en plus hors espèces, cela ne change pas grand chose. Les avoirs sont bien utilisés comme moyens de paiement et à l’usage, ils ressemblent à s’y méprendre à une dépot…

Bref, l’écart entre les deux « concepts » se situe bien au niveau de la sémantique…

Cher monsieur, j’ai modifié mes tableaux après la lecture de votre réponse.

Notez qu’il ne s’agit pas de bilans mais de journaux très abrégés. J’ai allongé les libellés qui étaient trop succincts. J’ai ajouté également cet avertissement « Voici comment les choses se passent. Notez qu’à mon habitude, je reconstitue, à rebours, les écritures du journal qui ont conduit au bilan présenté dans le schéma faux. Il est question de généalogie, ici, et seulement de généalogie. N’y a-t-il qu’une monnaie de naissance noble, au château ; ou bien y a-t-il aussi une monnaie de naissance vile, dans les faubourgs ? Or vous ne pouvez traiter les questions d’origine dans un bilan où tout est compensé et consolidé, toutes trace du passé effacées, mais seulement dans le journal qui garde trace de toutes les opérations qui ont menée à cet état des choses »

JPV

Monsieur Voyer

Et pour l’ensemble des banques A,B,C,D, etc .. votre explication donne quoi, si vous consolidez les comptes ?

Que font les banques, créent elles ou non de la monnaie, je crois que ce qui diffère la banque des autres entreprises devraient nous amener à mieux appréhender la question.

– dans un restau, pour prendre de nouveaux clients et faire des recettes supplémentaires, il faut libérer la table en 1er lieu, la banque fonctionne en temps réel et elle n’a pas à libérer la table pour servir de nouveaux clients, elle dresse virtuellement une nouvelle table au dessus de la première pour créer son nouveau prêt…

– dans une entreprise de service, il faut libérer la personne pour lui permettre de s’occuper d’un nouveau client, dans l’industrie et même en cas de sous activité, il y aura besoin de matières 1ères ou de main d’oeuvre supplémentaire pour satisfaire un nouveau client ou produire une nouvel article.

Il me semble donc que la banque est une activité à part, son rôle est lui aussi particulier, il sert l’intérêt collectif…

En fait je pense que le problème des banques est vicié à la base, c’est une entreprise différente des autres, elle participe de l’intérêt général, CE QUI EXPLIQUE D’AILLEURS L’AIDE QU’ELLES ONT RECUES DES ETATS, ce faisant ce n’est pas tant ce qu’elles font en interne qui est dérangeant, c’est que d’une part, la totalité des bénéfices qu’elles font devrait revenir au collectif, ensuite qu’elles ne devraient pas avoir la possibilité de jouer pour elles en spéculant comme elles le font.

Je ne suis pas de gauche, de coeur ni d’esprit, ce me semble ce que font les USA en monétisant la dette est tout simplement l’application de cette règle, elles font le banquier, la valeur de la monnaie est celle que l’on veut bien lui donner, disons le la monnaie est aujourd’hui fictive, elle est une écriture quelque part avant tout et dépend de la puissance de celui qui écrit ou de celui qui dit avoir l’argent, en ce sens la non converibilité en or est une séquence logique, la monnaie est avant tout fictive…

Maintenant peut on laisser ce droit de jouer avec une monnaie fictive à une entreprise privée hors du champs de contrôle du collectif, c’est peut être cela la vraie question…

Ce n’est pas de nouvelles règles de contrôles qu’il faut parler, c’est du rôle des banques dans la société, le capital des banques devrait obligatoirement appartenir aux états car elles disposent de la création monétaire qui est du domaine du collectif et donc de l’état et non du privé, reste alors à trouver un mode de fonctionnement des banques en accord avec leur rôle collectif…

@ Bourdon

Je pense que vous tenez le point central de tout le probléme, la monnaie , à mon sens, est un bien public au même titre que l’eau, l’air, …….

Nationalisons les banques pour y faire le ménage, et regagner les intérêts ponctionnés par la finance.

@ enzobreizh,

vous concluez:

« Nationalisons les banques pour y faire le ménage, et regagner les intérêts ponctionnés par la finance. »

Et pensez vous donc, c’est bien connu que les fonctionnaires sont tous d’honnêtes gens, en plus ils sont très nombreux, alors la ponction sera faite pour payer leurs salaires. La morale est sauve !

Il n’y a qu’a voir les fonctionnaires de Bruxelles, avec leur lobbies avenue …

@ paul

je pars du principe que la banque nationalisé devienne une banque de credit et de dépot pas de spéculation, quand je parle de regagner les intérêts il s’agit de foutre en l’air cet intermédiaire entre la BCE et l’état qui greve notre dette.

Parce que vous croyez qu’une banque d’état ponctionne plus à l’économie (eu égard à ses fonctionnaires trop nombreux et couteux: salaud de fonctionnaire) qu’une banque privée, pourriez vous me l’expliquer s’il vous plait .

Schumpeter explique ainsi « l’expansion du crédit »

Ceci devrait clore le débat sans fin sur l’expansion du crédit (de monnaie scripturale = reconnaissances de dettes bancaires = « pseudo monnaie ») et bien sur non pas « argent » (dans le sens de monnaie fiduciaire = cash = espèces ) que seules les banques centrales émettent à la demande des agents non bancaires

« Ceci devrait clore le débat sans fin sur l’expansion du crédit » : sage précaution que de recourir au conditionnel. Bien malin qui mettra fin à ce débat…

Je viens de lire le texte de Schumpeter. Il décrit le mécanisme des réserves fractionnaires, tel que je le rapporte de mon côté dans « L’argent, mode d’emploi » aux pages 137 à 146. Il n’y a pas de création monétaire « ex nihilo », ni dans son explication, ni dans la mienne. En toute modestie, j’ajouterai que mon explication est aisément compréhensible et la sienne, passablement embrouillée. Ceci dit, il faut souligner que la démonstration de Schumpeter ne vise en aucune manière à prouver qu’il y aurait création monétaire « ex nihilo ». J’espère que ma réponse vous convient.

Les banques ne devraient-elles pas pouvoir prêter au plus que ce qu’elles ont comme actifs ?

Mais quid alors des règles de concurrence et de compétitivité sur le (les) secteur (s) national et internationale ?

C’est donc impossible à gérer dans le système tel qu’il est théoriquement décrit et mis en pratique aujourd’hui.

Vous me direz peut-être qu’aujourd’hui la compétitivité n’est pas réellement productive…

Ce blog est de moins en moins un simple blog et de plus en plus un véritable média citoyen.

Inutile de chercher un job d’universitaire monsieur Jorion : vous êtes déjà directeur de rédaction à plein temps.

Et pas directeur de n’importe quel canard : le directeur d’un des meilleurs média d’analyse et d’économie politique de la toile, une vraie référence.

Si je puis me permettre, je vous suggérerai d’apporter quelques améliorations de forme, en vous inspirant des expériences de Rue89, d’Agoravox ou de Mediapart, afin de mettre à profit la marque « Paul Jorion » et développer une plateforme de travail collaborative d’un niveau supérieur.

Vous avez fait le plus dur Monsieur Jorion : vous faire connaitre et reconnaitre. Dans le monde de l’information Internet, bien plus exigeant en réalité que le monde de l’information des media de masse, cela n’a pas de prix.

Il est donc peut-être temps de changer de catégorie et de passer à l’étape suivante.

Comme de nombreux participants à cette discussion (et ses précédents épisodes) ont manifestement la flemme de lire « L’argent, mode d’emploi » (Fayard 2009), je vous signale un article qui ne fait que neuf pages : It Is Now Mathematically Impossible To Pay Off The U.S. National Debt où l’auteur explique la circulation monétaire exactement de la même manière que moi dans mon livre. Nous sommes suffisamment peu nombreux pour que cela mérite d’être mentionné ! Par rapport à mon livre, ça a l’avantage d’être court et gratuit. Ça a l’inconvénient bien sûr d’être en anglais.

Les « updates » (mises à jour) à la fin corrigent certaines erreurs dans le texte initial, comme l’affirmation que la Federal Reserve serait une banque privée, etc. Mon amie Ellen Brown est longuement citée.

Bonjour Paul,

sur le titre de l’article, nous sommes évidemment d’accord, « créationnistes » comme anti-créationnistes. Les US, sous le système actuel, ne pourront jamais rembourser leurs dettes. C’est impossible pour la Grèce, Holbecq l’a montré pour la France. Peut être que nos explications divergent, mais nous disons tous que, sans révolution monétaire, les dettes ne seront jamais rembousées.

Sur le fait que cet artcile vous conforte dans votre thèse, les quelques lignes que j’ai lue me semblent aller plutôt dans le sens de ce qu’écrit M. Allais et ses « disciples ».

La seule différence entre les US et l’Europe, sur ce point, et elle est de taille, c’est que la Féderal Reserve est possédée par un consortium de banques privées, et que la BCE ne l’est pas.

Sinon M0, qui représente la monnaie centrale, c’est à dire les billets et pièces en circulation, plus la monnaie scripturale bancaire, a la même définition des deux côtés de l’atlantique.

M1, qui reprèsente la somme « espèces en circulation » plus « monnaie fiduciaire » a aussi la même définition.

C’est la Federal Reserve qui crée les espèces (currency) de même que c’est la Banque Centrale européenne qui crée les billets, les euros papier. Là dessus, tout le monde est d’accord.

Quant à M1, c’est justement là qu’est la question: est-ce une variable « endogène » au système, ou est-elle exogène, est-ce que ce sont les banques privées qui ont leur mot à dire, en octroyant ce nouveaux prêts, ou non.

Les banques privées ne créent pas l’argent, c’est sûr, mais est-ce qu’elles créent la monnaie?

Cordialement, B.L.

Que dit Ellen Brown que par exemple Schumpeter (et les « créationnistes » également) ne disent pas ?

http://www.webofdebt.com/excerpts/introduction.php

En fait un passage donne raison à Paul et l’autre, celui qui le suit peut être interprété comme pour donner raison aux créationnistes. Fort instructif:

When you go over to your local bank and deposit $100, they do not keep your $100 in the bank. Instead, they keep only a small fraction of your money there at the bank and they lend out the rest to someone else. Then, if that person deposits the money that was just borrowed at the same bank, that bank can loan out most of that money once again. In this way, the amount of « money » quickly gets multiplied. But in reality, only $100 actually exists. The system works because we do not all run down to the bank and demand all of our money at the same time.

According to the New York Federal Reserve Bank, fractional reserve banking can be explained this way….

« If the reserve requirement is 10%, for example, a bank that receives a $100 deposit may lend out $90 of that deposit. If the borrower then writes a check to someone who deposits the $90, the bank receiving that deposit can lend out $81. As the process continues, the banking system can expand the initial deposit of $100 into a maximum of $1,000 of money ($100+$90+81+$72.90+…=$1,000). »

So much of the « money » out there today is basically made up out of thin air.

In fact, most banks have no reserve requirements at all on savings deposits, CDs and certain kinds of money market accounts. Primarily, reserve requirements apply only to « transactions deposits » – essentially checking accounts.

The truth is that banks are freer today to dramatically « multiply » the amounts deposited with them than ever before. But all of this « multiplied » money is only on paper – it doesn’t actually exist.

Sur cet article,

Nous perdons beaucoup au fait que vous lisiez si peu sans que cela vous gêne pour exprimer une opinion : vous savez ce que dit cet article en n’en ayant lu que quelques lignes, de la même manière que vous rédigiez des pages entières d’objections à mon livre « L’argent, mode d’emploi » sans même l’avoir lu. Cette attitude cavalière vient renforcer le sentiment que d’autres que moi ont déjà exprimé ici : que vous êtes ici pour nous vendre quelque chose et que votre prétention d’engager un dialogue n’est rien de plus qu’un procédé rhétorique.

Mon démontage de l’argumentation fallacieuse de Schumpeter se trouve aux pages 150 à 153 de « L’argent, mode d’emploi » (Fayard 2009).

Je comprends mieux l’excellent livre de Paul Jorion que votre billet. Je relis son livre avec la lenteur nécessaire à une bonne incorporation. Pourrais-je dire que le livre « l’Argent, mode d’emploi » peut trouver un résumé de la pensée de Paul dans les pages 50 et 51 ? Sans me tromper ?

Petit rappel : http://www.nationspresse.info/?p=63489

Quant à parler de l’ignorance de la vitesse de la circulation monétaire chez Helmut Creutz, c’est vouloir être plus royaliste que le roi. Croyez-vous que Creutz, fidèle de la pensée de Silvio Gesell, ignore cela ?

Vous auriez pu signaler aux lecteurs de votre billet que vous avez extrait le graphique de Creutz à la page 170 de son livre « Le Syndrome de la monnaie », chapitre 12 : la « création monétaire » par les banques, question : comment fonctionne la « surmultiplication de la création monétaire » ?

Rendons à César …

Jean-Louis M. a eu raison d’insister.

Les questions de définition, ou de sémantique, dont nous nous plaignons parfois (sur la différence entre monnaie et argent) ont effectivement été abordées fort précisément par Paul, entre les pages 48 et 51 de « argent, mode d’emploi ».

Paul distingue trois concepts théoriques:

« argent » (les espèces), les « reconnaissances de dette » (peut être la monnaie scripturale) et « la fortune ressentie ».

Paul écrit, fort justement, qu’on utilise la monnaie sans toujours préciser ce qu’elle est, en la qualifiant de « notion pré-systématique ». Difficile d’être en désaccord sur ce point.

Le point central est alors le suivant: si l’argent, concept à la fois théorique et concret [les espèces, billets ou pièces, sont bien concrètes, tangibles] a les trois caractéristiques d’une monnaie – au sens des thèses économiques habituelles [moyen de paiement universel – du moins à l’intérieur d’une certaine communauté – unité de compte et réserve de valeur) la monnaie scripturale a aussi- EN GENERAL, quand tout va bien – ces mêmes trois caractéristiques: c’est donc bien une « monnaie », au sens économiste et pratique du terme.

En cas de panique bancaire, il peut se faire que la monnaie scripturale ne soit plus une « monnaie » parfaite, mais cela a aussi des répercussions sur l’argent au sens de Paul.

En fait, la grande question est donc de faire en sorte qu’il n’y ait pas trop de reconnaissances de dettes – et donc de dettes – émises, par rapport à l’état général de l’économie,et que, de plus, ces dettes soient émises aux bonnes personnes pour de bons motifs.

Chacun consent que la seule vraie richesse, c’est la capacité de production des hommes, capacité qui doit respecter les ressources limitées dont nous disposons, et qui doit être mise au service du bien commun, et en particulier des plus démunis. Une réforme, voire une révolution, monétaire est donc indispensable pour cela, nous le savons bien.

Deux questions donc: quelle révolution faut-il faire, et comment la provoquer, voire l’imposer.

C’est ce que nous propose Brieuc dans l’un de ses derniers commentaires, puisque, en dehors de l’interprétation de certains termes – ambigus comme Paul et d’autres l’ont écrit – il n’y a pas de réelles différences sur ce point entre Paul et les « créationnistes-destructionnistes », dès lors que l’on ne mélange pas « argent » et « autre chose ».

B.L.

J’aurais du employer le mot « schéma » plutôt que « graphique » !

Je peux résumer Monsieur Jorion, s’il vous plait ?

Notre système monétaire est fait de telle façon qu’il n’existe pas assez d’argent pour servir tout le monde tout simplement parce que nous sommes aujourd’hui et que les sommes en jeu reposent elles sur demain.

Voici un extrait du Crash Course de Chris Martenson que j’ai traduit en Français.

Je pense cela rejoint l’explication de Paul Jorion … du moins pour cet extrait-là, car Chris Martenson y parle de création (et destruction) monétaire et non de « multiplication » de crédit/dette.

Bourdon dit :

9 février 2010 à 12:11

a écrit:

« »Il me semble donc que la banque est une activité à part, son rôle est lui aussi particulier, il sert l’intérêt collectif…

(mon commentaire:

oui sur le papier, mais pourquoi – offrir – aux banques et à leurs actionnaires, et sur un plateau d’argent, c’est le cas de le dire, tout l’actif d’un pays ou d’un espace économique considéré? Au nom de quoi? Alors que l’on voit bien que la banque ne peut fonctionner et faire des bénéfices QUE grâce à tout les ACTIFS du ou des pays où elle exerce. D’où l’urgence de confier la création de la monnaie à une entité monétaire (publique ou privé importe peu car il y a avec cette dialectique privé-public, ici déplacée, trop de risque d’égarer le débat comme d’habitude) et les banques avoir une couverture à 100%-monnaier)

En fait je pense que le problème des banques est vicié à la base, c’est une entreprise différente des autres, elle participe de l’intérêt général, CE QUI EXPLIQUE D’AILLEURS L’AIDE QU’ELLES ONT RECUES DES ETATS, ce faisant ce n’est pas tant ce qu’elles font en interne qui est dérangeant, c’est que d’une part, la totalité des bénéfices qu’elles font devrait revenir au collectif, ensuite qu’elles ne devraient pas avoir la possibilité de jouer pour elles en spéculant comme elles le font. » »

enzobreizh dit :

9 février 2010 à 16:05

a écrit:

@ Bourdon

« »Je pense que vous tenez le point central de tout le probléme, la monnaie , à mon sens, est un bien public au même titre que l’eau, l’air, ……. » »

Absolument!!

La question de la nationalisation, ou non, de la banque est de peu d’importance à mon sens, ce qui compte est un fonctionnement avec un bon rendement et des objectifs constants.

Je laisse une fois de plus la parole à Louis Even:

– Les travailleurs du pays créent les richesses. Les banques font la comptabilité financière pour permettre aux citoyens d’échanger les richesses. Cette comptabilité financière, c’est l’argent.

Les Français (et les citoyens des autres pays) sont, de droit, propriétaires des richesses qu’ils créent. Mais les banques volent aux Français (et aux autres) leurs richesses. Les banques se constituent elles-mêmes propriétaires de l’argent qu’elles fabriquent. Les banques inscrivent à leur propre actif ce qui devrait être l’actif de la société, l’actif du pays. En même temps, elles inscrivent au passif du pays toutes les richesses du pays. Cette dernière opération se fait quand les banques prêtent du crédit basé sur les richesses et qu’elles inscrivent ce crédit au passif des emprunteurs, qui sont les particuliers, les entreprises et les gouvernements.

Les banques volent aux Français (et aux autres) l’actif du de la France (et des autres pays), en inscrivant cet actif à leur actif à elles et au passif du pays, dans leur comptabilité financière. Les banques volent le crédit de la société. Elles volent le crédit social.

Les banques sont des faussaires. Elles pratiquent une fausse comptabilité de l’argent. Elles volent l’actif national, l’inscrivent au passif de la nation. Cela constitue la dette nationale, et cela fait naître des taxes voleuses.

Les banques peuvent effectuer cette opération de vol, parce que tout l’argent qu’elles créent, elles le créent sous forme de prêts aux individus et aux gouvernements. Tout l’argent qui vient au monde dans le pays est créé par les banques et sous forme de dettes. C’est de l’argent-dette. Les banques devraient créer de l’argent libre de dettes, et le placer au crédit et non pas au débit de la nation.

La dette nationale est la plus grande supercherie et la plus grande escroquerie de l’histoire. La dette nationale, c’est le capital national volé par la banque. La dette nationale devrait être convertie en capital national, en capital social, en crédit social.

Et les intérêts sur la dette devraient être convertis en dividendes sociaux. De cette façon, les taxes disparaîtraient. Et les dividendes les remplaceraient. Les taxes qui sont imposées, quand on pourrait avoir un dividende. –

Voilà, une grande idée.

Monsieur Voyer,

Vous enfoncez des portes ouvertes. Cela fait plus d’un an que des « créationnistes » essayent de vous dire que les banques ne créent pas de l’argent (nous sommes TOUS d’accord là-dessus), mais de la MONNAIE. Cette monnaie est éffectivement une dette, une dette qui passe de compte en compte, et est utilisées comme moyen de paiement.

Franchement, j’en arrive à ne plus voir ce qui oppose « créationnistes » et « jorio-creutziens », à part des différences de sémantique, et le refus des « jorio-creutziens » de voir que les piles de dettes, garanties par une petite fraction de la « valeur » de ces dettes, titrisées et mises en pension à la BC, que cette pile de dette EST notre monnaie moderne! La pyramide de dettes que nous utilisons comme monnaie repose sur le pointe de la quantité d’argent qui est détenue par les banques comerciales auprès de la banque centrale. D’où les risques systémiques de bank run (tout le monde veut de l’argent à la place des dettes qu’il « possède » sur son compte en banque) et de credit crunch (les remboursements de dettes dépassent les créations de nouvelles dettes : le différentiel est une disparition nette de monnaie).

Je ne perçois pas comment le monde « tout est argent » de MM. Jorion et Creutz peut expliquer ces deux risques systémiques, ni d’ailleurs les envolées des masses monétaires avec le temps.

Mais peut-être est-il temps, en effet, de passer à la suite : qu’est-ce qui peut être proposé de concret et de fonctionnel pour l’avenir? Le crédit social, de Douglas? La monaie fondante de Gessel? Le crédit mutuel des SEL?

cher Paul

je pense que vous avez mal interprété ce que je dis.

a) j’ai lu et relu votre livre – du moins les 100 pages centrales que vous m’avez indiquées

b) je dis que l’article que vous citez, qui est excellent, peut être interprété de deux façons, et que c’est tout à fait instructif.

Une interprétation de ce papier vous donne raison, une autre, en particulier du passage où il est dit que la monnaie scripturale peut grossir énormément (The truth is that banks are freer today to dramatically « multiply » the amounts deposited with them than ever before.) est ce que les créationnistes soutiennent.

Puis, à nouveau une phrase que vous ne renierez pas: » But all of this « multiplied » money is only on paper – it doesn’t actually exist. » C’est effectivement « sur le papier ». Les billets, les espèces correspondantes n’existent pas, nous en sommes d’accord.

MAis LA question est: si cette monnaie scripturale n’avait aucun sens, pourquoi se préoccuper des dettes correspondantes.

En ce qui concerne votre jugement à mon égard, je le regrette.

Je ne cherche ni à vous attaquer, ni à vous ennuyer. Je dis que, au delà d’un problème d’interprétation sur le véritable impact de cette monnaie scripturale, qui se comporte « comme de l’argent » sans en être, il y a toute la question d’une véritable réforme du système monétaire.

Je n’ai rien à vendre, ni à gagner, et je vois donc pas pourquoi je m’engagerais dans une discussion rhétorique avec quelqu’un comme vous, qui a l’immense mérite de vouloir faire bouger les choses dans un pays où les « élites » ne semblent rien vouloir entendre.

Je pense que nous avons le même objectif, étant à peu près de la même génération: faire en sorte que le monde ne continue pas à courir droit à la catastrophe, et que nos enfants et nos petits enfants ne puissent pas se demander un jour pourquoi nous n’avons rien fait.

Si vos remarques sur les dettes et les créances en face sont évidemment justes, je ne comprends pas pourquoi vous accablez Helmut Creutz qui ne dit que ça! le schéma que vous reproduisez est pris hors contexte, le contexte disant justement ce que vous dites!

Le créances et les dettes sont des grandeurs parfaitement égales et symétriques, leur somme est toujoures nulle!

Quant au « jeton », à savoir la masse monétaire circulante, il est évident que ce jeton opère à chaque dépôt sur un compte une nouvelle créance et génère autant de « dette » de la part de la banque auprès du déposant. La banque prêtera évidemment à son tour, ce qui implique que le déposant prête, via la banque, à un tiers emprunteur, c’est tout.

Non, le contexte et le schéma de Creutz disent que les banques prêtent une partie des dépôts à vue pour créer de nouveaux crédit tout en disant au déposant que son dépôt est toujours intact. C’est évidemment faux.

Les banques créent à chaque moment de nouveaux crédits sans toucher aux dépôts à vue (votre « compte courant »): La « même monnaie » (scripturale.. ou « pseudo monnaie si vous voulez) n’est pas comptabilisée 2 fois… relisez l’extrait de Schumpeter posté ci dessus (P.J. n’a évidemment rien démonté puisqu’il n’avait pas lu » Théorie de la monnaie et de la Banque » mais seulement « l’histoire de l’analyse économique » dans lequel Schumpeter ne rentre pas dans ces détail de l’expansion du crédit )

Par contre les banques peuvent prêter l’épargne déposée dans ce but, les dépôts à terme.

Bon, j’avais dit que je n’intervenais plus … 🙁

Ce débat devient fatigant. Ce qui compte c’est que l’argent réel est pompé. Il est attiré comme par un aimant vers ceux qui en ont déjà trop, à commencer par ceux qui le créent. Et je ne parle pas que de l’argent qui existe aujourd’hui, l’argent qui existera est aussi pompé en avance pour des décennies (la dette de l’Etat c’est ça).

Que les reconnaissances de dettes servent de monnaie mais ne soient pas du vrai argent, qu’est-ce que cela change? Reconnaissances de dettes ou argent, tout cela est créé par le système bancaire (que les banques soient privées ou centrales) et non pas par l’Etat. Autrement dit, lorsque les Etats sont devenus démocratiques, on leur a confisqué le pouvoir de créer la monnaie. Et ce point est important: lorsque les Etats sont devenus démocratiques, pas avant. On a laissé au peuple l’Etat, mais on (la classe possédante) a vite retiré à la sauvette à ce dernier le vrai pouvoir.

Et le peuple n’a toujours pas compris l’arnaque.

bon résumé

Mais qui a dit le contraire d’Ellen dans « Web of Debt » dont voici la présentation traduite par Google.. ????

Je suis extrêmement étonné par les réponses à mon billet. Sans doute m’exprimé-je trop peu clairement, donc j’ai réécrit tout le texte figurant sous les tableaux et je le présente ici comme une réponse générale.

_________________________________________________________________

Comme ce Journal-Bilan ci-dessous est peu orthodoxe, je dois donc expliquer comment le lire : première ligne à droite j’indique que le compte du client X (l’ajusteur mécanicien) est crédité par le débit du compte Compensation ; troisième ligne à gauche j’indique que le compte du client Y est débité par le crédit du compte Compensation. Si ça peut faciliter votre compréhension, vous pouvez remplacer Compensation par Trésorerie, comme je l’ai fait pour la banque C, qui ce jour là n’avait pas de candidat pour un prêt.

Ce qui apparaît, c’est qu’à chaque mouvement, le compte du client bénéficiaire du prêt est soldé, mais que la créance demeure, elle ! Donc plutôt que production de monnaie, il y a d’abord production de dettes. Une fois le prêt utilisé, c’est à dire viré dans une autre banque, sur un autre compte, la dette demeure. Et ça fait une sacrée dette au total, tandis que la somme prêtée est extrêmement modeste : au plus elle fait 90. Cette modeste somme n’est, évidemment, pas prêtée partout en même temps comme l’insinue frauduleusement ce stupide schéma, elle circule. Il court, il court le furet. Si le dépôt d’origine est un vrai dépôt (par exemple le salaire d’un ajusteur-mécanicien P3 de la SNCF), le dépôt est effectivement prêté mais pas plus que pour 90 %, ce qui me paraît extrêmement raisonnable. Où est le scandale ? Il est dans la production de dettes. Et pourquoi tant de dettes ? Parce que les ajusteurs P3 ne gagnent pas assez pour vivre décemment. Que dire des autres ouvriers et employés ou même des comptables. Non seulement ils n’épargnent pas, mais ils doivent emprunter. J’entends parler ici ou là de politique keynésienne. Où est-elle cette politique ?

On note également que contrairement à l’idée reçue, la créance ne circule pas. Elle demeure et comment !

On voit aussi que c’est bien le dépôt qui permet le prêt et non l’inverse. Et le prêt ne produit pas des dépôts, mais des dettes. Quand même, s’il vous plaît. Un peu de sérieux.

Ce qui manque surtout dans le schéma faux, c’est l’évidence de la circulation (et non pas l’évidence de la création). Ce qui n’a rien d’étonnant. Or, puisque, à chaque mouvement le compte du client bénéficiaire du prêt est soldé, il n’y a pas du tout d’empilement vertigineux et créatif d’argent. Comment pourrions nous voir cela dans le tableau faux puisque l’avoir du client emprunteur ne paraît même pas. À quoi cela sert-il de présenter des bilans, qui sont des coupes synchroniques dans les comptes alors que l’on prétend examiner un mouvement à travers le temps, diachronique. N’auriez vous pas remarqué que dans le mot « Journal », il y a jour. À chaque jour, suffit sa peine. L’invention du Journal est ce qui donne son nom à la partie double et non pas le fait qu’il y ait contrepartie, débit et crédit, ce qui fut inventé un siècle plus tôt que le Journal. Quand je pense que l’on trouve ce schéma dans tous les manuels d’enseignement ! Heureusement, j’ai échappé à cela. Au contraire, dans mon schéma, on voit parfaitement qu’il n’y qu’un seul jeton qui circule et qui, de plus, va s’amenuisant. Ainsi, la somme prêtée est extrêmement modeste, un salaire d’ajusteur suffit. Il y a seulement empilement vertigineux de dettes. Ce qui est euphémiquement nommé, dans le schéma faux, « Crédit » est en fait le redoutable mot de « Créance » ce mot terrible qui amène un beau jour l’huissier à votre porte muni d’une reconnaissance de dette signée de votre main. Et ça, ce n’est pas de l’argent. Et cette reconnaissance de dette ne circule pas, contrairement à l’idée reçue, elle s’empile, sur place, dans chaque banque tandis que le jeton prêté ne fait que passer, comme dans le conte de La dame de Condé, mais à l’envers : plus le jeton passe, plus il laisse de dettes derrière lui. Et cette créance sur le client, c’est un actif, c’est une valeur. Voilà donc comment on crée de la valeur, avec un simple salaire d’ajusteur mécanicien ! Vous avez donc vu qu’il ne faut pas beaucoup d’argent pour créer beaucoup de « valeur ». Tout s’explique donc.

Les réserves, maintenant. Le soir du jour du mouvement, puisque le compte de l’emprunteur est soldé, la banque peut ajuster ses réserves et il lui revient un peu de trésorerie pour le lendemain. 10 pour banque A, 9 pour la banque B, 8 pour la banque C, etc. soit au total 55 quand nous arrivons à la banque J. Voilà autant de trésorerie qui va pouvoir repartir pour un tour et faire de nouvelles dettes, d’ordre 2, plus petites.

Conclusion : les crédits ne font pas les dépôts, ils font les dettes. Ça n’a rien de surprenant. Tout le monde sait ça. Donc les dépôts sont bien une des trois ressources des banques, tandis que les dettes, elles, font… le bénef, il ne faut pas tout confondre.

Je pense avoir répondu à la question de Cyril at Jorion’s. Ce n’est pas l’argent qui manque, ça dépend pour qui, évidemment.

Encore un point. Creutz, en bas de la page qui précède celle où figure le mauvais schéma qu’il critique sévèrement, écrit ceci :

Creutz est trop bon et commet de ce fait une petite erreur dont il n’est pas responsable, mais qu’il faut imputer au schéma que je qualifie de « stupide », c’est à dire sans doute écrit dans un état de stupeur. Cette erreur est d’affirmer que cet enchaînement « ne peut se faire aussi longtemps… ». C’est une petite erreur car c’est pire que cela. Cet enchaînement ne peut pas du tout se faire tant que le déposant ne dispose pas de son avoir, c’est à dire tant que son compte n’est pas soldé. Et cela n’apparaît pas du tout dans le bilan, et pour cause puisque le compte du déposant étant soldé, il ne peut plus apparaître au bilan, seul demeure le solde créditeur de l’ajusteur mécanicien. Donc le mauvais tableau n’est pas faux comptablement, mais méthodologiquement. C’est une erreur de méthode que de concevoir un tel tableau dans ce cas. Ce tableau n’est pas seulement stupide, il est vicieux puisqu’il induit en erreur un lecteur aussi averti et chevronné que Creutz.

Conclusion : La banque A reçoit de la trésorerie par l’intermédiaire de son client X, ajusteur mécanicien, elle décide d’« employer » aussitôt cette trésorerie parce que justement elle en a l’occasion avec le client Y qui est très demandeur, où est le problème ? Elle reçoit 100, elle prête 90. Où cela mérite-t-il création de monnaie ? Si toutes ces opérations se font avant la compensation, dans la journée, la banque A sera, sur cette transaction, en position créditrice de 100 et en position débitrice de 90. Le prêt est donc financé. Où est le problème ? Notez encore que si son client Y est si pressé de faire un emprunt, c’est qu’il en a besoin peut-être pour aller éteindre une autre dette, ailleurs. Où est le problème ? À titre d’exemple et pour changer un peu, j’ai supposé que la banque C n’avait pas, elle, d’emploi pour sa nouvelle trésorerie.

Voici donc maintenant le problème de la banque A : le client X, qui est un ouvrier, est endetté jusqu’au cou. Il faut payer la maison, la ou les voitures, la tondeuse à gazon etc… Voilà donc pourquoi il était si pressé et a remis lui-même son chèque au guichet de la banque, car il savait très bien que le 4 ou le 5 du mois, les money grabbers seraient là et prélèveraient automatiquement sur son compte. Quelle est la situation de la banque A ? Elle est parfaitement débarrassée du client emprunteur Y puisque le prêt était financé. Mais c’est avec le client X qu’elle a un problème le 5 avril, puisque la trésorerie de la banque n’est plus capable d’honorer son engagement envers X. Que va-t-elle faire ? Comme d’habitude, elle va emprunter, sauf, évidemment si sa position en compensation est très créditrice. Où voyez vous de la création de monnaie ?

A brieuc Le Fèvre, ( 9 février 21:52 )

Oui, il serait grand temps ! D’autant que la proposition à terme inéluctable vient d’être rappelée par « Toute Neuve » ce 9 février 20:34, à savoir la proposition formulée par Ellen Brown pour les US mais valable pour n’importe quel peuple :

Qui n’est pas d’accord ? ( je vous laisserai en débattre entre vous si un désaccord se manifeste).

S’il y a accord, Paul J., vous seriez certainement un des mieux placés pour proposer les mesures concrètes capables de réaliser ce changement, qui irait je crois bien au delà de l’interdiction des paris sur l’évolution des prix.

Cordialement.

Jean Jégu.

Certains d’entre nous ici s’inquiétaient de votre absence prolongée.

Nous voilà rassurés. 🙂

Avez-vous lu le billet de Paul : « les mesures que je préconise » ?

En plus de l’interdiction des paris sur la fluctuation des prix y figure en effet ceci :

Les banques ne sont pas d’accord 😉

L’argument des banques contre toute « restriction », c’est que :

– ça freinerait la croissance puisqu’elles ne peuvent plus prêter autant (Arf, mais d’une part elle ne prêtent pas, d’autre part on doit sortir de la spirale de surendettement à tous niveaux : privé, entreprises, états)

– ça leur couterait plus cher et qu’elles devront donc répercuter le surcoût sur les clients, déposants et/ou emprunteur (comme si elles ne vampirisaient dejà pas assez l’économie « réelle »)

– elles ne pourront plus « fournir la liquidité » aux marchés (la bonne blague, on en veut pas de leur liquidité qui alimente la spéculation)

En fait, si on oblige les banques à mettre 100% des DAV en réserve, ça les transforme en simple « coffre fort », elles ne peuvent plus rien prêter, sauf à explicitement emprunter à (long) terme.

Voir aussi les propositions de Maurice Allais qui préconise entre autres de séparer banques de dépot (interdiction de prêter et de découvert), banques de prêt (obligation d’emprunter au même terme/échéance que les prêts accordés ou plus long terme) et banques d’affaires (investissement uniquement, interdiction de spéculer…).

Evidemment, tout ça sent le sapin pour les banques.

J-P Voyer

L’orgueil précède souvent la chute.

Vous raisonnez en flux comptable brut alors que la réalité du système monétaire fonctionne en flux net.

PROUT

SNIF – BEURK 😉

Banque de France – Système de paiement de masse

Banque de France – Les moyens de paiement scripturaux

Banque Nationale de Belgique – CEC

Compensation – Wikipédia

Comme certains ont l’air et l’art d’ignorer la réalité des transferts interbancaires, des chambres de compensation, du netting, j’ai même fait un schéma qui peut se lire comme un journal des opérations (j’espère ne pas avoir fait d’erreur).

Les créances de A sur B et les créances de B sur A s’annulent dans la chambre de compensation. Merveilleux. Quelle surprise ! Je n’y aurais jamais pensé. Donc aucun paiement n’est nécessaire (sauf les flux nets quand les créances ne sont pas égales). Donc il n’est nullement besoin de paiement. Donc il n’y a pas besoin de monnaie. Donc il n’y a pas création de monnaie… à moins que vous affirmiez que les créances sont la monnaie (l’esclavage c’est la liberté, le travail rend libre, la guerre est la paix etc).

Dernière précision : dans les chambres de compensation des marchés, ce sont les chambres de compensation qui assurent la bonne fin tandis qu’ici, c’est la Banque de France.

Donc seule existe la monnaie centrale, qu’elle soit scripturale ou fiduciaire. Excellente démonstration. Merci.

JPV

@J-P Voyer

Je vous invite à bien lire les références que je donne. Vous semblez confondre transaction (échange des ordres de paiement) et règlement (des soldes nets) qui sont deux opérations distinctes et différées comme précisé par la BdF et la BNB.

Mon schéma contient peut-être des erreurs, mais pas pour ce qui est des soldes nets à régler (compensation multilatérale). Le fait irréfutable est que les 3 banques ont accordé 1800 de nouveaux crédits qui ont été dépensés et échangés contre des marchandises bien réelles et que seul 100 doit être réglé entre les banques X et Z. Le cas de la banque Y est « remarquable » car il n’y a aucun règlement (solde net 0), alors même qu’elle a accordé 600 de nouveaux crédits. Les banques échangent les ordres de paiement et connaissent les montants, donneurs d’ordre, bénéficiaires… mais un ordre de paiement n’est pas toujours réglé immédiatement?

Je me suis peut-être trompé pour le règlement de 100 entre X et Z (réserves et prêt interbancaire). Je ne suis pas plus banquier central que vous, j’essaie juste de comprendre comme ça marche réellement, sans tomber dans des travers simplificateurs qui séparent les opérations individuelles et par ce fait nient la réalité des chambres de compensation.

Non monsieur, je ne confonds pas ce que vous dites. Lisez plutôt d’abord les trois billets que j’ai publiés sur ce blog, nous en reparlerons après.

@fujisan: votre schéma est faux dès le départ.

Prenons la banque Y. Deux cas de figure:

– Les clients viennent-ils de déposer 600 (au total)? Si oui, le passif est correct, mais l’actif est incorrect (ces clients ne doivent rien à la banque).

– Les clients viennent-ils de se voir accorder un crédit de 100 chacun (600 au total)? Si oui, l’actif est correct, mais c’est le passif qui incorrect (la banque ne doit rien à ces clients, leur DAV est à 0).

– Le troisième cas est absurde et rigolo. C’est celui où les clients viennent de déposer 100 chacun et font en même temps un emprunt de 100 chacun. C’est ce cas-là que votre schéma représente comptablement.

J’oubliais de préciser que dans le premier cas, le livre est équilibré car il y aurait 600 de trésorerie au passif. Dans le deuxième cas, la banque ne pourra faire le crédit de 600 (ai total) que si elle fait un emprunt de 600 (ou trouve des déposants) qui se retrouvera à l’actif.

Je n’ai pas lu votre schéma, pourquoi devrais-je le faire puisque je sais très bien, comme tout le monde, que le but de la compensation est de réduire au minimum les mouvements de fonds.

Pourquoi donc devrais-je le lire ? Vous remarquerez que vous oubliez simplement de dire où je commettrais l’erreur que vous me reprochez. Je suis, de ce fait dans l’impossibilité de vous opposer le moindre argument. Pour cela il faudrait que je sache où j’ai commis une erreur. Ce que j’attends et que j’ai mentionné à plusieurs reprises ici, c’est que l’on me montre mes erreurs. Vous faites exactement comme le bénéficiaire du PROUT. Vous vous contentez d’accuser gratuitement. Le PROUT n’est pas occasionné par cette légèreté qui consiste à faire des procès d’intentions plutôt que des critiques, mais à le faire, de plus, de manière désobligeante (comme vous d’ailleurs, qui sont ces « certains » qui sifflent sur nos têtes. Vous méprisez tellement les gens qu’il vous répugne de les nommer ?)

Comment pourrais-je ignorer que les transactions et les règlements sont séparés puisque M. Jean Bayard me l’a déjà fait remarquer il y a plus de quinze jours.

JPV

@Moi

Est-ce que cela invalide son argumentaire (flux brut/flux net) car au final c’est ce qui compte?

@J-P Voyer

Votre schéma n’est pas faux, il est simplificateur, car il ne considère que trois simples dépôts et crédits isolés et espacés, comme si les banques ne faisient qu’une seule et unique opération par jour.

Mais voilà la réalité des opérations pour la petite Belgique avec +- 10,5 millions d’habitants (Source : rapport annuel du Centre d’Echange et de Compensation)

4,2 millions d’opérations par jour en Belgique.

Je répète : 4,2 millions d’opérations par jour en Belgique.

Et non 3 opérations isolées et espacées dans le temps.

Certes, une partie seulement sont des opérations liées à de nouveaux crédits/dettes, mais il y a des centaines voire miliers de nouveaux crédits accordés tous les jours. C’est ce que mon schéma tente de montrer (avec peut-être des erreurs).

@Moi

Dans le deuxième cas, la banque ne pourra faire le crédit de 600 (ai total) que si elle fait un emprunt de 600 (ou trouve des déposants) qui se retrouvera à l’actif.

C’est bien ça. Et la banque va ipso-facto trouver des déposants qui ne sont autres que les commerçants chez lesquels les emprunteurs achètent des marchandises bien réelles avec leur crédit tout frais tout neuf. Comme ils paient par voie scripturale, les commerçants n’ont pas d’autres choix que de déposer cette monnaie à leur banque.

C’est un peu simplificateur mais assez explicatif. En réalité, il y a des milliers de nouveaux crédits accordés tous les jours, des milliers de commerçants et des dizaines de banques. Les DAV des commerçants sont statistiquement répartis entre ces banques selon leur part de marché respective. De même les crédits accordés qui sont statistiquement répartis selon les parts de marché des mêmes banques. Pour simplifier, je n’ai considéré dans mon schéma que 3 banques couvrant chacune 1/3 du marché. J’aurais pu en mettre 50 avec des parts de marché variables sans que le principe ne change. Afin de montrer la compensation, j’ai un peu déséquilibré les crédits accordés, la banque X « chauffe » un peu trop le crédit, alors que Z est un peu « refroidi ». Ce jour là du moins, car sur une plus longue période, cela devrait s’équilibrer selon leur part de marché respective.

@fujisan: « Et la banque va ipso-facto trouver des déposants qui ne sont autres que les commerçants chez lesquels les emprunteurs achètent des marchandises bien réelles avec leur crédit tout frais tout neuf. »

Cela ne se peut pas. La banque doit avoir l’argent au moment de faire le crédit, c’est-à-dire avant que le commerçant ne vende sa marchandise à l’emprunteur de la banque. Sans quoi la transaction d’achat ne s’effectuera pas, on n’arrivera même pas à la compensation journalière entre banques.

Elle ne peut pas faire crédit en espérant que cet argent reviendra sous forme de dépôt (d’ailleurs la plupart des banques, à commencer par Goldmann Sachs, n’ont même pas de dépôts).

Et de toutes façons, un livre comptable est toujours équilibré. On ne peut pas ajouter un crédit à l’actif en espérant qu’en fin de journée des dépôts arriveront au passif pour équilibrer les comptes.

D’où sortent vos DAV au passif des banques au départ de votre schéma? Je crois comprendre que ce ne sont pas des dépôts, donc c’est quoi?

@Moi dit La banque doit avoir l’argent au moment de faire le crédit, c’est-à-dire avant que le commerçant ne vende sa marchandise à l’emprunteur de la banque. Sans quoi la transaction d’achat ne s’effectuera pas, on n’arrivera même pas à la compensation journalière entre banques.

…

On ne peut pas ajouter un crédit à l’actif en espérant qu’en fin de journée des dépôts arriveront au passif pour équilibrer les comptes.

La BNB dit Pendant la journée CEC comptable, les établissements de crédit peuvent consulter continuellement leur position de trésorerie.

Les banques n’ont pas besoin « d’espérer », elles le savent continuellement combien elles devront payer et aussi combien elles vont recevoir avant même que les soldes nets ne soient réglés d’un coup en fin de journée. Elles peuvent anticiper en conséquence. Il devrait en être de même en France (CORE – STET) et ailleurs, même si ce n’est pas annoncé.

Mais, en général les banques se gardent aussi un petit « matelas » de réserves exédentaires et de fonds propres au delà des exigences règlementaires qui sont minimalistes.

Notez que je pars du principe qu’en début de journée la banque a les réserves (2% des nouveaux crédits monétisés) et fonds propres (8% des nouvelles créances accordées) suffisants pour couvrir ces nouveaux crédits.

D’où sortent vos DAV au passif des banques au départ de votre schéma? Je crois comprendre que ce ne sont pas des dépôts, donc c’est quoi?

Ce sont les nouveaux crédits monétisés par les banques commerciales (en monnaie privée). Cela n’apparait peut-être pas explicitement sur les extraits du DAV de l’emprunteur. C’est peut-être dans un compte d’attente au passif, mais quoi qu’il en soit actif = passif à tout moment par définition. Différentes banques ont différentes approches comptables. Par acquit de consience j’ai regardé les extraits bancaires pour le seul et unique emprunt jamais réalisé par ma TPE pour un achat d’immeuble et le financement de travaux. Pour le coup, la banque avait ouvert une ligne de crédit dans un autre DAV créé pour la circonstance, les paiements étaient débités (le compte en négatif).

@fujisan:

« Pendant la journée CEC comptable, les établissements de crédit peuvent consulter continuellement leur position de trésorerie. »

Leur position de trésorerie auprès de qui? Précisez. Ce n’est pas de leur trésorerie dont vous parlez, car les banques savent évidemment à tout moment quelle est leur trésorerie propre. Vous parlez d’un compte (un nostro) que les banques auraient auprès d’un autre établissement.

« Les banques n’ont pas besoin « d’espérer », elles le savent continuellement combien elles devront payer et aussi combien elles vont recevoir avant même que les soldes nets ne soient réglés d’un coup en fin de journée. »

Combien elles devront payer à partir d’où? Combien elles vont recevoir où? Là encore vous ne semblez pas parler de la banque en propre mais d’un compte qu’elle aurait ailleurs. Ce qui est effectivement le cas. Ce compte peut-il être débiteur? Si oui, qui lui fait crédit?

« Par acquit de consience j’ai regardé les extraits bancaires pour le seul et unique emprunt jamais réalisé par ma TPE pour un achat d’immeuble et le financement de travaux. Pour le coup, la banque avait ouvert une ligne de crédit dans un autre DAV créé pour la circonstance, les paiements étaient débités (le compte en négatif). »

Vous mélangez tout. Là vous nous parlez du compte de votre TPE, d’ailleurs sans préciser si c’était avant ou après que vous ayiez utilisé l’argent mis à disposition par la banque. J’en déduis que ce compte en négatif représente le moment APRES que vous ayiez utilisé l’argent. Or dans votre schéma vous montrez (de manière erronée) le moment AVANT l’utilisation du crédit.

Et d’autre part, quel est le rapport avec le bilan de la banque? Un compte client c’est une chose, le bilan de la banque c’est autre chose.

Si vous voulez mon avis, vous ne maîtrisez pas du tout le B-A-BA de la comptabilité.

@Moi

La position de trésorerie des banques auprès du CEC (Centre d’Echange et de Compensation). Pour la France, ce devrait être auprès de CORE – STET.

J’emploie intentionellement le futur car les soldes nets auprès de la chambre de compensation ne seront réellement réglés qu’en fin de journée. Mais avant de régler le solde net, en cours de journée les banques savent non seulement combien elles devront payer aux autres banques, mais aussi combien elles vont recevoir des autres banques.

Ce compte peut-il être débiteur? Si oui, qui lui fait crédit?

Oui, ce « compte » de la banque auprès la chambre de compensation peut-être débiteur en cours de journée. Il ne sera réglé qu’en fin de journée. Peut-on ici parler de « crédit » pour quelques heures et sans intérêts? La chambre de compensation impose-t-elle des limites à ne pas pas dépasser? Je n’en sais rien.

Là vous nous parlez du compte de votre TPE, d’ailleurs sans préciser si c’était avant ou après que vous ayiez utilisé l’argent mis à disposition par la banque. J’en déduis que ce compte en négatif représente le moment APRES que vous ayiez utilisé l’argent.

Oui, il s’agissait d’une ouverture de crédit (un découvert autorisé, si vous préférez), un compte bancaire créé pour l’occasion avec montant initial de 0 et non le montant du prêt accordé. A chaque paiement de mon entreprise (achat, entrepreneur, artisants, justificatifs à l’appuis), la banque tirait sur la ligne de crédit, ce compte était débité (en négatif). Le contraire pour les remboursements que mon entreprise a fait.

Ceci dit, je me demande toujours où exactement sont repris les DAV débiteurs dans le bilan bancaire quand elle ouvre une ligne de crédit (découvert autorisé ou non) et que son client tire sur sa ligne de crédit (compte débiteur, chez l’entreprise du moins). Pour le coup, si les DAV débiteurs sont regroupés avec tous les autres DAV créditeurs au passif de la banque, c’est mélanger torchons et serviettes.

Et d’autre part, quel est le rapport avec le bilan de la banque? Un compte client c’est une chose, le bilan de la banque c’est autre chose.

Ah bon? Un DAV à l’actif d’une entreprise ou d’un particulier n’aurait-il toujours son équivalent au passif de la banque?

@fujisan: d’abord, je vous dis « chapeau » de me répondre posément. J’écris souvent à la va-vite, sans me relire, et là en me relisant je remarque que le ton que j’emploie est parfois un peu déplacé. Je vous remercie de ne pas y prêter attention.

« Oui, ce « compte » de la banque auprès la chambre de compensation peut-être débiteur en cours de journée. »

Bizarre. Il faudrait comprendre exactement les modalités.

« Ceci dit, je me demande toujours où exactement sont repris les DAV débiteurs dans le bilan bancaire quand elle ouvre une ligne de crédit (découvert autorisé ou non) et que son client tire sur sa ligne de crédit (compte débiteur, chez l’entreprise du moins). »

Les DAV débiteurs des clients sont des crédits pour la banque. Ils sont à l’actif. C’est que vous appellez « crédit » dans votre schéma. Lorsque la banque ouvre une ligne de crédit, il ne se passe rien tant que le client ne tire pas dessus (cela n’apparaît pas au bilan).

Lorsque la banque fait un prêt, elle crédite le DAV du client mais porte aussi ce montant à son actif. C’est pour cela que je demande « quel rapport? ». Le DAV du client n’est pas un seul compte dans le bilan de la banque (elle ouvre une multitude de comptes pour chaque prêt: un compte encours, un compte reprenant le remboursement intérêts, un compte pour le remboursement capital, etc). Le client, lui, ne voit qu’un compte.