Billet invité. Egalement ici.

Dans La monnaie – Schémas d’écritures, Jean Bayard défend la règle : « toute augmentation de l’actif bancaire entraîne création monétaire ».

Je sais, par expérience, que ce n’est pas le cas pour les établissements non bancaires.

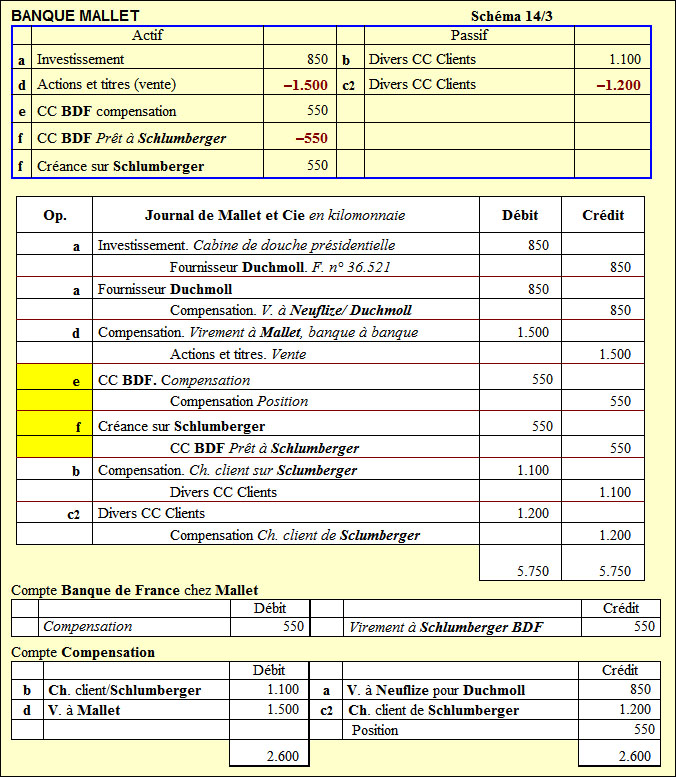

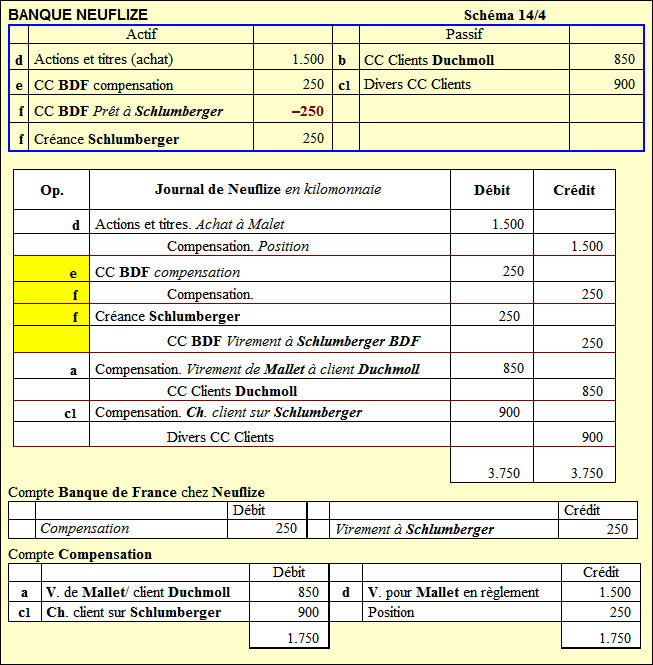

Je me propose donc d’examiner si l’augmentation de l’actif de la banque Mallet et Cie due à la construction d’une cabine de douche présidentielle pour la modique somme de 850.000 par l’entreprise générale Duchmoll et l’augmentation de l’actif de la banque Neuflize par achat pour 1.500.000 à la banque Mallet d’un paquet d’actions cotées, impliquent une création de monnaie.

Je me suis permis de remplacer, dans le texte de J. Bayard les, X, Y, Z, par des noms illustres moins rébarbatifs ce qui facilitera la lecture et la mémorisation.

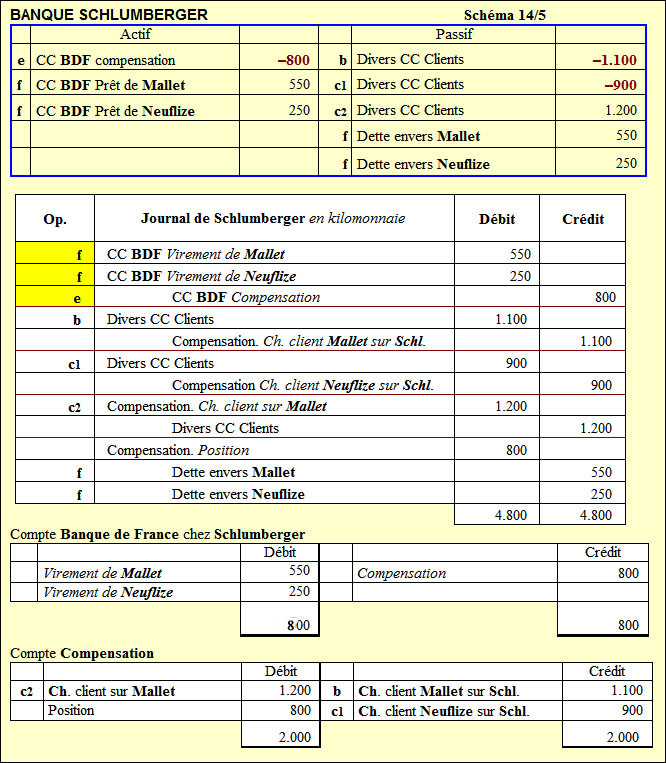

Les écritures passées par J. Bayard sont bordées d’un épais trait bleu.

Les écritures passées par moi-même ! sont sur fond blanc.

D – La compensation et les règlements interbancaires

2 – PNS, compensation et règlements interbancaires

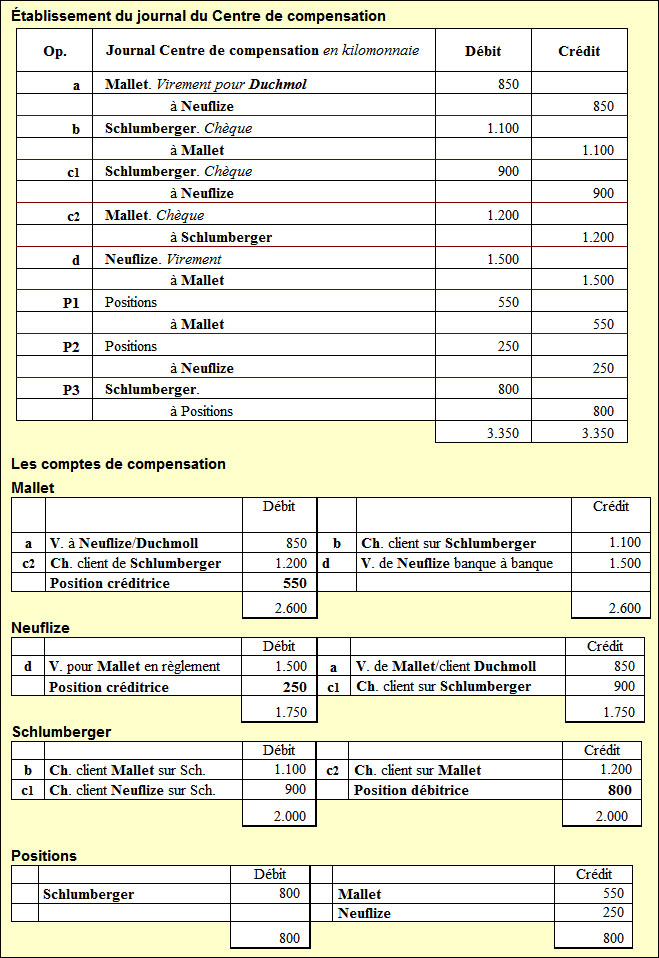

Examinons maintenant un exemple de compensation dans le système PNS, toujours en montants nets, en y introduisant des opérations d’ordre et pour compte propre des banques. A la différence du SIT, la compensation est ici multilatérale, non plus par paires de banques.

On prend pour hypothèse que :

a) la banque Mallet remet à la compensation un ordre de virement, pour son propre compte en règlement d’un investissement de 850.000 en faveur de son fournisseur Duchmoll, ayant un compte ouvert à la banque Neuflize ;

il s’agit là d’une transaction faite entre une banque et un agent non bancaire ayant un compte dans une autre banque, soit deux banques dont une agissant pour le compte de son client et l’autre pour son propre compte, avec création ou destruction monétaire selon le sens (ici création),

b) la banque Mallet remet également un chèque d’un de ses clients de 1.100.000 tiré sur la banque Schlumberger,

c) la banque Neuflize remet en compensation un chèque d’un client d’un montant de 900.000 tiré sur la banque Schlumberger, tandis que la banque Schlumberger remet un chèque d’un client d’un montant de 1.200.000 tiré sur la banque Mallet,

d) enfin, la banque Neuflize remet un ordre de virement de 1.500.000 en règlement d’un paquet d’actions cotées qu’elle a acheté à la banque Mallet ;

il s’agit là d’un ordre passé par une banque en faveur d’une autre banque, sans relation avec des agents non bancaires, soit deux banques agissant chacune pour compte propre, sans création de monnaie secondaire avec toutefois création d’une monnaie que l’on assimilera à de la contre-monnaie avec laquelle elle se confond,

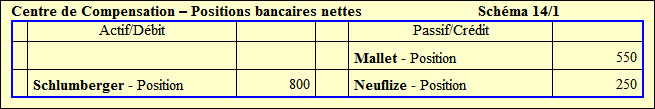

e) la compensation fait apparaître les positions suivantes :

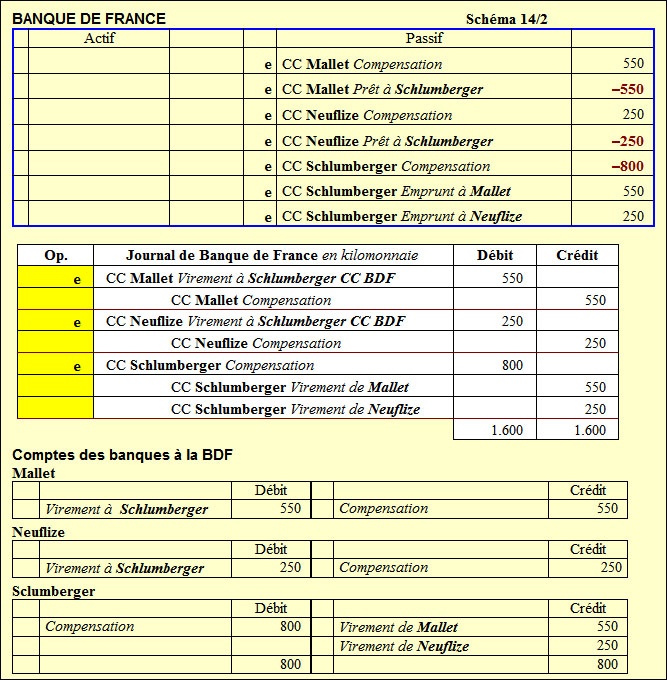

Vous noterez que ce compte est soldé. C’est la transmission d’une copie de ce compte à la BDF qui permettra à celle-ci de débiter le compte de Schlumberger et de créditer Mallet etNeuflize et de solder ces comptes par un virement de Mallet et Neuflize à Schlumberger.

Dans ce modèle, on suppose que la banque Schlumberger dispose d’une provision à la Banque de France de 800.000, ainsi qu’il lui en est fait obligation.

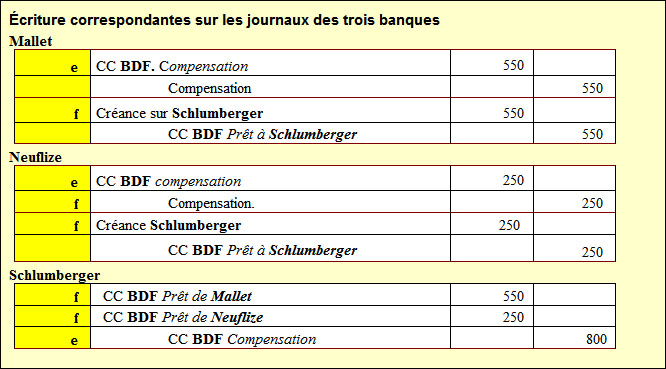

f) nos trois banques vont régler leurs positions sur le marché interbancaire, et dans l’hypothèse où elles ne sont que toutes les trois à intervenir sur ce marché, la banque Schlumberger empruntera 550.000 à Mallet et 250.000 à Neuflize.

Reconstitution des journaux à partir des données de J. Bayard

Si j’ai bien compris le système que je découvre ici, le journal de la banque est adressé tout écrit par le Centre de compensation, mandaté par ses clients, à la Banque de France qui valide puis enregistre aussitôt les écritures en un millième de seconde. Cela à l’air d’un simple enregistrement puisqu’il n’y a aucun ordre de virement compte à compte des banques. Mais ce n’en est pas un car les écritures sont passées en un millième de seconde et s’annulent toutes, mais les virements compte à compte sont réellement effectués. Il s’agit véritablement d’un virement compte à compte sans monnaie aucune. Ces écritures provoquent en parallèle des créations de créances et de dettes chez les banques comme nous allons le voir, car ces banques ont reçu les mêmes documents du Centre de compensation. C’est un couplage. Il n’y a pas production de monnaie – sinon un bref instant, un millième de seconde, monnaie aussitôt annulée, monnaie virtuelle, exactement – à la Banque de France – mais seulement production de crédit et de dettes qui s’annulent chez les banques. C’est parfait. Ces créations sont encadrées et ne peuvent donc monter ad libitum. Au delà d’un certain montant, il faut refinancer. Cela me fait penser aux fameuses particules virtuelles du Pr. Feynman qui sont annihilées en même temps que crées ou au nombre imaginaire i = -1½ (valeur absurde) que l’on emploie pendant le calcul mais que l’on doit éliminer avant la fin du calcul par élévation au carré i2 = (-1½)2 = -1, valeur parfaitement acceptable. Grâce à cela, les trésoreries des banques font du sur place, elles demeurent inchangées pendant toutes les opérations ce qui est bien le but recherché.

Le but de la compensation est de réduire au minimum les transferts de fonds. Il me semble que ce but est parfaitement atteint puisqu’il n’y a aucun mouvement de fonds sauf à la BDF, mais seulement des créations de créances et de dettes, au millième de seconde. C’est un exemple extraordinaire de l’augmentation de la vitesse de circulation de l’argent et J. Bayard envisage que ce petit jeu se répète au cours de la journée afin que les banques ne restent pas longtemps sur leur position. Après la trésorerie zéro, en route vers la position zéro permanente, compensation en temps réel.

Voici les soldes, pour cette opération, des comptes à la fin de l’opération : Schlumberger = 0 ; Mallet = 0 ; Neuflize = 0 ; Compensation = 0. Il en va de même dans les comptes des trois banques. Autrement dit le volume de cette prétendue monnaie est perpétuellement nul. Voilà donc une notable importance de quantité nulle. Cette monnaie de volume perpétuellement nul est de grande importance puisqu’elle permet d’effectuer des virements réels.

Remarque : il n’y a pas d’argent sur le compte courant créditeur de Duchmoll. Il y a seulement un droit de tirage sur la trésorerie de Neuflize pour un montant de 800.000 (Cf. François Grua, Recueil Dalloz 1998. Le dépôt de monnaie en banque). La trésorerie de Neuflize n’a pas augmenté, son compte BDF est soldé (c’est aussi le cas pour les autres banques, leur trésorerie fait du sur place – jeu de mot sur « hors place » et « sur place »). Mais son actif a augmenté du fait de son prêt à Schlumberger.

Dès que Duchmoll voudra tirer sur la trésorerie de Neuflize, il faudra que cette banque se démerde pour trouver de l’argent sur le marché monétaire (à ne pas confondre avec le marché inter-bancaire réservé aux banques, comme on vient de le voir) ou bien se refinance auprès de la BDF.

Si l’on procède à la consolidation des banques, en neutralisant les comptes de DAV des divers clients (soldes = 0) pour simplifier, on aura :

L’examen de ce modèle permet de faire les commentaires suivants :

1) en augmentant son actif par l’acquisition d’un investissement (transaction a), la banque Mallet a créé 850.000 de monnaie secondaire mise à disposition de Duchmoll dans une autre banque, ce qui apparaît à la consolidation des bilans des banques (schéma 14/6) ;

bien que cela n’apparaisse pas, en raison de la compensation, de la contre-monnaie a été créée pour faire le lien interbancaire entre la valeur d’actif (investissement) chez Mallet à l’origine de l’émission monétaire et la monnaie mise en compte DAV chez Neuflize ;

la règle : toute augmentation de l’actif bancaire entraîne création monétaire s’applique bien ici aussi, mais indirectement,

Au point 2) ci-dessous l’auteur envisage le cas d’une transaction isolée. Ce cas me paraît excellent pour éclaircir mon propos. L’auteur a un mot heureux : il parle de troc. Or qu’est-ce qu’un troc sinon l’échange de biens sans argent !

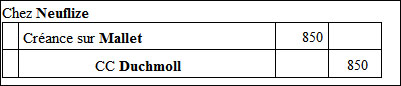

Examinons donc ce cas. Quelle est la situation ? La banque Mallet se trouve devoir 850.000 à l’entreprise Duchmoll qui a un compte chez la banque Neuflize. Mallet est un peu juste en trésorerie. Elle va donc demander à Neuflize de créditer le compte de son honorable client Duchmoll en vertu de quoi Mallet signera une reconnaissance de dette à Neuflize de 800.000. Nous avons donc comme transaction l’échange d’une reconnaissance de dette contre un promesse de créditer le compte de Duchmoll. Quelle est la situation maintenant. Mallet est toujours endettée, mais auprès de Neuflize et moyennant paiement d’intérêts ; Duchmoll est crédité et Neuflize endettée envers Duchmoll. Il y a donc eu un transfert de dette et non pas un transfert de fonds. il n’y a pas eu paiement. Le paiement de Duchmoll, c’est Neuflize qui s’est engagée à le faire à la place de Mallet (substitution). Et Neuflizen’est pas quitte parce qu’elle a royalement crédité le compte de Duchmoll par une simple écriture comptable. Dès que Duchmoll tirera sur Neuflize, Neuflize devra payer et si elle n’a pas de trésorerie, elle devra emprunter. Le crédit du compte de Duchmolln’est pas de l’argent, mais seulement le signal que Duchmoll est autorisé à tirer sur Neuflize : « M. Duchmoll, tirez le premier » et Neuflize fera le reste. Il n’y a paiement que s’il y a transfert de fonds ou dépôt. Or ce n’est pas le cas ici.

Quelles sont les pièces dont disposent les comptables pour passer les écritures ? Chez Mallet, d’une promesse de Neuflize qui s’engage à créditer Duchmoll dès réception d’une reconnaissance de dette de Neuflize. Chez Neuflize, d’une reconnaissance de dette de Mallet. Voici quelles sont les écritures :

Le compte fournisseur de Duchmoll est soldé, ce qui ne signifie pas pour autant que Duchmoll est payé.

Le CC de Duchmoll est crédité, ce qui ne signifie pas que Neuflize a la trésorerie nécessaire pour que Duchmoll puisse retirer ses fonds instantanément.

C’est tout. Pas besoin d’argent, pas besoin de Centre de compensation. Où est le problème ?Peut-être cette procédure n’est-elle pas légale, je n’en sais rien ; mais d’un point de vue comptable, c’est à dire d’un point de vue algébrique, elle me semble correcte. Les pièces ne sont-elles pas en bonne et due forme ?

Donc, nous avons assisté à un transfert de dette. La banque Mallet demeure endettée (mais envers Neuflize) ; Neuflize le devient (envers Duchmoll). Il n’y a eu aucun paiement : la trésorerie de Neuflize n’a pas augmenté, elle a fait du sur place. Il y aura eu paiement lorsque Duchmoll aura vidé son compte. Il y aurait eu paiement s’il y avait eu transfert de fonds, c’est à dire transfert de trésorerie à trésorerie via la BDF ou de Caisse à Caisse par coursier, foi de trésorier. Il n’y a pas seulement transfert de dette ; mais augmentation du volume total des dettes : avant il y avait un endetté, maintenant, il y en a deux. Comme quoi le crédit ne produit pas des dépôts mais des dettes.

Un transfert de dette, un transfert de créance, ne sont pas un paiement car ni la dette, ni la créance ne sont de l’argent. Certes, il est possible que l’argent soit une dette ou une créance (je n’examine pas cet aspect ici) ; mais toutes les dettes et toutes les créances ne sont pas de l’argent : il n’est d’argent que de trésorerie. Si vous aviez été petit patron pendant dix-huit ans, avec une faillite et une inscription en rouge à la BNF pour commencer, vous sauriez ce que veut dire « trésorerie ».

2) dans l’hypothèse où la transaction d) serait isolée, la banque Neuflize donnerait ordre de virer à la banque Mallet de la monnaie qu’elle n’a pas mais que cette dernière, qui en est tout aussi dépourvue, s’empresse de lui prêter !

ce n’est pas une blague ; même s’il s’agit là d’un cas peut-être plus théorique que pratique, il reste toujours possible ! et, ce qui est possible…

Voir ci-dessus.

il convient de préciser que la banque emprunteuse remet des titres en garantie à la banque prêteuse, titres acquis on l’a vu par création monétaire, ce qui n’est pas mal ! ainsi, la transaction s’apparente à une forme de troc exécuté avec de la monnaie virtuelle ! cette monnaie n’existe nulle part, puisqu’elle n’est pas recensée ; on l’assimile ici à de la monnaie de contrepartie puisqu’elle est créée de même : pour la circonstance, avec toutefois pour différence l’absence de cause (obligation de contrepartie) ;

3) les virements visés aux a) et d) ci-dessus, correspondant en partie ou totalement à des opérations de banque pour compte propre, sont noyés dans la masse des transactions traitées en compensation, échappant ainsi au contrôle des autorités monétaires ;

elles sont effectuées en monnaie de contrepartie ou en équivalent * ;

(*) Non, en stealth money, monnaie furtive, monnaie fugace ou de compensation.

4) enfin, la transaction d) est bien faite en monnaie virtuelle, puisque ce n’est pas la provision en compte à la Banque de France qui a servi au règlement des positions (*), mais bien l’appel au marché interbancaire (**)

;

(*) Exact ! Virtuelle ou imaginaire.

(**) Non, au Centre de compensation.

5) comme on l’a vu, il est fait obligation aux banques de disposer d’une provision en compte à la Banque de France (*) ; les autorités supposent ainsi garantir un règlement immédiatement irrévocable, ce qui serait parfait si les participants utilisaient cette provision pour solder leur position débitrice sans faire appel au marché interbancaire ;

(*) C’est le Centre de compensation, en accord avec la BDF et la loi je suppose, qui offre cette provision pour le temps d’une milliseconde.

ce qui n’est pas le cas, puisque la banque Schlumberger a emprunté sur le marché interbancaire en monnaie de contrepartie, c’est-à-dire dans une monnaie que les banques (*) ont elles-mêmes créée pour la circonstance.

(*) Pas les banques mais le Centre de compensation, en accord avec le règlement et la loi, je suppose.

Il faut bien voir, en outre, que les banques ne restent pas en position entre elles, et puis à quoi servirait le marché ? Aussi, est-il probable que les opérateurs de chambres de compensation, mandatés par les banques, procèdent tout au long de la journée au règlement des positions en intervenant pour leur compte sur le marché interbancaire, ramenant ainsi à tout moment les « compteurs à zéro ».

Ainsi donc, il apparaît que les banques peuvent opérer entre elles, en dehors des règles du droit élémentaire qui les lient à leur Banque centrale ; c’est qu’en effet, l’inscription de leurs positions en compte à la super-banque devraient être soldées avec celle-ci en monnaie centrale et non entre elles dans une monnaie créée pour la circonstance.

Non, puisqu’elle est déjà soldée au départ, elle est pré-soldée. Soldée au départ, elle est soldée à l’arrivée.

La Banque centrale n’est donc que la chambre d’enregistrement d’opérations exécutées par les banques, en toute liberté, dans une monnaie qui n’est pas centrale , contrairement à ce que prétend le pouvoir monétaire.

Effectivement puisqu’elle est de compensation. La Banque centrale n’est pas une chambre d’enregistrement puisqu’un virement réel de compte à compte – qui résout la compensation – a eu lieu par son entremise.

Des analyses qui précèdent, on peut avancer que :

– ce soit dans le SIT ou dans le PNS, la Banque de France sert de chambre d’enregistrement,

Non, elle assure le virement de compte à compte qui résout (n’oubliez pas que la comptabilité est de l’algèbre) la compensation. La pratique de la comptabilité est une équation permanente.

– la monnaie secondaire échangée en compensation n’appartient pas aux banques puisqu’elles doivent créer une monnaie de contrepartie pour solder leurs positions,

Je ne comprends pas le sens de cette phrase.

– dans les deux systèmes (SIT et PNS), la monnaie échangée entre les banques est de la monnaie de contrepartie ou contre-monnaie créée pour la circonstance, monnaie dont la seule fonction consiste à assurer la liaison interbancaire entre les valeurs d’actif qui sont à l’origine de l’émission et la monnaie secondaire en circulation,

Je ne comprends pas le sens de cette phrase.

– lorsqu’elle porte sur des transactions pour propre compte de part et d’autre (cas du d), la monnaie échangée est de la monnaie virtuelle (c’est-à-dire sans cause) créée pour les besoins du moment,

Je n’ai pas encore étudié ce cas.

– les banques font leur affaire en toute indépendance de leurs transactions réciproques, ce qui nous autorise à dire que les banques se re-financent entre elles dans une monnaie qu’elles créent pour la circonstance,

La compensation fut créée pour cela.

– la monnaie portée en compte à la Banque Centrale n’est pas de la monnaie centrale (*) comme le pouvoir monétaire s’efforce de le faire croire, à moins que par un coup de baguette magique cette monnaie de contrepartie ne se transforme soudainement en monnaie centrale, dès qu’elle s’inscrit au crédit du compte à l’Institut d’émission ! (**)

(*) En effet ! La monnaie portée en compte à la BDF est de la « monnaie » de compensation. Elle s’annule, ainsi que celle qui se trouve dans les comptes des banques, dès la compensation terminée ; comme la particule virtuelle de la mécanique quantique, cette monnaie virtuelle s’annule dès l’interaction terminée, comme le nombre imaginaire i, cette monnaie imaginaire s’annule dès le calcul achevé. Donc, il n’y a pas création de monnaie, sinon pendant un millième de seconde.

(**) Ce n’est pas nécessaire puisqu’elle s’annule instantanément.

Enfin, qu’il s’agisse du SIT ou du PNS, à l’issue de la compensation, banque par banque ou prises ensemble les positions débitrices des unes sont égales aux positions créditrices des autres. On en déduit qu’il y a égalité de l’offre et de la demande de monnaie. Il ne s’agit donc pas d’un marché ouvert à la concurrence.

Conclusion

En supposant que j’aie compris le système et que mes écritures soient correctes, je ne trouve pas trace de monnaie non centrale. Les trésoreries ne bougent pas. Où se cachent donc ces monnaies ?

Je ne comprends pas les arguments de J. Bayard. Pourquoi les banques opéreraient-elles « en dehors des règles du droit élémentaire » ?

N’ayant été comptable que dans des entreprises non bancaires et non financières, je n’ai jamais tenu ce genre de comptabilité. Il est donc possible que je commette ici des erreurs. Aussi, tous conseils ou critiques sont les bienvenus.

156 réponses à “À propos de « La monnaie – Schémas d’écritures » de Jean Bayard, par Jean-Pierre Voyer”

Et surtout en aucun cas les états ne devraient emprunter à 3 ou 4% à des banques privées pendant que les taux des banques centrales sont entre 0.5 et 1%. De qui se moque t on ?

@liervol. De qui se moque t-on? Poser la question, c’est y répondre … De nous B.L.

@tous, petite question sur les interactions entre banques et Banque Centrale.

Là voilà:

Ce jour, supposons que l’ensemble du système bancaire (français, ou européen) a émis 10 millions d’euros de plus qu’il n’en a retiré par le jeu des remboursements.

Plusieurs cas sont possibles bien sûr:

1) les ratios prudentiels ne sont pas encore atteints (il reste de la marge)

2)certains ratios prudentiels, ou tous, sont déjà atteints.

Que va- t-il , ou pourrait-il se passer?

J’ai des idées sur la ou les réponses, mais il n’y aucun piège derrière cela (du moins je crois).

Cordialement, Bruno

Dans le 2, la banque centrale devrait normalement intervenir en haussant les taux et en demandant aux banques d’augmenter leurs fonds propres.

Dans le 1 une simple hausse des taux devrait calmer le jeu.

Mais tout cela n’est que de la théorie, dans la pratique….

@liervol.

C’est effectivement des pistes possibles. Cela peut changer aussi le ratio M1/monnaie fiduciaire, qui, historiquement en France, sur les 10 dernières années, vaie entre 4 et 5,5

Cordialement, B.L.

En fait, dans les réponses possibles, il y a les actions envisageables, et les conséquences possibles. A l’intérieur du système bancaire, il peut aussi y avoir des repositionnements, surtout lorsque certains fonds propres sont malmenés, du fait de certaines opérations douteuses sur des créances « toxiques ». Mais ceci est un autre débat, interne au système bancaire (mais pas sans répercussion sur la sphère réelle, comme on l’a appris à nos dépens)

La Banque de France explique la création monétaire (brochure et vidéo, 2009)

Bonsoir.

Pour mémoire, la création monétaire est expliquée simplement à tous les citoyens par la Banque de France elle-même, dans des brochures très claires.

• Voyez la brochure (format pdf) qui a été distribuée cette année par la BDF dans les lycées :

« La monnaie et nous »

http://etienne.chouard.free.fr/Europe/messages_recus/BDF_2009_La_monnaie_et_nous.pdf

• Voyez aussi cette vidéo de 10 minutes de la BDF, on ne peut plus limpide et univoque :

« La monnaie et nous »

http://etienne.chouard.free.fr/Europe/messages_recus/bdf_explique_la_monnaie.avi

On y trouve ceci (ce n’est pas moi qui parle, mais la Banque de France) :

Amicalement.

Étienne.

_________________

_________________

Etienne, tu as oublié la conclusion du document de la BDF que tu cites : où l’on parle enfin de… la réalité (ce n’est pas moi qui parle, c’est la Banque de France) page 14 :

« Quand elle a reçu le remboursement, la banque annule le crédit accordé et la quantité de monnaie diminue. »

C’est vrai pour cette banque qui a fait le prêt au moment où tout est remboursé : comptablement

Mais la quantité de monnaie ne diminue pas car les crédits faisant les dépôts l’argent du crédit initial est allé alimenter d’autres comptes, il a peut être même permis de faire d’autres crédits en étant la base d’un apport.

De toute manière nous savons que la croissance monétaire ces dernières années a été bien plus forte que la croissance économique réelle.

Question: comment calcule t on justement cette croissance monétaire ?

Paul,

tu devrais poursuivre ton raisonnement, car la réalité signalée in fine par la BDF n’est pas contradictoire avec l’exposé de synthèse liminaire de la BDF : la réalité est nuancée, effectivement, et la nuance trouve sa place naturelle dans un discours après l’exposé des mécanismes essentiels.

Pour en avoir parlé ici pendant des mois, nous savons tous que la création monétaire d’une banque privée est contrainte par des limites, notamment par les fuites en proportion inverse à sa part du marché des dépôts (fuites d’ailleurs mécaniquement moins contraignantes pour les banques géantes ayant une grande part de ce marché).

Mais cette nuance de la BDF n’invalide en rien, me semble-t-il, l’explication simple que la BDF donne elle-même du mécanisme de base de la création monétaire par les banques privées à l’occasion des concours à l’économie (du crédit).

Étienne.

____________

____________

Les « agrégats » ou « masses » monétaires sont censées mesurer la quantité de reconnaissance de dettes qui ont pu être générées à partir d’une certaine masse d’argent. Comme le nombre de doubles emplois est mal maîtrisé dans le calcul de ces masses monétaires, j’ai proposé le principe d’une méthode rigoureuse que j’appelle « dimension créancière » (L’argent, mode d’emploi, Fayard 2009 : « Un outil analytique pour la monnaie » : 371-392).

Les agrégats calculés et édités par la BCE étant des situations comptables de chaque banque et établissement financier à une date donnée (dernier jour du mois à minuit), il ne peut y avoir de « double emploi » des sommes des reconnaissances de dettes (puisque « la monnaie » est une reconnaissance de dette qui circule, elle ne peut être dans deux comptabilités en même temps)

@Etienne et à Paul.

Je suis d’accord avec vous deux. La « création monétaire » existe, MAIS elle est conditionnée. Le système bancaire est donc en « liberté surveillée », ou en « liberté conditionnelle ». Tout dépend maintenant des juges d’application des peines. En d’autres termes, qui contrôle vraiment les interactions entre le système bancaire et la Banque Centrale.

Cordialement, B.L.

@ Toute Neuve

Ma fortune se monte à 200 €. Or je dois 200 € à quatorze personnes différentes : 200 € en argent supportent une somme des reconnaissances de dette d’un montant de 2 800 €. L’un des quatorze peut être remboursé, mais dans les treize autre cas, il y a double emploi des 200 €. Ces choses-là sont très clairement expliquées dans mon livre « L’argent, mode d’emploi », dont je vous recommande la lecture.

@ Bruno Lemaire

Non, Bruno : le mot « création » ici est un mauvais jeu de mots. L’origine de ce mauvais jeu de mots pour parler de la « vitesse de circulation de la monnaie » est expliquée de manière détaillée par Schumpeter : il s’agissait d’une astuce utilisée par la « science » économique pour justifier l’une de ses constructions abracadabrantes. Je discute de cela dans « L’argent, mode d’emploi » (Fayard 2009 : « D’où vient l’idée que les banques commerciales créent de la monnaie ? » : 147-156). Signale-moi quand tu auras lu le 6e chapitre de mon livre, chapitre intitulé « La création monétaire par les banques commerciales » et nous pourrons reprendre utilement ce dialogue.

Ces questions sans fin sur l’argent, ses traitements, ses « tiraillements » à hue et à dia sont autant d’interrogations récurrentes et de réponses. Réponses qui, pour justes qu’elles soient, font penser à un règlage de la carburation d’un moteur dont on ne s’aperçoit pas que la pipe d’admission n’est pas étanche et donc on ne s’aperçoit pas d’une prise d’air qui n’a pas lieu d’être, ce qui fausse par avance tout règlage, même fait selon les règles de l’art…

Un tel exemple s’applique parfaitement au traitement monétaire. La monnaie créée par les banques comporte non pas une « prise d’air », mais, outre un mode de création monétaire qui est devenu polémique et récurrent, la création monétaire est aussi une « prise sur de temps », or le temps ne respecte pas ce qu’on fait sans lui (selon le sage dicton). Donc cette « prise sur le temps » n’est pas naturelle et très peu possible à contrôler, tout en procurant la satisfaction artificielle que tout les « bons coups » sont offerts, et même recommandés…. Contrairement à la chanson de Léo Ferré, avec le temps rien ne s’efface en matière monétaire. Au contraire tout s’aggrave à cause du lucre omniprésent et des processus artificiels à souhait. Le risque ne peut s’estomper plus vite que la vitesse de grossissement des demandes de crédits et de création monétaire en conséquence lorsque les demandes de crédits sont en croissance continue sur de longues périodes. Mais croyons-nous que c’est pour arriver à une croissance stable et libérée sainement des dettes? De même pour une économie saine de développement et de croissance de pouvoir d’achat amenant âinsi l’ ordre et la sécurité économique? Bien sûr que non! Les portes s’ouvrent toutes grandes vers la fraude « légale », la destruction sociale et environnementale qui ne s’appelle pas destruction, le vol qui ne s’appelle pas vol, le crime qui ne s’appelle pas crime, etc. C’est ainsi que les bilans actuels des banques ont une dimension – subjective – stupéfiante, nominaliste peut-on dire. Il existe un antagonisme « mortel » entre d’une part les bilans des banques et d’autre part la société civile productrice de tous les biens dont on devrait disposer alors que 2/3 hommes dans le monde en sont écartés de cette provende. Actuellement, ces deux pôles son incompatibles, les instigateurs des bilans des banques savent ce qui se passe et mentent et la société civile ne sait pas franchement ce qui se passe et est de plus en plus malade… D’une part donc les arcanes d’initiés pour faire des profits financiers sans produire un grain de blé dont le mode de création monétaire actuel est ce nœud gordien de tous les malentendus, chausse-trappes, trompe-l’œil et arguties sans fin de « justification », et d’autre part les intérêts naturels, légitimes et légaux des sociétés civiles productrices des biens réels. Cette crise va faire bouger les choses, mais nous avons à faire au même personnel financier et politique qui va ruser et noyer le poisson. Il faudrait toujours le prendre au mot, ce serait plus facile de l’éjecter d’une façon ou d’une autre.

Il manque à la monnaie sa vérité OBJECTIVE. C’est à dire être le vrai reflet de la production des biens indispensables à la société, à toutes les sociétés dans le monde, et rien d’autre. Les conditions existantes en Occident depuis 1945 ont permis, à partir des États-Unis après l’Angleterre, d’infiltrer et d’imposer partout le mercantilisme absolu sans l’annoncer. Ce mercantilisme absolu avait réussi à s’imposer dans la durée. Une durée suffisamment longue à l’échelle humaine pour faire croire durablement à la pérennité assurée de son omnipotence, alors que ce mercantilisme fut le fourrier des fanfreluches financières qui allaient se fâner à vue d’œil. À moins que notre vision change, mais c’est difficile, à cette heure, c’est l’incertitude qui risque de durer.

Les sociétés, actuellement « travaillées » au corps et dans leur tête, sont en train de comprendre à leur frais, comment et pour qui et quoi elles sont sytématiquement et majoritairement perdantes. Je crains que ce soit encore long (à moins que?..). Mais comme il s’agit d’une crise escatologique, les impasses sont partout. Dans le domaine terre-à-terre incontournable, l’impasse numéro un: c’est la monnaie, sa création: comment? et son contrôle: par qui? Il y a des réponses prêtes, elles peuvent être étudiées par quiconque.

Au risque de me répéter, je conviens avec Rumbo que la vérité « objective » de la monnaie est difficile à appréhender, car elle ne peut, en fait, que s’asseoir sur la production de biens et de services, actuelle, passée, et aussi en devenir. C’est cela la vraie richesse, mais, au moins pour la richesse « future », elle n’est que virtuelle.

D’où la tentation de s’accrocher sinon au « réel », du moins au « tangible »(mais sans lien avec cette richesse potentielle) à savoir l’or, l’argent, ou du papier-monnaie.

Au delà de cette vérité « objective », difficilement atteignable, il convient donc peut être de se ramener à ce que nous pouvons réellement maîtriser. Dans le contexte actuel, je pense qu’il faut s’intéresser à trois types d’interactions.

Le premier type d’interactions, « purement » monétaires, correspond aux interactions entre le système bancaire « privé » et la banque centrale: ceci devrait être gérable, si l’on rendait transparentes les modalités de ces interactions.

Le deuxième type d’interactions est interne au système bancaire, opaque s’il en est. Là encore, rendre transparents les processus d’emprunts, de « création monétaire » et de remboursements, ainsi que les critères d’octroi des prêts serait une nécessité absolue. Mais nous en sommes bien loin, le « secret bancaire » étant plus affirmé encore que le « secret défense ».

Le troisième type d’interactions est entre la sphère économique et la sphère banco-financière. Je pense que ce point est extrêmement délicat, et je vois au moins deux pistes pour cela: la piste envisagée par Paul Jorion, et la piste rappelée par Rumbo, celle du crédit social.

Commentaires et critiques bienvenus, cordialement, Bruno Lemaire.

Mais

Monsieur Jorion

Vous avez l’air de découvrir des choses que tout étudiant connait.

1 – Bien sur qu’il y a des besoins de monnaie centrale que les banques doivent se procurer (les réserves obligatoires + les besoins en billets de banque des ménages et des entreprises) … total, environ 15% des dépôts

2 – Pour l’ensemble des banques d’une zone monétaire la compensation est égale à zéro

3 – Le coefficient réel instantané constaté de multiplication du crédit (de monnaie scripturale bancaire par rapport à la base monétaire, c-à-d la monnaie centrale M0) est de 4,1. Et ça ce n’est pas » une interprétation complotiste du mécanisme du crédit «

4 – La monnaie de base centrale représente environ 1100 milliards d’euros (y compris les billets de banque) alors que l’ensemble des créances détenues par les banques commerciales rerésentent 16000 milliards d’euros… Sur quoi pensez vous que sont appliqués les demandes d’intérêts par le « système bancaire » ?

Sans être fausse, l’explication dans le document de la BDF est tendancieuse : elle présente dans un premier temps une explication « simplifiée » qu’elle corrige ensuite par des phrases commençant par « Dans la réalité… »

Pourquoi procéder ainsi ? probablement dans un souci « pédagogique » : « parce que ces choses sont très complexes… », dira-t-on. Sans doute aussi – comme je l’ai souligné dans « L’argent, mode d’emploi » (Fayard 2009 : 177-180) – parce qu’une explication en deux temps est plus rassurante : elle gomme en particulier le double emploi des sommes, ce qui lui permet de passer sous silence le risque de panique bancaire.

Le danger de ce type d’explication, on le connaît : certains peuvent se contenter de l’explication simplifiée et ignorer la partie « Dans la réalité… » et en tirer la conclusion que « de l’argent a été créé à partir de rien ».

Dans « L’argent, mode d’emploi », j’ai moi aussi un souci pédagogique et c’est pourquoi mon explication procède pas à pas, mais à la différence du document BDF, je ne présente pas d’explications simplifiées que je dois ensuite corriger : je considère que mon lecteur – quel que soit son âge – est un adulte, et je le traite en conséquence.

Monsieur Jorion,

La plus grosse des création monétaires aujourd’hui vient des déficits des états.

Je m’explique, il faut vendre ces titres de créances sur les états, les assurances sont parmi les plus gros acheteurs de titres via l’assurance vie. AINSI on pourrait croire que tout s’arrête avec l’épargne de ceux qui achètent et alimentent des assurances vie . Dans la réalité, il n’en est rien, car vous pouvez très bien nantir votre contrat d’assurance vie pour obtenir un crédit toujours plus important que votre mise initiale. Ce qui est somme toute cynique dans ce schéma là, c’est que vous vous trouvez à avoir obtenu un crédit sur la base d’un crédit, parce que cet actif qui vous sert de support n’est rien d’autre qu’une dette. On monte donc de la dette sur de la dette comme on le ferait avec de l’huile et des oeufs.

Ensuite pour continuer la mayonnaise, la banque qui a fait le crédit, détient elle une créance c’est à dire un actif qui lui permet de continuer la sauce. Elle aussi s’endette via d’autres pour alimenter le fourneau.

Il n’y a que l’oeuf pourri qui peut interrompre cette cuisine…

Dans ce qui va nous préoccuper maintenant c’est la hausse des taux sur les obligations d’états, qui risque de mettre à mal ces beaux montages si Krach soudain ou krach larvé sur l’obligataire. Entrainant par là des appels de marge… et un autre tsunami financier…

@Paul,

je crois effectivement qu’il faut se méfier des explications simplifiées qui peuvent parfois conduire à un contre sens, comme celui d’imaginer des banquiers tout puissants et une Banque Centrale complètement passive.

Sur ce point, d’ailleurs, je voudrais revenir à une « idée » très simplificatrice, celle du « multiplicateur monétaire ».

Cette thèse du multiplicateur monétaire est, en règle général, mal présentée, mal utilisée, et mal comprise. On peut d’ailleurs lui faire dire ce que l’on veut. C’est encore pire que le multiplicateur keynésien.

Ce « multiplicateur » est censé expliquer « vaguement » que si on utilise les ratios prudentiels habituels, on pourrait avoir un ratio « M1/monnaie scripturale » de l’ordre de 6,75, alors que, historiquement, il est en France, depuis 10 ans, entre 4 et 5.5.

La bonne question serait de savoir si ce ratio est endogène ou exogène, et, plus précisément et concrètement, s’il est prioritairement déterminé par les actions de la Banque Centrale, ou plutôt par les actions des banques commerciales, le « système bancaire », ou comme souvent, si ce multiplicateur dépend un peu des deux « systèmes », ainsi que des demandes de la sphère réelle.

Cordialement, Bruno Lemaire

@ Bruno LEMAIRE

Bonne question que j’avais déjà soulevée sur le billet À propos de « De quoi l’argent est-il le nom ? »

On peut aussi s’interroger sur la quasi-autonomie que se sont accordées les méga-banques. Vu les grandes parts de marché qu’elles couvrent, elles tournent presque en circuit fermé, quasi sans « fuites ». Vu les ratios de solvabilité et de réserve ridiculement faibles, les BC n’ont pas grand contrôle sur elles.

On peut aussi s’interroger sur les acteurs qui sont à l’origine, la cause de la création monétaire (de BC). Vu la quasi-autonomie des méga-banques, il me paraît que les BC n’ont d’autre choix que de suivre a posteriori le mouvement initié par les méga-banques et leurs emprunteurs afin de satifaire aux règles très laxistes de solvabilité et de réserves.

Décidément, trop de questions restent ouvertes.

@ Jean-Pierre,

Sur le Net, il est d’usage de se tutoyer. Je commencerai donc le premier.

J’ai fait une tentative d’envoi d’un message à ton adresse m.rhyple@orange.fr , elle m’a été refusée (utilisateur inconnu).

Je voudrais ajouter quelques mots à mon message précédent et répondre rapidement à une question posée par un des internautes sur ce blog.

Tu as vérifié la théorie que j’avance : toute augmentation de l’actif bancaire entraîne une création monétaire que tu appelles « un droit à tirage ». Dans le cas précis, la banque Mallet s’est acquittée de son investissement en créditant chez un confrère, la banque Neuflize, le compte de Duchmoll. Le compte de celui-ci est un compte de Dépôt à vue (DAV), donc à ce titre, il entre dans la masse M1.

Il s’agit plus que d’un droit de tirage, mais de monnaie. puisque la règlementation bancaire fait obligation à Neuflize de constituer des réserves obligatoires (appelée aussi fractionnaires) en moyenne journalière sur la somme figurant à ce compte précisément, ainsi qu’à tous les comptes inclus dans M1 et M2 (grosso modo). Ce qui veut dire que la Banque centrale considère ce dépôt comme de la monnaie, puisque soumis aux RO, sauf si quelqu’un peut prouver que le compte de Duchmoll n’est pas un compte de DAV ?

En ce qui concerne la compensation, les positions issues du Core sont bilatérales et réglées de gré à gré entre banques, deux par deux, donc directement sans intermédiaire. En ce qui concerne le PNS (Target2) les positions sont multilatérales et (je pense) nécessairement réglées par l’entremise d’un ou plusieurs courtiers.

Cordialement

jean

Il manquait une lettre à l’adresse du courriel. Avec mes excuses: m.rhypley@orange.fr. JPV

@Paul

Si tu le permets, je voudrais ajouter quelques mots aux échanges que tu as eus au-dessus avec Etienne, en reprenant la phrase de la Banque de France.

Cette phrase ne devrait entraîner aucune contestation.

Paul, je suis désolé, mais la réalité dont parle l’autorité monétaire, en l’espèce, est celle des limites à la création monétaire, non celle du principe même de la création qui est fondamental et que l’on ne peut remettre en cause, à mon avis. Les limites sont de plusieurs ordres : règlementaires : ratio Cooke notamment, réserves obligatoires, fraction de monnaie fiduciaire que toute création nécessite et techniques : celles qui sont nées de la création elle-même, c’est-à-dire les fuites vers les autres banques, les opérations de compensation et les règlements interbancaires qui en résultent (comme analysées par JP Voyer) et aussi les besoins en monnaie centrale que les banques se procurent sur l’open market pour assurer leurs transactions réciproques et continuelles y compris celles qu’elles ont avec le Trésor Public.

Bien à toi

jean

@Jean, et peut être à Paul,

comme Paul m’a incité à le faire, je me suis rué sur le chapitre de son livre traitant de la création, ou non, monétaire.

Il faut bien sûr que je creuse davantage les arguments de Paul, qui reposent partiellement sur une critique de Schumpeter, tantôt positive tantôt négative. Mais là n’est pas mon propos.

Paul écrit que ceux qui soutiennent la thèse – farfelue ou non – de création monétaire « ex nihilo » sont ceux qui la trouvent scandaleuse.

Etant, pour le moment 😉 plutôt d’accord avec les tenants de cette thèse (création monétaire – mais pas ex nihilo, ni « toute puissante ») , je ne pense pourtant pas que cette éventuelle création soit diabolique, et qu’il faut à tout prix l’éviter. Je dis seulement, et je ne pense pas être le seul, que si elle existe, elle doit être mieux contrôlée. Certains tenants de la même thèse, peut être Jean Bayard, veulent aller plus loin. C’est leur choix, ce n’est pas tout à fait le mien.

Bien sûr, il n’y a pas d’idée vraiment neutre en économie, et des arrière-pensées sont toujours possibles. Mais on peut être en désaccord sans prêter à autrui des pensées diaboliques. Le point qui est en jeu, me semble t-il, est l’influence respective des banquiers « privés » et des banquiers centraux.

Cordialement, Bruno Lemaire.

Le document de la BDF n’est pas tendancieux.

Il y a d’une part une explication théorique (« simplifiée » selon vous) qui détermine, en fonction du taux des réserves obligatoires et du taux de demande de billets pour chaque nouveau crédit/dépôt, le maximum théorique de la capacité multiplicative de l’ensemble de toutes les banques d’une zone monétaire à partir de la monnaie centrale disponible, aboutissant à une certaine quantité (possible) de monnaie bancaire/reconnaissances de dettes (le coefficient multiplicateur théorique).

Il y a d’autre part l’application « en réalité » parce que les banques commerciales n’utilisent pas la totalité de ces capacités pour les différentes raisons citées ci dessous mais également parce qu’elles n’ont pas la demande de crédit et qu’une partie des demandes de crédit est aussurée par des épargnants

En mai 2009, un bulletin de Natixis (N°216) précisait :

@Toute Neuve

En fait ce « multiplicateur moyen » (mesuré après coup, et qui n’est donc pas ‘explicatif’ et encore moins ‘normatif’) a oscillé depuis 1996 entre 4,1 et 5,5 (d’où la « moyenne » de 4,8, qui elle non plus ne veut rien dire).

La seule chose que l’on peut dire c’est que, en fonction des critères prudentiels habituellement appliqués, l’économie française n’a jamais manqué d’argent liquide (pour cela, il aurait fallu que le « multiplicateur » aille au delà de 6.5, valeur « théorique »). Ce n’est donc pas pour cela qu’il y aurait eu, dit-on, un début de « credit crunch »

Cordialement, Bruno Lemaire.

Paul Jorion

http://www.pauljorion.com/blog/?p=7050#comment-51854

J’ai lu et rien n’est clair, sauf peut être pour vous…

Vous jouez sur les mots « argent » , « espèces », « liquidité », « dépôts » , et surtout « monnaie »

Quand je dis « l’argent qui est sur mon compte bancaire », c’est quel argent pour vous ? Ce n’est pas le même que celui que vous avez dans votre porte monnaie et pourtant vous pouvez payer avec lui…

Dans votre exemple, les 2600 restants peuvent être remboursés en monnaie fiduciaire: il suffit d’en faire la demande à la banque!

Si les reconnaissances de dettes sont des reconnaissances de dettes bancaires (ce qu’on appelle partout « monnaie scripturale »), une grande majorité des gens les accepteront (en tant qu’argent ) en règlement de vos dettes : mais d’accord avec votre idée que si vous faites un chèque sur une banque dont on ne peut vérifier la « solidité », au dessus de 70000 € je ne suis pas certaine d’accepter votre chèque.

@Bruno

Ton message de 13:26

Je te confirme que je suis partisan d’un contrôle plus étroit de l’émission monétaire par les banques privées. Je ne sais pas ce que tu entends par « aller plus loin », mais dans mes propositions de réforme du système figure en bonne place la révision du ratio (Cooke, complété Bâle II) de solvabilité des banques, dans le but de séparer les crédits à l’économie de leurs opérations pour propre compte. Les premiers pouvant rester dans les limites actuelles (sinon étendues) mais les deuxièmes devant être sévèrement contenues. Je dirai même qu’elles devraient faire l’objet de lignes de crédit accordées par la banque centrale.

J’espère avoir répondu à ta question.

jean

@JeanB

tout à fait. Je ne t’imaginais d’ailleurs pas « stalinien ». La question délicate, bien sûr, consiste à contenir ce que font les banques pour leur propre compte. F. Leclerc a donné une piste, P. Jorion une autre (assez complémentaire), toi une autre. En particulier dans ce que tu écris ailleurs sur les opérations hors-bilan, à encadrer de très près, et sur la titrisation.

Cordialement, Bruno.

Au lieu de parler de création monétaire il vaut peut-être mieux parler de la création de dettes . Les deux sont liées et dépendent de la confiance que les acteurs économiques ont dans le marché et dans le système financier.

@Toute Neuve

Seulement le papier ,si ce sont des « billets » en papier… 🙂

Quand les banques centrales interviennent directement dans le marché comme pendant cette crise ,elles créent de l’argent (elles impriment des billets) ,quand les banques ordinaires augmentent les crédits en fonction des dépôts, elles créent des dettes ,ce qui n’est pas tout à fait la même chose.

Et personne ne « paye » les billets ?

« Moi » a dit:

« La vraie question est celle-ci: faut-il créer de l’argent pour garantir les reconnaissances de dettes que les banques ont émises? Si oui, comme c’est le cas, pourquoi? Pourquoi ce cadeau collectif aux banques et indirectement à ceux qui ont investi leur argent dedans? »

Je réponds que, non, « ce n’est pas le cas », les banques n’ont aucune garantie intégrale des reconnaissances de dettes émises, puisque, justement, nous fonctionons dans un système de réserves fractionnaires, qui n’exige qu’une fraction des engagements comme dépôt en garantie auprès de la banque centrale. Tout le reste, i.e. tous les engagements pris au delà de ce dépôt fractionnaire, n’est pas couvert par de « l’argent », i.e. de la monnaie centrale.

Les banques créent bel et bien de la monnaie scripturale au delà de la monnaie centrale disponible (ce que vous appelez sur ce blog « argent »). Or, cette monnaie scripturale est bien utilisée comme moyen de paiement, même si, comme le note Bruno Lemaire, ce n’est pas des billets de banque centrale (argent). Cette monnaie scripturale, pour peu qu’elle soit sur un compte approprié, sert bien l’économie réelle, l’échange réel de biens et de services.

Je crois déceler une sorte de biais dans la position que défend Paul Jorion et ceux qui pensent comme lui : tous semblent raisonner comme si tout mouvement de monnaie après l’octroi d’un crédit se faisait en argent (papier monnaie). Ce n’est bien sûr pas le cas! Près de 90% des échanges se font en utilisant directement la monnaie scripturale (ou reconnaissance de dette) des banques privées. Toute somme de monnaie scripturale émise par crédit se retrouve, tôt ou tard, en dépôt dans une banque, et sert de base au calcul des dépôts fractionaires en banque centrale. Ce faisant, elle participe à l’élargissement de la base sur laquelle, juridiquement, une banque peut assoir ses engagements de crédit!

Si, comme c’est le cas actuellement semble-t-il, la banque centrale est « suiveuse », i.e. qu’elle crée à son tour la base monétaire centrale nécessaire au refinancement bancaire privé, alors il y a une spirale expansionniste du crédit.

En reprenant le cas exposé en thème de l’article de ce fil, si Duchmoll utilise un chèquier, un ordre de virement ou une carte bancaire pour dépenser 90% des 850keuro « promis » par Neufliz, alors Neufliz n’aura à trouver en « argent » que les 10% restant, soit 85keuro. Or, comme toute transaction au delà de 3000 euro est interdite en liquide, ce n’est probablement même pas autant que Neuflize devra trouver.

Le reste, tout ce qui circule en monnaie scripturale, sera globalement effacé par la compensation puisque, statistiquement, autant de monnaie scripturale viendra à Neufliz que ce que Duchmoll en fera sortir vers les concurrentes de Neufliz. Mais durant ce temps, de « vrais » échanges auront eu lieu, utilisant pour instrument libératoire, les reconnaissances de dette de Neufliz.

C’est CELA que les « créationnistes » appellent création monétaire : la capacité (certes encadrée, nul ne le nie) des banques commerciales à fabriquer des dettes sans contrepartie réelle, dettes qui sont utilisées comme moyen de paiement (ou « monnaie », dès lors qu’ils sont universellement acceptés).

Bien évidemment, le système ne tient que tant que tout le monde y croit, ou que personne ne se pose de question. En cas de crise, le roi est nu, et tout le monde le sait et le dit. Dans ce cas, il ne reste que le billet papier, (« l’argent » de Paul Jorion) qui puisse conserver, par la force de la Loi, sa valeur faciale. Mais quid de sa valeur réelle d’échange? Si demain (cas probable) le US dollar s’effondrait totalement, le gouvernement américain me garantirait toujours que les 100 dollars dans mon portefeuille valent bien 100 dollars, mais qu’en faire si personne n’affiche plus de prix en dollars? Que faire si la BCE cesse la cotation du dollar?

« l’argent » de la BCE ne vaut pas plus que la reconnaissance de dette de la banque Neufliz ou que de l’or. C’est un instrument monétaire fiduciaire, ce qui veut bien dire ce que ça veut dire: fondé sur la confiance. La monnaie métal semble devoir garder, sans doute par atavisme, un attrait certain auprès du genre humain, et donc une certaine valeur d’usage comme monnaie, en temps de crise. Mais je dois avouer que je ressens, à titre personnel, à peu près autant d’attirance pour l’or que pour le papier-monnaie ou les chiffres de mon relevé de compte : fort peu de chose. Ce qui m’intéresse, c’est de trouver de quoi manger et me loger. Si demain il fallait pour cela utiliser un carnet de compte dans un système local de crédit mutuel, je m’en contenterais avec le sourire.

« l’argent » de la BCE ne vaut pas plus que la reconnaissance de dette de la banque Neufliz ou que de l’or.

Mais si, la reconnaissance de dette de la banque Neufliz repose sur la solvabilité de la banque (qui elle-même repose sur la solvabilité de la BCE, des pays/contribuables de l’eurozone). Une reconnaissance de dette est une marchandise dont le prix varie de 100% de sa valeur faciale quand tout va bien à 0% quand …

Pour accéder à un billet de banque dans son portefeuille, il suffit de l’ouvrir. Son accès est inconditionnel.

Pour accéder à l’argent sur son dépôt à vue de sa banque, on doit s’y rendre. Son accès dépend de la capacité de la banque de fournir l’argent (ou plus généralement de la monnaie de BC si l’argent est transféré à une autre banque). Voir par ex. Northern Rock en GB en sept 2007:

http://www.blinkx.com/watch-video/northern-rock-withdrawal-run-continues/vaz4ehVIQ_9AsIGZsOsoLQ

Or, cette monnaie scripturale est bien utilisée comme moyen de paiement, même si, comme le note Bruno Lemaire, ce n’est pas des billets de banque centrale (argent)

L’argent est un moyen de paiement. Est-ce pour autant que tout moyen de paiement est de l’argent? Un commerçant n’est pas obligé d’accepter un paiement par chèque ou CB.

@Brieuc,

j’ai l’impression que vous introduisez ainsi, en particulier dans votre dernier paragaphe, d’autres formes de monnaie, ou de pseudo-monnaie, (au moins dans leur fonction de moyen de paiement) telles les » monnaies » complémentaires. J’espère qu’il y aura un billet un de ces jours sur ce sujet, que ces « monnaies » complémentaires soient fondantes ou non. Mais la question de la maîtrise de ces monnaies restera posée.

cordialement, B.L

@ Brieuc

Histoire vécue :

Il y a plus de 20 ans, je travaillais pour une société au crédit « ébranlé » (euphémisme à la mode). J’ai quitté cette société pour fonder ma propre petite entreprise et j’ai fait appel à un fournisseur allemand de mon ancienne boîte. C’était l’époque des euro-chèque qui étaient garantis à hauteur de 7000 BEF (173 €). Ce fournisseur allemand ayant eu des déboires avec mon ancienne boîte et sachant que j’y avais travaillé était refroidi et a exigé que je le paie avec plusieurs euro-chèques à hauteur du montant garanti.

@Le Marin

http://www.pauljorion.com/blog/?p=7050#comment-51929

Vous avez de la chance que la BCE vous fasse cadeau de billets de banque au prix du papier. Moi, quand j’en demande, mon compte bancaire diminue d’autant , donc je paye mes billets de banque à ma banque qui va les payer à la BCE

CQFD

@Toute Neuve

La BCE n’a fait de cadeaux ni à vous ni à moi mais bien à certaines banques…. Il ne faut quand même pas rêver !

@Tout Neuve

La BCE avait exigé des états de limiter leurs déficits à 3% : à cause de la crise bancaire, les états ont pu dépasser ces déficits pour sauver les banques, ils ont injectés de l’argent ou garantit les actifs « pourris » et pour ce faire, ils ont emprunté de l’argent aux banques qui à leur tour l’ont emprunté à la BCE. Autant dire que les états ont emprunté de l’argent directement à la BCE puisque les banques étaient toutes au bord de la faillite .

Conclusion et résultat : la BCE a emprunté de l’argent aux états pour que ces états puissent garantir les actifs pourris des banques ou prêter de l’argent aux banques….

La BCE a-t-elle aussi, à un moment donné, directement injecté de l’argent dans les banques sans passer par les états ? Possible , mais il n’y a pas de preuves…

Le Marin

Les banques centrales font au niveau de la monnaie centrale exactement la même chose que font les banques commerciales au niveau de la monnaie scripturale: Les banques centrales émettent la monnaie (centrale) en monétisant des créances des banques commerciales (prise en pension par exemple).

Maintenant je ne nie pas qu’il y ait également des actifs pourris dans ces créances.

Vous écrivez « La BCE avait exigé des états de limiter leurs déficits à 3% : à cause de la crise bancaire, les états ont pu dépasser ces déficits pour sauver les banques, ils ont injectés de l’argent ou garantit les actifs « pourris » et pour ce faire, ils ont emprunté de l’argent aux banques qui à leur tour l’ont emprunté à la BCE. Autant dire que les états ont emprunté de l’argent directement à la BCE puisque les banques étaient toutes au bord de la faillite . »

Non, je ne crois pas. Je pense que les banques commerciales n’ont pas eu besoin d’emprunter de la monnaie à la banque centrale. Il leur a suffit de monétiser des obligations d’Etat (OAT et autres) pour prêter à l’Etat. Puis elles ont « déposé » ces OAT à la BCE pour obtenir des liquidités (de la monnaie centrale).

Les avances qu’a fait l’Etat en plus aux banques commerciales sont évidemment originaires d’une augmentation de la dette… de la monnaie créée par les banques commerciales.

Vous écrivez aussi Conclusion et résultat : la BCE a emprunté de l’argent aux états pour que ces états puissent garantir les actifs pourris des banques ou prêter de l’argent aux banques….

Là je suis plus affirmative: c’est non: les États n’ont rien prêté à la BCE

Enfin La BCE a-t-elle aussi, à un moment donné, directement injecté de l’argent dans les banques sans passer par les états ? Possible , mais il n’y a pas de preuves…

Bien sur qu’elle l’a fait, en échange de « prises en pension ».

La Banque Centrale est la « banque des banques »: elle a tout à fait le droit de faire crédit à ses clients (« politique non conventionnelle » http://www.lyc-arsonval-brive.ac-limoges.fr/jp-simonnet/IMG/pdf/FMR_SPECIAL_REPORT_2009-028_06-02-2009_FR.pdf ).

@Toute Neuve

Les OAT, ce sont des titres de créances sur la dette de l’état .Alors pourquoi les états passent-ils par les banques qui étaient tous au bord de la faillite et pas directement par la BCE ?…. Il n’y a aucune raison pour les états de passer par les banques, si ce n’est pour leur faire un petit cadeau ! C’est pour cela que j’ai écrit : « Autant dire que les états ont emprunté de l’argent directement à la BCE »…….

Conclusion et résultat : la BCE a donc prêté (et non emprunté comme je l’ai écrit par inadvertance) de l’argent aux états pour que ces états puissent garantir les actifs pourris des banques ou prêter de l’argent aux banques…

Dans la dernière phrase : « La BCE a-t-elle aussi, à un moment donné, directement injecté de l’argent dans les banques sans passer par les états » : je suggère que la BCE a peut-être aussi prêté de l’argent directement aux banques au bord de la faillite sans aucune garantie d’être remboursée, ce qui revient presque à donner l’argent … et ceci en dehors du contrôle des états.

On nous a vendu les banques centrales indépendantes comme garantes de l’inflation, c’est à dire de la création monétaire à tout va par les états s’ils étaient eux même aux commandes.

Avant le trésor émettait un billet de 1000 euros, par exemple, il y avait 1000 euros de plus en circulation dans le système, l’état payait son fournisseur avec ces 1000 euros.

Aujourd’hui l’état émettait un déficit de 1000 euros qui devient un bon du trésor de 1000 euros avec un intérêt disons sur un an de 4%. Avec ces 1000 euros qu’il a vendu contre 4% d’intérêt et moins la commission qu’il doit s’en doute payer aux banques qui les vendent à des investisseurs, l’état paye son fournisseur et il doit encore trouver les 40 euros pour payer les intérêts et peut être même encore 20 euros de commissions aux intervenants qui ont vendu les 1000 euros.

DONC comme entre temps il n’est pas plus riche, il va emprunter en année n+1 1060 euros et ainsi de suite.

Seulement là, comme c’est soit disant un actif sûr, celui qui détient le bon va pourvoir le donner en nantissement.

Et la banque va pouvoir prêter selon la pertinence du projet x fois le montant du natissement.

Je ne vois pas en quoi les banques centrales nous protègent de la création à tout va de monnaie.

Au contraire, par le jeu des intérêts, il faut toujours en créer plus. Par le jeu des actifs soit disant sécurisé, on peut faire tout autant de crédit.

La seule chose que je vois c’est un transfert de richesse des plus pauvres au plus riches.

Et une escalade des déficits des états puisque c’est d’autant plus facile que c’est aussi tôt imprimé vendu car les agences de notations sont là pour rassurer le chaland.

En un mot, l’inflation des actifs, c’est de l’inflation qu’on le veuille ou non, c’est de la monnaie en plus crée, ce n’est rien d’autre que cela, et ça ne repose sur rien de réel puisque les salaires partout dans le monde stagnent, ça ne repose que sur la création monétaire à tout va légalisé parce qu’elle profite aux plus riches : ceux qui peuvent se permettre d’avoir des actifs.

Fujisan,

Inutile de répéter des passages du livre de Paul Jorion : je l’ai lu, et il ne m’a pas entièrement convaincu. Par ailleurs, vous enfoncez des portes ouvertes, et tentez de préciser à ma place des pensées que je n’ai pas eues. Tout ceci étant une petite critique amicale 😉

Sur le fond de votre intervention, je suis tout à fait d’accord avec vous pour dire que la monnaie scripturale des banques privées n’est pas de l’argent, au sens restrictif ou M. Jorion (et vous même) l’entendez. C’est-à-dire : n’est pas un tas de billets de banque centrale.

Quant à dire que la monnaie scripturale n’est pas disponible inconditionnellement, désolé, mais si, elle l’est : je dispose du solde de mon compte, pour le transférer instantanément à qui je désire, par voie de papier (chèque) ou électronique (virement, CB). Ce qui est conditionnel, c’est la conversion de ce solde en argent.

Ensuite, vous vous prenez à votre propre « piège », si je puis dire, en disant implicitement que la monnaie scripturale pourrait être de l’argent, mais peut-être pas (vous laissez en tout cas ce point sous une forme interrogative). Entendons-nous sur cette définition, pour parler de la même chose en termes identiques : l’argent est composé des pièces et billets. Point. Etes-vous d’accord avec cette définition? Si oui, alors certes non, la monnaie scripturale n’est pas de l’argent. Mais c’est une monnaie quand même : avec, je peux payer mes courses hebdomadaires au supermarché du coin, et partir du pas assuré de l’honnête homme. Que ma banque doive ensuite ou non trouver une partie de cette somme en monnaie centrale (dépendamment des soldes de compensations, de ses engagements, de sa solvabilité instantanée, etc), c’est une autre affaire, mais qui porte sur une fraction de la somme transférée. Qu’elle y arrive ou pas, à ce stade, n’est pas mon affaire. Que la banque du supermarché soit en mesure de fournir le fond de caisse ou non ne me concerne plus : j’ai payé mon dû au moment même où la transaction a été signée par la frappe de mon code personnel sur le clavier du terminal de point de vente.

Concernant l’idée que les billets sont basés sur la solvabilité des Etats émetteurs, il faudrait savoir, parce que d’après M. Jorion, les billets ne sont PAS garantis par la solvabilité de leur émetteur, mais bien affublés d’une valeur faciale PAR LA LOI. Ils ne représenteraient donc en ce sens aucune contre-partie réelle, ni aucun d’engagement de la part de l’émetteur (et c’est plutôt vrai à mon avis : qu’est-ce que l’Etat, à travers son émanation Banque Centrale, promet en échange d’un billet? Rien, à part qu’il sera accepté PAR FORCE DE LOI par tout commerçant sur son territoire de validité).

Sur le dernier point (acceptation du chèque ou CB par le commerçant), vous avez raison… sauf que au delà de certains montants, seule la monaie scripturale est autorisée (plus de 3000 euros en paiement comptant, plus de 1500 euro en salaire, etc, chiffre de mémoire, à vérifier). Ce qui donne, de facto, valeur légale et forcée à la monnaie scripturale, i.e. aux reconnaissances de dette des banques privées, et ce, à cours fixe (parité 1:1 avec l’argent), quand bien même la banque de l’employeur payant un salaire, ou celle de l’acheteur réglant une transaction, serait en train de battre de l’aile, avec un « cours » réel de sa monnaie privée proche du néant. Vous avouerez que ce fait ne permet pas franchement de clarifier une situation et des définitions déjà bien confuses…

Quant à dire que la monnaie scripturale n’est pas disponible inconditionnellement, désolé, mais si, elle l’est : je dispose du solde de mon compte, pour le transférer instantanément à qui je désire, par voie de papier (chèque) ou électronique (virement, CB). Ce qui est conditionnel, c’est la conversion de ce solde en argent.

Le transfert n’est pas instantané, mais différé. C’est évident pour un chèque puisque le bénéficiaire doit encore le remettre à sa banque qui devra l’encoder… Un virement n’est autre qu’un ordre de transfert qui ne sera exécuté que plus tard par votre banque, votre compte ne sera débité et le bénéficiaire ne sera crédité que plus tard. Pour une CB, le compte du bénéficiaire n’est crédité que plus tard. Je le sais d’expérience pour ma TPE cela prend 3 jours. Sans certidude, cela devrait transiter par l’organisme de crédit.

Ça c’est quand tout va bien, mais des banques peuvent aussi faire faillite, ou du moins manquer de liquidités. Les clients belges de Kaupthing ont eu leur compte inaccessible longtemps.

Si oui, alors certes non, la monnaie scripturale n’est pas de l’argent. Mais c’est une monnaie quand même : avec, je peux payer mes courses hebdomadaires au supermarché du coin, et partir du pas assuré de l’honnête homme. Que ma banque doive ensuite ou non trouver une partie de cette somme en monnaie centrale (dépendamment des soldes de compensations, de ses engagements, de sa solvabilité instantanée, etc), c’est une autre affaire, mais qui porte sur une fraction de la somme transférée. Qu’elle y arrive ou pas, à ce stade, n’est pas mon affaire.

Vous vous placez de votre point de vue subjectif « d’honnête homme ». Du point de vue du déposant, son DAV semble parfaitement liquide, mais le fonctionnement réel du système bancaire a son importance, ne fusse que pour le supermarché qui, lui, n’est pas assuré d’effectivement toucher son argent si votre banque est incapable de le transférer à la sienne.

Sur les billets de banque, je n’aurais pas du parler de solvabilité mais peut être de fiabilité. Un état peut dévaluer sa monnaie, une BC peut être incapable de défendre sa devise (ex crise asiatique de 1997) ou entrer dans une spirale d’inflation galopante… (ex Zimbabwe).

au delà de certains montants, seule la monaie scripturale est autorisée (plus de 3000 euros en paiement comptant, plus de 1500 euro en salaire, etc, chiffre de mémoire, à vérifier). Ce qui donne, de facto, valeur légale et forcée à la monnaie scripturale, i.e. aux reconnaissances de dette des banques privées, et ce, à cours fixe (parité 1:1 avec l’argent), quand bien même la banque de l’employeur payant un salaire, ou celle de l’acheteur réglant une transaction, serait en train de battre de l’aile, avec un « cours » réel de sa monnaie privée proche du néant. Vous avouerez que ce fait ne permet pas franchement de clarifier une situation et des définitions déjà bien confuses…

Oui, c’est juste. D’autant plus confu que PJ introduit la garantie de l’état de 70 000€ sur les dépôts pour distinguer la partie qui serait « 100% sûre » du reste qui n’est pas garanti et serait donc sujet à prime de risque. PJ assimile un dépôt à vue à une reconnaissance de dette de la banque, une marchandise comme une autre qui aurait un prix variable entre 100% et « moins ». Mais un DAV n’est pas un titre négociable sur un marché secondaire. Il me semble ici que c’est du tout ou rien ; en cas de panique bancaire, c’est les premiers qui sont servis jusqu’à épuisement des liquidités.

« Ce qui donne, de facto, valeur légale et forcée à la monnaie scripturale, i.e. aux reconnaissances de dette des banques privées »

Pas tout à fait. Une banque peut refuser une transaction par CB en provenance d’une autre banque. Il n’y a donc pas cours légal. Le fait de devoir passer par la monnaie scripturale au-delà d’un certain montant oblige à utiliser des reconnaissances de dette bancaires comme monnaie mais ne transforme pas cette monnaie en argent.

« quand bien même la banque de l’employeur payant un salaire, ou celle de l’acheteur réglant une transaction, serait en train de battre de l’aile, avec un « cours » réel de sa monnaie privée proche du néant. »

Eh non, c’est là qu’à mon avis vous vous trompez. Dans le cas de la Kaupthing, les transactions en monnaie scripturale ont bien été refusées déjà quelques jours avant l’annonce officielle de sa faillite. Si une banque se rend compte qu’une autre est insolvable ou peu digne de confiance sur ce point, les reconnaissances de dette de cette dernière seront refusées.

@ Bruno Lemaire,

Oui, je parle dans ce dernier paragraphe de mon message du 25/01 16:11 de diverses formes de monnaie qui, de mon point de vue, sont strictement équivalentes pour ce qui concerne la fonction d’échange. D’ailleurs, une monnaie n’est rien d’autre qu’un bien intermédiaire, souvent symbolique (i.e. sans utilité réelle: coquillage, caillou (dont l’or), papier, etc), accepté dans un système économique par celui qui se défait d’un bien, parce qu’il est assuré de trouver ailleurs et plus tard une autre personne qui l’acceptera à son tour en échange d’un autre bien.

A ce sujet, le crédit mutuel est sans doute le plus abouti des systèmes d’échanges, puisqu’il permet de conserver en tout temps un solde global égal à zéro, et de démarrer toute chaîne de transaction sans aucune mise initiale d’un quelconque symbole préexistant ; seul l’engagement des participants à respecter les règles communes est nécessaire. Ensuite, c’est la succession des rencontres de personnes désireuses d’échanger qui crée et détruit le crédit mutuel, exactement au rythme des besoins réels.

Si les Etats, dépositaires de l’autorité, acceptaient de poser, d’encadrer, et de faire respecter les règles d’un système de crédit mutuel, il n’y aurait tout simplement plus aucune limite monétaire à l’activité humaine. Bien entendu, ceci n’est pas une autorisation illimitée de faire n’importe quoi, et en particulier, il y aurait bien encore besoin de spécialistes de la finance, pour accorder, en fonction des capacités et ressources réelles des entreprises, du pays, etc, des crédits par avance aux entrepreneurs, aux services de l’Etat…

Il resterait nécessaire de tenir une comptabilité, et il resterait possible d’accorder des crédits à des activités nuisibles, destructrices, stupides, etc, car tout ceci est du ressort de la politique, et non plus, tant que les ressources existent, de la seule économie. Mais à tout le moins, la question de la limitation monétaire ne se poserait plus, et il deviendrait enfin possible d’envisager un véritable développement humain, social, matériel des pays les plus pauvres (au lieu de l’habituel « nous n’avons pas les moyens, snif, c’est triste mais c’est ainsi, snif snif »).

La monnaie est une convention, c’est une partie du Contrat Social (ou du moins, elle devrait l’être). Actuellement, force nous est de constater que nous sommes, collectivement, totalement dépouillés de tout pouvoir de décision sur cette partie-là de notre Contrat Social!

Création monétaire :

Cas d’école : Sur quatre ans, un ménage US achète un bien 250K USD avec 50K d’apport et « extrait » 300K USD en deux refinancements sur la valeur inflatée du logement (Alex Damady, reco du jour)

lundi 25 janvier

My neighbors are gone. They left several months ago. I didn’t realize exactly when, since I didn’t know them that well and frankly I don’t pay attention to those things.

…

My curiosity was piqued. “What happened to these people ?”

…

Well, the interweb is a wonderful and scary place and the answer was there. I looked up the county records and voilá :

(Tableau)

I believe the table explains itself quite clearly, but in any case : they bought the property in 2002, with 20% down financing $205k for 30 years. Three years later, they refinanced for $342,400, probably at a better rate and pulled about $140k out. And then, only one year later, refinanced again with a $414,000 first mortgage and an $86,000 second mortgage tied to a revolving credit line (which I can only assume they used) and got themselves another cash-out for about $160k.

So basically, my neighbors bought their house with about $50k down, and pulled roughly $300k out of it in four years. We all know what happened to the real estate market and now the house is listed at zillow.com with a value of approximately $340,000, but no way it goes for anything like that in an auction.

…

They will be liable for some taxes once the bank forecloses on the property and sells it (owner is liable for the difference between the loan value and the sales prices), But who knows when that will be.

…

One can only wonder how many more neighbors’ houses are still out there. Abandoned, but not foreclosed, sitting in residential real estate purgatory.

Time to sell my Bank of America shares.

Sources Alex Damady

contreinfo

@ Brieuc Le Fèvre 21:15

Ah oui, j’aime bien votre définition, monnaie = convention = contrat social.

La convention est de droit privé ( entre deux individus ) régie par les règles émanant des lois de notre société démocratique donc souveraine. La souveraineté du peuple, pour le peuple, par le peuple, est la loi.

L’ensemble forme un contrat social qui ne saurait déroger aux règles élémentaires de la vie en société. Cela parait tellement simple et à la compréhension du premier quidam venu, dont je fais partie, sans ambiguïté la monnaie est donc contrat social.

Tant que le contrat social respecte la loi, ce contrat est donc de plein droit et fini. La valeur d’échange est instantanée et irrévocable à l’instant T.

Si j’ai été assez bon ou sot pour accepter en paiement une quelconque valeur matérielle ou immatérielle hypothétique dans l’échange, quelle est la part de ma bétise, de ma cupidité ou de mes humanités?

A votre bon coeur, je peux tout entendre.

Cordialement à tous.

La grande question qui se pose avec la monnaie actuelle, c’est : de quel droit émane-t-elle?

Certes, l’argent (pièces et billets) relève encore un peu du droit régalien de l’Etat à battre monnaie, mais qu’en est-il de la monnaie des banques, tout ce qui est en réalité (et sur ce point nous sommes d’accord sans conteste avec Paul Jorion) une somme de reconnaissances de dettes à valeur variable selon la situation du débiteur (la banque auprès de laquelle la reconnaissance de dette est placée en dépôt)?

Selon quel texte de Loi, voté par les représentants du Peuple dans l’intérêt supérieur du bien commun, est-il autorisé aux banques privées de libeller une reconnaissance de dette privée du nom de la monnaie nationale, à parité exigible fixe avec celle-ci?

Cette multiplication exagérée des titres de dettes, qui circulent dans l’économie réelle comme si c’était de l’argent, que tout le monde considère comme de l’argent à valeur libératoire paritaire avec la monnaie nationale, qui l’a autorisée sous cette forme? Dans quel TEXTE LEGAL est inscrite cette capacité des banques privées de porter sur les relevés des cients « solde en euros », quant ce qui est inscrit dans les livres de compte, c’est un « montant de promesse à concurrence de tant d’euros, sous réserve de la solvabilité du débiteur »?

Si une arnaque et un scandale existent, c’est bien là : la confusion, sciemment organisée, d’un méga-Ponzi occulte, assis sur un total vide juridique de protection de la monnaie centrale contre cette véritable contre-façon.

Depuis plusieurs mois, avec quelques amis, nous lançons des sondes ici et là sur le net pour tracer le DROIT des banques à faire ce qu’elles font. Pour l’instant: néant. Rien. Pas un mot dans les 250 000 pages de règlementations européenne. Les banques nous filoutent sur ce qu’elles nous laissent prendre pour de l’argent, et PERSONNE dans les sphères du pouvoir en place ne pipe mot.

@Brieuc Le Fèvre : « Selon quel texte de Loi, voté par les représentants du Peuple dans l’intérêt supérieur du bien commun, est-il autorisé aux banques privées de libeller une reconnaissance de dette privée du nom de la monnaie nationale, à parité exigible fixe avec celle-ci? »

Brieuc, ce droit est accessible à tout un chacun. N’importe qui peut faire une reconnaissance de dette et n’importe qui peut les échanger (si en face il a quelqu’un pour les accepter). N’importe qui peut aussi créer sa propre monnaie (rappelons que ce n’est qu’un moyen de paiement, il suffit que deux personnes se mettent d’accord). Lorsque ces monnaies prennent une forme un peu plus larges que le simple échange d’allumettes en famille, on appelle cela une « monnaie locale ». Et la monnaie scripturale en est une, ou pour être plus précis, c’est à mon avis une monnaie complémentaire (sectorielle, interbancaire).

http://fr.wikipedia.org/wiki/Monnaie_compl%C3%A9mentaire

http://fr.wikipedia.org/wiki/Monnaie_locale

@ Brieuc Le Fèvre 13h10

Droit régalien, simplifions. Au départ du Roi, puis de l’état, l’état c’est nous individuellement dans le collectif représentant l’état, donc nous sommes créateur de la monnaie individuellement mais faut être deux pour créer. Arrêtons là la démonstration sur la création, nous allons tomber dans les blagues potaches.

La somme de toute ces créations individuelles, par nos oboles versées dans la joie et la bonne humeur citoyenne forme la garantie étatique assise sur la valeur de tous les biens communs.

Le problème de l’état, ce n’est pas la monnaie mais la préservation des biens communs, l’exemple actuel c’est Haïti détruit par un séisme naturel. Mais les Haïtiens reconstruirons à partir de rien, les bases du rien n’étant pas facile à définir, et pourtant !!!

Le droit des banques, le code du commerce avec une certaine garantie de fonds donc de monnaie étatique, la boucle est bouclée, le chien se mord la queue, ou dixit Einstein: il y a 2 choses d’infini au monde, l’univers et la bêtise humaine….. mais pour l’univers je n’en suis pas très sur.

L’avenir c’est la mutualisation des moyens et non la compétition, du c’est moi je, je suis le premier, le plus riche, le plus intelligent ou le plus con, suffit de le savoir et comme je le sais, je relativise comme Albert cité plus haut, qui de l’avis des ses professeurs de l’époque était plutôt du coté du poêle (pour moi du radiateur).

@Moi

Vous avez raison: les banquiers se sont accaparés ce droit inouï de pouvoir céder, contre des garanties de remboursement appelés « reconnaissances de dettes » que leur donnent les emprunteurs, leurs propres reconnaissances de dettes qu’ils ont le culot de nommer « monnaie » et que nous avons toutes et tous la sottise d’accepter en tant que telle tant elle nous facilite la vie, reconnaissons le.

Le problème est qu’ils osent demander des intérêts là dessus!

Il ne semble pas effectivement y avoir de loi leur permettant ceci.. c’est donc une « habitude » qui est devenue un droit: celui de « faire crédit »

Maintenant émettre des « monnaies locales » pourquoi pas: mais le problème c’est que le terme « euro » est probablement réservé aux reconnaissances de dettes des banquiers ( que dit le code monétaire et financier à ce sujet ?), et que votre monnaie locale risque de ne pas avoir des garanties suffisantes pour que n’importe qui les acceptent.

L’emprunteur ne reçoit pas une reconnaissance de dette, il reçoit de l’argent (d’où les difficultés des banques lorsque les emprunteurs font défaut en masse) et va acheter des biens avec celui-ci. Je ne vois pas le scandale à payer des intérêts pour l’emprunteur, peut-être pouvez-vous me l’expliquer.

« mais le problème c’est que le terme « euro » est probablement réservé aux reconnaissances de dettes des banquiers »

Les reconnaissances de dettes des banquiers ne sont pas des euros, ce sont des bons à valoir sur des euros. Rien ne vous interdit d’émettre des reconnaissances de dette, il faut juste trouver un prêteur. Et si vous êtes le prêteur, rien ne vous interdit non plus d’échanger ensuite ces reconnaissances de dette contre des biens, il faut juste trouver un vendeur qui vous les accepte.