19/09/2009

Le Journal du Dimanche, le 20 septembre

Publié par Paul Jorion dans Economie, Monde financier, tags: banques, crise, Etats-Unis, G20, régulation financière, reprise

Dans le cadre d’un dossier sur le G20, un « verbatim », propos recueillis par Camille Neveux.

Je signale tout de suite que l’échange suivant a eu lieu :

Paul Jorion. 20h11 : « Si vous voulez apporter des changements à mon texte révisé, soyez gentille de me le signaler préalablement. »

Camille Neveux. 20h36 : « Merci beaucoup pour votre contribution et votre disponibilité. J’ai malheureusement dû couper certains paragraphes, comme celui consacré à Barack Obama, faute de place… Le reste est normalement inchangé. »

PJ. 22h56 : « Vous ne m’avez pas bien lu : j’avais écrit : » Si vous voulez apporter des changements a mon texte révisé, soyez gentille de me le signaler préalablement. » Cela me semblait pourtant très clair ! »

CN. 23h14 : « Je suis désolée, j’ai envoyé votre texte tel quel, qui a été pris en main et raccourci par la rédaction en chef. Nous avons dû faire vite, ce sont les contraintes du bouclage. »

Voici l’original – y compris Mr. Obama :

Paul Jorion est sociologue et anthropologue. Il est l’auteur, entre autres, de « L’implosion » et de « La crise », publiés tous deux chez Fayard en 2008. Il publiera deux nouveaux ouvrages fin octobre 2009 : « Comment la vérité et la réalité furent inventées » chez Gallimard et « L’argent mode d’emploi » chez Fayard.

« Au lendemain du 15 septembre 2008, une fois passée la grande frayeur provoquée par la chute de Lehman Brothers, il y avait chez les dirigeants politiques une réelle volonté de modifier le système financier. Mais aujourd’hui, après quelques signes timides de reprise économique, tous semblent l’avoir oublié : les banques se sont remises à spéculer – le seul domaine où elles réalisent de vrais profits – et les hommes politiques semblent impuissants : Gordon Brown et Nicolas Sarkozy en sont réduits à publier une tribune dans le Wall Street Journal pour alerter l’opinion sur une possible rechute due à la spéculation… suggérant que des chefs d’état ou de gouvernement ne disposent pas des moyens de prendre les mesures nécessaires !

Que peut faire le G20, alors que des états opposés aux réformes en profondeur, comme les États–Unis ou la Grande-Bretagne – pieds et poings liés par les milieux financiers – y disposent de fait d’un droit de véto ? Les mesures dont les Etats-Unis ne voudront pas entendre parler n’ont aucune chance d’être adoptées. Ce qui ne signifie pas que les hommes politiques, européens en particulier, ne sont pas conscients de la nécessité de réformes en profondeur, une conclusion à laquelle ils sont petit à petit parvenus : l’inquiétude les gagne maintenant, vu la minceur des changements qu’obtiennent des instances comme le G20. N’oublions pas que les conclusions de réunions de ce type sont rédigées avant même que les chefs d’Etat ne se réunissent…

Ce type de réunions pourrait pourtant être efficace si elles modifiaient le système en profondeur, pour empêcher que de tels cataclysmes se reproduisent. Mais un club des nations les plus riches est nécessairement conservateur : ce sont les plus petits pays qui proposent en ce moment les mesures les plus originales et les plus innovantes. Mais ils n’ont pas réellement droit au chapitre !

Le président américain Barack Obama est l’otage de l’industrie financière, qui a mis en place des lobbies très puissants. Il a hérité en matière de finance et d’économie de l’équipe Clinton : celle qui a conduit la dérèglementation ultralibérale. Il suggère à toutes les nations de suivre l’exemple des États–Unis d’un retour au statu quo : d’une reconstitution de la finance à l’identique, alors que son pays a atteint un niveau d’endettement historique insoutenable et que les tendances de fond dans l’économie américains ne s’améliorent pas. Les chiffres de la production économique restent médiocres, notamment en France où l’évolution est encore négative… On ne peut malheureusement attendre aucun secours des économistes : ce sont eux qui ont cautionné l’idée que la finance pouvait rester « amorale », alors que pour résoudre les problèmes dans lesquels la finance nous a plongés il est essentiel de moraliser non seulement la finance mais aussi l’économie tout entière. Pour mener à bien cette tâche, il faudra le concours des « penseurs du global » plutôt que les spécialistes du détail technique que sont les économistes. Je pense aux représentants des sciences humaines, aux philosophes… »

Propos recueillis par Camille Neveux

19/09/2009

Ouest-France, édition du dimanche 20 septembre

Publié par Paul Jorion dans Constitution pour l’économie

Un entretien avec Paul Goupil : « Une mesure-choc pour civiliser la finance ».

Il s’agit de : « Interdisez aux spéculateurs l’accès des marchés de matières premières ».

Que dites-vous aux dirigeants des pays riches qui vont se retrouver jeudi à Pittsburgh ?

Interdisez aux spéculateurs l’accès aux marchés de matières premières. Ils n’ont rien à y faire. Ils sont là pour faire de l’argent à court terme, donc ils se mettront toujours du côté de la tendance, à la baisse comme à la hausse. Ce qui veut dire du côté de ceux qui alimentent la bulle financière.

Les chefs d’États se penchent déjà sur la question, non ?

Le 8 juillet, MM. Sarkozy et Brown, ensemble, avaient publié une tribune dans le Wall Street Journal où ils s’inquiétaient des dangereuses fluctuations des prix du pétrole pour l’économie réelle. Je les prends au mot : n’écrivez plus de tribune, prenez des décisions pour les matières premières traitées sur les marchés à terme. N’oubliez pas qu’une spéculation à la hausse ou à la baisse sur le prix des céréales veut dire que des gens vont mourir de faim : consommateurs dans le premier cas, producteurs dans le second.

Vous rêvez, là… ?

Actuellement, oui. Les États-Unis ne veulent pas d’une telle mesure. Goldman Sachs, la très ancienne banque d’investissement, ne peut l’accepter : la spéculation est son fonds de commerce. Savez-vous qu’elle n’a payé en 2008 que 14 millions de dollars d’impôts aux États-Unis, alors que le bonus touché par son patron était de 42,9 millions ? La répartition de ses activités sur une multitude de pays la met à l’abri du fisc américain.

Plafonner les bonus, la partie variable du salaire indexée sur les performances financières : un vrai remède ?

Pourquoi pas, mais ça ne changera rien au fond. L’argent n’ira plus dans la poche du trader, qui n’est qu’un commis, mais reviendra aux actionnaires et aux investisseurs. Le trader sera la victime expiatoire de ce G 20.

Dès 2005, vous annonciez – sans écho – l’éclatement de la bulle immobilière américaine. Vous avez le don de prophétie ?

Non ! Je suis un anthropologue. En 1977, ma thèse portait sur l’île d’Houat et ses pêcheurs, bien loin de la Bourse de New York. Après avoir enseigné à Cambridge et travaillé en Afrique, comme expert des pêches, je suis repéré par un banquier pour mes travaux sur l’intelligence artificielle. Invité par une université de Californie en 1997, je suis resté là-bas. J’ai travaillé pour des établissements de crédit où se pratique la fameuse titrisation : on regroupe des prêts immobiliers, on les transforme en obligations, on les revend sur le marché.

À ce moment-là, vous voyez arriver la crise des subprimes ?

Deux ans avant que n’éclate cette crise en février 2007, entre collègues, nous avions le sentiment que la pyramide allait s’écrouler. Personne n’écoute : les optimistes disent que le système va durer et refusent d’envisager que l’immobilier se retourne, et que les Américains pauvres ne pourront plus rembourser…

15 septembre 2008 : faillite de Lehman Brothers, début de la crise financière. Aujourd’hui, comment va le malade ?

Il n’est pas en voie de guérison. L’illusion serait de croire que le système financier serait défragilisé. Joseph Stiglitz, prix Nobel d’économie, Henri Guaino, conseiller spécial de Nicolas Sarkozy, ou Bill Gross, directeur de Pimco, la principale Sicav d’obligations américaine, font le même diagnostic.

Comment réguler ce système ?

Il faudrait une transplantation d’organe. Rendre à l’économie réelle un système sanguin sur lequel elle puisse de nouveau compter. La vraie révolution serait l’adoption d’une constitution pour l’économie. Avec cet article : les paris relatifs à l’évolution d’un prix sont interdits. À ceux qui poussent des cris d’orfraie, je fais remarquer qu’une telle règle existe, de manière plus alambiquée, dans la norme comptable américaine FASB 133.

Si Nicolas Sarkozy vous appelait en consultation, vous iriez ?

C’est vrai que des responsables politiques m’appellent ; ce n’était pas le cas il y a un an. Je suis prêt à engager le dialogue avec quiconque manifeste une détermination réelle d’empêcher le retour des crises, celle-ci risquant bien d’être la dernière.

18/09/2009

Le temps qu’il fait, le 18 septembre 2009

Publié par Paul Jorion dans Economie, Monde financier

17/09/2009

Ce soir (ou jamais !), France 3, le 17 septembre à 23h10

Publié par Paul Jorion dans Economie, Questions essentielles, sociologie

Du bonheur et des chiffres !

Je passe tout à l’heure à l’émission de Frédéric Taddéi. Le thème de l’émission de ce soir : le rapport de la commission Stiglitz-Sen.

Merci à Dominique Larchey-Wendling d’avoir mis cela en ligne !

15/09/2009

Le bien-être et comment le mesurer

Publié par Paul Jorion dans Economie, Questions essentielles, écologie, tags: écologie, bien-être, crise, revenus

Ce texte est un « article presslib’ » (*)

Sans vouloir diminuer le mérite d’initiatives tant attendues (Commission Stiglitz sur la « Mesure de la Performance Économique et du Progrès Social », indice environnemental de l’Union Européenne), notons cependant les limitations de ces approches. D’abord, et observé par leurs initiateurs eux-mêmes, la remise à plus tard de questions souvent essentielles en raison de ce qui apparaît souvent comme de simples conflits de personnes dans les commissions, chacun jugeant semble-t-il la défense de son petit ego plus urgente que le souci de la planète et des hommes et femmes qui l’habitent. Ensuite, il s’agit d’approches d’économistes et d’économistes uniquement. Enfin, toutes les approches sont quantitatives, or la capacité du quantitatif à capturer le qualitatif a des limites. Ainsi, comme le montre le cas de l’Amérique, la durée effective de la vie n’est pas nécessairement corrélée aux dépenses de santé. Pourquoi ? en raison de l’existence d’un système à deux vitesses : excellent pour les riches et médiocre pour les pauvres, leur étant même, dans le pire des cas, inaccessible. L’espérance de vie ne masque que partiellement ces disparités : elle amalgame les sous-populations mais la durée de vie moyenne est impactée par la mauvais qualité des services médicaux pour certaines de ces sous-populations. Autre problème lié à l’évaluation du qualitatif par le biais de la quantité : l’impossibilité de capturer l’existence de seuils critiques, question épineuse, tout particulièrement dans le cas des paramètres écologiques.

Autre élément qu’il serait essentiel de capturer, comme l’a suffisamment souligné la crise, les facteurs de fragilité au sein des sociétés, forçant à relativiser les indices économiques purement quantitatifs, éventuellement bons. Ainsi, encore aux États–Unis, la précarité de l’emploi : les hauts salaires doivent être tempérés par la faible protection sociale et la capacité offerte aux employeurs à licencier sans motif, sans préavis et sans compensation.

Sur un plan plus global, la disparité dans le patrimoine et dans le revenu, de même que l’endettement des ménages et des entreprises, constituent des facteurs de fragilisation de la société et les indices de bien-être doivent refléter cette disparité. Par exemple, aux États–Unis où en 2000, 32,7 % du patrimoine sont possédés par le 1 % le plus riche de la population, tandis que les 50 % les plus pauvres de la population se partagent 2,8 % seulement. Cette disparité pourrait être indifférente si elle n’était facteur de risque systémique, comme l’ont souligné les crises de 1929 et 2007 : il ne s’agit pas seulement de capturer la qualité de la vie par des clichés instantanés mais de refléter la durabilité des situations. Les Américains après tout étaient heureux durant la bulle immobilière… Ceci dit, les autorités américaines résisteront certainement à la mise en place d’indices qui mettraient en évidence la réalité et les classeraient systématiquement en queue de peloton : on entre ici dans le domaine des choix idéologiques !

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

15/09/2009

La Voix du Nord, le mardi 15 septembre 2009

Publié par Paul Jorion dans Economie, Monde financier

Un entretien avec Christian Canivez.

Attention, il s’agit de La Voix du Nord : si vous faites une recherche en ligne, vous trouverez bien plus d’un Jorion !

15/09/2009

Blog : les limitations de la formule

Publié par Paul Jorion dans blog

Je viens d’afficher le commentaire suivant dans la discussion de l’un de mes billets :

L’exercice est difficile : qu’est-ce qui est trop, qu’est-ce qui reste dans la norme dans les débats entre vous et entre vous et moi ? Le danger qui me guette, serait de modifier les critères quand ma propre personne est mise en question, ce qui est le cas dans le débat en cours ici.

Ce dont il est question ici est central, il s’agit d’un problème qu’il est impossible d’éluder : racisme et racisme-à-rebours (je suis accusé de ce dernier), aussi le débat continue tant qu’est respectée une condition : le respect de l’adversaire et de ses opinions. Je parle de « courtoisie » en général, ici les barrières ont été enfoncées (vis-à-vis de moi en particulier) mais le jeu me semble toujours en valoir la chandelle.

Avertissement cependant : le ton est entré dans une zone critique et le dérapage menace. Gardez à l’esprit que ce n’est pas uniquement ce « post » qui est jeu mais le blog tout entier, voire même les blogs en général.

Je voudrais revenir sur le sujet de manière plus solennelle et le meilleur moyen est un billet indépendant. Les situations de crise créent le mécontentement, le mécontentement cherche un responsable et le responsable n’étant pas moi, c’est l’Autre. Ça s’est vu.

Je suis passé il y a quelques temps à l’émission « L’économie en questions » et quand on m’a posé la question : « Qui est responsable de la crise ? », j’ai répondu : « Nous tous ! »

L’un de vous m’a reproché ma réponse, m’accusant (je cite de mémoire), de ne pas dire la vérité pour ménager le public de France-Culture. Non, mon cher : j’ai dit « Nous tous » parce que c’est la réponse correcte. Je ne dis pas qu’il n’y a pas différents degrés de responsabilité entre les divers acteurs mais la réponse « Nous tous » est correcte et c’est dans la perspective où cette réponse est correcte que j’ai toujours mené le débat ici.

Le « Nous tous » sera toujours irrecevable à certains et je ne disais rien d’autre dans le billet où j’ai posté le commentaire cité plus haut. Cela me flatte que l’on me contacte pour me demander d’être « la conscience » de l’économie et de la finance dans une émission de radio : celui qui juge que je suis capable d’assumer ce rôle s’est fait son opinion à la lecture de ce blog. Seulement rien ne dit non plus que jouer ce rôle soit possible dans le cadre de la formule du blog, où les positions se radicalisent en raison du mécontentement et ceux qui ne croiront jamais au « Nous tous », à gauche aussi bien qu’à droite, invités comme tout le monde au débat, donnent de la voix.

Ce blog a atteint un haut niveau de discussion dans un grand nombre de domaines, le nombre de ses lecteurs n’a jamais été aussi élevé (plus de 160.000 accès pour les trente derniers jours écoulés), s’il fallait tirer la conclusion que la formule a épuisé ses possibilités et a fait son temps, le moment serait en fait idéal.

13/09/2009

Il y a un an, Lehman Brothers nous quittait

Publié par Paul Jorion dans Economie, Histoire, Monde financier, Subprime, tags: banques, crise, Lehman Brothers, produits financiers toxiques, Subprime

Les média se penchent sur (on ne va pas dire « fêtent ») l’anniversaire de la mort calamiteuse de Lehman Brothers le 15 septembre de l’année dernière.

Vous pourrez me lire sur le sujet dans Le Monde – Économie (sur le mode grave), dans Libération (sur le mode sarcastique) et m’entendre sur Radio Nova (sur le mode didactique).

Les chroniques à chaud sont toujours disponibles :

Lehman Brothers : les fonds souverains se rebiffent, Lehman Brothers : les proches sont à son chevet, Lehman Brothers : Tic-tac, tic-tac…,

Un dimanche comme les autres,

Le dernier carré

etc.

L’article dans Le Monde se trouve ici.

L’article paru dans Libé sous le titre : « Des politiques devenus muets » :

Un certain nombre de choses ont changé depuis le 15 septembre 2008.

La plus importante à avoir changé est la conviction des milieux financiers que les choses devraient nécessairement changer : très forte au lendemain de la chute de Lehman Brothers, elle s’est évaporée depuis. Le degré de dissimulation dans les bilans comptables des entreprises a changé lui aussi : de modéré, il est devenu massif grâce à l’assouplissement des règles comptables. Le risque pris par les établissements financiers a lui aussi changé : pour ceux qui sont toujours en vie aujourd’hui, il a considérablement augmenté. Les paradis fiscaux ont changé de nature : conçus initialement pour les particuliers, ils sont aujourd’hui l’apanage des sociétés, et désormais sous le regard bienveillant du concert des nations. La visibilité des traders a aussi beaucoup changé : de héros du capitalisme triomphant, ils sont devenus ses victimes sacrificielles ; leur sang répandu sur les marches de la Bourse garantira la reprise. Les chiffres économiques ont perdu beaucoup de leur panache : trop pessimistes, on leur préfère de loin maintenant le sentiment des économistes. Lesquels ont eux aussi beaucoup changé : avant la chute de Lehman, les hétérodoxes avaient davantage tort que les orthodoxes ; c’est désormais le contraire. La langue elle-même a changé : les déficits calamiteux des états se chiffraient autrefois en milliards, aujourd’hui, c’est en « billions d’euros » ou en « trillions de dollars ». Les politiques ont eux aussi changé : de bavards, ils sont devenus muets. Mr. Obama en particulier a beaucoup changé : de champion de la gauche américaine, il est devenu celui de Wall Street. Quant aux propriétaires américains subprime, ouvrant la voie à leurs confrères prime qui les suivent de près, ils sont redevenus locataires.

Seule chose à n’avoir pas changé : l’urgence d’un changement qui ne soit pas en toc.

13/09/2009

La mémoire d’ANELLA (1988-1989)

Publié par Paul Jorion dans Intelligence Artificielle, Psychanalyse, Sciences cognitives, tags: ANELLA, graphe, intelligence artificielle. affect

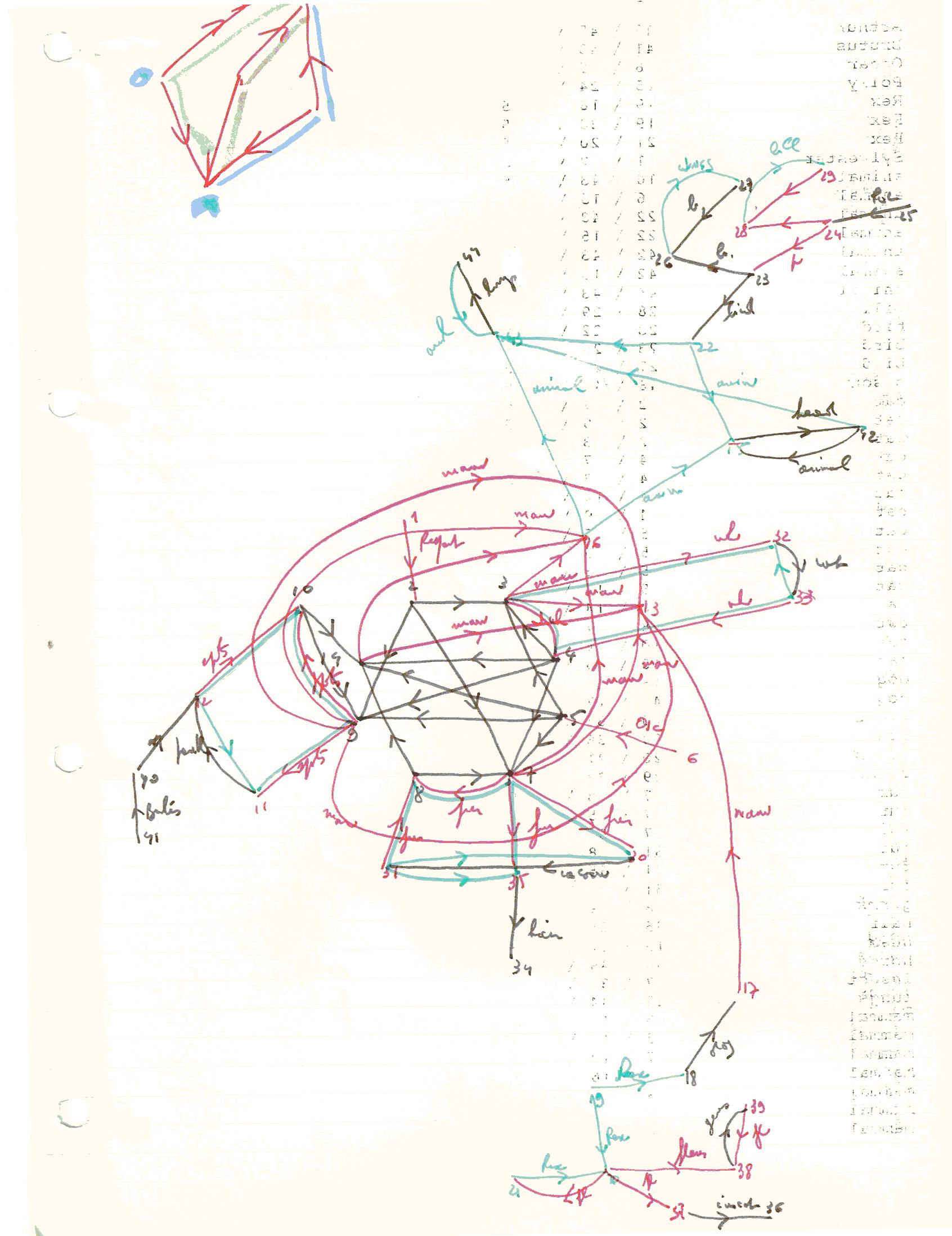

Dans un de mes premiers billets, en 2007, Le robot lacanien, je parlais d’ANELLA (Associative Network with Emergent Logic and Learning Abilities), réseau associatif aux propriétés logiques et d’apprentissage émergentes, projet d’intelligence artificielle que j’avais créé pour British Telecom en 1988 et 1989, disant que j’avais retrouvé une disquette contenant le programme. Je n’étais pas tout à fait sûr de mon coup, les dates ne correspondaient pas (1992 au lieu de 1988) et le style de programmation non plus (QuickBasic au lieu de GWBasic) et passant un peu de temps sur les fichiers le mois dernier, j’avais dû déchanter : ce n’était pas ça, simplement une tentative ultérieure de créer une base de données en arrière-plan du logiciel.

Mais ce soir, Alléluia ! je l’ai retrouvé au fond d’un carton, non pas sur une disquette mais comme un dossier contenant le code imprimé sur des feuilles de papier, et cette fois-ci, pas de doute, les dates indiquées au début de chaque module correspondent : de 1988 à 1989, et le style est bel et bien GWBasic : un BASIC avec lignes numérotées comme du FORTRAN et surtout des pointeurs, alors que si j’ai bon souvenir, les pointeurs avaient disparu de QuickBasic.

ANELLA avait plusieurs originalités, la première était sa « dynamique d’affect », qui fonctionnait également comme dynamique de pertinence, la seconde était l’objet mathématique que j’avais inventé pour que se crée dynamiquement une mémoire au fur et à meure qu’ANELLA apprenait de nouveaux mots : un type particulier de dual d’un graphe, que Gisèle de Meur – qui en avait fait la description formelle – avait appelé P-graphe en mon honneur (« P » pour Paul bien entendu). Tout cela est bien expliqué dans mon livre Principes des systèmes intelligents, paru chez Masson en 1990.

La justification du P-graphe était que la mémoire créée par ANELLA quand elle apprenait de nouveaux mots était isomorphe, avait la même forme qu’un réseau neuronal et avait donc une réelle plausibilité en tant que modèle du stockage dans un cerveau humain.

Bien que procédant selon l’algorithme qui transformait un graphe en son dual, la forme que prenait une telle « mémoire » était imprévisible étant donné que sa complexité croissait très rapidement. Je n’avais pas d’autre choix pour représenter la structure qui s’était construite que de « lire » le graphe qui s’était constitué petit à petit, stocké en base de données sous la forme de couples ordonnés, et de le dessiner. Mon fichier contient plusieurs de ces graphes dessinés par moi, et j’en reproduis un ci-dessous. Particularité très visible : les mots fortement connectés à d’autres constituent des « pelotes » (comme l’hexagone noir central), alors que les mots peu connectés vont constituer des unités quasi-indépendantes, comme des « stolons » de fraisier (les structures vertes en haut et en bas).

Une réponse à “Récupéré ! (du 13 au 19 septembre 2009)”

Bonjour,

Paul Jorion dit « Je suis prêt à engager le dialogue avec quiconque manifeste une détermination réelle d’empêcher le retour des crises, celle-ci risquant bien d’être la dernière ». Donc on s’achemine vers la fin du Monde c’est ça ? 2012 le film avant l’heure ??

Et c’est vrai que pour ma part j’envisage aussi un nouvel effondrement des marchés, au delà des plus bas de Mars 2009, et même vers les abysses, et qui reflèterait cette fois une vraie crise systémique déflationniste, peut être déclenché par une crise sur les marchés dérivés, mais surtout qui entrainerait le chaos sur terre : j’ai du mal avec ce scénario car je sais hélas comment on en sort selon Kondratieff. Mais apparemment c’est ce qui devrait se passer n’est ce pas ? Et ne disons pas « sauf si les politiques changent de méthode et d’entourage », on sait bien que depuis longtemps les politiques sont des marionnettes…