Ce texte est un « article presslib’ » (*)

En 2007, j’attendais toujours avec impatience le vendredi soir parce que c’était le moment où je recevais la newsletter de John Mauldin, qui faisait le point de la semaine sur la situation économique et financière aux États–Unis. Si vous lisez mes billets de cette époque publiés le samedi, ils étaient souvent influencés par ma lecture de Mauldin, à qui j’ai emprunté quelques-uns des graphiques que je vous montrais ici. Se trouvant au centre d’un immense réseau d’économistes, il avait une capacité à concentrer l’information que je n’avais pas à cette époque. Il avait aussi un art consommé d’agrémenter ces considérations arides de propos assez excentriques sur le sens de la vie. Il a ainsi fait partager à ses lecteurs des photos de mariage de sa fille prises… au fond d’une piscine ! C’était l’époque où l’on riait encore.

En 2008, Mauldin a adopté un profil très bas, au point que certaines de ses newsletters étaient des reprises d’anciens prospectus de son cabinet de conseil. Il n’avait pas la forme. C’est qu’en 2007, son message était resté le même : il y aura un ralentissement mais il sera de courte durée et de faible ampleur. L’année 2008 fut pour lui un calvaire. Il y a quelques semaines, il a viré sa cuti et a reconnu avec une certaine solennité qu’il s’était trompé. Depuis, il va beaucoup mieux, il prend même un malin plaisir à jouer les rabat-joie. Je vous présente deux graphiques empruntés à sa lettre d’hier (cliquez sur le diagramme pour l’agrandir) .

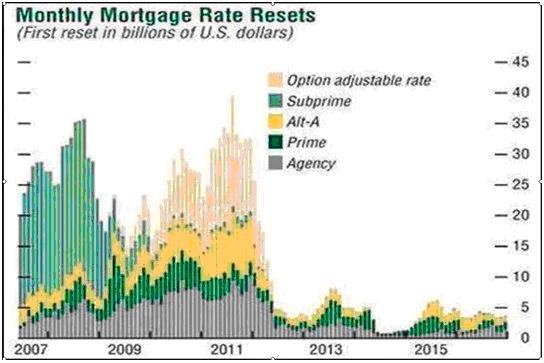

Le premier, c’est le calendrier des réajustements des taux sur les crédits immobiliers résidentiels américains, réajustements à la hausse cela va sans dire. Les colonnes représentent les montants cumulés des prêts en milliards de dollars. Les crédits subprime sont en vert clair, on voit qu’ils étaient l’actualité du jour en 2007 et 2008. On voit aussi que 2009 est une année assez calme à ce point de vue, mais les problèmes repartent sur les chapeaux de roue en 2010 pour culminer en 2011. En jaune vif, les crédits Alt-A, encore appelés « liars’ loans », prêts pour menteurs, accordés sur la base de déclarations de revenus non-vérifiées : dans le climat de la bulle, les emprunteurs gonflaient leurs revenus déclarés pour acheter des logements les plus vastes possibles et multiplier ainsi l’effet de levier quand ils les revendraient quelques années plus tard, comptant sur les 5 % à 10 % d’appréciation annuelle qui étaient devenus la norme. On sait ce qu’il en est advenu. Versant des mensualités en accord avec le train de vie correspondant aux revenus gonflés qu’ils déclarèrent en 2005 ou 2006, exposés à un taux de chômage dont on dit qu’il atteindra bientôt les 10 %, ces ménages seront bien évidemment incapables de s’acquitter de traites encore plus élevées.

En jaune clair, les crédits Pay-Option ARM, ceux qui offraient différentes options de paiement, dont une qui fut choisie par 85 % des emprunteurs consistant à faire des versements mensuels inférieurs même aux intérêts accrus, ce qui signifie bien entendu que le principal, la somme totale due, augmente inexorablement de mois en mois. Quand elle atteint 115 % du montant orignal du prêt, celui-ci est automatiquement converti en prêt avec amortissement, ce qui débouche sur un quasi-doublement du montant des mensualités. Je vous laisse imaginer ce qui se passera.

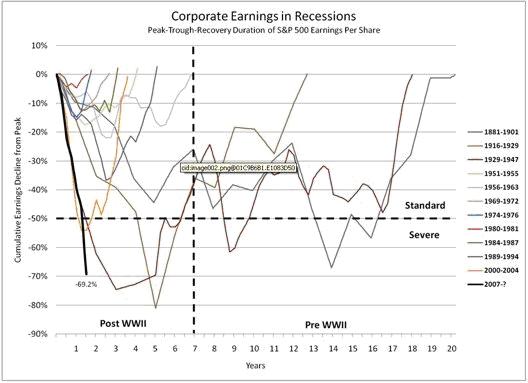

Deuxième graphique : l’évolution des bénéfices des entreprises au cours de diverses récessions aux États–Unis. On voit qu’il faut compter de deux à vingt ans pour que l’économie émerge d’une récession. Le trait noir à gauche, le plus épais, représente la récession en cours. La chute est brutale, plus raide encore que celle de la courbe voisine représentant la Grande Crise débutant en 1929 et qui ne s’achèvera en fait qu’en 1947, dix-huit ans plus tard. Pire qu’en 29, comme je vous le répète inlassablement depuis deux ans.

À part ça, comme vous le savez, les analystes nous annoncent que les affaires reprennent. Il faut peut-être prendre leurs pronostics avec un grain de sel nous prévient cependant John Mauldin : leurs prévisions du bénéfice moyen par action des entreprises américaines en 2008 était de 92 $, il fut en réalité de 14,88 $. Eh oui : ce sont d’indécrottables optimistes !

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

64 réponses à “La reprise aux États–Unis (non, je plaisante)”

Le lien pour le livre de Huxley :

http://sami.is.free.fr/Oeuvres/huxley_retour_au_meilleur_des_mondes.html

Précision utile:

J’aimerais sincèrement avoir totalement tort…

[…] En ce qui concerne les prêts immobiliers US nous assistons au même phénomène. Je l’ai indiqué ci-dessus, 10 % des prêts immobiliers US ne sont pas remboursés. On renégocie donc à tour de bras et on retarde l’échéance qui sera fatale car la majeure partie de ces emprunteurs sont insolvables et la situation s’aggrave de jour en jour avec le chômage. D’ailleurs, un américain sur dix reçoit une aide en bons d’alimentation (Reuters du vendredi 3 avril) et 5,1 millions d’emplois ont été détruits depuis le début de la récession selon le journal Le Monde du vendredi 3 avril. C’est vrai, tout va bien ! Pour ceux que cela intéresse, vous pouvez consulter l’excellent article de Paul Jorion du 12 avril (sur son blog) intitulé La reprise aux États–Unis (non, je plaisante). […]

[…] Immobilier américain : on n’a encore rien vu et La reprise aux États–Unis (non, je plaisante) […]