Ce texte est un « article presslib’ » (*)

Parmi les innovations qui font que la nouvelle version du plan Paulson a davantage de chances de passer, l’exemption de taxe de 39 cents sur les flèches utilisées dans leurs jeux par les enfants. Je plaisante bien sûr, mais vous pouvez vérifier : elle fait bien partie des mesures qui ont été ajoutées à la panoplie pour faciliter l’ingurgitation de la pilule amère par les parlementaires américains. Parmi les innovations donc, un relâchement des contraintes obligeant les compagnies à valoriser leurs avoirs au prix du marché. La mesure était réclamée à cors et à cris par le milieu des affaires et on lui donne donc gain de cause : il leur sera permis de valoriser davantage leurs actifs en se référant à un modèle maison. J’ai déjà eu l’occasion de dire ce que je pensais des modèles financiers maison.

Un article du Wall Street Journal analysant cette « amélioration » s’intitule à juste titre The lunatics are running the asylum : ce sont les fous qui dirigent l’asile. Ce qui a provoqué le tarissement du crédit, c’est que les banques ne savent plus quel risque elles prennent en traitant les unes avec les autres et donc, pour arranger les choses, on va leur permettre de valoriser leurs avoirs à un prix qui leur paraît plus « raisonnable » que celui, délirant en effet, que leur attribue le marché en ce moment. La confiance entre établissements va grimper en flèche, ça je vous le garantis ! S’il fallait parfois – ce qu’à Dieu ne déplaise – désespérer dans la nature humaine, ce seraient des cas comme celui-là qui vous y encourageraient !

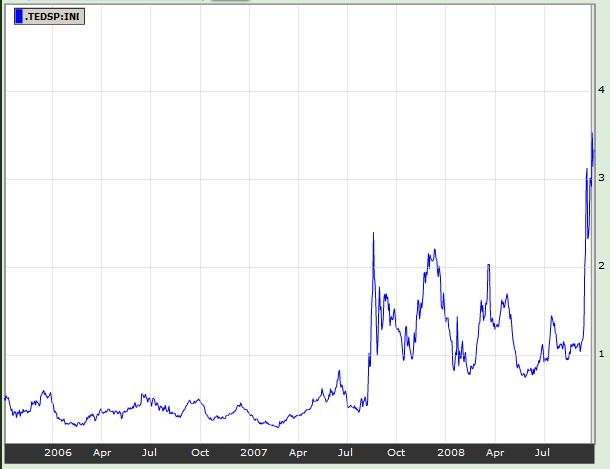

Quelques graphiques qui mettent en évidence où en est la « confiance » entre banques : le TED (Treasury-Bill – Euro Dollar) : la différence entre le taux qui s’applique aux bons du Trésor américains à trois mois et le taux que les banques exigent l’une de l’autre pour un prêt à trois mois. Trois graphiques empruntés à l’agence Bloomberg ; l’échelle, à droite est en pourcents.

Le premier graphique montre trois ans d’évolution du TED. Le spread, l’écart entre les deux taux, était comme on le voit, traditionnellement, d’environ un tiers de pourcent.

Un tiers de pourcent, c’était l’évaluation que le marché produisait spontanément du risque existant pour une banque si elle prêtait à une consoeur plutôt qu’à l’Etat américain. Puis voyez, ce qui se passe au début août 2007 quand la BNP s’écria « Pas de prix ! ». L’écart se mit désormais à osciller entre 1 % et 2 % – plutôt que les 0,3 % d’antan.

Deuxième graphique, les 365 jours les plus récents.

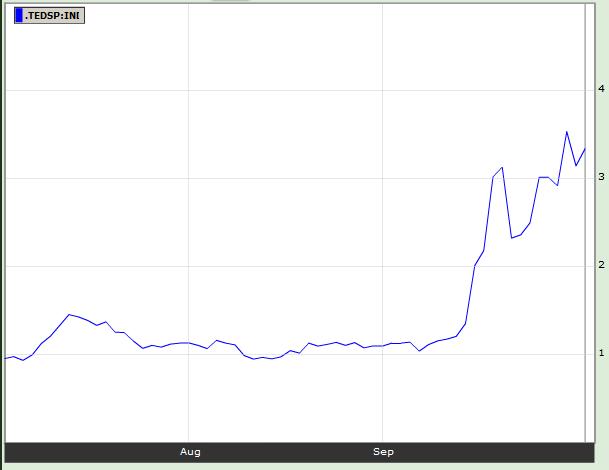

Regardez bien : on oscillait entre 1 % et 2 %, et depuis quinze jours, depuis la mi-septembre, on passe à 3 % et on commence à osciller entre 3 % et 4 %. L’évolution des jours récents se lit beaucoup mieux sur un graphique qui représente les trois derniers mois.

Voilà où on en est : les banques ne se prêtent plus qu’à des taux prohibitifs, prohibant en fait toute transaction entre elles. Si rien ne change, la paralysie complète du système financier n’est plus qu’une question de jours.

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

80 réponses à “La paralysie complète n’est plus qu’une question de jours”

Bonjour!

Les conditions du blocage des crédits interbancaires à court terme sont effectivement en place et c’est le pronostic actuel de Nouriel Roubini.

Je le cite parmi d’autres dans ma mise en perspective personnelle, « 1929 – 1989 – 2009 », publiée sur cemab.be: http://www.cemab.be/news/2008/10/5822.php

@Jean Bayard

Les sommes faramineuses dont je parlais sont celles des refinancements par la BCE pour l’eurozone (et non par la Banque de France qui n’a plus guère de pouvoir ni d’efficacité si ce n’est celui – et encore – de surveiller les comptes des banques commerciales).

En 2006, selon vos propres chiffres = 450.6 milliards d’euros.. quel sera le chiffre pour 2008 ? … je suis prêt à parier pour le double.

J’ai du mal à vous suivre, désolé. J’ai peut être tort mais il est vrai que je n’ai pas accès aux mouvements de la BCE (il ne me reste que les bilans qui sont publics, mais je n’ai pas le temps de rechercher les chiffres qui sont quelque part sur mon ordinateur ou sur le site de la BCE. Mais peut être pouvez vous étayer votre démonstration avec les chiffres de la BCE).

Je voudrais néanmoins soulever un autre point sur le lien que vous donnez. Vous écrivez » Mais, par le jeu des transferts de monnaie centrale d’une banque à l’autre, l’approvisionnement des besoins chez les unes nourrit des excédents temporaires ou permanents chez les autres. C’est pourquoi la super-banque offre aux banques de reprendre leurs liquidités excédentaires ; cela s’appelle l’absorption ou la reprise de liquidités. »

… il me semble que dans certaines circonstances (dans lesquelles nous serions) par le jeu des transferts de monnaies centrale d’une banque à l’autre une majorité des banques se retrouvent en manque de « liquidités » … ce qui oblige donc les banques Centrales à émettre une monnaie (centrale) de crédit en prenant en pensions des actifs qui risquent d’être sur-évalués… ce n’est donc plus une absorption de liquidité mais l’inverse.

Il y a surement un endroit de nos discussions où nous ne nous comprenons pas… mais où?

Enfer et damnation ! Ils ont encore oublié Larouche !

sapristi (+ les gouttes), les zones d’ombre !….

@ Jean Bayard, A-J Holbecq

Je suis votre débat avec une extrême attention : il me semble que ce que vous essayez de débrouiller est crucial. J’aimerais m’en mêler mais on me demande une tribune pour Le Monde sur un sujet qui vous tient tous les deux à cœur et je m’applique à faire du mieux que je peux. Mais si vous avez un peu de temps à perdre, j’aimerais que vous découvriez effectivement où réside le malentendu entre vous et parveniez à une position commune.

Et si nos autres spécialistes de la monnaie pouvaient mettre la main à la pâte…

L’étude des bilans de la BdF au 31.12.2006 présente 3 biais:

1 – La situation était tout autre, les difficultés du marché interbancaire, matérialisées par la hausse de l’E3M et le spread par rapport à l’Eonia, étant apparues en août 2007;

2- Comme le rappelle AJH, la BdF n’est évidemment pas la BCE. C’est bien cette dernière qui centralise les oéprations de refi des banques commerciales, sans laisser la moindre trace dans les bilans BdF (les comptes BCE ne consolident pas, à ma connaissance, les comptes des différentes BC de la zone euro);

3- Récemment quelqu’un rappelait les charmes de la compensation. Effectivement les systèmes de compensation des règlements permettent de limiter le besoin en monnaie BC des différentes banques en positions sur les marchés;

Conclusion:

La clé de votre premier malentendu sur ce qui est des « montants astronomiques » réside sans doute là.

Quant à votre second point, je ne sais pas s’il ne vient pas du fait que maintenant, la problématique des banques commerciales n’est pas de trouver de la monnaie BC, mais de trouver de la monnaie vulgaire (le bête pognon qui permet de boucler le mois) et la BC qui est la dernière à leur en prêter. Donc effectivement, comme le dit AJH, nous sommes dans un cas où la monnaie BC est distribuée en quantités abondantes.

En revanche, ce dernier point ouvre pour moi un abîme de perplexité, pour une raison mais avec une réserve:

1- On peut imaginer que la distribution de monnaie BC est potentiellement inflationniste, surtout couplée aux gigantesques émmissions à attendre pour le plan Paulson et son petit cousin Européen (ou les divers emprunts nationaux, qui seront nécessaires, s’il n’y à pas d’accord européen).

2- Le premier élément qui, je crois, limite cela est que la liquidité BC peut être reprise à tout moment (ce sont généralement des liquidités offertes pour quelques jours seulement). Il suffit à la BC de ne pas les renouveler et leur ampleur se dégonfle rapidement (cf. réponse à la discussion Bayard/AJH).

Néanmoins, reste le potentiel inflationiste qui sera généré par l’augmentation des dettes publiques à attendre.

J’avoue que les taux futurs tels que les swaps et les FRA les font apparaître me laissent sceptiques car on n’y lit que du bonheur avec des translation de -100 à -200bp pour les 18 mois à venir. Et là y à vraiment qqc qui m’échappe. Je voudrais pas faire mon Trichet, mais de deux choses l’une:

Soit les taux baisseront effectivement et la valorisation des titres de l’emprunt Paulson flamberont (l’évolution de la valeur est fonction inverse de l’évolution des taux) et l’on repart de plus belle sur des bulles, encore plus jolies, d’autant que le prix de nombreux actifs aura très déprécié. ==> Et là nous devrions avoir un beau spectacle, voire une exaspération des contribuables si on leur demande de revenir 2 ans après.

Soit les tensions sur le refi CT se maintiennent et/ou l’inflation (la hausse du pétrole, dont les ressources sont maîtrisées par des personnes avides, déterminées et puissantes me semble inéluctable et à relativement court terme), et alors les banques ne peuvent se refaire sur les marges de transformations. ==> Et là la situation se dégrade nettement plus qu’actuellement.

Si un créatif voit une sortie positive, merci de l’indiquer.

@ Paul Jorion, pour ce projet de Bretton Woods et les temps troublés actuels, je rappelle que Victor Hugo (Les Misérables) opposait émeute et insurrection. L’émeute est le moment chaotique de la destruction. L’insurrection, au contraire, est le moment qui projette politiquement dans l’avenir un groupe qui a conscience de lui-même et qui veut construire quelque chose.

un dernier complément pour rendre à Bayard ce qui est à Bayard, c’est lui qui avait posté un très bon message sur la compensation. Mais je ne rejoins pas sa conclusion de l’incapacité des BC à réguler la création montéaire des banques, en tout cas pas en ce moment. Pour les raisons suivantes:

Les banques sont tenues de respecter des ratios (Cooke ou Bâle II) qui limite leur création monétaire.

En temps normal, cette limite relève davantage de la capacité des banques à augmenter leurs fonds propres (intégration des résultats ou augmentation de capital, ou subtilités comptables diverses et variées) et finalement peu des BC ==> Bayard à raison.

Néanmoins, même en temps normal, l’organe de tutelle des banques, pas totalement indifférent aux avis de la BC, n’est pas impotent, il peut imposer le respect de ratios supérieurs à la normale ==> Et ce pouvoir n’est pas mince.

Actuellement, la BC a plus de pouvoir que jamais car les banques sont au taquet, la reconstitution des Fonds propres est assez délicate (pertes ALM et portefeuille, bientôt d’exploitation ? et les augmentations de capital ne sont pas gagnées d’avance) ==> quand bien même elles le voudraient, elles ne peuvent quasiment plus créer de monnaie !!! . Le salut ne peut alors venir que de l’amortissementd des encours engagés de par le passé, mais ce n’est pas très rapide, ou en coupant leurs positions pour compte propre (cf. dégringolades boursières, changes, pétrole et autres), d’autant qu’IFRS est très pro cyclique (plus tu perds, plus tu dois vendre, pour perdre encore plus et on repart pour un trimestre). Pris avec un peu de détachement, c’en est presque rigolo. ==> Donc en ce moment exceptionnel, les BC sont omnipotentes et portent le barnum à bout de bras en attendant que qqu trouve la solution ou qu’elle simpose d’elle même. Bah, on avait bien déjà réussi à gagner un an, depuis août 2007.

Bonjour

Je n’ai pas le temps de m »y pencher avant mercredi (j’espère donc égoïstement que vous l’aurez fait à ma place avant ), mais j’ai mis en téléchargement le bilan comptable 2007 de la BCE.

), mais j’ai mis en téléchargement le bilan comptable 2007 de la BCE.

Je reviens sur mon dernier message conspirationniste (4 octobre 2008 à 09:54 ). Le Plan Paulson incorporait également une légère modification de calendrier : les réserves des banques à la FED seront rémunérées à partir de ce 1er octobre 2008 (au lieu du 1er octobre 2011 ; j’aime bien ce futur dans le temps déjà passé) : ça ne va plus coûter très cher à Bank Shark pour couler sa consoeur Bank Root.

SEC. 128. ACCELERATION OF EFFECTIVE DATE.

Section 203 of the Financial Services Regulatory Relief Act of 2006 (12 U.S.C. 461 note) is amended by striking ‘‘October 1, 2011’’ and inserting ‘‘October 1, 2008’’.

A propos, BoA annonce qu’à son avis les dépréciations sur le portefeuille à risque de BSC, repris par JPM avec la garantie de la FED (sur 29 B$ !), atteindront entre 2 et 6 B$ sur le T3 qui vient de s’achever ; comme les premiers 1.2B$ de perte qui étaient à la charge de JPM ont déjà été (quasi) atteints au trimestre précédent, c’est désormais la FED qui dévrait enregistrer une perte. Et ça ne concerne que ce portefeuille.

Quid des 400 B$ de plus au bilan de la FED passé en quelques semaines de 800 B$ à 1.2 B$, en même temps que sa teneur en Trésauries fondait de 800 B$ à 400B$ ? ça nous fait tout de même 800 B$ d’actifs d’une qualité, disons, à surveiller. Et ça fait aussi +50% de dollar en plus.

Strategix : il ne faudra peut-être pas attendre 2 ans pour que le con-tribuable remette la main à son portefeuille (qui est déjà vide !). Ce 15 septembre le Trésor a perfusé la FED de 100 B$ ; si on rajoute les 200 B$ des deux Mae, les 61 B$ tirés par AIG sur leur ligne de 85 B$, et quelques autres broutilles (dont les cadeaux à JPM et GS) on constate un doublement du déficit.

Par ailleurs la FDIC pourra emprunter un montant illimité auprès du Trésor : encore de la création monétaire pure.

Même à taux faible, comment l’état fédéral remboursera-t-il les seuls intérêts alors même qu’une récession est déjà là et que ses rentrées ficales vont diminuer ?

On peut se demander pourquoi l’USpeso n’est pas là où il devrait être : plus bas que la cave. L’explication la plus courte et la plus limpide que j’ai trouvée : les banques (dont les étrangères) qui enregistrent des pertes sur les produits US doivent boucher les trous (et quels trous !) dans cette monnaie, d’où la course effrénée à l’USpeso. Et si, en plus, comme je le pense, certaines participent à cette course pour fatiguer les autres …

@Paul Jorion

Enfer et damnation ! Ils ont encore oublié Larouche !

» Enfin apparaissent ceux qui avaient tout prévu et que Marianne cite à l’ordre du mérite : François Morin, Michel Aglietta, Nouriel Roubini, Pierre Larrouturou, Paul Jorion ou Paul Krugman. Evidemment, parmi ceux qui ont réussi au sein du système, ils ne sont pas les plus bêtes.

Cependant, rien sur Lyndon LaRouche, comme si une fois de plus il n’existait pas. »

Ils auraient pu parler de Jean Luc Gréau et de « l’avenir du capitalisme » sortie en 2005 et décrivant très bien, lui aussi, les mécanismes de surendettement des ménages américains.

Voir les deux émissions de radio dans « Des sous et des hommes »:

http://dsedh.free.fr/142_30_05_06_Greau.mp3

http://dsedh.free.fr/143_06_06_06_Greau.mp3

Je suis persuadé que bon nombre d’économiste se doutaient des ces problèmes, mais seule une poignée sort de l’ombre en temps de crise, c’est le syndrome des phénomènes médiatiques que de ne porter un intérêts qu’a quelques individus. Paul Jorion va-t-il remplacer Alain Minc et Nicolas Baverez comme invité permanent des plateaux télé? Je ne sais pas si finalement c’est une bonne chose à terme pour un penseur.

Bonjour à tous,

Pardonnez-moi d’avoir tardé à répondre, mais je ne suis pas aussi rapide que vous. Et puis, voulant éviter de dire des bêtises je voulais prendre le temps de vérifier avant de m’exprimer sur le nombre important de questions que vous me posez.

D’abord, le bilan de la BCE que nous propose AJ Holbecq ne rend pas compte de l’activité de la zone euro, seulement de la sienne (BCE). Il convient donc de se reporter au bilan consolidé de l’Eurosystème au 31.12.2007 que je viens de me procurer. On le trouve sur le site de la Banque de France.

En voici les chiffres significatifs : Refi 637,2 mds€ contre billets en circulation 676,7 mds€, RO 267,3 € et 101,6 mds€ reprise de liquidité (poste qui n’existait pas en 2006). Mes commentaires sont les suivants : les banques de l’Euroland dans leur ensemble ont financé leurs besoins de monnaie centrale de 944 mds€ (billets + RO) à hauteur de seulement 637,2 mds€. J’appelle cela de l’abondance de monnaie centrale, ce qui se trouve cette année confirmé par les reprises de liquidité de 101,6 mds€. Les besoins des uns arrivent à nourrir des excédents chez les autres, ainsi que je l’ai déjà expliqué.

Passons à présent aux USA. Le bilan de la Fed au 31.12.2007 donne les chiffres suivants : Refi 46,5 mds$ contre billets 791,7 mds$ + RO 20,8 mds$ avec des reprises de liquidités de 44,0 mds$. Ici, on ne peut plus parler d’abondance, mais de surabondance, les chiffres parlent d’eux-mêmes. C’est à mon avis la raison pour laquelle la Fed a préféré échanger des titres du Trésor contre les titres pourris, plutôt que d’émettre de nouveaux signes monétaires.

Voyons maintenant le problème plus général du refinancement. Je pense qu’il ne faut pas perdre de vue le fait que ce qu’on appelle le refinancement n’est que le financement des besoins des banques en billets et en R.O. Veuillez m’excuser de me répéter. Je ne vous suis plus si vous assimilez refinancement et sauvetage par prêts de la BC aux banques défaillantes. C’est totalement différent. On sort des conditions normales d’exercice du système monétaire. On retrouve de manière décuplée l’affaire du Crédit Lyonnais. Comme dans l’affaire du Lyonnais, les dépréciations d’actifs des banques américaines ont fait jouer à la baisse le ratio de solvabilité dit ratio Cooke, avec pour conséquence l’obligation pour elles de reconstituer leurs fonds propres, c’est-à-dire d’augmenter leur capital. Puisque la voie de l’augmentation du capital semble fermée (pourquoi, peut-on se demander ?), les banques centrales interviennent à coup de dizaines de milliards.

Je voudrais profiter de ce passage pour dire que le ratio Cooke n’est pas du tout adapté, ceci pour 2 raisons majeures, à mon sens. La première, c’est que la mesure du ratio est faussée par la confusion (délibérée ?) existant entre les activités des banques relatives aux concours à l’économie (émission monétaire nécessaire au bon fonctionnement de l’économie) et celles relatives à leur activité propre (recherche du profit par la spéculation et autres moyens : titrisation et produits dérivés). Il n’existe à ma connaissance aucune entreprise industrielle ou commerciale qui peut prendre des engagements représentant 12,5 fois leurs capitaux propres. C’est pourtant bien le cas des banques ! aussi, je dis : halte au suicide !

Il s’agit-là d’une deuxième mesure d’ordre public pour l’assainissement du secteur bancaire, qui donnerait de plus à la BC les moyens d’un contrôle plus étroit de la profession. Le ratio de solvabilité serait fortement réduit pour limiter à leur juste proportion les activités propres des banques, et je pense tout particulièrement aux banques d’affaires.

Enfin, je ne crois pas me tromper en disant que nous ne sommes qu’au début d’une terrible récession qui va faire des ravages sanglants dans le monde, mondialisation oblige ! Tout simplement parce que le crédit accélère l’allure de marche de l’activité de production, tandis que l’épargne la ralentit. Et que nous vivons une crise du crédit sans précédent. Mais, pour l’instant, les projecteurs n’éclairent que le secteur financier.

jean

La crise prend encore un coup d’accélérateur en Europe : Fortis démantelée, la partie hollandaise nationalisée (les parties belges et luxembourgeoises reprises par BNP à côté des Etats ?) ; préparation d’un plan de sauvetage bis pour Dexia , qui va subir de nouvelles attaques après l’échec du plan de sauvetage de l’allemande Hypo real Estate. On lit pour ces trois banques que la situation s’est sensiblement dégradée en une semaine (fuite de dépôts, lignes de crédit interbancaires levées). Effet boule de neige dès lundi à l’ouverture des marchés.

Une question mérite l’attention à court terme : comment sauver le système financier international ? La BCE refinancera de manière illimitée les banques qui pourront lui apporter des garanties, mais cela semble insuffisant. Les banquiers « riches » qui préfèrent laisser des dizaines de milliards à la fenêtre de facilité de dépôt (à 3.25%) jouant la sécurité et espérant profiter de la crise pour voir leurs concurrents tomber feraient bien de se méfier ; le statut de banque solide semble également atteint de grande volatilité et à chaque domino qui tombe ils sont plus près d’être le suivant. Quelle banque a tous ses actifs investis en valeurs refuges ? Assez plaisanté , en cas de « bank run » accéléré, aucune n’est à l’abri .

@Jean Bayard

Je viens d’aller sur ton site (tutoiement de rigueur sur le net) en suivant le lien donné plus haut. Je n’en ai pas encore fini le tour, mais c’est remarquable et pédagogique. Des choses féroces et terrifiantes y sont dites, et surtout démontrées, de façon simple. Bravo !

J’adhère désormais à ta notion de « contre-monnaie », celle que le système bancaire, pris dans sa globalité (hors BC), s’est fabriqué pour régler ses comptes –ou en différer le règlement. Ainsi quand la BNP crée ses BNP-euros, la SG ses SG-euros et que leurs clients se les échangent, hé bien, la compensation n’a plus lieu en euros-fiduciaires-ayant-cours-légal comme je le pensais mais dans cette contre-monnaie et la BCE n’y peut rien.

Pourquoi, alors, la BC, dont on vient de voir le peu de force de ses taux directeurs, n’utilise-t-elle pas le coefficient de réserves obligatoires : elle forcerait ainsi l’utilisation de sa monnaie et pourrait donc vraiment ralentir la monnaie-crédit créée par les banques. Contre-exemple : lors de mon dernier pointage, en début d’été, la banque nationale chinoise avait relevé ce coefficient de réserves à 17.5% : deux fois plus que le ratio Cook ! sauf fraude, les banques chinoises devraient bien encaisser le choc à venir. (En toute rigueur, la BN chinoise demande aux banques de conserver ces réserves sous forme d’US$. Ainsi elle les stérilise : ne remontant plus jusqu’à elle, elle n’a pas à créer les RMB correspondants, bon moyen pour lutter contre l’inflation).

A propos de fraude, le ratio de Cook (réserves de 8% des engagements) est détourné : les banques ont mis en OTC (Over The Counter, soit en bon français en hors bilan) la plupart de leur engagements, notamment les plus toxiques. Même si cela passe par des filiales plus ou moins autonomes (SIV, et autres véhicules exotiques d’investissement) elles en restent responsables au moins à un certain degré puisqu’elles se sentent désormais bien obligées de rapatrier ces déchets dans leur bilan –par crainte d’une extension jusqu’à elle d’une procédure de liquidation ?

Ainsi LEH avait un levier de 60 : une perte de 1.67% seulement consommait tout son capital. A titre de comparaison un hedge fund « normal » qui dispose de 1 en capital emprunte 14 et investit les 15 ; un HF agressif joue avec un levier de 30 : à 3% de perte il est mort.

En tenant compte des engagements OTC, la plupart des banques sont en levier pire que le plus agressif des HF ; on cite la Barclay’s à 60 (!), la Deutsche Bank à 50, … (et elles pèsent de part leurs engagements autant sinon davantage que le PIB de leur pays !)

Quant au remplaçant du ratio Cook, le Bâle II, qui tient compte du type de risque, Hé, bien, sa mise en place est reportée ; de même que l’obligation de comptabiliser les actifs à leur prix (du marché — level 1, observable –level 2, ou estimation maison –level 3 ; ce dernier cas étant une porte ouverte à un autre détournement frauduleux dans lequel se sont engouffrées pas mal de banques US, dont GS : le marché étant bloqué, je mets beaucoup d’actifs en level-3, ensuite ma boîte noire maison me sort leurs prix : bingo ! prix plus élevés qu’attendus ! donc bénéfices ! bonus, stock-options et champagne !)

Enfin, concernant les banques US, je rappelle que le système des comptes (faiblement) rémunérés est aussi un moyen frauduleux (pardon : c’est légal) de détourner les lois. Lorsque le client signe il ne veut voir que les quelques pourcents de rémunération. Il ne veut pas voir -et le banquier ne l’y aide évidemment pas- qu’il autorise la banque à utiliser son argent et que c’est lui, le client, qui en assume le risque. Cette mécanique du sweep –compte mirroir– permet d’afficher le jour un compte courant avec des fonds appartenant au client, mais il est vidé le soir au profit de la banque qui prête pendant la nuit. Ainsi même les dépôts des clients sont utilisés par la banque.

Je regrette amèrement n’avoir pas gardé, ou perdu, le site que j’avais trouvé, en 2005, en faisant les recherches sur internet, où il y avait une explication claire comme quoi les banques commerciales se suffisaient de plus en plus à elles-mêmes, les banques centrales n’étant que des « apposeuses de tampon d’authenticité » sur la monnaie émises par les banques commerciales. Les banques commerciales devenant (c’était en 2005) de plus en plus le « chassis » bancaire mondial. On s’aperçoit aujourd’hui que cette « structure » est « bidon » et ne résiste plus aux chocs. D’où la remontée en lice des banques centrales. Mais quand on pense que le « navire amiral » monétaire mondial qu’est la FED est une banque privée… Quelle stratégie tiennent donc les « vrais propriétaires » (la City de Londres?) de la FED.

En essayant de retrouver le site que j’évoquais plus haut, je suis tombé sur celui-là, que je « balance » ici au cas où il aporterait des éléments aux uns et aux autres:

Jean BAYARD, dans le contexte de la crise aigüe actuelle, non seulement financière mais aussi bancaire, quel rôle pourrait jouer à présent l’épargne que vous citiez dans votre site, cette épargne qui « dort » dans des « parkings » bancaires ? La règlementation peut-elle, dans ce cas, changer? Pourquoi ne pas faire participer cette épargne à la couverture monétaire dont 100% serait une garantie « naturelle »?

@ Ton vieux copain MIchel,

« L’erreur, constatée par Hayek, est d’appliquer à un système complexe, massivement parallèle pour reprendre le terme en usage en informatique, une logique individuelle. Non, on ne peut pas réduire le fonctionnement d’un système complexe à l’action d’une seule cause. La main invisible n’est pas une main concrète pliant le marché à son bon vouloir mais l’interaction de millions de mains cherchant désespérément à maximiser leur utilité dans un environnement aléatoire, incertain et à information partielle »

Hayek réfute les anticipations rationnelles d’un marché qui serait transparent pour tous les agents. C’est son apport dans l’histoire de la pensée économique. C’est indéniable. Mais il est fortement réducteur dans le sens où il rabat le social sur les lois du marché. Certes il n’est pas un anarcho-libéral et admet la nécessité d’un Etat régulateur. Mais au premier chef cet Etat régulateur intervient surtout pour poser le cadre juridique propice à l’établissement d’un marché viable. Le monde hayékien a beau être fluctuant et imprévisible, son désordre créateur — celui de la société-marché — pour exister, doit avoir pour toile de fond un ordre qui garantisse l’universalité des titres de propriété, des contrats et toutes choses qui participent à l’institution à part entière qu’est le marché.

La question n’est pas pour moi de savoir s’il y a des monopoles, des collusions — question importante — mais de savoir si le marché et ses prix peuvent constituer les valeurs exclusives d’une société humaine. Si l’on suit le schéma hayékien tout se passe comme si tout pouvait avoir un prix et que le système des prix pouvait à lui-même réguler la société et l’informer. Dans cette lignée cela donnera plus tard le prix nobel d’économie Gary Becker, lequel pose que tous les secteurs de la vie humaine se réduisent à des calcluls coût bénéfices. Ainsi il trouvait l’exemple fameux : » est-ce plus rentable pour moi de devenir criminel ou bien d’investir dans mon éducation ? » De là on voit le lien avec l’idée de marchandisation du monde.

Le monde d’Hayek suppose mille causes, des millions d’interactions individuelles au coeur de la société humaine, mais cette complexité, quels que puissent être les motivations, les situations différenciées des individus renvoie, toujours au marché, pour lui principe ordonnateur fondamental d’une société. Par dessus le marché, le marché y est défini comme un ordre spontané, autant dire qu’il est naturalisé, et en cela rejoint l’idée smithienne de « l’économie de la nature ». Exit tout ce qui relève de la construction sociale, y compris celle relative à l’idée d’utilités.

Hayek en reste à l’homo économicus classique, ce que l’Adam Smith méconnu (vous avez raison il existe un autre A. Smith) a dépassé. L’épistémologie d’Adam Smith se focalise sur l’imaginaire. Par le truchement de l’imaginaire nous nous identifions avec autrui et éprouvons de la sympathie pour les personnes qui sont plus haut que nous dans la hierarchie sociale. Cette idée est à première vue conservatrice, mais elle permet, comme en pointillés, de dépasser le principe selon lequel la somme des intérêts individuels concourt à la prospérité et au progrès. En posant l’importance de l’imaginaire dans l’économie Smith ouvre en effet la possibilité d’un autre imaginaire dans lequel pourrait s’investir autre chose que le simple calcul intéressé.

D’autres buts économiques et sociaux.

Christian Marouby ** précise : « ..si l’on reconnaissait chez tous les peuples de la terre, à quelque stade qu’ils se trouvent, la nature foncièrement intersubjective du désir humain et le caractère social de tout imaginaire, le modèle même de ce qui constitue ‘l’amélioration de notre condition’, deviendrait relatitif à chaque idéal culturel, révélant ainsi sa dépendance par rapport au désir ‘d’appropriation’. L’anthropologie de la sympathie mettrait le progrès au conditionnel. »

Où je veux en venir, c’est que si Hayek ne réduit pas les choses à des causes individuelles uniques, son principe causal est indidualiste, asocial, lui. C’est, ce me semble, tout aussi réducteur que ce qu’il dénonce. Car les conséquences en sont immenses, et nous les vivons tous les jours.

** Christian Marouby, l’Economie de la nature, essai sur Adam Smith et l’anthropologie de la croissance, Seuil, 2004

[…] capital ; la seconde, c’est son temps de réponse ultra-court : pas besoin de réduire ici la taxe sur les flèches des enfants qui s’initient au tir à l’arc pour obtenir le vote d’une nouvelle législation. […]

Boursorama aujourd’hui

Il me semble qu’elle draine des liquidités qu’elle a antérieurement prêté. A quoi cela servirait-il si les banques n’en avaient pas besoin en utilisant de la « monnaie de contrepartie » ?

D’autre part j’attire votre attention sur un point que vous connaissez sans doute mieux que moi un bilan c’est un instantané à la cloture. Il serait intéressant de connaitre la somme (cumul) des émissions de refinancement et la somme des absorptions au cours d’une année …

@Armand

Merci de tes compliments, j’y suis très sensible. Voici quelques réponses aux questions que tu soulèves.

A mon avis, la hausse des taux des réserves obligatoires n’a pas d’autre incidence que celle de renchérir le coût des prêts accordés par les banques, moyen bien insuffisant de limiter l’émission monétaire.

Je viens de vérifier que les engagements hors bilan entrent bien dans le calcul du ratio de solvabilité (en Europe, en tout cas).

@ Armand et à Rumbo

Nous sommes ici au centre de la confusion qui règne en matière monétaire et il est pour moi extrêmement difficile de me faire comprendre. La banque ne peut *pas* utiliser l’argent de ses clients que ce soit en dépôt à vue DAV ou en dépôt à terme (épargne immobilisée sur les parkings), car la monnaie ne circule que sur ordre de la clientèle. Ces dépôts n’ont pas de contrepartie monétaire, puisqu’ils en ont déjà une : la créance qui est à l’origine de leur création. Ce n’est pas une question de règlementation, mais une question de structure du système. Lorsque les banques doivent se plier aux exigences de la règlementation sur les livrets LDD (par exemple) et bientôt sur les livrets A, elles sont dans l’obligation de créer de nouveaux signes monétaires, selon un processus très complexe que j’ai également analysé et démonté dans mes travaux macro.

La confusion vient du fait que les dépôts à la Poste (avant qu’elle n’adopte le statut de banque) étaient disponibles, car ils étaient détournés et captés par le Trésor Public par le biais de son compte à la BdF. Seule, la partie épargnée était transférée à la CDC. Ce mécanisme est décrit sur mon site aux pages concernant la Monnaie et les Schémas monétaires, auxquelles je vous renvoie.

Je reviendrai plus tard sur la couverture à 100%, en même temps que sur les questions de AJ Holbecq sur la monnaie centrale.

jean

Une bonne adresse que Rumbo a déjà cité, je crois:

http://tropicalbear.over-blog.com/

Merci de nous donner votre avis en ce qui concerne ce dernier billet

http://tropicalbear.over-blog.com/article-23432482.html

@AJ Holbecq

Puisque la coutume est au tutoiement sur le Net, allons-y. Je croyais que tu n’étais pas disponible avant mercredi. Une première remarque sur l’information que tu nous donnes. Sur les reprises de liquidités par la BCE. A mon avis, celle-ci a fait l’erreur que n’a pas commise la Fed, de fournir trop de liquidités sur le marché qu’à présent elle doit rémunérer tout en courant le risque d’abus d’utilisation de la part de ses bénéficiaires. Sur la question des soldes de clôture : les études financières s’exercent généralement à partir des bilans de fin de période. En comparant les bilans d’une clôture ou d’un arrêté à l’autre, les analystes financiers mettent en évidence des variations qui deviennent significatives.

Prenons maintenant si tu le veux bien le problème de la monnaie centrale, scripturale évidemment. Sauf erreur de ma part, le seul marché sur lequel s’échange cette monnaie est l’Open Market, avec cette particularité qu’il fonctionne avec un seul interlocuteur : l’Institut d’émission, c’est-à-dire que les banques ne peuvent pas échanger cette monnaie entre elles. La preuve est apportée, à mon avis, par les reprises de liquidités qui n’existeraient pas si tel était le cas. Ces opérations une fois effectuées sont inscrites aux comptes des titulaires dans un sens ou dans l’autre.

Les besoins *permanents* de monnaie centrale se limitent comme j’ai pu l’indiquer ici au financement des billets et des RO. Mais, il existe des besoins quotidiens que je n’ai pas évoqués parce qu’ils sont à très court terme et auto-alimentent d’un jour à l’autre les besoins interbancaires. Il s’agit alors d’assurer des transferts interbancaires de très gros montants (TBF, en France), d’une part, et de solder après compensation les opérations dans un sens ou dans l’autre avec le Trésor Public (qui n’est pas une banque) qui possède son compte à la BC, d’autre part.

Ces opérations relatives à la monnaie centrale sont totalement indépendantes des opérations interbancaires du niveau inférieur qui sont traitées en monnaie de contrepartie. Alors que tout le monde croit qu’elles sont traitées en monnaie centrale. Je pense qu’il s’agit-là d’un abus caractérisé du système par les banques pour échapper à la tutelle du pouvoir central, qui les laisse faire !

Avant de parler de la couverture à 100%, je souhaiterais connaitre ce que tu entends par là. Je vois 2 possibilités, soit remonter le taux des réserves obligatoires de 2% actuellement chez nous à 100%, soit obliger les banques à prêter dans les limites de lignes de crédit qui leur seraient accordées par la BC, ce qui reviendrait purement et simplement à faire des banques des établissements de crédit ou financiers.

Si tu veux bien, nous pourrions reprendre cet échange demain, mais tu peux me donner ta réponse tout de suite.

Merci

jean

Bonjour Paul,

Je voudrais revenir sur les moyens bien différents qu’ont adoptées la Fed et la BCE pour résoudre la crise de « liquidités ». Tenez-vous bien ! si je ne me trompe pas, la Fed n’a pas voulu donner aux banques prêteuses les moyens financiers d’acheter leurs concurrentes défaillantes. La BCE est tombée dans le panneau ! Reprise de liquidités ne veut pas dire liquidités retirées du marché ; ces liquidités appartiennent maintenant aux banques qui étaient en position de prêteuses. C’est toute la perversion du système.

Je reprends ici la solution que je préconise qui consiste à obliger la banque centrale à exercer son rôle de super-banque. Elle se substituerait aux marchés de gré à gré et interbancaires et imposerait sa monnaie comme règlement. Les unes seraient emprunteuses, les autres prêteuses vis-à-vis de l’autorité monétaire et non les unes vis-à-vis des autres, comme c’est le cas actuellement.

J’ajouterai que les prêts/emprunts chez la BC seraient bloqués jusqu’à leur dénouement (terme). Les R.O. qui ne servent à rien seraient supprimées. Enfin, dans cette hypothèse, la monnaie de contrepartie se trouverait consolidée (le terme n’est peut être pas le bon) par le pouvoir monétaire.

jean

(–>au moment presque précis où j’allais remettre par copié-collé mon présent message après avoir fait une vérification hors blog, je trouve ce message de jean Bayard qui se rapporte aux questions « en suspens », mais mon présent message se rapporte à celui de Jean Bayard d’hier 6 octobre)

donc, Jean Bayard dit le 6 octobre à 15h32 :

(….) » »Ces opérations relatives à la monnaie centrale sont totalement indépendantes des opérations interbancaires du niveau inférieur qui sont traitées en monnaie de contrepartie. Alors que tout le monde croit qu’elles sont traitées en monnaie centrale. Je pense qu’il s’agit-là d’un abus caractérisé du système par les banques pour échapper à la tutelle du pouvoir central, qui les laisse faire ! » »(….)

Sauf erreur, ou confusion de ma part évidemment, car je m’exprime sous votre entier contrôle.

Dans – la situation présente – de défiance confinant à la paralysie des échanges interbancaires (TED Spread, leurs taux étant passés d’environ 0,3% jusqu’à friser les 4%!), existe-t-il, actuellement, encore beaucoup de monnaie de contrepartie échangée? Il n’y aurait plus, donc actuellement, que de la monnaie centrale pour « boucher les trous » entre les banques commerciales qui seraient, en plus, majoritairement hypothéquées par le pouvoir public? Les banques centrales (1) (à mon avis) étant « de mèche » avec les principales banques commerciales dont on devrait voir ainsi apparaître leurs nouvelles formes proportionnellement à leur « renflouage »?

(1) la FED est une banque privée, ne l’oublions jamais. J’ai l’impression que ce statut « privé » de la FED et donc sa « stratégie » est à l’origine de beaucoup de « confusions essentielles majeures et persistantes »…

@ Rumbo

Si les banques s’adressent à la BC, dans la situation de crise actuelle, c’est qu’elles refusent de s’entendre au niveau inférieur, c’est-à-dire au niveau des marchés interbancaires où se traite la monnaie de contrepartie (selon ma définition). Les banques en positions créditrices à la sortie de la compensation refusent de prêter à certaines banques en positions débitrices (ce qu’elles faisaient il y a peu de temps) ; il faut bien que les positions se dénouent. C’est là tout le problème.

jean

Sur la qualité du bilan de la FED, et donc de l’USpeso, ce sourire ironique ou désabusé de Paul Krugman :

http://krugman.blogs.nytimes.com/2008/10/07/third-world-america-2/

Je redeviens un peu disponible, mais sans avoir encore le temps de me pencher sérieusement sur les « preuves » de la « monnaie de contrepartie » … mais cette monnaie de contrepartie, Jean, ne serait-elle pas simplement le IBOR ?

En ce qui concerne ma position sur les couvertures des banques commerciales, je défends le principe suivant:

– La Banque Centrale est le seul émetteur de monnaie et elle alimente les besoins de l’économie via les banques commerciales

– Les banques commerciales n’ont aucun droit d’émettre de la monnaie de crédit. Elles peuvent juste servir d’intermédiaires entre une épargne qui cherche à se placer ou une émission de la Banque Centrale et des emprunteurs.

– Les revenus des banques commerciales sont limités aux types de revenus de n’importe quelle entreprise commerciale (honoraires par exemple). Elles ne peuvent ajouter d’intérêts à leur bénéfice sur la monnaie qu’elles prêtent en tant qu’intermédiaires

– L’intérêt sur la création monétaire revient exclusivement aux Banques Centrales (donc à la collectivité)

Après, je veux bien discuter des détails d’applcation

AJH : entièrement d’accord.

Merci à tous les intervenants pour ces échanges précis et souvent éclairants ( à la fois par les questions et les réponses ). Voilà qui m’installe à ma juste place d’amateur curieux. Aussi je sollicite votre indulgence pour les propos qui vont suivre et serais très intéressé par les corrections et commentaires éventuels. Je commence par un petit bilan des nouvelles connaissances que j’ai acquises en fréquentant ce blog.

Il existe ( ou existait ? ) des secteurs financiers sans aucune régulation. L’Over The Counter (hors bilan ) est très important ( à qui et à quoi sert le bilan dans ce cas ? ). J’étais à cent lieues d’imaginer l’existence même des Credit Default Swap et leur incidence. Les CDO (Collateralised Debt Obligation ) restent encore un peu du chinois pour moi … Comme dirait Sempé : rien n’est simple.

Raison de plus pour prendre de l’altitude pour repérer les grandes masses et leurs mouvements.

Une remarque qui est aussi une question et peut-être également une réponse. Notre débat sur la monnaie considère souvent, de fait, les banques commerciales ( de dépôt ) qui créent la monnaie bancaire ( en tout cas, admettons-le à titre d’hypothèse pour ceux qui ne le pensent pas encore ). Mais qu’en est-il des banques d’affaires ou d’investissement ? J’ai longtemps pensé que l’appellation de banque d’affaires était inexacte et qu’il fallait parler d’établissement financier. J’entends par établissement financier une entreprise qui collecte et gère de l’épargne ( soit de la monnaie préexistante ), vend divers services de gestion financière mais a son compte courant dans une banque commerciale. Il n’utilise que de la monnaie bancaire. Or j’ai compris que les banques d’affaires ne reçoivent pas de dépôts mais ont leur compte courant en Banque Centrale. Elles utilisent donc de la monnaie centrale ( ou peut-être, selon Jean Bayard, de contre-partie). Créent-elles de la monnaie bancaire ? Je peux admettre que non ! Elles ne créent pas davantage de monnaie centrale. Donc, mon cher Paul, sauf erreur de ma part, il serait tout à fait normal que, en tant que banquier d’affaires, vous n’ayez jamais vu la moindre création monétaire par une banque. Nous aurions ainsi progressé en identifiant bien nos écarts de compréhension initiaux.

Mais venons-en à la « monnaie de contre-partie ». Je propose une transposition pour expliquer comment je comprends la question. Imaginons une zone artisanale où travaillent dix commerçants et une agence de banque commerciale, agence de proximité, qui gère les comptes de tous ces commerçants. L’agence se rémunère sur les mouvements entre les comptes, rémunération un peu lourde au goût de la clientèle. Ceux-ci décident donc, par mesure d’économie, de ne jamais s’envoyer de chèques entre eux en passant par l’agence ; en tout cas, ils feront tout pour l’éviter. Un petit bureau est mis en place qui gère les mouvements entre les comptes mais sans les répercuter à l’agence. Ceci ne se fait que quand l’un ou l’autre prend sa retraite ou n’a plus la confiance des autres … et qu’il devient préférable de solder. Sinon, on peut même aller jusqu’à des prêts mutuels. Question : nos dix artisans utilisent-ils de la monnaie bancaire ? Ma réponse : ils ne créent aucune monnaie bancaire mais ils utilisent le reflet de la monnaie bancaire, une espèce de monnaie de contre-partie dirait Jean Bayard, tandis que André-Jacques Holbecq dirait plutôt qu’ils utilisent bel et bien, mais sans le dire, de la monnaie bancaire. Si Jean et André-Jacques sont d’accord sur le mécanisme, leur désaccord n’est plus guère qu’une question de vocabulaire. Si l’on revient au cas du marché interbancaire, je dirais volontiers que ce marché utilise de la monnaie centrale mais en dehors de la Banque Centrale. Cet état de fait justifie qu’elle peut être qualifiée de « monnaie de contre-partie », mais elle n’a pas d’existence propre comme en a la monnaie bancaire. Ceci dit, il me semble que ce genre de marché interbancaire est l’endroit idéal pour profiter de toutes les confusions. Les opérations qualifiées de « pour compte propre » n’y mélangent-elles pas un peu, voire beaucoup, de monnaie bancaire. Je persiste à penser qu’il est urgent de penser à supprimer les M1 et M0 et de définir un M unique et transparent pour tous. Nous voici progressant vers la couverture à 100 % !

Entre les deux significations possibles que Jean Bayard identifie pour la couverture à 100 %, je vois la différence suivante. Dans un cas, avant d’accorder un crédit, la Banque commerciale devrait disposer du montant correspondant en Banque Centrale ; dans l’autre cas, après avoir accordé un crédit, la banque devrait acquérir le montant correspondant auprès de la Banque Centrale. Dans le premier cas, la Banque Centrale pilote ; dans le second, elle suit. Dans les deux cas, elle perçoit, dans mon esprit au bénéfice de la collectivité, une part importante des intérêts. Le premier cas me parait plus directif quoique … ; le second un peu plus libéral. Est-il important de trancher ?

Dernière question à Jean Bayard. Je croyais que le Trésor était la banque de l’Etat. Pourquoi peut-on dire que ce n’est pas une banque ?

P.S. Entièrement d’accord moi aussi avec les principes proposés par AJ-Holbecq.

@ Jean Jégu

Le « Over The Counter », c’est le « gré à gré » : les transactions qui ne passent pas par un marché organisé avec chambre de compensation, marges et appels de marge, etc.

Je n’ai jamais entendu dire que les transactions de gré à gré soient « hors-bilan »..

A vous tous et en particulier à AJ Holbecq

Avant de réformer le système monétaire sur la base de louables intentions, je vous invite à résoudre un problème, le problème de fond, dont l’énoncé est le suivant :

La BC met à la disposition de la banque X une somme de 1.000 unités monétaires (UM) en créditant son compte chez elle. Comment la banque X peut-elle prêter ces 1.000 UM à un agent A si celui-ci n’a pas de compte ouvert à la BC ?

Nous sommes ici au cœur du système tel qu’il est organisé actuellement. Il est clair que la banque X n’aurait aucune difficulté à prêter de l’argent à l’agent A si celui-ci avait un compte ouvert à la BC, par chèque, virement ou tout autre moyen.

Je pense que vous vous apercevrez rapidement que la monnaie centrale ne quitte jamais l’Institut d’émission.

A vos méninges !

Je n’ai pas le temps de répondre aux questions posées par ailleurs que je reporte à plus tard. Merci de votre attention.

jean

@ Paul et Armand

Merci Paul. Ma seule source était le post d’Armand du 05/10 à 17:58. Armand qui s’y connait pourtant. Ah, on ne se méfie jamais assez !

Il n’en reste pas moins qu’il ne faut jamais oublier le « hors bilan », n’est-ce pas. En tout cas, c’est ce que m’avait expliqué un banquier fréquentant « Chômage et Monnaie ».