Ce texte est un « article presslib’ » (*)

Allez, avouez-le, vous m’avez donné bien du fil à retordre fin juillet quand j’ai consacré une semaine à dénouer la question épineuse de la spéculation sur les matières premières : Le prix des matières premières, Le prix du pétrole. Le prix des matières premières (II), L’entourloupe. Le prix des matières premières (III), Spéculation et liquidité. Le prix des matières premières (IV) et Spéculation et prix. Le prix des matières premières (V). Je consacrais 100 % de ma matière grise à séparer le bon grain de l’ivraie mais vous ne vouliez rien entendre : le prix du pétrole, pour vous, c’était une affaire d’offre et de demande.

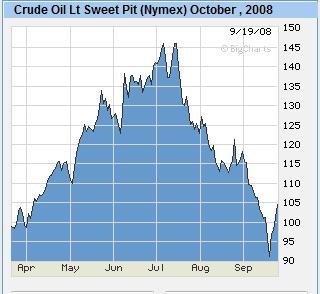

Et vous ajouterez maintenant que la chute du brut de 147 $ à 91 $, suivie d’un rebond à 104 $, c’est parce que la crise a fait baisser la consommation et donc la demande. Mais je sens percer désormais un peu d’hésitation dans votre voix.

Allez, je connais la vraie raison : vous pensez d’abord à la planète et vous martelez « pic pétrolier » : si le prix du pétrole augmente, c’est parce qu’il n’en reste plus. Et je vous réponds : « Croyez-moi : je n’oublie pas la planète mais il faut ranger ses priorités dans le bon ordre. Occupons-nous d’abord des spéculateurs et la planète s’en portera beaucoup mieux tout de suite ».

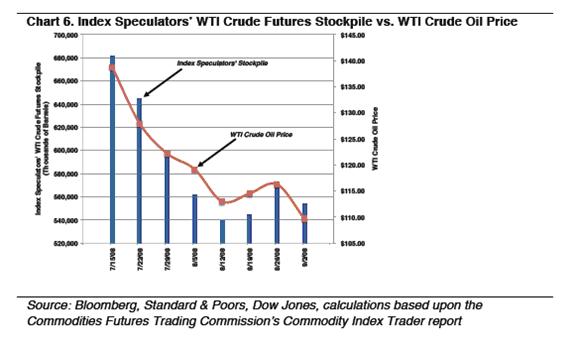

Ce que je vous présente maintenant, ce sont deux graphiques empruntés à Mike Masters, qui avait alerté le public quant à la spéculation sur les matières premières par les investisseurs institutionnels américains (fonds de pensions, fondations universitaires, musées, jardins zoologiques : que des « braves gens »). Les deux diagrammes ont été rendus publics, le 10 septembre, il y a dix jours déjà. Vous m’excuserez de ce retard, mais j’avais l’attention retenue ailleurs pendant ces dix derniers jours. Nous disposons d’un tout petit répit, d’ici qu’on comprenne exactement si le peuple américain prend sa revanche sur les spéculateurs ou si les spéculateurs l’emporteront une fois de plus. Profitons-en !

Le premier graphique représente la partie de gauche de la courbe ci-dessus. A été superposé au prix à terme du pétrole, le montant des investissements dans les indices à terme de matières premières, la période couverte va du 1er janvier 2008 au 27 mai.

Mike Masters fait sa déposition devant un comité du Sénat américain, le 20 mai 2008. Il convainc pas mal de monde et c’est le branle-bas de combat : les projets de loi visant à brider la spéculation sur les matières premières fleurissent comme muguet en mai.

Second graphique : la période du 15 juillet au 2 septembre. Les spéculateurs se précipitèrent vers les issues de secours. Même chose : le montant des investissements dans les indices à terme de matières premières a été superposé au prix à terme du pétrole. Pas besoin, ni dans un cas, ni dans l’autre, de calculer le coefficient de covariation !

Dernières remarques avant qu’on ne se quitte : l’explication n’est pas non plus dans le cours du dollar : le prix à terme du brut a grimpé de 50 % pendant que le dollar se dépréciait de 7 %. Il ne s’agit pas uniquement du pétrole : le prix de 22 des 25 matières premières couvertes par les indices à terme de matières premières ont battu en retraite simultanément.

–––––––––––––-

Michael Masters et Adam K. White, The Accidental Hunt Brothers – Act 2. Index Speculators Have Been a Major Cause of the Recent Drop in Oil Prices. Special Update September 10, 2008.

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

16 réponses à “Les spéculateurs quittent le navire. Le prix des matières premières (VI)”

J’ai été l’un de ceux qui voyaient avant tout une affaire d’offre et de demande.

Mea culpa, votre perspicacité est redoutable.

Bravo

Pourrait-il y avoir une inversion de cause à effet dans cette analyse de covariation ? C’est à dire, les spéculateurs comprenant que dans la première période la quantité de pétrole disponible est insuffisante, ils spéculent à la hausse, dans la seconde période, les éléments étant moins clairs (production en hausse , consommation en baisse), ils spéculent à la baisse, mais avec moins de vigueur ?

Je rajoute que mettre en comparaison les pourcentages de variation de valeur entre le dollar et le pétrole n’est pas très « fair play » 😉 … ce qui importe c’est le sens de variation… or, je ne pense pas que tu puisses, Paul, prendre en défaut que les valeurs des deux ont évolué journellement dans le même sens depuis au moins 3 mois que j’essaye de suivre journellement ces variations pour essayer de comprendre … et on a la même chose pour l’or, mais évidemment, comme pour le pétrole, les pourcentages de variation ne sont pas similaires (ce n’est pas parce que le dollar perd 10% par rapport à l’euro que le pétrole ou l’or monteront de 10% sur les marchés en dollars)

Je reste à penser que les variations spéculatives (d’un marché spot dont je n’ai pas encore pu me faire idée de la quantité par rapport aux marchés de gré à gré entre producteurs et acheteurs) tournent à + ou – quelque chose autour d’un prix pivot.

On a vite une « fenêtre » de prix entre 145 $/baril et 100$ /baril de 115 à 123 si l’effet spéculatif est de 15%…

Mais que ce soit dans n’importe quelle monnaie, le pétrole continuera à grimper puisque la demande augmente (sauf récession) et que les pics de production commencent à se manifester chez presque tous les pays producteurs : le pétrole n’est plus une ressource illimitée comme on l’a pensé longtemps en se gaussant de Hubbert…

Les quatre constantes du discours spéculatif à la hausse :

1. La raréfaction du produit.

2. Les couts d’exploitation qui augmentent.

3. Les besoins qui augmentent.

4. Le risque de l’inflation.

Appliquez cela à l’or, au pétrole, à l’uranium, au blé, etc… Distillez des informations.

Les Chinois ont de plus en plus de voitures. La Banque Centrale X reconstitue ses stocks d’or. Mauvaises récoltes en Australie. Tension sur le brut de la mer du Nord à 3 mois………..

lu la même chose en plus prédictif sur asia times ce matin. Le gus en question a aussi ses lettres de créances. Encore une bulle qui va pas tarder à exploser :

Oil market collapse waiting to happen

By Chris Cook

Pas grave, reste à mon trésor à racheter les futures.

Aucun doute pour moi que vous ayez raison mais quelle proportion represente la speculation dans le prix des matieres premieres, c’est plus dur à savoir. Si c’est raisonnable, pas question de s’affoler, sinon un peu de regulation ne fera pas de mal pour utiliser un mot à la mode !

2 questions politiques

1)Pourquoi y a t il tant d’argent qui permet de spéculer et d’où vient il ? (sous entendu ceux qui ont bcp d’argent reclament tjs de payer moins d’impots sinon ils demenagent…)

2)La speculation est elle utile à la société ?

Le schéma economique rabaché sans cesse de l’offre et de la demande n’est il pas un gros mensonge puisque le prix integre une marge (inconnue et incontrolable …) due à la speculation. Est il moral de spéculer sur les capacités d’alimentation de la planète (en ajoutant donc à la loi de la jungle sur la rareté celle de la chereté) et d’empecher une partie de la population de se nourrir. (par ailleurs le petrole est utilisé dans la production alimentaire donc concerne indirectement la speculation sur les matieres premieres.)

Les protections très importantes des productions agricoles de l’Europe et des USA (metiers à faible valeur ajoutée aujourdhui qui devrait etre delocalisés comme l’industrie) ne symbolisent-elles pas une protection (la propriété) contre la « guerre » sur des ressources vitales. C’est une entorse à la concurrence dont on ne dit jamais la raison mais alors pourquoi un tel blocage à l’OMC sur ce sujet ?

Autoriser la speculation tout en se protegeant des ressources …

Paul

En regardant de plus près tes graphiques, il m’apparaît (difficile sur ces vignettes, je fais peut être une erreur de lecture malgré la loupe) que la variation des montants spéculatifs est de l’ordre de +/-10% autour d’une moyenne: c’est effectivement important, mais de ce fait, ça relativise les conclusions.

Les variations du prix de l’or, matière première presque « inutile », on été ces derniers temps beaucoup plus violentes.

Enfin, j’espère que vous connaissez tous cette page http://terresacree.org/ressources.htm (et chacun des liens sur chaque « matière ») ? Je pense que dans les années qui viennent la spéculation et les variations de prix deviendront de plus en plus violentes, hélas…

Certes, la baisse de consommation de pétrole entraîne quasi automatiquement une baisse des cours (je l’avais dit aussi avant). Mais force est de constater que la baisse n’a pas suivi à la pompe (alors qu’elle suit immédiatement à la hausse). Matheux, à vos ordis ! Pour entreprendre de modéliser la spéculation qui s’en dégage.

Mais il y a la complication que la hausse du pétrole, dans l’état actuel des choses, concerne les engrais par l’impact des hausses sur les grains et leurs dérivés oléagineux (30% de la production de maïs étatsunienne, la plus importante du monde, serait passée au « carburant vert »!). De même, la multiplication du rendement des cultures ont contribué, par la révulution verte, à ce que la faim recule drastiquement dans le monde depuis une quarantaine d’années, ce qui infirma les dogmes de Malthus et ses suiveurs. Mais comme, d’une certaine façon, on -« mange du pétrole » – (je n’ai pas sous la main les données du texte sans appel ayant ce titre qu’on peut, d’ailleurs, retrouver très facilement), cette situation semble, à terme, sans vraiment d’issues « actuelles ». Encore une fois l’emprise des finances et leur système sur les prix des produits vitaux, alors que un très gros ~ 1/3 de la popultion mondiale vit avec ~ 2 ou 2,5 dollars par personne et par jour, et je suis très prudent et « optimiste ».

Ironie admirable, en avril ou mai dernier, le FMI et la BM ont « alerté » qu’environ 100 millions de personnes souffrent de la faim, alors qu’il est clair que le pouvoir d’achat va s’amenuisant…

En pratique, il faut garder à l’esprit ce leitmotiv des traders « la tendance est toujours notre meilleure alliée ».

Pourquoi ? Du fait des couvertures (margin call)

Sitôt qu’une tendance s’inverse de manière suffisamment significative, cette nouvelle tendance se nourrit d’elle même (particulièrement à la baisse, la volatilité à la baisse est généralement plus forte qu’à la hausse, les queues de distribution sont bien plus épaisses à la baisse).

En l’occurence tout laisse penser que des fonds ou comptes propres de banques n’ont pu supporter leurs pertes croissantes, ou margin call, sur un marché baissier, accélèrant d’autant la baisse et provoquant des ventes pour limiter leurs expositions, surtout en ces temps de VaR délicates et de contraintes sur les liquidités des fonds (les ventes des fonds à valeurs mensuelles et trimestrielles aarrivent fin septembre).

Je suis certain, Paul, que vous aurez encore beaucoup à commenter lorsque les dégats sur les activités de comptes propres et les valorisations des fonds (et les retraits) apparaîtront à la lecture des comptes du troisisème trimestre.

Heureux de voir les stats de fréquentation du site, elles sont, comme les applaudissements du public pour le comédien, chaudes au coeur.

Voici les sources :

Rapport de la Commodity Futures Trading Commission (CFTC)

N’oubliez pas de lire l’appendice G : la dissension du commissaire Bart Chilton.

Les rapports de Michael Masters :

Rapport du 31 juillet (58 Pages)

Rapport du 10 septembre (mise à jour de 6 pages)

@ Strategix

Tout à fait ! Vous vous souvenez peut–être que j’avais écrit dans Spéculation et prix. Le prix des matières premières (V) :

Une hypothèse que j’avais lu quelque part je ne sais plus où, selon laquelle les spéculateurs en tous genres (aussi gentils et utiles soient ils que des musées, universités, fond de pensions, etc) ne font que passer d’un domaine à l’autre, parasitant chaque sous-système de la finance. Ainsi si le marché des actions n’est pas rapporteur à un certain moment, ils se rabattent sur les matières premières par exemple pour se refaire une santé, si on leur ferme le marché des matières premières ils n’hésiteront pas à spéculer sur le cours de certaines sociétés en difficulté au risque de les couler, si ensuite on leur interndit cette pratique ils passent à un autre domaine et ainsi de suite etc, etc. Comme des parasites, ils affaiblissent leur hôte jusqu’à ce que devenu trop faible pour être parasité ils changent ou tout simplement parce que l’hôte se défend vigoureusement et les pousse à rechercher une autre victime à parasiter. On leur ferme la porte de la spéculation sur les matières premières, on leur interdit de spéculer à la baisse sur les entreprises boiteuses, et bien nul doute que très rapidement ces milliers de milliards d’actifs fantômes et vampires trouveront un autre endroit à hanter et vampiriser. Tant qu’on ne trouvera pas une solution pour les empêcher de nuire. Mais peut-on empêcher les fonds spéculatifs d’être ce qu’ils sont sans détruire un autre pan de la finance ?

Leduc, rien à rajouter pour l’essentiel. Je rabache « stupidement » au risque de passer pour un demeuré parlant dans le vide, qu’il est nécessaire de se soustraire à la monnaie bancaire dans toutes les mesures du possibles. Certains de mes proches (mais hélas loin géographiquement) le font avec enthousiasme et ont de bons résultats.

Krach ou pas krach, crise ou pas crise, le faux étant dans le système financier, il ne peut pas créer du vrai et du positif, malgré les génies extraordinaires mis à contribution, d’ailleurs uniquement pour ceux qui « sont dans le coup ».

Les spéculateurs quittent sans doute le navire, et, sauf bien sûr, si une étincelle se produit dans le quadrilatère Méditerranée Orientale, mer Caspienne, région Pakistan-Afghanistan et Golfe Persique, ce qui « bouleverserait les marchés » et plus,.. L’on peut imaginer une situation à la japonaise, de langueur dans la durée, de crise économique et financière larvée, artificiellement contenue par le gouvernement américain, bref, une sorte de torpeur sans queue ni tête longue à décanter.

Un des problèmes des fonds de pensions ou autre organisation mais c’est identique pour les banques, il faut limiter leur taille afin que leur potentiel de nuisances soit limité. Les entités trop grandes sont incontrôlables donc c’est du bon sens de limiter leur taille… Pour les banques « trop grosses pour faire faillite », ca ne devrait pas exister si elles ont une taille bornée. Ce n’est pas utopique puisqu’on interdit bien des fusions et qu’il me semble qu’ATT a été séparé en plusieurs entités par exemple.

Mais ce n’est pas compatible avec la volonté de faire des « champions internationaux » …

Oui, certains péroraient à tue-tête que la spéculation représentait seulement 10% de la variation, c’était évidemment une erreur. Des montants de capitaux vertigineux en détresse recherchaient un et des refuges : les matières premières, dont l’or. Mécaniquement les cours grimpent sur certains actifs lorsque les bulles se dégonflent, principe de la bulle communicante. Les croyances restent tenaces, certains s’imaginent même qu’une élite richissime va transformer un grand nombre en serviteur zélé et rendre la multitude esclave et moribonde dans une misère sans nom.

Un manque de blé peut mener à la révolution par la faim, alors que trop de « blé » peut orienter un marché à la hausse pour d’autres fins.

Paul,

La lecture de votre ouvrage, « Le Prix » m’a convaincu de la justesse de votre opinion, à Aristote et à vous, selon laquelle le prix se forme en fonction du rapport de conditions entre les parties, vendeuse et acheteuse. Si pour trouver le point d’équilibre, la condition « sociale » des acteurs importe (ce que le marché fait semblant d’ignorer), le nombre (et la concurrence) des (et entre) acheteurs et vendeurs existe aussi. Et donc la quantité de ce qui est offert et la nécessité et l’intensité de la demande importent aussi. Dans le cas du pétrole, je persiste à croire que la spéculation dont vous prouvez le poids avec vos graphiques, n’est pas seule à l’oeuvre et dépend aussi de facteurs physiques.

Dans les graphiques de Mike Masters on voit d’ailleurs que, en janvier et février 2008, les investissements dans le secteur ont augmenté de 20% et le prix du brut baissé de 8%.

Contradictoire ? Attention aussi : avec les graphiques en valeur absolue et avec des échelles et des zéros différentes, on peut tromper visuellement le lecteur. Ici, valeur absolue et proportion ne sont pas trop différentes et Mike Masters ne triche pas trop, sauf un peu dans le 2ème graphique où les investissements baissent de 18,7% et le prix du brut de 28% alors que le graphique fait croire à une similitude.

Je ne suis pas sur de partager le calcul de AJ Holbecq qui pense que la part de la spéculation est de 10%. Dans cette période tendue sur tous les marchés je pense qu’elle est supérieure mais elle peut être moindre dans d’autres périodes plus « calmes ».

On peut partager votre sentiment qu’il est plus efficace de s’attaquer aux excès de la finance que de soigner la Planète mais je crois qu’il faut agir dans les deux domaines de front. D’ailleurs, si General Motors (« Pendant ce temps-là à Detroit… ») avait écouté les écologistes états-uniens (même partisans du capitalisme vert, comme ils le sont pour la plupart), il aurait orienté sa production vers les hypercars en fibre de carbone et aluminium pesant 650 kg plutôt que vers ces pétrogloutons de 3 tonnes…

Au risque de penser que 40 années de combat pour l’écologie politique basée (entre autres…) sur le rapport des Meadows&Co pour le Club de Rome (1972 !) « Halte à la croissance ? » aurait été un peu vain (argument très subjectif, j’en conviens…), je me permettrai de continuer à défendre ici l’idée que si la spéculation est un facteur déstabilisant et accélérateur d’évolutions, les fondamentaux des marchés de matières premières restent d’abord liés à leur disponibilité et à leur utilité économique.

Je connais mieux ce qu’on apelle les « fondamentaux » c’est à dire les données de moyen terme que le fonctionnement, au jour le jour, des marché.

J’ai lu les rapports cités par Paul Jorion dans son commentaire du 21 septembre 2008 à 15:17.

J’ai franchement du mal à trancher entre les deux interprétations suivantes :

– les spéculateurs, notamment ceux qui se placent sur les indices, sont responsables de la hausse des prix.

– ou ils ont suivi le mouvement, tant à la hausse qu’à la baisse;

On pourrait avoir une réponse par l’analyse du mouvement des prix observé les 23 et 24 septembre :

extrait du site http://www.upstreamonline.com/market_data/?id=markets_oil

Name Last Change

Brent Blend 100,8 3,83

Tapis 105,26 3,11

Alaska N. Slope 120,03 18,63

Dubai 1M 100,35 5,48

Louisiana Sweet 123,91 15,85

Urals 99,14 3,82

WTI 122,58 18,53

Oman 1M 96,28 2,79

Minas 102,81 3,16

Forties 99,62 3,85

Bonny Light 103,32 3,85

On observe un mouvement des prix, à la hausse le 23 septembre et à la baisse le 24, limité aux USA et de grande ampleur : 12 à 15 $ de hausse le 23 et autant à la baisse le lendemain.

Ce mouvement est totalement décorélé de ce qui se passe dans le reste du monde et notamment à Londres (ICE)

Est ce que cela pourrait s’expliquer par les décisions prises par la Fed, qui aurait obligé les spéculateurs à dénouer leurs positions?

Quelqu’un peut il donner l’explication de ce mouvement?

On devrait pouvoir déterminer l’impact de la spéculation sur les prix, par l’analyse de l’évolution des prix sur cette journée