Ce texte est un « article presslib’ » (*)

Les acheteurs et les vendeurs légitimes sur les marchés à terme des matières premières, ceux qui livrent une marchandise ou en prennent livraison, influent de la manière classique sur les prix : en fonction d’un rapport de forces qui est à certains moments favorable aux vendeurs (et le prix alors monte) et à d’autres, favorable aux acheteurs (et le prix alors baisse) ; c’est ce qu’on appelle traditionnellement « le mécanisme de l’offre et de la demande » bien que ce soit beaucoup plus compliqué que cela – beaucoup plus centré sur les acteurs eux-mêmes qu’une simple question d’offre et de demande.

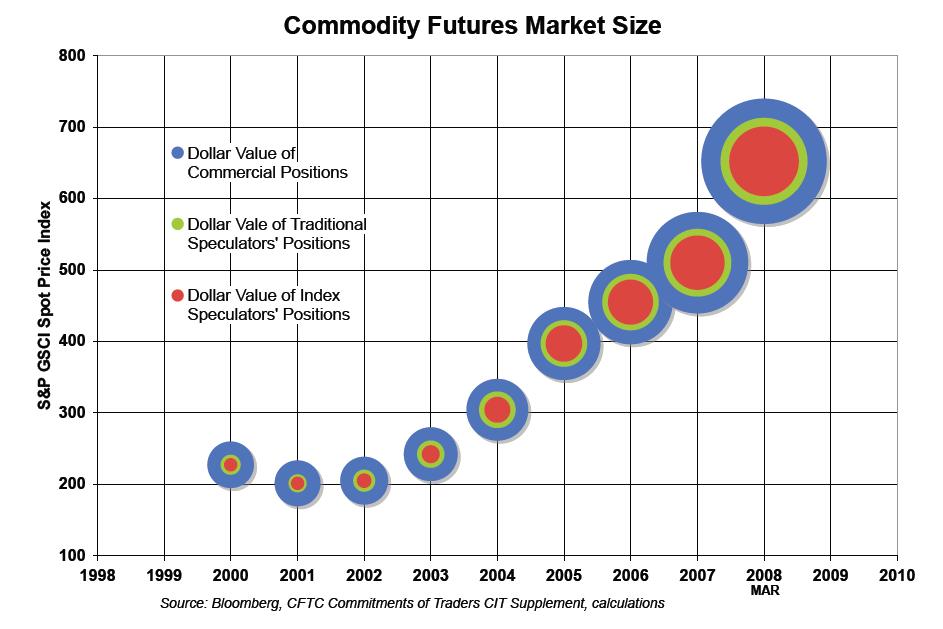

Les spéculateurs « classiques », suivent la tendance : ils achètent quand le prix monte et ils vendent quand il baisse. Ils sont donc neutres du point de vue de la formation du prix. Les spéculateurs d’indice, les investisseurs institutionnels américains sur lesquels Mike Masters a attiré l’attention (voir L’entourloupe. Le prix des matières premières (III)) – et dont le volume sur les marchés à terme est passé de 13 milliards de dollars en 2003 à 260 milliards en mars 2008 – achètent uniquement et poussent donc uniquement à la hausse du prix – + 183 % sur la même période.

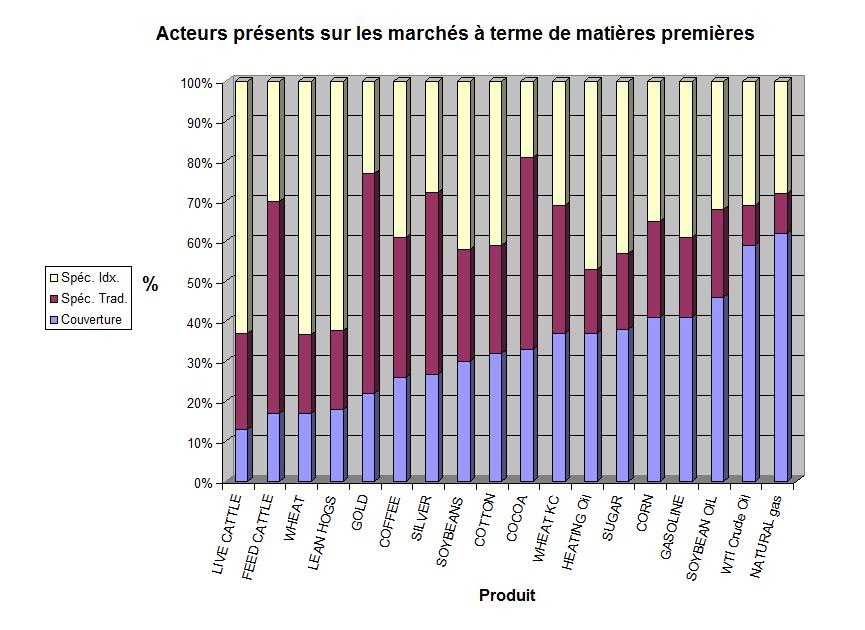

Pour avoir une idée de la force respective des trois camps en présence, j’ai emprunté ses chiffres à Mike Masters, et voici le graphique qui les représente. Les opérateurs légitimes sont en bleu, les spéculateurs classiques en bordeaux et les spéculateurs d’indice en jaune, on observe qu’ils représentent aujourd’hui à peu près le même poids que les opérateurs légitimes. On observe par exemple que, comme on l’imagine, les spéculateurs « classiques » sont très présents sur le marché à terme de l’or.

Imaginons que l’offre augmente : 1) le facteur « offre et demande » pousse à la baisse du prix ; 2) le facteur « spéculateur d’indice » pousse à la hausse, comme il le fait en permanence. Tout dépendra si l’offre augmente suffisamment pour compenser la tendance à la hausse due aux spéculateurs d’indice. Les spéculateurs « classiques » viendront au renfort de la tendance qui émergera – quelle qu’elle soit. Conclusion : dans le contexte actuel, le prix ne baisse que si l’offre augmente de manière « significative », à savoir suffisamment pour compenser l’inflation constante due aux spéculateurs d’indice.

Si au contraire l’offre baisse : 1) le facteur « offre et demande » pousse à la hausse du prix ; 2) le facteur « spéculateur d’indice » pousse lui aussi à la hausse, comme à son habitude. Les spéculateurs « classiques » courent au secours de la victoire, et apportent le support de leurs troupes à la tendance pour le prix à s’élever. On observe les courbes grimpant « exponentiellement » que l’on a connues jusqu’il y a peu.

Le pétrole joue ici un rôle particulier. Tout d’abord, l’augmentation de son prix se répercute indirectement sur l’ensemble de celui des produits agricoles – végétaux et animaux – du fait que des produits dérivés du pétrole sont impliqués dans leur production : gasoil, engrais, propane, pesticides, etc. Ensuite, l’augmentation de son prix a un impact direct sur celui du maïs utilisé désormais comme substitut du pétrole dans la production de biocarburants : plus ce prix est élevé, plus l’éthanol lui devient un substitut compétitif. De plus, dans le contexte qui nous est familier, où toute augmentation de la productivité agricole est nécessairement lente et où les diverses céréales peuvent partiellement se substituer les unes aux autres, une augmentation du prix du pétrole n’a pas seulement une influence sur celui du maïs mais aussi sur celui de l’ensemble des céréales. Ce que je viens de dire ici est – on l’aura noté – entièrement indépendant de la question du « pic pétrolier » : ne joue ici que le fait que le prix du pétrole influence de manière directe (éthanol) ou indirecte (céréales, viande) le prix d’autres matières premières.

Deuxième graphique, celui-ci emprunté à l’exposé de Masters lors de sa déposition devant le Sénat américain : l’augmentation des volumes et des prix sur les marchés à terme des matières premières. Les prix ont manifestement crû et cette croissance à correspondu à l’irruption en masse des investisseurs d’indice, dont le volume est représenté par la surface du disque rouge.

Ayant dit cela, il n’est bien sûr pas vrai que les spéculateurs d’indice persisteront à parier contre vents et marées à la hausse des prix. Pourquoi le font-ils aujourd’hui ? Pour se protéger contre l’inflation. Ils se protègent contre la déperdition de valeur des matières premières exprimées en dollars en plaçant leurs dollars dans des contrats, portant sur ces marchandises, qui s’apprécieront si leur prix monte. C’est une stratégie classique de « couverture » : à mesure que le dollar perd de sa valeur par rapport aux autres devises, le prix de ces matières premières augmente, et cette augmentation compense la baisse de la devise et l’on s’y retrouve au bout du compte. Bien sûr, c’est une prophétie auto-réalisante : cette inflation que les spéculateurs d’indice redoutent, ils contribuent à la créer mais – hé ! – ça ce n’est pas leur affaire !

Que faudrait-il pour que ces spéculateurs d’indice, soit se retirent des marchés à terme des matières premières, soit parient cette fois à leur baisse ? Il faudrait bien sûr que la tendance se renverse. Une possibilité, c’est que le dollar s’apprécie par rapport aux autres devises : le prix des matières premières exprimé en dollars deviendrait alors relativement bon marché et il vaudrait mieux alors parier à la baisse. Une autre possibilité – due à la position particulière du pétrole dans l’équation – est que l’offre du brut augmente suffisamment pour contrer la pression inflationniste des spéculateurs d’indice orientés aujourd’hui à la hausse, augmentée de celle des spéculateurs classiques – qui se contentent eux d’aller là où le vent les pousse.

Les spéculateurs – de l’ancienne ou de le nouvelle engeance – contribuent donc à amplifier le mouvement des prix dans un sens ou dans l’autre : pour créer la bulle quand ceux-ci montent et pour précipiter le krach quand ils baissent.

Ceci dit, on aurait tort de critiquer les spéculateurs puisqu’ils jouent un rôle très positif sur les marchés en y apportant de la liquidité.

Eh ! Vous précipitez pas sur vos plumes, les gars ! Quoi ? On peut plus rigoler ? 😉

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

17 réponses à “Spéculation et prix. Le prix des matières premières (V)”

Bonjour,

Une bulle spéculative de l’or en vue ?

Votre analyse est très intéréssante comme d’habitude mais j’avoue que je ne comprends absolument pas comment des spéculateurs d’indices (ni le spéculateurs tout court d’ailleurs !) peuvent faire monter fortement les prix du pétrole.

En effet, tous les jours, environ 85 millions de barils tous liquides sont bien physiquement livrés.

En effet, je croyais que pour faire monter les prix, un spéculateur devait acheter un produit et le stocker pour accroître momentanément la tension sur l’offre dans l’espoir de le revendre plus tard juste avant que la tension ne retombe.

Si c’est comme cela que cela peut marcher, sachant que tous les jours il y a environ 85 millions de barils tous liquides qui sont physiquement livrés, qui peut avoir les moyes de stocker (donc de retirer du marché) ne serait ce qu’une part infime de tels volumes ? et où se trouvent ces stocks puisque les stocks commerciaux sont bas aujourd’hui ?

Quel spéculateur pourrait empêcher un acheteur en bout de chaîne de se faire livrer du pétrole à 120 dollars au lieu de 130 (poussé par la spéculation) s’il trouve un producteur prêt à le fournir ?

Je vois mal comment à moins de considérer que le marché était tellement tendu par lui-même que le producteur ne livre pas et spécule donc sur une nouvelle hausse du prix.

Cela se rapproche de l’idée d’un pic pétrolier géopolitique et c’est une tout autre histoire.

La consommation de pétrole des pays producteurs augmente parfois vivement et leur production stagne (et pour bon nombre décline). Si on ajoute le fait que les réserves restantes seront de plus en plus concentrées dans quelques zones et que les Etats voudront les préserver, on risque fort d’avoir très bientôt un rationnement croissant des pays non producteurs… quelque soit le prix qu’ils sont prêts à payer. (voir le le modèle ELM je crois de Jeff Brown).

Merci de nous éclairer concrètement sur le rôle possible de la spéculation.

@ Alexis

La raison pour laquelle nous ne nous entendons pas, c’est que nous parlons de choses différentes : je parle de spéculation alors que vous parlez de manipulation de l’offre.

On peut bien entendu parler de « spéculation » au sens large et utiliser le terme pour caractériser quiconque essaye de gagner de l’argent sur les marchés. Dans ce cas-là, un manipulateur de l’offre – ou de la demande – est effectivement un « spéculateur » ; quelqu’un qui commet un délit d’initié est lui aussi un spéculateur « au sens large ».

Vous avez dû voir que j’oppose les facteurs constitutifs du prix qui relèvent de l’offre et de la demande et ceux qui relèvent de la spéculation (« au sens étroit », si vous voulez), qui est elle une simple manipulation du prix, absolument indépendante de la marchandise. Comme vous le dites, celui qui veut manipuler l’offre de pétrole a besoin de barils, d’une aire de stockage, etc., alors que celui qui spécule sur le pétrole, n’a même pas besoin de savoir ce qu’est le pétrole, la seule chose qu’il lui faille connaître, c’est si son prix est en train de monter ou s’il est en train de baisser. Voici un exemple de spéculation, emprunté à un livre de Jack Schwager (*). Il interroge un trader appelé Monroe Trout :

Vous parlez de manipulation de la marchandise proprement dite, alors que je parle moi de stratégies qui visent uniquement son prix. Comme vous avez dû le noter, la tactique de Monroe Trout est une tactique de manipulation du prix et à ce titre, elle est applicable à n’importe quel marché, quel que soit le produit qui y est vendu.

Vous parlez d’offre et de demande et vous évoquez la constitution de réserves. Si l’on veut absolument situer la spéculation sur les marchés à terme de matières premières dans un cadre de référence d’offre et de demande, on peut faire comme le fait Mike Masters : dire que les spéculateurs constituent des « stocks virtuels ».

———

(*) Schwager, Jack. D., 1992 The New Market Wizzards. Conversations with America’s top traders, New York : HarperBusiness

Bonjour

Je retranscris une partie d’un article de « l’usine nouvelle » que j’avais posté le 24 juillet sur le premier billet de cette série :

Malgré ces 5 billets de Paul, je reste dans l’expectative concernant la part réelle de la spéculation. Actuellement le pétrole baisse, mais on s’aperçoit facilement que c’est dû à une baisse de la consommation, conséquence des prix trop élevés (effet d’élasticité) alors que la production a tourné ces derniers mois à plein régime… alors, s’il baisse (et ce n’est à mon avis que le prix du « haut de l’iceberg », car une majorité de contrats doivent être sûrement « à prix ferme et définitif » auprès des producteurs), est ce aussi la « faute » des spéculateurs? (je ne veux pas les défendre pour autant, n’est ce pas 😉 )

Ici, quelqu’un qui ne croit pas à la spéculation sur le pétrole.

bonjour,

je ne crois pas à la spéculation telle qu’imaginée par les marchés.

http://crofin.canalblog.com/archives/2008/08/04/10129733.html

mais c’est l’offre et la demande qui déterminent le prix

voir les articles: http://crofin.canalblog.com/archives/matieres_premieres/index.html

@Crofin

Vous écrivez, dans un de vos articles » Il semblerait que le budget de l’état soit alimenté pour un tiers (vous avez bien lu !) par les revenus pétroliers. Une manne bienvenue quand on sait que les finances publiques sont dans les cordes. »

Autant j’aurais tendance à vous suivre concernant la réalité du peak oil, autant là je pense que vous faites une grosse erreur.

La TIPP représente moins de 3% du total des recettes, et la part de la TVA sur les produits pétrolier ne peut en aucun cas amener à ce que les revenus pétroliers représentent 1/3 des recettes…

C’est toujours un plaisir de lire vos articles. Cependant, cet article néglige, comme certains spéculateurs, le fait que le pétrole est aussi consommé. Et la chute brutale de cette consommation est venu troubler le jeu des dits spéculateurs.

N’oublions pas non plus que ces marchés permettent aux opérateurs avertis de se couvrir contre la hausse .

@ crofin

Vous n’apportez aucun chiffre et votre affirmation que la spéculation n’intervient pas dans la détermination des prix sur les marchés à terme des matières premières repose uniquement sur un rapport de la CFTC (Commodity Futures Trading Commission), le régulateur des marchés à terme des matières premières américains, rapport qui fut complètement discrédité par … Bart Chilton, un des commissaires de la même CFTC !

Ann Davis rapportait le 7 juillet (Commodities Regulator Under Fire, CFTC Scrutinized As Congress Looks Into Oil-Price Jump) dans le Wall Street Journal que :

@ M. Holbecq

Monsieur, merci de votre commentaire. Effectivement j’ai enlevé cette allégation de mon commentaire dans l’attente de remettre la main sur ce reportage pour écouter à nouveau ce que disait ce « taxateur » TIPP.

Par contre, je continue de dire que c’est l’Etat le grand gagnant dans cette hausse du prix du pétrole, avec 61 centimes au litre + environ 24 centimes de TVA, + des impôts sur 12,5 milliards de bénéfice de Total, de l’industrie pétrolière etc.

A mon avis, on est très au-dessus de 3% dont vous parlez et cela représente des dizaines de milliards d’euros (sur un budget de 340).

Je reprends sur le site que vous m’avez indiqué : la TIPP frappe (quel joli terme….) les différents produits pétroliers (fioul, essence, etc.), proportionnellement à leur volume ou à leur poids, au moment de leur mise en circulation. Son produit s’est élevé à 18,87 milliards d’euros en 2006, soit 5,5 % des recettes fiscales brutes de l’État. »

je vous remercie encore d’avoir pris le temps d’écrire. Bonne journée

@ M.Paul Jorion

Monsieur, je n’ai pas les chiffres dont vous parlez (ceux des transactions etc.). Par contre au lien http://crofin.canalblog.com/archives/2008/06/27/9727944.html avec un tableau des plus intéressants.

On constate que la consommation (demande) est en hausse, non-générée par des pays qu’on accuse (Chine, Inde).

Ce que je veux dire c’est que les « spéculateurs » ont bon dos. Ils ne sont qu’une infime partie de ce marché (s’ils peuvent être démasqués !).

En outre, à chaque fois que quelqu’un achète un produit (actions, options), il spécule sur sa hausse future (rendement attendu), c’est une psychologie humaine.

Peut-on appeler « spéculateur » quelqu’un qui achète à terme s’assurant d’un prix car ne voulant (ou ne pouvant plus) payer plus. (Armateurs par exemple).

En finalité, tout n’est que bataille de chiffre et de point de vue (le point de vue crée l’objet), mais j’ai grand plaisir à en débattre avec vous qui êtes un intellectuel alors que je ne suis qu’un petit acteur parmi tant d’autres sur les marchés financiers.

Bonne journée.

@Crofin

Vous avez raison sur les 5,5% des recettes brutes pour la TIPP

Par contre, ça m’ennuie de lire ici « je continue de dire que c’est l’Etat le grand gagnant dans cette hausse du prix du pétrole » . L’Etat n’est « gagnant » de rien puisque ces recettes sont intégralement redistribuées en dépenses (il en manque même, ce qui explique l’appel à l’emprunt). Si l’Etat ne taxe pas sur l’essence il verra soit ses recettes diminuer (c’est-à-dire moins de redistribution), soit il devra faire appel à un autre impôt ou taxe. Je trouve au contraire que les produits pétroliers ne sont pas assez taxés (quitte à prévoir des compensations pour les plus pauvres qui ont besoin d’essence ou de fuel pour travailler ou se chauffer : mais c’est bien ce que fait le gouvernement actuellement, même si c’est insuffisant) : l’augmentation du prix est le seul levier – à part l’attribution de quotas – pour faire baisser la consommation, au bénéfice de la planète.

Monsieur, nos opinions sont divergentes au sujet de l’Etat.

L’Etat se doit d’assurer son « fonctionnement » et contrairement des croyances qui disent que l’Etat est au service du citoyen, je pense aujourd’hui que c’est plutôt le contraire. (il n’y a qu’à voir comment c’est géré, plus on augmente les impôts, plus la dette se creuse…..explications ? ) mais ceci est un débat qui s’éloigne du discours premier.

Je vous rejoins quand vous dîtes que les produits pétroliers ne sont pas assez taxés. Non pas que je suis pour la hausse des impôts bien au contraire, mais pour que les gens soient amenés à se poser les bonnes questions. Le monde court à sa perte et détruit tout l’environnement. L’homme consomme tout, nous sommes trop nombeux (10 milliards d’habitants en 2100?)

Revenons à des valeurs plus saines…mais lesquelles?

Bonne journée

@Crofin

Nous sortons totalement du sujet défini par Paul Jorion sur cette page.. j’évite donc de répondre.

Votre analyse est précise et relativement complète.

Deux remarques cependant :

1. Les spéculateurs sur indices peuvent spéculer dans les deux sens, soit à la hausse, soit à la baisse.

2. Je reste sur mon point : quelle que soit la spéculation et son rôle soit positif soit négatif, il y a in fine un achat comptant à un prix. Si du pétrole est acheté à 150 USD le baril, c’est que des consommateurs estiment que ce prix est inférieur à la valeur. Je devrais d’ailleurs dire le « coût » puisque dans certains pays le coût est fortement augmenté par le jeu des taxes et dans d’autres il est diminué par le jeu des subventions. Si les consommateurs (finals ou intermédiaires) jugeaient que le prix maximum était de 100 USD, les spéculateurs pourraient faire ce qu’ils veulent, ils se retrouveraient sur le marché du comptant avec un prix maximum de 100 USD.

Le seul enjeu est de diminuer notre consommation de pétrole.

Et paradoxalement, nous ne le ferons que quand le pétrole sera à 100 USD de 1980, soit pour nous environ 195 USD (j’ai pris le taux d’inflation belge. Comme le taux de change est plus ou moins le même, le prix en dollar est satisfaisant).

En effet, dans les années 70, tout le monde avait crié au loup. Dimanche sans voiture, fermeture des écoles le samedi, programme d’économie de l’énergie. Que de bonnes intentions. Et puis le prix du pétrole est redescendu, notre niveau de vie a augmenté. Nous avons oublié.

Ce que j’espère, c’est que cette hausse soudaine nous fera vraiment prendre conscience de l’importance de nous rendre indépendants ou moins dépendants du pétrole. Si seul le coût peut nous faire modifier nos habitudes, alors je dis « vive le pétrole cher »

Paul

J’ai été convaincu par vos chiffres et la proportion de “spéculateurs” des 2 types. Il n’en reste pas moins qu’il me semble que les joueurs, à la hausse ou à la baisse, ceux qui entrainent les moutons, essaient de s’appuyer sur des éléments qui leurs paraissent probants. Pour ce qui est du pétrole, je reste (mille excuses, envoi prémature 🙁 ) convaincu que les réserves de pétrole sont bien moins importantes que ce qu’affirment les sources officielles. Ainsi, la hausse brutale des « réserves à 50% de probabilité » des pays du Golfe quand on discutait des quotas de chacun est un mensonge évident, comme l’est la stabilité de ces mêmes réserves malgré la production et l’absence de découvertes significatives.

Donc, la tendance à moyen terme me paraît inéluctablement à la hausse. Mais la baisse de ces derniers jours m’apparait comme tout aussi « rationnelle ». La parution hebdomadaire de l’EIA confirme une baisse de la consommation US (3% sur les premiers mois de 2008 et 6% en mai). Comme les USA consomment à eux seuls 25% du pétrole mondial et que l’Europe suit la même courbe, il me paraît logique que les spéculateurs avertis (et leurs suiveurs) créent et accentuent un creux passager.

L’avenir nous dira ce qu’il en est…

[…] matières premières (III), Spéculation et liquidité. Le prix des matières premières (IV) et Spéculation et prix. Le prix des matières premières (V). Je consacrais 100 % de ma matière grise à séparer le bon grain de l’ivraie mais vous ne […]

Bonjour Monsieur,

Je fais une étude sur l’impact de la spéculation sur l’équilibre des prix des matières premières cotées sur le LME.

Pourriez-vous m’indiquer certains ouvrages qui pourraient m’aider dans ma démarche ou peut-être avez-vous d’autres articles sur le sujet.

D’avance je vous remercie pour votre réponse,