Ce texte est un « article presslib’ » (*)

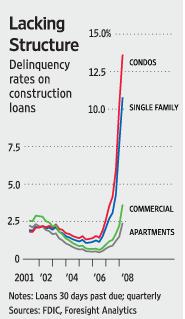

Jetez un coup d’œil à ce graphique emprunté au Wall Street Journal de ce matin : ce genre de profil ne dure pas parce que quelque chose se passe alors qui y met fin et c’est pourquoi il faut le capturer dans l’instant. La légende dit « Défauts de paiement dans le secteur de la construction ». Les condos sont des appartements en copropriété, les single family sont des maisons individuelles, le reste se comprend aisément.

Les banques régionales et de taille moyenne s’étaient petit à petit retrouvées exclues du marché du prêt hypothécaire américain : le « mortgage », et s’étaient spécialisées dans le prêt à la construction. Elles sont aujourd’hui aux abois : elles accordent des sursis à leurs emprunteurs sans qu’il s’agisse là de générosité de leur part : elles se contentent de retarder le moment de vérité où elles devront enregistrer les pertes. Inutile de préciser qu’au vu des courbes, la fin est proche.

Je vous ai tenu au courant du sort des banques commerciales : Citigroup voit ses résultats se dégrader lentement et doit encore encaisser pleinement l’impact des pertes que signifiera pour lui la rétrogradation des rehausseurs de crédit : les monolines, j’en ai déjà parlé. Les banques d’investissement ne vont guère mieux : Lehman Brothers qui est engagé sur la même pente savonneuse que Bear Stearns, a fait passer aujourd’hui la part maximale de la rétribution de ses employés pouvant être versée en titres de la firme de 50 % à 65 % ; c’est ce qui explique paradoxalement qu’isolé parmi les établissements financiers, le cours de son titre ait gagné aujourd’hui 6,7 %.

Il va de soi que l’opération de rattrapage in extremis de Bear Stearns par la Federal Reserve de New York et la banque commerciale J. P. Morgan Chase en mars dernier ne pourra pas être renouvelée. Le ministre des finances américain, Henry Paulson, aujourd’hui à Londres, s’inquiète : il rappelle qu’un système de redressement judiciaire semblable à celui en vigueur pour les banques commerciales n’existe pas pour les banques d’investissement. C’est d’ailleurs ce qui avait justifié une opération inédite accompagnée d’une avance de 28 milliards de dollars consentie par la Fed à J. P. Morgan Chase pour l’aider dans son absorption précipitée de Bear Stearns. Dans les jours qui suivirent, la Fed autorisa ces banques d’investissement à emprunter auprès d’elle en mettant des titres en gage, comme seules avaient le droit de le faire jusque–là les banques commerciales. Les acteurs du monde financier comptent sur le gouvernement américain pour tirer d’affaires les firmes « trop grosses pour tomber » ou « trop interconnectées à d’autres pour tomber » – comme ç’avait été le cas de Bear Stearns – mais personne n’est dupe : mises ensemble, cela fait aujourd’hui beaucoup trop de monde.

La bourse américaine a amorcé une lente plongée dont rien n’exclut désormais qu’elle débouche sur un véritable krach. L’indice Dow Jones a perdu en deux mois, 13,8 % de sa valeur et est retombé à son niveau d’août 2006. Le NASDAQ, le marché spécialisé dans les compagnies de technologie a lui plongé de 9,6 % au cours du seul dernier mois et de 15,1 % depuis le début de l’année. Drapeau en berne, les agences de presse ont annoncé aujourd’hui qu’avec plus de 20 % de baisse depuis leur sommet d’octobre dernier, les marchés boursiers américains sont désormais officiellement « bear » : baissiers.

Dans son rapport publié avant–hier, la Banque des Règlements Internationaux (BRI) à Bâle, le régulateur des régulateurs du monde bancaire, affirme qu’une panique sur le dollar n’est désormais plus à exclure : les nations qui avaient pris l’habitude de se constituer des réserves en dollars pourraient décider de se dégager brutalement pour stopper l’hémorragie, après avoir assisté impuissantes à une dépréciation du dollar par rapport à l’euro de 14 % en un an.

La compagnie automobile Chrysler est elle au bord de la faillite (– 36 % de ventes sur l’année écoulée). Ford et General Motors ne sont pas en meilleure forme : l’action de cette dernière a perdu plus de 15 % de sa valeur au cours de la seule séance d’aujourd’hui pour retomber à son niveau de… septembre 1954, les analystes voient mal en effet comment elle pourrait émerger indemne de l’année 2009 : ses lignes de production continuent de cracher les « gas guzzlers », les « bâfreuses », 4×4 et pick–up trucks, victimes aujourd’hui d’un rejet généralisé bien compréhensible. Bien davantage que d’autres désastres à la valeur affective moins marquée, la fin indigne de leur industrie automobile constituerait pour les Américains un choc psychologique tout à fait déterminant : le symbole le plus parlant sans doute de la fin de l’empire.

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

3 réponses à “La descente aux enfers”

A ces constatations se rajoutent les prévisions convergentes de Barclays, RBS et Fortis…

Globalement, ces prévisions convergentes disent que le krach doit se produire dans les semaines à venir, et qu’il faut s’attendre à près de 6.000 faillites bancaires (américaines).

L’état actuel des bourses conforte cette vision.

Quand vient s’ajouter à cela la flambée des matières premières (valeurs refuges), alors oui on peut dire qu’avant nous étions au bord du gouffre, et que nous avons fait un pas en avant.

Et concrètement, ça se passe comment un krach ?

Aurions nous droit a un petit billet expliquant aux béotiens (dont je suis) ce qu’il va / risque /pourrait se passer, pour vous, pour moi, pour tous ?

Merci

Apocalyptique…

Mon impresson c’est qu’il s’installe une sorte de laxisme par rapport à la règle. Vos exemples et d’autres le montrent : la Fed se donne le droit de prêter à des institutions financières autre que des banques, les règles prudentielles et de fair-value sont gentiment ignorées par les autorités de régulations, les réhausseurs de crédit n’ont toujours pas fait faillite malgré leur situation catastrophique.

En gros, on change les règles du jeu du système pour qu’il ne s’écroule pas avec les règles du jeu précédent.

Quand on en voit les conséquences, c’est peut-être la seule solution mais bon…