Le Monde rapportait tout à l’heure que « La valeur des fonds gelés par BNP Paribas a beaucoup moins baissé que prévu ». Comme je me suis intéressé dans plusieurs blogs récents (« Juste prix » et « juste valeur » et « Pas de Prix ! ») à une question d’actualité sur les marchés en nos temps agités : « Quel est le prix quand il n’y a pas d’acheteurs ? », ce titre m’a particulièrement intrigué. L’article poursuivait « BNP Paribas ABS Euribor a perdu seulement 0,97 % de sa valeur depuis le 7 août et BNP Paribas ABS Eonia 1,78 %. La semaine dernière, la banque tablait sur des baisses comprises entre 2 % et 3,5 %. En collaboration avec l’Autorité des marchés financiers (AMF), les équipes de BNP Paribas ont développé un nouveau modèle de valorisation intégrant le risque d’ »illiquidité ». Trois semaines leur ont suffi pour achever ce travail ».

Il a donc suffi de trois semaines d’efforts pour résoudre la question épineuse du prix des Asset–Backed Securities en l’absence d’acheteurs. La méthode retenue consistait apparemment à utiliser un prix de référence et à l’ajuster en intégrant le « risque d’illiquidité », que l’on peut interpréter comme signifiant simplement l’absence d’acheteurs. Ce qu’est exactement le prix de référence que l’on ajuste ensuite, un commentaire de BNP Paribas rapporté par ailleurs par Les Échos permet de mieux le cerner. La banque déclarait en effet – selon Les Échos, en s’en félicitant – que ces actifs, « investis à plus de 90 % dans des titres notés AA et AAA, n’ont connu ni défaut de paiement ni dégradation de leur notation, ce qui explique que le marché s’y soit ré-intéressé en priorité ».

Qu’est–ce que cela veut dire ? Traduisons cela en bon français : « pas de dégradation de leur notation », égale « leur note était « AAA », c’est–à–dire aucun risque de perte dans le langage des agences de notation, donc leur valeur n’a pas changé : 100 % », « pas de défaut de paiement », égale « tout a été payé qui aurait dû l’être jusqu’ici donc – rebelote – 100 % ». Prix auquel on fait alors subir un simple ajustement d’ « illiquidité ». Je ne sais pas comment celui–ci a été calculé mais partant du fait qu’il leur a quand même fallu trois semaines pour y parvenir, si c’était à moi qu’on avait demandé de le faire, j’aurais analysé des séries de prix « historiques » et j’aurais cherché à évaluer l’influence de disparités entre volumes à la vente et à l’achat : j’aurais essayé de déterminer une élasticité par rapport à la plus ou moins grande concurrence entre vendeurs d’une part et entre acheteurs d’autre part, et j’aurais défini mon facteur d’illiquidité de cette manière.

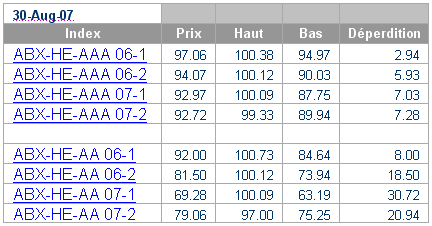

Or comme on l’a vu, on débouche alors sur un chiffre de pertes insignifiant : moins d’un pour cent. D’où viennent alors ces évaluations catastrophistes que reflètent les indices ABX (*) et qui attribuent (comme l’indique mon petit tableau) aux ABS de note AAA émises en 2006 et 2007 des déperditions de valeur entre 2,94 % et 7,28 % à la date d’aujourd’hui ?

Même le chiffre le plus bas : 2,94 % pour les ABS « AAA » du premier semestre 2006, c’est beaucoup plus que 0,97 %. La différence vient du fait que les marchés américains ne se contentent pas de dire avec bonhommie que ces actifs « n’ont pas connu de défaut de paiement », ils calculent la probabilité des défauts de paiement à venir et le font à partir de ces déclencheurs qui existent pour régler les flux de liquidités au sein des ABS et dont j’expliquais le fonctionnement dans Comment fonctionne l’indice ABX, et ils aboutissent du coup à des prix beaucoup plus dévalués.

Qui a raison ? C’est difficile à dire : la perspective adoptée par la BNP Paribas et l’AMF, consiste à affirmer que ces instruments financiers sont faits pour être conservés jusqu’à leur maturité de trente ans, pas pour être revendus le lendemain du jour où ils ont été achetés. Il est d’ailleurs à noter que c’est dans ce même esprit flegmatique que les Chinois envisagent ces obligations, la presse révélait en effet hier les chiffres exacts – exprimés en milliards de dollars – des ABS adossées à des prêts immobiliers « subprime » dans les portefeuilles de banques chinoises, information qui laissa de marbre leurs investisseurs. L’agence de notation Moody’s répondait à ceux qui s’interrogeaient sur l’impact financier de ces quantités astronomiques de prêts « subprime » sur la bonne santé des banques chinoises : « Ce sont des banques commerciales de type classique, dont les fonds sont essentiellement constitués des dépôts de leurs clients et disposent d’une bonne liquidité : elles n’ont nul besoin de recourir à des obligations adossées à des actifs ou à des billets de trésorerie. C’est pourquoi la détérioration récente des marchés du crédit n’a eu qu’un impact mineur sur leurs liquidités. Ce qui leur permettra aussi de conserver leurs investissements adossés à des prêts « subprime » jusqu’à maturité, sans être obligées d’encourir des pertes au prix défini par le marché lors d’une vente forcée ».

À quoi les Américains rétorquent que la vie de ces instruments financiers n’est pas suspendue d’ici leur échéance et qu’ils disposent jusque là d’un prix

« instantané », celui que l’on obtiendrait sur un marché secondaire lorsqu’il en existe un, ou le cas échéant « à la casse ». Les Chinois, la BNP Paribas et l’AMF leur répondent « Bof, on verra bien dans trente ans… Vous ne seriez pas un peu hystériques par hasard ? » Et les Américains de répondre : « Et vous, vous ne seriez pas un peu hypocrites ? »

(*) voir mon Comment fonctionne l’indice ABX

2 réponses à “Hystériques et hypocrites”

[…] à ma discussion relative à la valuation de l’illiquidité dans le cas de la BNP Paribas dans Hystériques et hypocrites. Ce dernier point est particulièrement délicat puisqu’il révèle essentiellement que rien […]

[…] souviennent ceux qui m’ont lu au fil des mois (voir L’implosion, pages 188-199 et ici), correspond à une approche additive : on substitue au dernier prix constaté, la somme du prix de […]