La journée avait commencé calmement. Un article dans les pages intérieures du Wall Street Journal évoquait la baisse du prix des actions de la compagnie Moody’s, une des trois grandes agences de rating, avec Standard & Poor’s et Fitch (une filiale du groupe français Fimalac), qui évaluent le risque de crédit associé aux instruments financiers. Le public reproche à ces agences de ne pas avoir vu venir le risque qui affecte en ce moment la valeur des Asset–Backed Securities (ABS) adossées à des prêts hypothécaires « sous-prime » (subprime) et des Collateralized Debt Obligations (CDO) dont certaines des composantes sont des « tranches » d’ABS recombinées.

Déjà sur la sellette à l’époque de la chute d’Enron dont elle n’avaient pas prévu la rapidité – et dont elles avaient été partiellement responsables (*), les agences se défendaient jusqu’ici en invoquant des arguments « conceptuels » : « Nous offrons des opinions – et non des jugements (qui pourraient impliquer notre responsabilité légale) – lesquelles portent uniquement sur la qualité du crédit : nous évaluons le risque de non–paiement que présentent des débiteurs, mais ce qui n’est pas de notre ressort, c’est le prix que le marché assigne ensuite à des produits dont nous avons évalué le risque de défaillance ! »

Mais à 14 heures, heure de New York, le ton avait changé. Le blog de Dennis K. Berman débutait par ces mots : « « Débâcle. » Nous sommes prudents au Wall Street Journal quand nous utilisons un terme comme celui–là. Ils peuvent avoir leurs propres conséquences pour les marchés » et il ajoutait, « mais éviter le mot qui commence par « d » vient de devenir plus difficile ». Ce qui était intervenu entre–temps, c’était un communiqué de Standard & Poor’s qui sortait de son attentisme et accusait certains organismes de prêt

« sous-prime » de lui avoir communiqué des données falsifiées, l’explication de ses évaluations trop optimistes résiderait là. Le temps était donc venu des doigts accusateurs : en général un très mauvais signe. Pire encore, c’est Standard & Poor’s qui citait certains acteurs présents sur les marchés et qui n’hésitent pas à prononcer le mot ignominieux commençant par « d ».

Les obligations dont Standard & Poor’s entend revoir la cote de crédit représentent à peine 2,13 % des ABS émis en 2005 et 2006 mais le danger pour les marchés financiers ne réside pas dans le volume absolu des obligations revues à la baisse mais dans la plongée éventuelle de leur grade. Les habitués de mon blog sont familiers de mon « baromètre », l’indice ABX pour le grade BBB– (***). Pourquoi BBB– ? Parce qu’il s’agit du grade le plus bas de ce qu’on appelle « investment grade », d’un rating suffisant pour l’investissement : les grades par ordre descendant sont AAA, AA, A, BBB, BB, B, CCC, etc. L’expression qui couvre le reste, « junk bond », « obligation camelote », est mieux connue. Or, il ne s’agit pas avec « investment grade », d’une simple expression : certaines entreprises américaines ayant des responsabilités d’un type spécial – tels les caisses de retraite et les compagnies d’assurance – doivent cantonner leurs investissements au niveau « investment grade », et devraient donc revendre celles dont le rating tomberait au–dessous du niveau BBB (je rappelle qu’on parle ici d’un marché qui se monte à 800 milliards de dollars pour les ABS et à 1.000 milliards pour les CDO). Et c’est ici que les choses se corsent puisque Standard & Poor’s annonçait son nouveau barème : toute obligation dont la simulation révélerait une perte probable d’une partie de son principal dans l’année à venir serait rétrogradée au niveau CCC+, dans le créneau 13 à 24 mois : B, dans le créneau 24 à 30 mois : BB et BBB dans celui qui va de 30 à 36 mois. De tout cela, seul BBB atteint le « grade d’investissement ». On va donc retenir son souffle dans les jours à venir : si les compagnies d’assurance et les caisses de retraite se voient obligées de revendre de grandes quantités d’ABS et de CDO désormais jugés de grade « camelote », les prix s’effondreront et ceux qui en détiennent dans leurs portefeuilles se verront obligés de les comptabiliser à ce niveau. Pour désigner la situation qui en résulterait, le mot qui commence par « d » ne serait certainement pas trop fort.

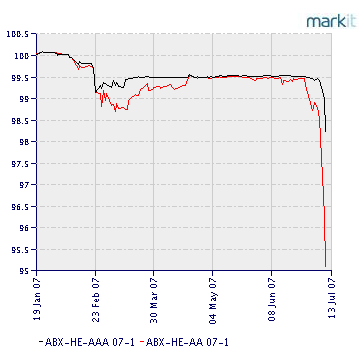

Note : Standard & Poor’s a annoncé qu’il ne réviserait pas seulement le grade d’obligations BBB mais aussi des AA et A. L’indice ABX pour le grade AA (en rouge) a accusé le coup comme le montre le diagramme.

(*) Les agences de rating s’étaient retrouvées dans un petit ballet imprévu où une décote de la qualité de la dette d’Enron par l’une d’entre elles constituait un facteur objectif dont les autres étaient obligées de tenir compte et les forçait elles–mêmes à revoir à la baisse le grade qu’elles accordaient à la compagnie. J’ai expliqué ceci de manière détaillée dans mon Investing in a Post–Enron World (McGraw–Hill [**] : 2003), aux pages 181 à 197.

(**) L’agence de rating Standard & Poor’s est une filiale de la compagnie McGraw–Hill.

(***) Tombé aujourd’hui à son plus bas niveau historique : 51,42 % (il valait encore 54,54 % dans le blog le plus récent où je l’évoquais, le 30 juin).

One response to “Débâcle ? Vous avez dit débâcle ?”

Et ça continue, puisque Moody’s a publié un communiqué après bourse, précisant qu’elle abaissait 399 titres addosés à des subprime, soit un montant de $5.2bn. Tous les titres concernés font en plus partie du vntage 2006 !!