Billet invité. Il s’agit du compte-rendu de la conférence annoncée ici et qui s’est tenue le 11 octobre à Bruxelles.

Thomas Piketty était donc à Bruxelles vendredi 11 octobre, et un économiste qui confesse préférer le terme « économie politique » à celui de « science économique » mérite assurément que l’on s’intéresse à son propos, ce qui ne surprendra personne parmi les lecteurs réguliers d’un blog qui se fait fort de mettre systématiquement entre guillemets les prétentions scientifiques de la discipline. L’interrogation dans l’intitulé « Vers une société de rentiers ? » aurait pu laisser planer un doute, mais force est de reconnaître que le suspense n’était pas de mise. La réponse devait apparaître comme une évidence dès le début de l’exposé de Thomas Piketty : la société de rentiers, nous y sommes déjà. Autant aller à l’essentiel de toute façon : impossible de résumer une somme de plus de 1.000 pages en quarante minutes… Aussi, les graphiques qui devaient se succéder adressaient davantage la question des métamorphoses du capital, au cœur de l’analyse de l’ouvrage de Piketty, « Le capitalisme au XXIème siècle ».

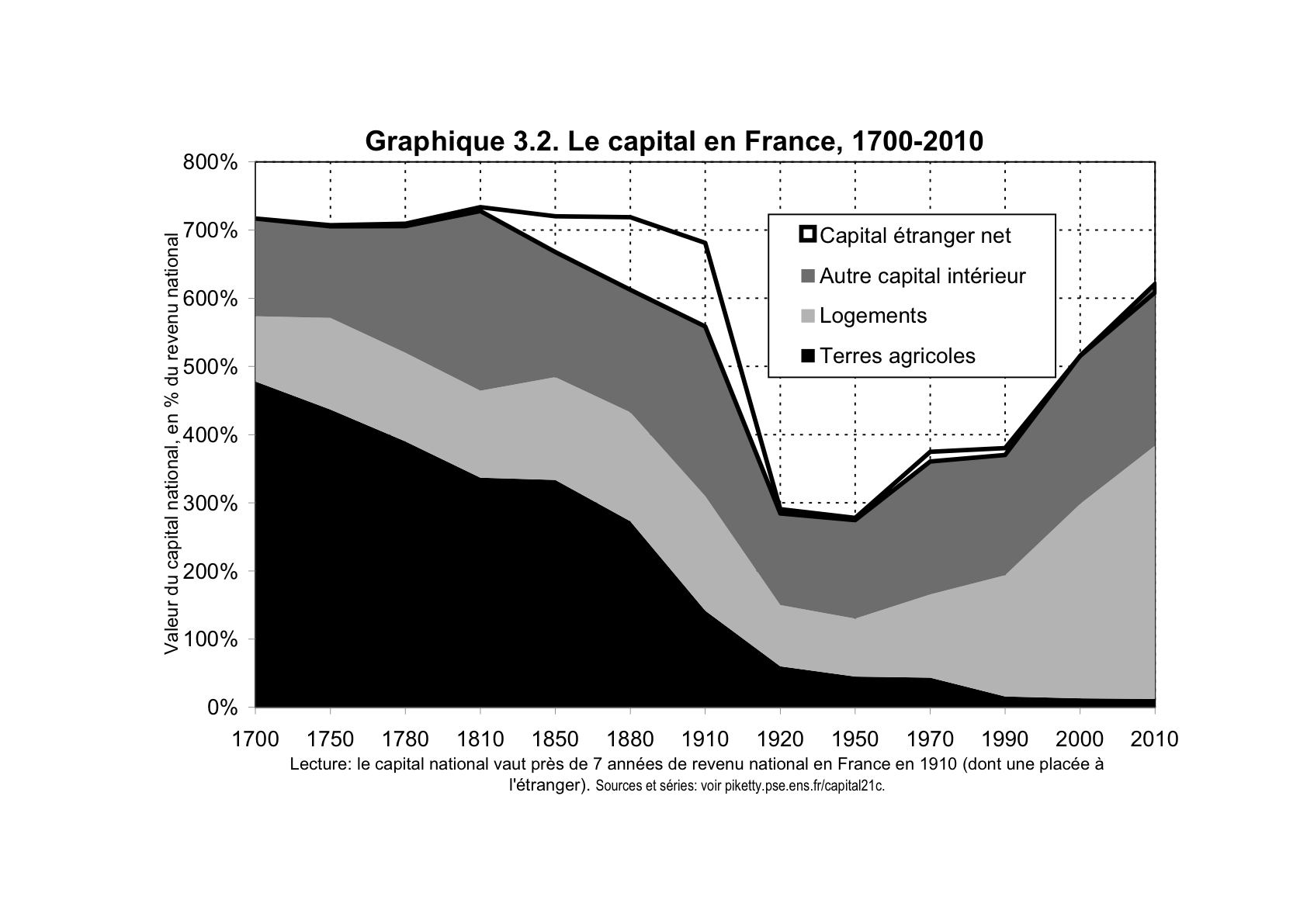

La plus évidente de ses métamorphoses, c’est celle qui voit le capital essentiellement agricole se transformer notamment en patrimoine immobilier. Alors que tout au long du 18ème siècle et jusqu’à la moitié du 19ème siècle, le patrimoine agricole valait 3 à 4 années de revenu national, on constate son effondrement complet au 20ème siècle. En soi, ce n’est pas forcément négatif, puisque cela signifie la croissance qualitative et quantitative du parc de logements, et qu’il vaut mieux en général que les gens aient un toit sur la tête plutôt que pas du tout. Cependant, cette métamorphose s’avère négative du point de vue de la répartition, renforçant la bascule de l’échelle méritocratique du patrimoine accumulé par le travail à celui accumulé par l’héritage. « Mieux vaut hériter que mériter ».

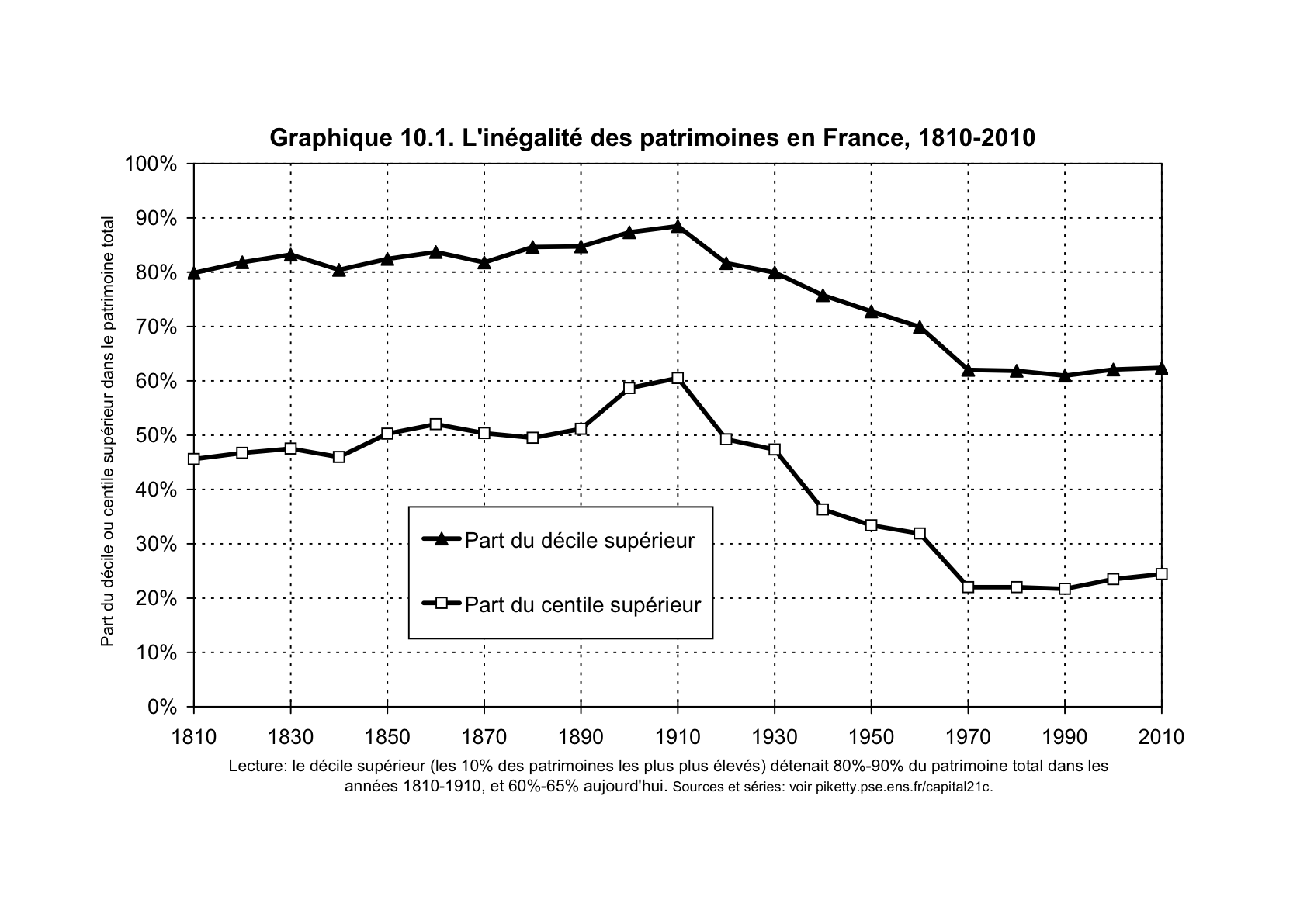

Si l’analyse de l’évolution historique de l’inégalité des patrimoines donne à observer un resserrement à partir du 20ème siècle, il faut tout de même relativiser l’évidence par les niveaux en termes absolus, qui font qu’aujourd’hui, le décile supérieur (les 10 % des patrimoines les plus élevés) détient toujours plus de 60 % du patrimoine total, et le seul centile supérieur (le 1 % des patrimoines les plus élevés) environ 25 %, ce qui reste considérable. En comparant la situation de la France à celle du Royaume-Uni à la veille de la 1ère guerre mondiale, Piketty note non sans malice (après tout, il s’exprime dans le Royaume de Belgique) que la nature du régime politique n’a pas d’incidence.

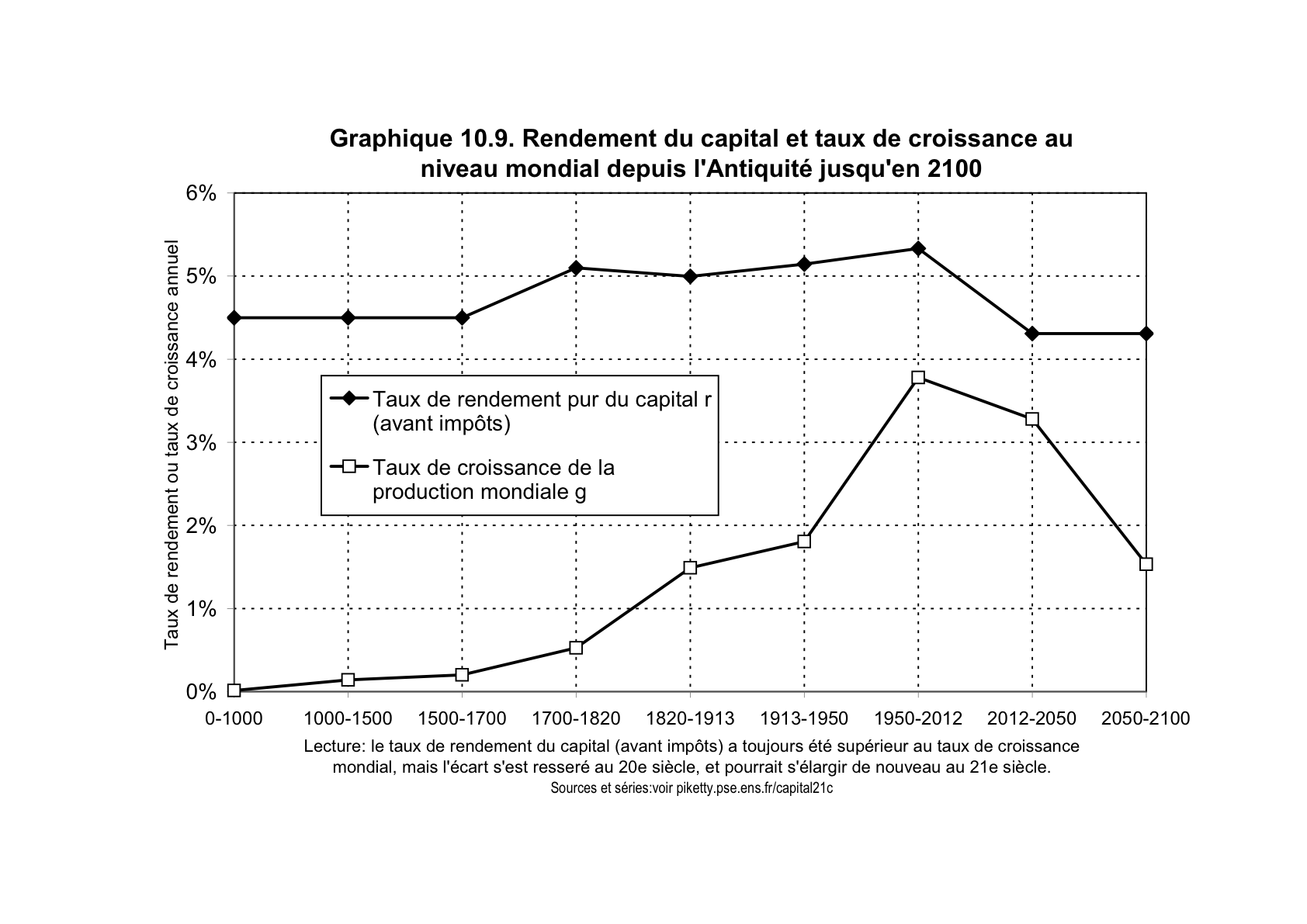

La comparaison des taux de rendement avant impôts du capital (r) et de croissance (g), même si l’écart s’est resserré au 20ème siècle, vérifie la constante r>g : il n’y a ni hausse, ni baisse tendancielle du taux de rendement. Historiquement, la croissance est faible alors que le rendement du capital est constant (le rendement historique du foncier par exemple a toujours été de 4 à 5 %).

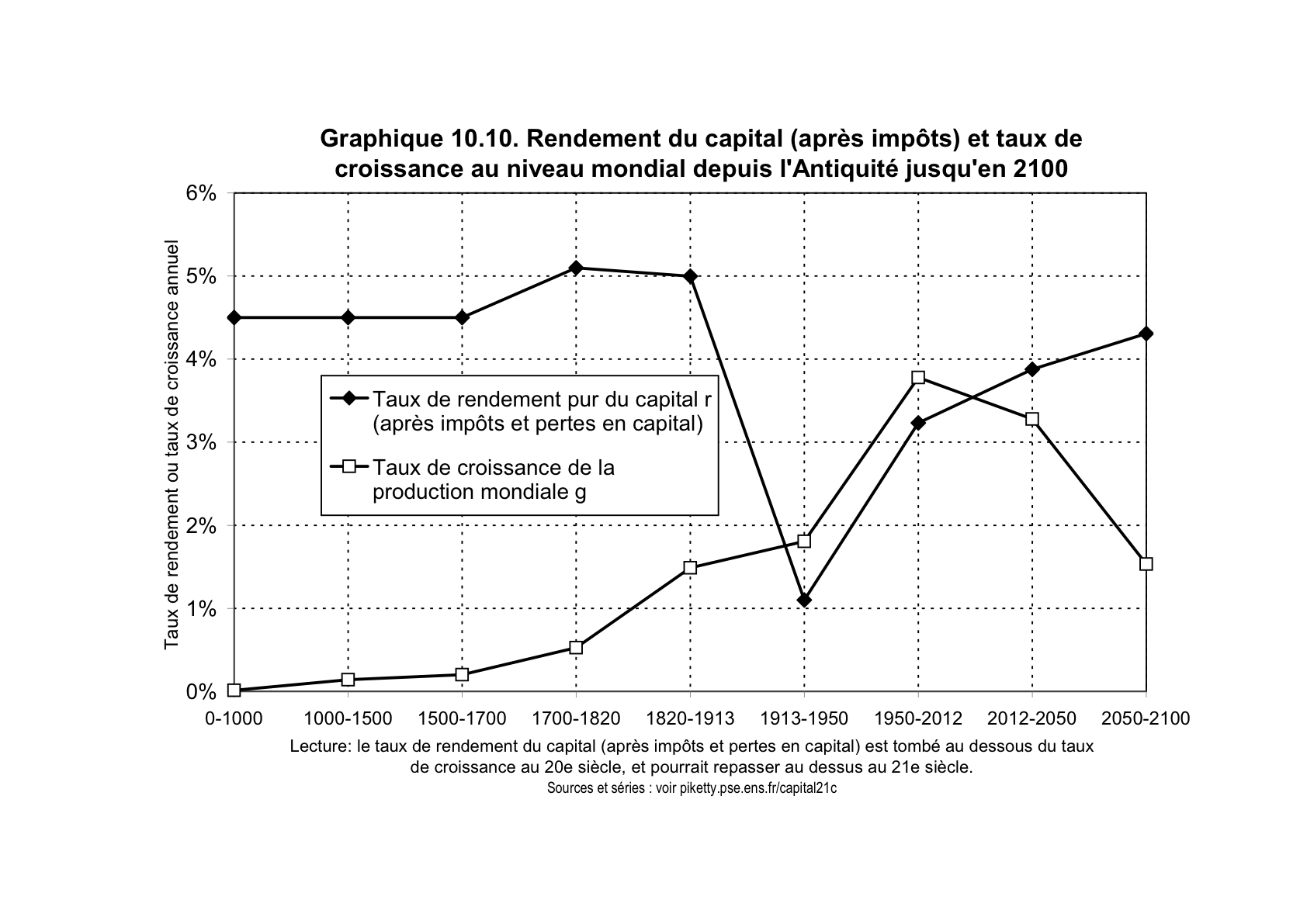

Lorsque l’on s’intéresse en revanche au taux de rendement du capital après impôts et pertes, on constate que celui-ci est passé en dessous du taux de croissance de la production. On pense évidemment à la phase de rattrapage des Trente Glorieuses, seule époque où l’on observe un relatif équilibre entre r et g.

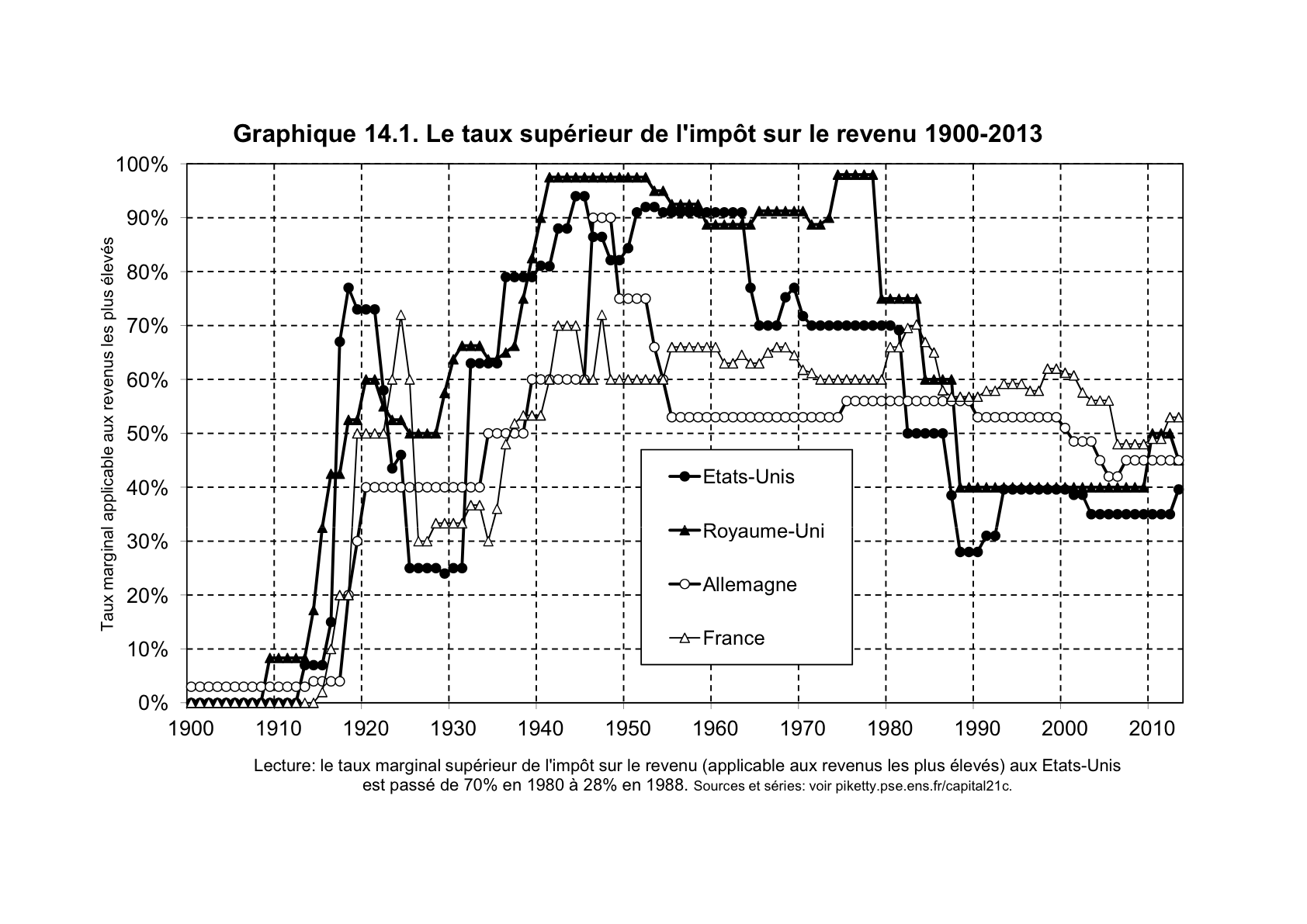

L’évolution de l’impôt sur le revenu, qui n’existait pas jusqu’au début du 20ème siècle, se présente sous la forme d’un dos d’âne, et on relève avec intérêt la coordination presque parfaite des deux grandes « attaques » initiées dans les années 20, puis dans les années 80, qui voient les taux supérieurs marginaux baisser de façon drastique. La comparaison avec les taux d’imposition des successions permet de dégager les mêmes évolutions.

On pense immédiatement au récent papier du FMI, qui propose certes de taxer exceptionnellement l’épargne nette positive des ménages à hauteur de 10 % (toute ressemblance avec l’épisode chypriote…), mais qui rappelle surtout que si la taxation des plus hauts revenus n’avait pas été modifiée au début des années 80, les États dégageraient en moyenne 0,25 % de PIB en recettes fiscales supplémentaires (voire même 1,5 % pour des cas extrêmes comme les États-Unis).

La conclusion de Piketty : pour s’attaquer aux inégalités sans en passer par la forme « naturelle » de redistribution qu’est la guerre, il faut à la fois rétablir la progressivité de l’impôt sur le revenu, quitte à revenir à des niveaux disuasifs ou confiscatoires comme ce fut le cas aux États-Unis ou au Royaume-Uni, et créer une taxe mondiale progressive sur le capital.

Le « débat » avec Bruno Colmant et Mathias Dewatripont n’en fut pas vraiment un, les deux orateurs se succédant pour réagir à la présentation de Thomas Piketty. Les « preuves » exposées par Piketty étant nettes, elles n’appelaient évidemment pas de remise en question, et il faut saluer ici le fait que l’on puisse aujourd’hui débattre au sujet des inégalités sans avoir à souffrir le discours de ceux qui n’y voient qu’une conséquence normale et inévitable de la nature du monde sensible. Ainsi, Mathias Dewatripont citait l’ouvrage de Wilkinson & Pickett, « The spirit level: why more equal societies almost always do better » (traduit en français par « L’égalité c’est la santé »), qui démontre que les inégalités sont corrélées négativement avec l’espérance de vie, la santé, les niveaux de sécurité et d’éducation et enfin la mobilité sociale. À moins de souhaiter que l’humanité ne devienne une colonie de cloportes claudicants et ahuris à l’espérance de vie d’éphéméroptère ne passant leur temps qu’à se taper dessus, difficile de trouver des arguments pour justifier le maintien de tels niveaux d’inégalité.

Après plusieurs remarques critiques concernant l’opposition entre capital et travail dans le discours de Piketty, l’absence de traitement différencié en fonction du prisme religieux – notamment l’éthique protestante -, l’analyse de Bruno Colmant impose comme priorité la question de la dette publique, avec comme corollaire la détermination de la contribution – inéluctable – des capitaux privés à la dette collective. Non sans faire toutefois un détour par la progessivité de l’impôt, malgré tout secondaire, qu’il envisage à l’aune des principes de la réforme fiscale belge de 1962, qui asseyait l’impôt sur la capacité contributive des ménages, à travers la globalisation des revenus agrégés, sur base de barèmes progressifs par tranches, pour taxer la propension marginale à épargner.

Bruno Colmant voit aujourd’hui poindre une nationalisation monotonément rampante procédant à la capture de la gestion des flux monétaires, s’accompagnant d’une dilution du symbole monétaire par l’inflation pour résorber les dettes publiques, convoquant également le spectre d’une possible opération Gutt, comme il l’a fait encore récemment ici sur le blog.

Si Piketty n’hésite pas à positionner l’inflation comme davantage souhaitable que l’austérité dans la boîte à outils pour lutter contre l’endettement des États, il rappelle néanmoins que l’inflation, c’est l’impôt sur le capital du pauvre, et que les plus riches n’ont en réalité aucun mal à prévenir ses effets négatifs en investissant dans des actions ou dans l’immobilier.

On retrouve là en substance les interprétations divergentes du célèbre apophtegme de Keynes, l’euthanasie du rentier, dont in fine il fut question, sans jamais prononcer son énoncé ou le nom de son auteur, tout au long de cette conférence. Les lecteurs attentifs de Keynes, Paul Jorion le rappelait il y a peu, savent que l’euthanasie dont Keynes parle n’a rien à voir avec l’inflation mais procède de la résolution du problème de rareté du capital par une nouvelle forme de répartition des richesses créées.

Au fond, sans doute le seul regret de cette conférence aura été de ne pas évoquer la question de l’intérêt, pourtant au coeur du fonctionnement de la « machine à concentrer la richesse ».

Ps : pour l’anecdote, Thomas Piketty a promis de mettre son livre en ligne gratuitement (on peut déjà retrouver ici l’ensemble des graphiques dont ceux utilisés dans ce compte-rendu) dès que son éditeur arrêterait de le surveiller de trop près. « Put your money where your mouth is » ou comment mettre ses actes en conformité avec ses paroles, en réduisant là aussi, d’une certaine manière, l’inégal accès pour certains à ce type de littérature.

😂😂