Billet invité

(cliquez pour agrandir le schéma).

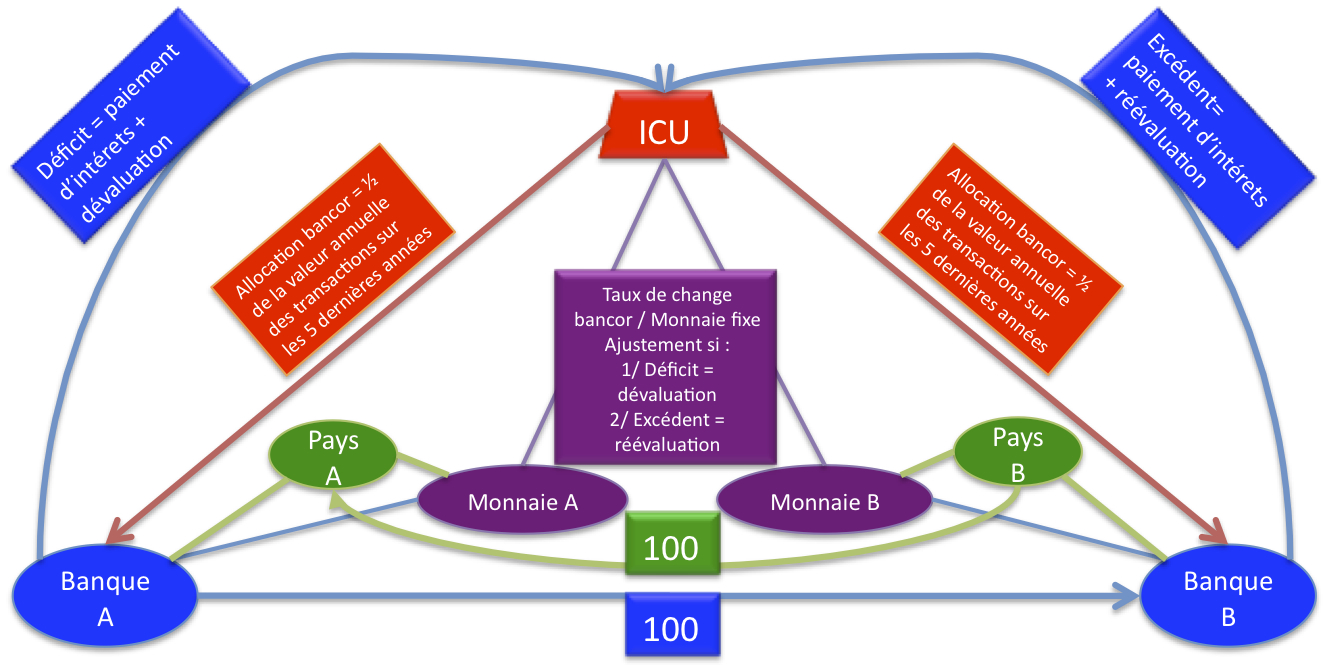

La représentation ci-dessus illustre de façon schématique la proposition de monnaie de compensation mondiale telle qu’émise par Keynes lors de Bretton Woods, sous le nom du bancor. Le schéma se lit ainsi (ICU étant l’International Clearing Union, la banque centrale qui assure la compensation) :

Le pays B exporte des biens pour une valeur de 100 vers le pays A. La banque A transfère 100 bancors à la banque B.

Une fois le transfert effectué, si :

- A est en déficit au-delà du découvert autorisé (l’allocation en bancors), alors il y a paiement d’intérêts à l’ICU et dévaluation de sa monnaie pour exporter davantage ;

- B est en excédent sur sa balance des paiements, alors il y a paiement d’intérêts à l’ICU et réévaluation de sa monnaie pour exporter moins et importer davantage.

Si B ne réduit pas son excédent, alors la créance correspondante accumulée sur les débiteurs par l’ICU fait l’objet d’une taxation au profit de la collectivité. Par décision de politique publique, l’ICU prélève une prime d’assurance accrue sur les paiements compensés entre les pays dont les échanges trop déséquilibrés accroissent le risque systémique.

La simplicité du schéma ne permet pas d’expliciter l’emploi du capital international collecté dans la compensation. Le désaccord entre Britanniques et Étatsuniens sur les règles d’allocation du capital systémique accumulable en bancor fut l’une des raisons de l’échec de Keynes. Pour résoudre ce problème objectivement, nous construisons des simulations de chambre de compensation informatisées intégrant les technologies financières de gestion du capital.

La modélisation informatique du bancor impose un choix systémique sur les finalités de la monnaie. Si la monnaie est un simple outil de règlement, le capital de compensation doit être divisé a priori entre les participants au bancor qui en disposent en toute liberté. Si la monnaie est un instrument de négociation des règlements, alors le ré-emploi du capital systémique doit être mutualisé dans une politique d’assurance de la stabilité du crédit.

Dans une structuration aristotélo-thomiste du système par le choix de ses finalités, le schéma fait voir quatre circuits d’information dans lesquels les responsabilités personnelles des acteurs doivent être spécifiées :

1) les échanges commerciaux matériels produisant des balances commerciales ;

2) les échanges monétaires de prix produisant des balances de paiements ;

3) les échanges de monnaie (dérivés de prix) produisant des parités de change en bancor en lieu et place des parités bilatérales actuelles ;

4) les échanges de crédits (dérivés de monnaie) produisant des taux d’intérêt équivalents aux primes de change international actuelles.

Le schéma affirme et suppose que les parités de change en bancor se compensent en taux d’intérêt en bancor pour chaque monnaie nationale. La loi de compensation des primes de crédit par les primes de change en bancor est posée hors du processus de compensation dans un ordre politique international pacifié. Un état d’équilibre de cette loi est suggéré sur le schéma par le partage entre les pays des effets de la dévaluation-réévaluation et de la variation des taux d’intérêt par emprunteur en bancor. L’horizon financier du partage des efforts monétaires d’ajustement est suggéré à 5 ans : chaque zone monétaire locale se voit attribuer une ligne de crédit égale à la moitié de la valeur annuelle absolue de ses excédents et déficits internationaux sur les 5 dernières années.

Contrairement aux apparences, la règle d’allocation du crédit en bancor proposée à titre d’exemple dans le schéma est totalement abstraite et sans interprétation univoque dans la réalité. Il n’est que de remarquer l’omission de tout mécanisme de prise en compte des potentiels économiques réels, ni des rapports de force politique qui déterminent les évaluations économiques. Le schéma pose par simplicité les États et les banques au même niveau comptable de responsabilité dans le bancor alors que le système keynésien accorde le monopole de la norme aux États et partage l’interprétation en crédit de la norme entre les États et les banques. Enfin, l’hypothèse de déterminer le futur par la prolongation du passé est une simple vue de l’esprit.

L’échec de Keynes à Bretton Woods est justement de ne pas avoir convaincu les Étatsuniens d’une norme égale pour tous les pays et d’une règle de crédit en bancor qui soit la même pour tout pays et qui soit incontournable par les banques. S’il est aujourd’hui imaginable que le principe d’égalité de droit entre les souverainetés nationales ait progressé, en revanche les banques obéissent à leurs propres lois sur lesquelles les États ont perdu et abandonné tout contrôle. Le bancor demeure une utopie innapplicable sans mécanisme d’enfermement du crédit bancaire dans l’étalonnage des balances commerciales et des balances de paiement par la compensation internationale centralisée.

Pour que le bancor soit effectivement un instrument de compensation et de règlement international, il faut :

1) que les pays, les entreprises qui ne veulent pas se soumettre aux règles d’égalité internationale des droits des personnes physiques soient dans l’impossibilité d’emprunter ou de régler en bancor sans passer par une personne physique totalement protégée et compensée en bancor ;

2) que les banques comptabilisant les règlements et les emprunts en bancor soient dans l’impossibilité de compenser sans prouver le total adossement de leur bilan à l’économie réelle d’une souveraineté politique parfaitement circonscrite ;

3) que les actifs déposés en contrepartie de tout crédit en bancor soient domiciliés dans une juridiction explicitement engagée dans le bancor qui fonde l’égalité des personnes devant le droit ;

4) que les signes monétaires physiques actuellement en circulation ne soient convertibles en bancor que par des systèmes bancaires intégralement régis par des souverainetés politiques engagées dans la compensation centrale unique en bancor.

Dans une des maquettes de compensation en bancor en développement, les quatre circuits présentés dans le schéma sont isomorphes et homomorphes. Chaque circuit est décomposable dans les trois autres. Les mêmes règles de compensation s’appliquent aux quatre circuits par l’impossibilité d’agir hors de la représentation par une personne physique ; la personne physique étant par son corps la seule preuve de responsabilité tangible du prix des actifs de toute nature déposés dans la compensation.

Le principe aristotélicien de réciprocité interne des causes de tout objet de réalité est appliqué informatiquement par l’association du texte et du nombre. Tout titre textuel d’actif est décomposable en quatre nombres encadrés par deux dates et un sens acheteur ou vendeur. Les quatre nombres codifient l’ensemble des copropriétaires physiques d’un même titre cautionné par une même société qui garantissent solidairement un prix nominal comptant et un prix réel à terme.

Le résultat de la codification analytique des prix en bancor est l’impossibilité d’offrir ou de demander un prix sans transporter dans l’actif acheté tous les vendeurs politique, bancaire, industriel et personnel de la réalité livrable sous-jacente. Un prix en bancor est convertible dans n’importe quel monnaie par quatre prix :

1) le prix du droit ou prime de change d’une monnaie de souveraineté ;

2) le prix de l’actif ou prime de crédit de l’économie réelle ;

3) le prix du livrable à une échéance de prime définie en droit ;

4) le prix du crédit de la réalité livrable à l’acheteur égal au prix du crédit accordé au vendeur à l’échéance compensée dans le marché des monnaies.

La concentration dans un même système de compensation du texte, du nombre, des personnes et des monnaies enferme l’économie dans le droit de la liberté des personnes corresponsables d’une réalité commune délibérément unifiée.

@Pascal (suite) Mon intérêt pour la renormalisation est venu de la lecture d’un début d’article d’Alain Connes*, où le « moi »…