Billet invité.

Les différents projets de réforme bancaire initiés aux États-Unis avec la loi Dodd-Franck, au Royaume-Uni avec la Commission Vickers, en Europe avec le Groupe Liikanen et en France tout dernièrement avec le projet de « loi de séparation et de régulation des activités bancaires » ont suscité un large débat. À ce jour, les prises de positions, les discussions et les polémiques ont porté quasi-exclusivement sur le fait de savoir s’il faut ou non séparer la banque de détail et la banque de financement et d’investissement (BFI)[1]. Pour légitime et importante qu’elle soit, cette question est l’arbre qui cache la forêt. En effet, au-delà du choix de séparer ou pas les deux types de banques qui coexistent actuellement dans le modèle de banque universelle, la préoccupation essentielle doit porter sur le rôle des banques et leur mode de fonctionnement avant la question du simple aspect organisationnel. Quelle utilité y a-t-il pour les populations de séparer les deux banques si leurs activités respectives ne sont pas mises au service de la collectivité ?

Le système bancaire privé a été le principal responsable de la crise financière de 2007-2008 qui perdure encore en 2013. Libres de toutes contraintes et animées par un seul souci spéculatif, les banques ont conçu des produits plus risqués les uns que les autres qui ont généré des pertes considérables. Les pouvoirs publics auraient dû, les premiers, tirer les leçons de cette crise et prendre des mesures adaptées à l’encontre des principaux fautifs, les établissements financiers. Pourtant, au lieu de s’attaquer aux racines du problème, ils ont choisi de laisser les banques agir en dehors de tout contrôle et faire supporter le prix de la débâcle financière aux populations à travers de violents, injustes et inefficaces plans d’austérité.

Cette situation est d’autant plus inadmissible qu’une réforme en profondeur de l’organisation et du fonctionnement du système bancaire est aujourd’hui une urgente et impérieuse nécessité économique, sociale, politique et démocratique.

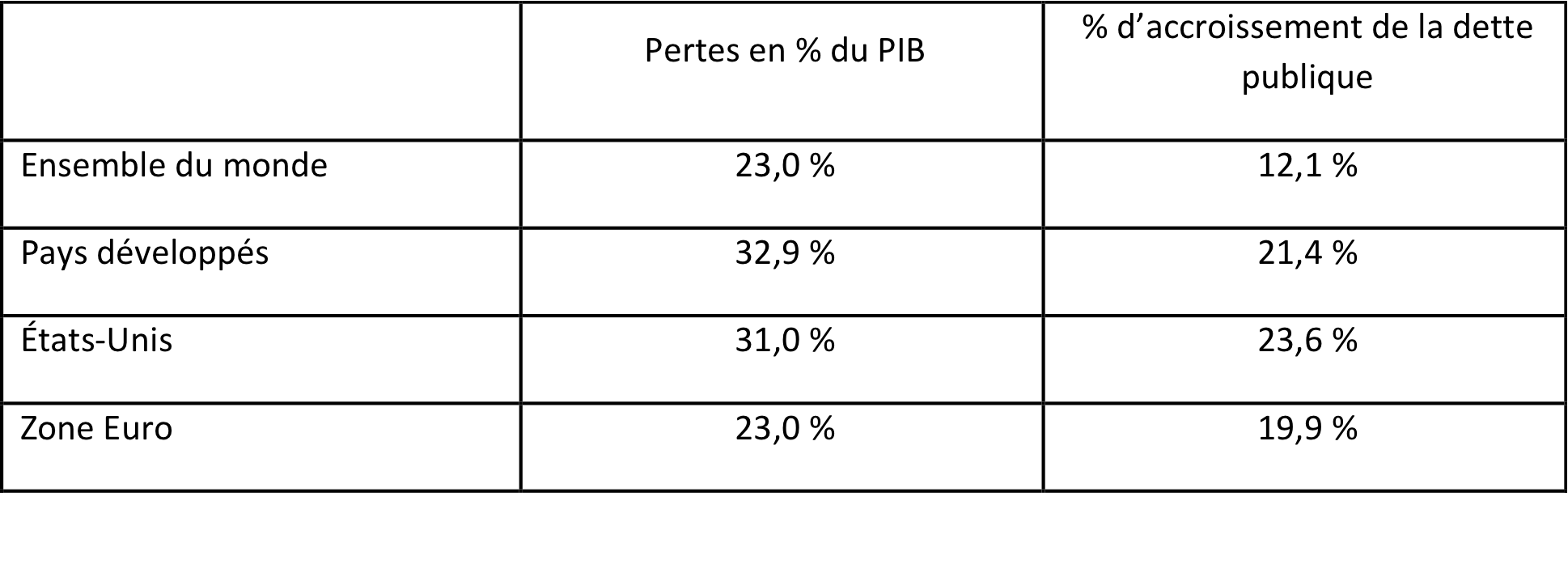

Sur le plan économique, de l’avis même des experts des institutions officielles, les dommages causés par les banques sont considérables. Selon une étude de la société d’analyses Alphavalue, depuis 2007, les 4 grandes banques universelles françaises (Société Générale, BNP, Crédit Agricole et BPCE) ont détruit 81 % de leur valeur actionnariale[2]. Au-delà de nos frontières, Luc Laeven et Fabián Valencia, deux économistes du FMI, chiffrent les conséquences des crises bancaires comme suit[3] :

L’impact économique de la crise provoquée par les banques s’est répercuté avec une grande violence au niveau social. Partout, on observe la mise en œuvre de politiques d’austérité, de coupes budgétaires qui, loin d’apporter une solution au problème, font payer l’addition aux populations. Il n’est que de regarder du côté de la Grèce, laboratoire de ces politiques, pour mesurer le prix social imposé aux populations :

– Une baisse du SMIC porté à 480 euros nets et à 417 euros nets pour les nouveaux salariés

– Pour les moins de 25 ans, ce même SMIC à moins de 400 euros nets

– Un gel des salaires pendant au moins 3 ans

– Une baisse de 15 % des retraites avec une pension de 320 euros pour les nouveaux retraités

– Un taux de chômage de 25 % avec 50 % des jeunes de moins de 25 ans sans emploi

– Près de 30 % de postes de fonctionnaires supprimés en 3 ans

– Une diminution de 40 % du budget des hôpitaux en 3 ans

– Une hausse du taux de suicide comprise entre 25 et 40 % en 3 ans

– Une progression annuelle de la consommation d’héroïne de 20 %

– Une augmentation de 50 % des infections au virus VIH1[4]

– Un quasi-doublement des vols et des homicides en 3 ans

– Un quart de la population menacé par la pauvreté

– Des mois de salaires impayés pour un tiers des ouvriers

– 14 % de travailleurs pauvres

– 10 % d’enfants souffrant de malnutrition et des écoles sans livres scolaires et souvent sans chauffage

– 31 % de la population menacés de pauvreté ou d’exclusion

L’Espagne suit aujourd’hui le même chemin avec un taux de chômage des jeunes de 50 % et la privatisation d’hôpitaux publics et de centres de santé. En France, c’est le système des retraites qui est à nouveau dans la ligne de mire du MEDEF qui propose de ne plus indexer sur l’inflation les pensions servies par les caisses de retraite complémentaire du privé (Agirc et Arrco) et envisage une baisse du taux de réversion dès le 1er janvier 2014 qui passerait de 60 à 56 %.

La crise financière a également mis en lumière une crise politique. Les pouvoirs publics se sont refusé à imposer aux banques une réglementation pour encadrer leurs activités et empêcher le renouvellement de crises similaires à celle de 2007-2008. Au contraire, ce sont les banques qui ont imposé leur diktat : les autorités américaines ont reporté l’application des normes de Bâle III aux calendes grecques, et dans la foulée les banques européennes ont demandé à la commission européenne, par l’intermédiaire de leur fédération (la Fédération bancaire européenne), le report à 2014 de l’application de cette même réglementation.

Selon un rapport de la Commission européenne du 21 décembre 2012, « Entre le 1er octobre 2008 et le 1er octobre 2012 la Commission a autorisé des aides au secteur financier pour un montant total de 5 058,9 milliards d’euros (40,3 % du PIB de l’UE) »[5]. Ce rapport précise : « Pour la période allant de 2008 à 2011, le montant total des aides utilisées s’élève à 1 615,9 milliards d’euros (12,8 % du PIB de l’UE). La majeure partie de ces aides a été consacrée aux garanties, qui représentent un montant d’environ 1 084,8 milliards d’euros (8,6 % du PIB de l’UE) »[6]. Le communiqué de presse de la commission accompagnant le rapport apporte un éclairage supplémentaire : « La grosse majorité de cette aide (67 %) se présentait sous la forme de garanties publiques sur le financement de gros des banques » [7]. En clair, ce sont les banques de financement et d’investissement qui ont bénéficié de l’essentiel des aides et non les banques de détail.

Aux États-Unis, l’aide de la Banque fédérale – qui n’a pas profité qu’aux seules banques américaines – a été encore plus considérable : 16 115 milliards de dollars selon le rapport du Government Accountability Office (GAO)[8], l’organisme en charge du contrôle des comptes du budget fédéral, ou 29 616,4 milliards de dollars selon une estimation réalisée par James Felkerson d’un institut de recherche indépendant[9].

Enfin, la crise a donné lieu à un vaste déni de démocratie dans un grand nombre de pays. Nous pouvons le vérifier à travers deux exemples. Aux États-Unis, Kimberly D. Krawiec, une professeur d’université spécialiste du droit des sociétés, a réalisé une étude portant sur l’activité du Financial Stability Oversight Council (FSOS), le Conseil de Stabilité Financière, une agence qui a consacré ses travaux aux modalités de mise en œuvre de la règle Volcker. Cette chercheuse a analysé 8 000 lettres reçues par le FSOS reçues dans le mois précédent son étude relative à l’application de cette règle. Au terme de ses investigations, elle est parvenue à ce constat édifiant :

« Des institutions financières, des groupes commerciaux de l’industrie financière et des cabinets juridiques représentant de telles institutions et groupes commerciaux représentaient ensemble à peu près 93 % de tous les contacts de l’agence fédérale relatifs à la loi Volcker au cours de la période étudiée, tandis que les groupes d’intérêt public, du monde du travail, des associations de défense et de la recherche représentaient seulement autour de 7 %. »[10]

Le même travail de lobbying des institutions financières a été observé à l’occasion de l’élaboration de la loi bancaire en France. Cette réforme a été préparée confidentiellement par un petit cénacle réunissant des hauts fonctionnaires de la direction du trésor et les membres du Conseil de régulation financière et du risque systémique (Coréfris)[11], une instance dans laquelle les banques, BNP en particulier, ont placé leurs représentants. Ainsi, les auditions menées auprès des autorités financières, des banques, des associations de place, des entreprises, des organismes consultatifs du secteur financier et des organisations syndicales n’ont été que de pures formalités, les choix étaient déjà faits, les représentants des banques avaient déjà gagné la partie. Pour preuve, lors de son audition par la commission des Finances de l’Assemblée nationale le 30 janvier 2013, Frédéric Oudéa, PDG de la Société Générale, chiffrait l’impact de la séparation des activités spéculatives prévue par la loi : « Cela représente entre 3 et 5 % de nos activités de BFI, qui représentent elles-mêmes 15 % des revenus totaux de la banque. » En clair, la nouvelle loi ne concernerait que 0,45 % ou 0,75 % du produit net bancaire (respectivement 3 % et 5 % de 15 %).

Loin de ramener les banques à la raison et à plus de déontologie, les plans de sauvetage publics ne les ont pas incitées à réduire leurs risques, en particulier dans leur activité de prêt. Une étude récente[12] a démontré que les établissements qui avaient bénéficié de mesures de renflouement durant la crise financière mondiale n’ont pas diminué leur niveau de risque par rapport à ceux n’ayant pas reçu d’aide publique. Les deux économistes auteurs de l’étude soulignent que « la perspective d’un soutien de l’État peut entraîner un aléa moral et amener les banques à une plus grande prise de risque. »[13]

Enfin, ces derniers mois, de multiples affaires ont mis en lumière la nature fondamentalement inamendable du système bancaire en place. HSBC a accepté de payer une amende record de 1,920 milliard de dollars aux autorités américaines pour mettre fin aux poursuites dont elle faisait l’objet pour blanchiment d’argent avec l’Iran et les cartels mexicains de la drogue. UBS a annoncé qu’elle allait payer une amende de 1,4 milliard de francs suisses à la suite d’un accord avec les autorités américaines, britanniques et suisses pour son implication dans le scandale du Libor. Cette liste interminable des faits divers sordides et coûteux pour la collectivité rend nécessaire, préalablement à toute refonte du système bancaire « un assainissement transparent, efficace et radical du secteur financier ainsi que de celui des responsables publics qui ont trahi la confiance de la population »[14]. Les banques doivent ouvrir leurs livres de comptes et justifier à quelles fins elles emploient les fonds qui leur sont confiés, et en cas de manquements leurs responsables doivent être poursuivis et sanctionnés.

Parce qu’il est utile à l’ensemble de la collectivité, parce qu’il doit assurer l’intégrité des systèmes de paiement, parce qu’il doit protéger les dépôts et assurer son rôle de pourvoyeur de crédits, le système bancaire doit être socialisé, c’est-à-dire placé sous contrôle citoyen avec un partage de décision entre les dirigeants, les élus locaux ainsi que les représentants des salariés, des clients, des associations et des instances bancaires nationales et régionales[15]. Les atermoiements de Patrick Artus, directeur de la recherche et des études de NATIXIS, s’interrogeant sur le bien-fondé de séparer la banque de détail et la banque d’investissement sont intéressants[16] car ils révèlent l’impasse dans laquelle se trouve le système bancaire actuellement et le fait que sa crise n’aura pas de solution viable et possible aussi longtemps qu’il demeurera entre les mains et au service d’intérêts privés.

Aujourd’hui, l’heure n’est plus à socialiser les pertes des banques mais les banques elles-mêmes dans leur intégralité.

[1] Cette question est au cœur des communications de Finance Watch et des propositions d’amendement au projet de loi bancaire présentées par cette association le 29 janvier 2013. Lien : http://www.finance-watch.org/wp-content/uploads/2013/01/Analyse_et_amendements_loi_bancaire_Finance_Watch.pdf

[2] Alphavalue, « Libérons la banque », 7 juin 2012, pp. 6 et 26.

[3] Luc Laeven et Fabián Valencia, « Systemic Banking Crises database : An Update », IMF Working Paper, 12/163, juin 2012, pp. 17 et 22.

[4] Les données en matière de santé proviennent d’un article intitulé « Health effects of financial crisis : omens of a Greek tragedy », paru dans la revue britannique The Lancet du 22 octobre 2011.

[5] Rapport de la Commission, « Tableau de bord des aides d’État. Rapport sur les aides d’État accordées par les États membres de l’UE », 21 décembre 2012, p. 10.

[6] Idem, p. 11.

[7] « Aides d’État : le tableau de bord confirme la tendance à la diminution et à un meilleur ciblage des aides non liées à la crise », Communiqué de presse de la Commission européenne, IP/12/1444, 21 décembre 2012.

[8] Federal Reserve System, Opportunities Exist to Strengthen Policies and Processes for Managing Emergency Assistance, GAO-11-696, juillet 2011, p. 131. Lien : http://www.gao.gov/assets/330/321506.pdf

[9] James Felkerson, « $29,000,000,000,000 : A Detailed Look at the Fed’s Bailout by Funding Facility and Recipients », Levy Economics Institute of Bard College, décembre 2011, p. 32. Lien : http://www.levyinstitute.org/pubs/wp_698.pdf

[10] Kimberly D. Krawiec, « Don’t “Screw Joe The Plummer:” The SausageMaking of Financial Reform », 25 mars 2012, p. 7. Lien : http://scholarship.law.duke.edu/faculty_scholarship/2445

[11] Le Coréfris a été créé par la loi de régulation bancaire et financière du 22 octobre 2010. Cette instance, composée de représentants de la Banque de France et des autorités de contrôle du secteur financier, est chargée de conseiller le ministre chargé de l’économie dans la prévention et la gestion du risque systémique.

[12] Michel Brei & Blaise Gadanecz, « Have public bailouts made banks’ loan books safer ? », Bis Quarterly Review, septembre 2012.

[13] Idem, p. 67.

[14] Nous reprenons ici une formule de James K. Galbraith provenant de sa déclaration du 4 mai 2010 devant la Sous-Commission judiciaire sur le crime et la drogue du Sénat américain.

[15] Voir sur le site de Sud BPCE le projet de système bancaire alternatif. Lien : http://www.sudce.com/sudce

[16] Patrick Artus, « Séparation de la banque de détail et de la banque d’investissement : attention aux effets pervers », Flash économie, recherche économique, Natixis, n° 825, 9 novembre 2011.

2 réponses à “SOCIALISER LE SYSTÈME BANCAIRE : UNE URGENTE ET IMPÉRIEUSE NÉCESSITÉ ÉCONOMIQUE, SOCIALE, POLITIQUE ET DÉMOCRATIQUE, par Patrick Saurin”

[…] […]

[…] […]