Ce texte est un « article presslib’ » (*)

Je vais répondre brièvement à une question posée tout à l’heure par Olivier Béru.

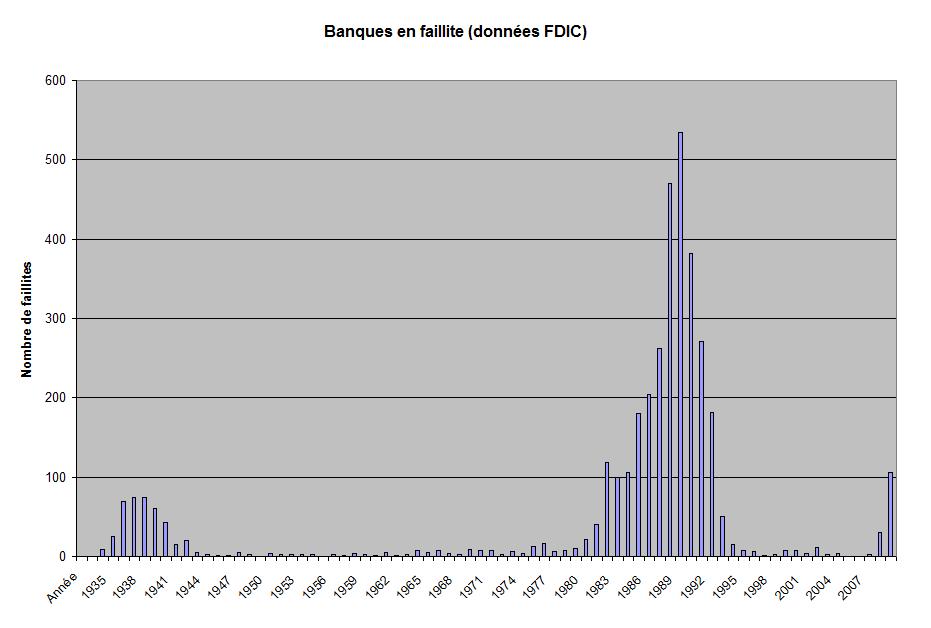

Question : Vous avez vu qu’il y a eu la 115ème faillite de banque aux USA.

On a l’historique depuis 2008 ici ici.

Mais j’ai une question : quand on regarde l’historique depuis 1934, on voit que la crise 1988-1990 était bien plus destructrice.

Pourquoi la situation est-elle plus grave aujourd’hui qu’en 1988 ? Est ce parce que les faillites touchaient alors de petits établissements, et donc les pertes étaient plus faibles (je n’ai pas trouvé l’historique des pertes) ?

On a la liste ici.

Le pic constaté à la fin des années 1980 correspond aux faillites en masse des Savings & Loans, les caisses d’épargne américaines. Spécialisées dans le prêt hypothécaire, prêt étudiant, prêt automobile, elles utilisaient des fonds à court terme (provenant de dépôts et de Certificats de Dépôt essentiellement) pour financer des prêts qui étaient donc à moyen ou à long terme (trente ans pour un crédit hypothécaire aux États–Unis). La tactique ne marche bien entendu que si les taux courts sont moins élevés que les taux longs, permettant au prêteur d’empocher la différence. Les Savings & Loans re résistèrent pas à un aplanissement de la courbe des taux : la différence entre les taux longs auxquels elles prêtaient et les taux courts auxquels elles rétribuaient les dépôts devint trop mince pour que l’affaire reste rentable.

En 1989 le gouvernement américain finit par prendre le taureau par les cornes : il orchestra des faillites en bon ordre au sein d’un organisme étatique : la Resolution Trust Corporation. L’abcès fut crevé : il en coûta à l’époque pour sauver les caisses d’épargne près de 190 milliards de dollars au contribuable américain.

Aujourd’hui, il est question de petites et de moyennes banques commerciales. Elles se sont spécialisées dans les crédits hypothécaires commerciaux : bureaux, hôtels, centres commerciaux, nouveaux projets de stations touristiques, etc. Toutes les entreprises qui sont financées là ont besoin de clients qui les fassent vivre : si l’économie peut à la limite se satisfaire d’une reprise sans emplois, ce n’est pas le cas de crédits de ce type là : il faut pour que de tels emprunteurs puissent rembourser leur crédit, que les gens viennent et dépensent.

Jusqu’ici, comme l’on sait, le taureau n’a pas encore été pris par les cornes : on louvoie, on tergiverse, on modifie les règles comptables pour que les pertes n’apparaissent pas tout de suite mais plus tard (NB : on fit exactement la même chose au début de la crise des Savings & Loans). Mesure la plus récente qui situe parfaitement le climat actuel : on a appris samedi que « Les régulateurs fédéraux du secteur bancaire ont publié des directives permettant aux banques de mentionner des crédits au bilan comme « performants » même lorsque la valeur des propriétés sous-jacentes est inférieure au montant du prêt » (Wall Street Journal).

On est donc dans la phase ascendante où on laisse gagner la gangrène en disant : « Ça durera ce que ça durera ! ». Dans cinq ans, on amputera, et cela coûtera autrement plus cher que les misérables 190 milliards de dollars de 1989 !

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

32 réponses à “Petites et moyennes banques américaines : pourquoi ce sera pire cette fois-ci”

Il aurait presque été agréable, pour ces banques et pour le gouvernement US, d’avoir 5 ans pour mettre en place un plan censé.

Hors, ce n’est pas la seule voie d’eau du navire.

Merci vivement pour cette question et sa réponse.

J’avoue que j’ai eu dernièrement un grand pincement au coeur quand j’ai entendu dire à la radio que « c’était le plus grand nombre de faillites bancaires … depuis 1992 ».

Quoi, me suis-je écrié, même ce Jorion nous mène par le nez, en fait tout un fromage, forcément pour faire l’intéressant, pour vendre … etc, le nombre actuel de faillites n’étant pas si extraordinaire, on a déjà vécu ça sans histoire et cela n’a rien du tout d’exceptionnel !

Je suis réconforté – maintenant je sais que le MENSONGE est ailleurs, dans l’autre camp, chez ceux qui font tout

pour minimiser la situation actuelle et pour nous y habituer !!

Et j’ose avancer qu’un exemple parfait, et à point nommé, de l’explication de la différence entre les deux périodes que vous avez justement donné est la requête aujourd’hui même de la part de CIT de se mettre sous la protection du Chapitre 11 des lois fédérales sur les faillites – CIT qui prétait surtout aux commerces de Main Street, Dunkin’ Doughnuts, n’est-ce pas ?!!!!

si rapproche ce raisonnement au demeurant fort logique des déclarations de Monsieur TRICHET demandant un renforcement des fonds propres des banques, on ne peut que se poser la question sur l’efficience des provisions passées par les banques européennes !!!!

je soumet à vos lectures ce très intéressant articles de M.SANTI

http://www.gestionsuisse.com/ArticleDetail.asp?id=622

Le spécialiste américain du crédit aux petites et moyennes entreprises CIT a lancé dimanche une procédure de dépôt de bilan, incapable de se refinancer après la crise financière internationale.

Ce groupe centenaire compte environ un million de clients aux Etats-Unis et sa mise en faillite, si elle était attendue depuis des mois et ne devrait avoir qu’un impact limité sur les marchés, risque d’aggraver la contraction du crédit et de peser sur l’économie réelle.

Le groupe CIT avait 71 milliards de dollars d’actifs.

Il s’agit ainsi de la quatrième plus grosse faillite de l’histoire américaine après celle de Lehman Brothers l’année dernière (639 milliards d’actifs), World Com en 2002 (104 milliards) et General Motors (91 milliards).

http://www.lesechos.fr/pme/conjoncture/reuters_00197442-cit-depose-le-bilan.htm

Il me semble que pour l’instant il n’y a que la maison mère qui est concernée par le dépot de bilan et donc seulement ses 19 milliards (?) d’actifs concernées.

Pour cette question, je vous soumets ici le site

http://online.wsj.com/public/resources/documents/info-Failed_Banks-sort.html

qui donne graphiquement et avec historique les noms des banques en faillite depuis 2007. À la date de ce jour, ils n’ont pas introduit la faillite de la banque CIT. Mais le « score » momentané est de 131 (sans la CiT). Je souligne que c’est une page du site du « Wall Street Journal ». Il n’a pas la réputation de dire du mal du système financier actuel.

Cette page ne concerne que les banques.

vu sur marianne2.fr, un lien vers une dépêche REUTERS :

http://www.reuters.com/article/governmentFilingsNews/idUSN3042313420091030

alerte générale, c’est en train de craquer partout et, curieusement la presse française est bien silencieuse.

je ne parle même pas des BFM et consort : si vous avez entendu ce matin Marc TOUATI ……

Il suffit d’aller là pour ce rendre compte que ce qui nous arrive sur la tronche est du jamais vu…

C’est le « perfect storm… »

http://www.federalreserve.gov/releases/chargeoff/delallsa.htm

et il suffit de raccorder les tuyaux : se souvenir que le taux de leverage est beaucoup élevé que dans les années 1990, les artifices comptables, dérivées de toutes sortes ont été utilisé pour ENCORE maximiser ce même levier…

pour arriver à la seule conclusion possible… Le secteur bancaire US dans son ensemble est en banqueroute.

Une autre depeche curieuse sur Bloomberg sur la position en « cash » des grandes banques:

Nov. 2 (Bloomberg) — Citigroup Inc. and JPMorgan Chase & Co. are hoarding cash as if another crisis were on the way

http://www.bloomberg.com/apps/news?pid=20601087&sid=aQokWJUKo2d0&pos=3

olivier oui c’est du lourd…

je crois que l’on va entendre le « BooM » d’ici…

Une question un peu idiote : le nombre de faillites aujourd’hui est-il proportionnellement égal à celui de la dernière crise dans les années 80 ?

Est-ce que le nombre d’établissements financiers a augmenté en 20 ans ? Sinon, la différence est de quelle ampleur ?

Peut-être que cela n’a aucun intérêt pour évaluer l’impact de ces faillites ?

Pour revenir à la question posée, à savoir, si on peut comparer le nombre de faillites pendant la crise des S&L et la crise actuelle, la réponse est « pas vraiment ». lol

En fait, de mémoire, pendant la crise des S&L (années 80 et 90), les régulations existantes faisaient qu’une banque ne pouvait pas avoir des agences dans plusieurs états ou même plusieurs comtés. Une banque, pour s’installer dans un autre état (voire comté), devait créer une filiale dédiée (je simplifie). De cette manière, on se retrouvait avec un grand nombre de banques composés de 2-3 agences… Cela explique le grand nombre de banques fermées pendant la crise des S&L pour un coût finalement assez minime (sarcasme). J’avais lu 150 milliards de dollars dans un article il y a quelque temps pour ma part.

Sinon, le déroulement de la crise des S&L est comme explique Paul tout à fait « savoureux ». Les S&L commencent à avoir des difficultés au début des années 80 (quand les taux d’intérêt montent alors qu’elles ont prêté à taux fixes bas) et se ruent dans la spéculation pour se refaire (immobilier commerciale notamment), avec le consentement des autorités de régulation (qui espèrent ainsi à ne pas avoir à les renflouer). La bulle de l’immobilier commercial explose un peu plus tard et l’état US via le RTC doit faire le ménage.

Pour être tout à fait clair, chaque filiale de banque compte pour une banque dans les statistiques des années 80-90.

Bonjour Paul,

un grand merci pour votre réponse !

Quand une banque fait faillite, elle est souvent reprise par une autre et on annonce le montant de ses actifs.

Mais est-ce une perte pure ? Est-ce ce schéma quand on dit que la banque à 500 M$ d’actifs. En fait, après dépréciations, elle est en faillite, donc Pertes = Actif Net – Passif Net <0.

A-t-on alors une perte de 500 M$, payée par la FDIC, et la banque Tirelire reprend les clients, etc.

Ou alors, a-t-on Perte = 500 M$ – 600 M$ = -100 M$ payés par la FDIC ?

Je ne comprends pas l'intérêt de publier des stats aussi détaillées, du nombre de faillites, et ce depuis 1934, mais ne pas évaluer les montants.

C'est sur que si on mélange 5 caisses d'épargne locale de 10 M$ (dont 3 filiales) et Citygroup, ça frôle le "pâté d'alouette" (parfaite égalité : 1 cheval pour 1 alouette)…

Cordialement

Olivier

Bonjour,

C’est une tentative de réponse je ne suis pas expert.

Tout d’abord « actif net » ne veut plus rien dire en ces temps troublés :), il est devenus impossible de mettre un prix à quelque chose tant qu’il n’a pas trouvé acquéreur. Il vaut mieus raisonner en terme de passif qui correspondent aux dettes et qui lui est en général « transparent ».

Cette « allégation » est donc à prendre avec bémols, guillemets et circonspection.

Il existe un nombre incroyable de banques pour lesquels Passif Net – « Actif Net » < 0. Le système bancaire est très largement insolvable dans son ensemble.

Tant que les banques ont du cash, elles se taisent (ou communiquent tt va très bien) et attendent. La FDIC intervient pour protéger les épargnants quand le cash vient à manquer.

Je suppose qu'elle se met d'accord avec les banques "repreneuses" pour reprendre à son compte les actifs les plus pourris (et illiquides) et honorer les prochaines échéances du bilan de la failed bank, les épargants ne sont pas les seuls créanciers des banques.

Le coût pour la FDIC est difficile a apprehender car il n'est pas encore arrêté au moment de la fermeture, il ne le sera que quand elle se sera débarassé de tous les actifs qu'elle a pris à sa charge. A mettre en face des engagements qu'elle a honoré à la place de la failed bank, tu obtiens le coût pour la FDIC.

Je ne suis pas sûr d'avoir été très clair. Quoiqu'il arrive, le montant pour la FDIC ne peut pas dépasser la taille de la valorisation des actifs repris.

PS: Bien sûr la taille des actifs représente la taille du bilan et donc du passif.

Mais il serait plus honnête de la part de l’industrie de parler de la taille du passif de ces banques qui elle n’est pas sujette à caution.

Si en face des actifs toxiques ils n’y avaient que les fonds des actionnaires, ces banques ne seraient pas en faillites et il n’y aurait pas de problème.

Actif net = passif (– ) dettes = fonds propres.

Actif net est donc un autre terme pour dire fonds propres.

La banque a 500 M$ d’actifs avant dépréciation. Si (hypothèse) ces actifs perdent 10% de leur valeur la banque va comptabiliser à l’exercice n une provision pour dépréciation de 50 M$ (en charge dans son compte de résultat). Si avant dépréciation son résultat était de disons 10 M$ elle va afficher une perte de 40 M$ (50-10). Cette perte va être imputée en moins sur ses fonds propres, donc sur son actif net.

La banque devient insolvable si elle ne peut couvrir son passif exigible (ce qu’elle doit aux autres banques et à ses clients) avec son actif disponible (ce que lui doivent les autres banques et ses clients : les crédits qu’elle a consenti). Plus elle déprécie ses actifs, plus elle diminue ses fonds propres, plus la part de son passif exigible devient importante dans son total de bilan. Passé un certain seuil elle ne peut plus rembourser une partie de son passif exigible : faillite.

Dans les grandes banques commerciales (européennes et étasuniennes) les fonds propres sont faibles comparés au volume total des actifs. Plus ce total est important, plus une variation, même modeste, impactera (provision pour dépréciation) son résultat. Cf. Lehman…

La FDIC prendra à sa charge la partie du passif exigible que la banque en faillite n’est plus capable de rembourser (une partie des dépôts de la clientèle).

Wikipédia :

Le Federal Deposit Insurance Corporation (FDIC) est une agence fédérale américaine dont la principale responsabilité est de garantir les dépôts bancaires faits aux États-Unis jusqu’à concurrence de 200 000 USD en 2009[1]. Le FDIC préserve et favorise la confiance populaire dans le système financier des États-Unis :

• en assurant les dépôts des particuliers dans les banques et les institutions d’épargne ;

• en limitant l’effet de la faillite d’une institution financière sur l’économie et le système financier.

Suite à la crise financière de 2008, son rôle s’est substantiellement modifié. Par exemple, en novembre 2008, elle a décidé d’assurer en partie les dettes des institutions financières américaines[2].

Questions :

Quid des « Crédit unions » qui semblent dernièrement mieux tirer leur épingles du jeu que les banques?

Quel type de structure ont-elles? (un site intéressant à ce titre : Bankimplode.com).

Est-ce que cela va être la course à l’enviable statut de « too big to fail »? Voir par exemple les reprises de banques « saisies » par US bankcorp.

Quand à CIT ça n’est « que » le dépôt de bilan de la holding (pour l’instant?) ; cout estimé pour les actionnaires et détenteurs de titres de dette de 10 milliard de dollars. Ne peut on considérer que le refus d’octroyer 1 milliard d’aide supplémentaire de la part des autorités américaines et le battage médiatique autour des possibles nouvelles banques en Grande-bretagne et des projet de loi pour gérer un éventuel démembrement de mégabanque aux USA sont à double objectif : montrer que l’on fait quelque chose et envoyer un message subliminal à « la finance » du genre : « plus de calme ou de discrétion sinon on pourrait être tenté de… »?

Merci pour le parralèlle.

Quant est il des banques européennes, belges et françaises voir neerlandaises svp?

@VBS

Le nombre de faillites et sa comparaison avec la S&L crisis (en nombre de faillites ou en taille des actifs) n’a aucun intérêt ce qui est important est la capacité de remboursement des prêts octroyés des intervenants.

J’ai fait toute une chiée de tableaux pour comparer les différentes crises…

le seul critère que je ne prends pas en compte sont :

– la dette bancaire (donc les fonds propres)

– la situation sur les activités autre que prêts…

Voila la comparaison sur les principaux secteurs :

Accrochez vous…

http://img202.imageshack.us/img202/6805/assetqual1.jpg

situation comparée de nos chers amies les banques par rapport à un repère 2001-12-31 qui se lit :

situation au pic de la crise précédente base 100 et comparaison suivant la date…

C’est à dire je pose au 31-12-2001

– en-cours de prêts = 100

– delinquencies = 100

– charge-off = 100

et je fais une règle de trois pour chaque critère suivant le :

(total réel « asset ou delinq ou charge off » à la date X / total réel « asset ou delinq ou charge off » au 31-12-2001) * 100 pour rendre compte de la vigueur de la « crise »…

A crise d’ampleur équivalente

si le total asset à une date x est de 250, alors les delinquencies doivent aussi être à 250, et les charge off aussi… Ben oui…

si le total asset à une date x est de 50, alors les delinquencies doivent aussi être à 50, et les charge off aussi…

Ben oui…

On voit l’évolution de la quantité « prétée », l’évolution des défauts et retards par rapport à deux crises (1991 et 2000), et donc on peut faire des comparaisons…

Immobilier commercial :

http://img19.imageshack.us/img19/2030/assetqual2.jpg

Immobilier résidentiel

http://img5.imageshack.us/img5/2900/assetqual3.jpg

Activité carte de crédit :

http://img29.imageshack.us/img29/8172/assetqual4.jpg

Commercail and indutrial loans :

http://img94.imageshack.us/img94/3103/assetqual5.jp

On voit clairement que cette crise est d’un niveau jamais vu…

We are in unchartered territory ;-))

Impressionnant en effet.

http://img94.imageshack.us/img94/3103/assetqual5.jpg

dans le dernier tableau un libellé est erroné il faut lire commercial and inductrial au lieu de credit card et la date est 31-12-2001 et non la date mentionnée

Voici votre dose mensuelle de CMBStress – cadeau de l’agence Realpoint

Voir le graphique pour les défauts sur l’immobilier commercial. Selon Realpoint, le taux de défaut est de 3,94 % en sept. C’est les défauts (delinquency), pas les retards de paiement (non-performing).

L’article mentionne aussi les problèmes de refinancement (Balloon payments) : mauvaise « qualité » de la contrepartie, avec la possibilité que les emprunteurs maettent simplement la clé sous le paillasson.

http://ftalphaville.ft.com/blog/2009/11/02/80901/your-cmbs-tranche-is-in-the-mail/

delinquency sont les retards de payements + 30 jours de retard…

non performing = + 90 jours de retard

selon mes informations…

Bonjour, merci pour vos réponses !

Je suis bête, bien entendu, Actif = Actif net (je me suis replongé dans de la compta ces jours ci, d’où l’embrouillage lol)

J’ai trouvé plus d’informations ici :

http://www.calculatedriskblog.com/2009/10/fdic-bank-failure-update_31.html

avec le graphique des faillites ici

http://1.bp.blogspot.com/_pMscxxELHEg/Suwv059XObI/AAAAAAAAGsQ/OEWzpRAa-G0/s1600-h/FDICWeeklyOct.jpg

et

http://1.bp.blogspot.com/_pMscxxELHEg/Suwv1Oa-7xI/AAAAAAAAGsY/Zf7VLDx8I28/s1600-h/FDICYearlyOct.jpg

Le FDIC est donc à sec, comme on le voit ici :

http://1.bp.blogspot.com/_pMscxxELHEg/SsgUCTR1JGI/AAAAAAAAGgc/NMu2h0Pj2UU/s1600-h/FDICDifOct22009.jpg

Pas grave, la liste des non officielel des banques à problème est montée à 500 :

http://www.calculatedriskblog.com/2009/10/unofficial-problem-bank-list-grows-to.html

…

Pourquoi ce sera pire …

C’est en fait déja pire que « ce sera pire », en un graphique la mort clinique de Main street (données Fed ):

http://www.businessinsider.com/its-the-worst-ever-credit-crunch-on-main-street-2009-10

L’analogie entre l’économie d’endettement et l’alcoolisme est stupéfiante de vraisemblance.

On commence par boire/ s’endetter car tout est plus facile, on finit un jour par le faire car on n’a plus le choix, c’est la définition clinique retenue pour l’alcoolisme, elle semble valable pour cette économie d’endettement qui a dépassé le point de non retour.

Et la ils vont tous droit au delirium tremens, en fait ils en ont déja quelques symptômes. Un Delirium Tremens fait suite à un arrêt brutal de l’alcool il n’arrive pas pendant la consommation (contrairement à une idée reçue). C’est extraordinairement pénible je ne le souhaite à personne.

Il reste à prier pour que l’Europe ait su dresser un firewall.

oui mais le vin ce n’est pas du « subprimes », il y a bonification sur la durée… 🙂

et si on reparlait un peu de la courbe des taux ?

comment, en Europe les banques de dépôts vont-elles lutter contre les organismes de crédit se finançant avec les largesses de la BCE et ses liquidités distribuées à 1% ?

merci