Toutes les mesures prises jusqu’ici par les autorités américaines n’avaient été que de la poudre aux yeux. Les choses ont changé hier avec le nouveau plan de la Federal Reserve, la Term Auction Facility, à laquelle s’associaient la Banque Centrale Européenne, la Banque Nationale Suisse et la Banque Centrale du Royaume Uni. Bien sûr, les initiatives ne couvrent qu’une courte période – la partie restante du mois de décembre – mais elles mettent en place un cadre qui pourra être réutilisé à loisir et il est déjà précisé qu’elles seront en tout cas renouvelées en janvier 2008.

Il est loin d’être certain que le plan réponde à l’attente et les sceptiques doivent être nombreux aujourd’hui puisque les taux d’intérêt n’ont pas réagi de la manière espérée par la Fed, contrairement à ce qu’ils avaient fait hier. Ce qui est cependant devenu évident, c’est que celle–ci a fait preuve d’imagination et ces mesures sont les plus radicales qu’elle ait prises depuis son intervention au lendemain des attentats du 11 septembre 2001 quand elle était intervenue pour faciliter les opérations des entreprises décimées dans la destruction des deux tours.

Le plan est en deux parties. Dans la première, la Fed – par le truchement de ses agences régionales – met à la disposition des banques et autres organismes prêteurs accrédités, 40 milliards de dollars. Le taux d’intérêt auquel elles pourront emprunter sera déterminé par des enchères mais sera en tout cas moins élevé que le « taux d’escompte » auquel elles pouvaient déjà accéder à des emprunts depuis le mois d’août, ceci devrait réduire la pression sur les taux d’intérêt flottants, sur le LIBOR en particulier – à propos duquel je reviendrai plus bas. Autre avantage du point de vue des banques emprunteuses : les retraits à la Term Auction Facility seront anonymes alors que la formule classique ne l’était pas et stigmatisait ses candidats comme ayant rencontré des difficultés financières.

Plus significatif encore est le fait que les instruments de dette que les banques mettront en gage pour obtenir les fonds ne sont pas limités aux « Treasuries », les obligations d’état américaines ou aux Mortgage–Backed Securities (MBS) émises par les Government–Sponsored Entities que sont Fannie Mae et Freddie Mac, mais pourront appartenir à l’ensemble des obligations devenues invendables parce qu’adossées à des prêts hypothécaires dont le taux d’intérêt a cessé de couvrir le risque effectif de non–remboursement dû à une saisie du logement. L’initiative d’hier réintroduit donc dans le circuit économique les Asset–Backed Securities adossées à des prêts subprime ainsi que les Mortgage–Backed Securities adossées à des prêts « Alt–A », ces derniers le plus souvent accordés à des emprunteurs sans que des justificatifs de revenus aient été présentés. L’état fédéral ne rachète sans doute pas ces obligations à ceux qui aimeraient les revendre mais il leur reconnaît une valeur réelle puisqu’il est prêt à avancer de la monnaie sonnante et trébuchante à ceux qui les mettent en gage : dans un langage un peu plus imagé : « s’ils ne peuvent les vendre, ils peuvent au moins les mettre au clou ! »

La deuxième partie de l’initiative implique les banques centrales étrangères, la Fed étant prête à échanger avec elles (« swapper ») la devise locale pour des dollars, à concurrence de 20 milliards de dollars pour l’ Union Européenne et 4 milliards de dollars pour la Suisse. Cela leur permettra de prêter la devise américaine à celles de leurs banques qui en ont besoin pour leurs transactions, ce qui leur était jusque–là impossible et les obligeait à convertir des euros ou des francs suisses en dollars, exacerbant la pression sur ceux–ci. Il s’agit là d’une intervention directe en faveur du LIBOR malade depuis l’été.

Le LIBOR est le London Inter–Bank Offered Rate, un ensemble de taux de référence à court terme pour les opérations en dollars entre banques en–dehors des États–Unis, calculé à partir d’opérations ayant effectivement eu lieu le jour précédent. Le LIBOR est important pour les organismes financiers américains du fait que le taux auquel ils empruntent eux–mêmes est ou bien fixé sur le LIBOR par ceux qui leur avancent des fonds, ou se rapproche en tout cas davantage dans la pratique de celui–ci que du taux des « Treasuries », en raison en particulier du fait que les autorités américaines ont cessé d’émettre des « notes », des bons du Trésor à un an. Le fait que le LIBOR reflète le loyer de la dette pour les banques elles–mêmes les a encouragées à indexer les prêts qu’elles consentent sur celui–ci plutôt que sur les « Treasuries » ; à ceci s’ajoute que les instruments de dette qu’elles émettent, et en particulier les Residential Mortgage–Backed Securities, adossées à des prêts immobiliers, trouvaient de plus en plus souvent preneur sur les marchés internationaux et que les opérations de « couverture » du risque de taux qu’elles présentent s’effectuaient plus aisément dans ce contexte. On compte que 99 % des Ajustable Rate Mortgages (ARM), prêts hypothécaires à taux flottant, subprime sont indexés sur le LIBOR 6 mois, ainsi que 38 % des ARM « Alt–A ». Le 1 % restant des ARM subprime est indexé sur le LIBOR 1 an, ainsi que 22 % des ARM « Alt–A ».

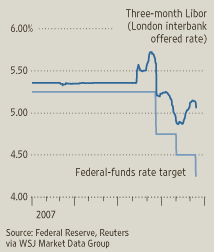

Comme je le montre maintenant sur deux graphiques, le LIBOR fluctue en général un peu plus haut mais à proximité du taux fixé par la Fed. À partir d’août, quand les banques commencèrent à se montrer soupçonneuses quant à leur santé financière mutuelle parce qu’elles restaient toutes muettes sur la question de leurs avoirs en prêts immobiliers subprime, le volume de leurs transactions réciproques se réduisit tandis que les taux associés s’élevaient pour refléter le risque croissant de défaillance éventuelle de la contrepartie. Les deux courbes, celle des bons du Trésor américain et celle du LIBOR à 3 mois, sont représentées sur le premier graphique, les fluctuations du LIBOR y sont clairement visibles à partir d’août.

Sur le second graphique, seule la différence entre les deux taux a été représentée ; on peut noter qu’au cours des semaines récentes, l’écart (le « spread ») entre le taux fixé par les autorités et le taux effectivement pratiqué par le marché s’était non seulement à nouveau creusé mais avait même dépassé le niveau atteint en août. On note à l’extrême–droite du graphique, la réponse immédiate du marché aux mesures prises hier matin.

Une réponse à “Quand la Fed joue à « ma tante »”

[…] liront avec intérêt le paragraphe qui suit extrait d’un de mes billets de décembre dernier : Quand la Fed joue à « ma tante », les autres pourront le sauter allégrement pour aller droit au scoop. Le LIBOR est le London […]