Ce texte est un « article presslib’ » (*)

Jeudi dernier, dans un rapport conjoint, la SEC (Securities & Exchange Commission) et la CFTC (Commodity Futures Trading Commission), ont publié leur verdict sur l’enchaînement des événements qui ont conduit au « krach éclair » (flash crash) du 6 mai dont furent victimes les marchés boursiers américains au comptant et à terme (1).

Le rapport préalable et l’audition du 11 mai devant le sous-comité du Congrès américain pour les services financiers, avaient émis une multitude d’hypothèses, allant de l’erreur humaine à l’attentat terroriste, alors qu’ici, une cause unique a été retenue : un ordre de vente portant sur un grand nombre de contrats sur un marché à terme, dont les ramifications expliqueraient l’ampleur que devait prendre la crise : une baisse des cours de près de 10 %, dont 5 % sur un espace de quatre minutes seulement, suivie d’un rebond. Les marchés s’en étaient tirés à bon compte en n’essuyant, en clôture qu’une perte d’environ 3 %.

Mettre en évidence un facteur unique participe bien entendu d’un effort de la part de ces deux régulateurs de rassurer les intervenants sur ces marchés que la cause a été déterminée sans équivoque et que des mesures seront prises visant à prévenir le retour du même type d’accident. La rentabilité de ces marchés en dépend car ils subissent depuis le 6 mai une désaffection qui va en s’accélérant, un grand nombre d’intervenants étant convaincus, non seulement que le risque que le même genre de krach éclair se reproduise n’est pas écarté, mais aussi, et de manière plus générale, que ces marchés sont désormais corrompus par la manipulation et que le krach éclair a joué de ce point de vue un rôle de révélateur. Le feu est en la demeure puisqu’on compte qu’entre le deuxième et le troisième trimestre de cette année, le volume des transactions sur les bourses américaines a baissé de 25 %.

Ceci dit, l’explication du krach éclair en termes de cause unique fait long feu dans la mesure où cette cause unique ne fait sens que dans un contexte où un grand nombre des autres facteurs qui avaient immédiatement été mentionnés comme d’éventuels coupables doivent également être mobilisés dans l’explication.

La version officielle est la suivante : dans un contexte de marché baissier (l’inquiétude relative à un défaut éventuel de la Grèce sur sa dette publique étant grande) une firme dont le nom n’est pas mentionné mais en laquelle chacun reconnaît Waddell & Reed Financial Inc. un fonds de type Sicav, cherchant à se couvrir contre cette baisse, a lancé un ordre de vente de 75.000 contrats sur le marché à terme du E-Mini, l’un des marchés du CME (Chicago Mercantile Exchange), reproduisant le panier de titres composant l’indice boursier S&P 500 (intégrant les résultats de 75 % du marché boursier américain). Il s’agissait d’un ordre énorme à l’échelle de ce marché et qui n’était associé à aucune instruction relative au prix exigé. Les ventes des premiers paquets de contrats ont rapidement épuisé les ordres d’achat présents sur l’autre versant du marché à des niveaux proches du cours initial. Les ventes portant sur de nouveaux paquets de contrats n’ont pu se satisfaire qu’en trouvant en face des ordres d’achat de plus en plus rares et à des niveaux de prix de plus en plus bas.

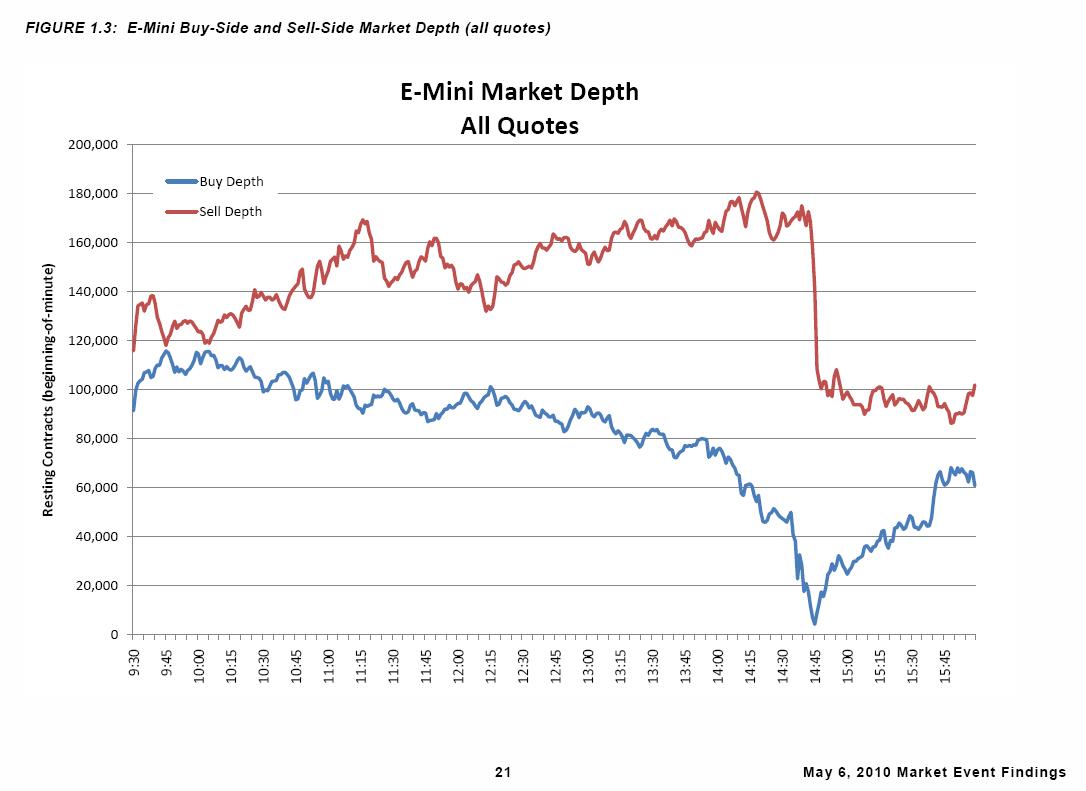

Le premier diagramme, extrait du rapport, montre la divergence qui naît à partir de 10:00 h entre ordres de ventes (en hausse constante) et ordres d’achat (dont le nombre baisse) qui, épuisés par les ordres de ventes plus nombreux et n’étant pas renouvelés (sur un marché pessimiste), tombent à près de zéro à 14:45 h avant de rebondir.

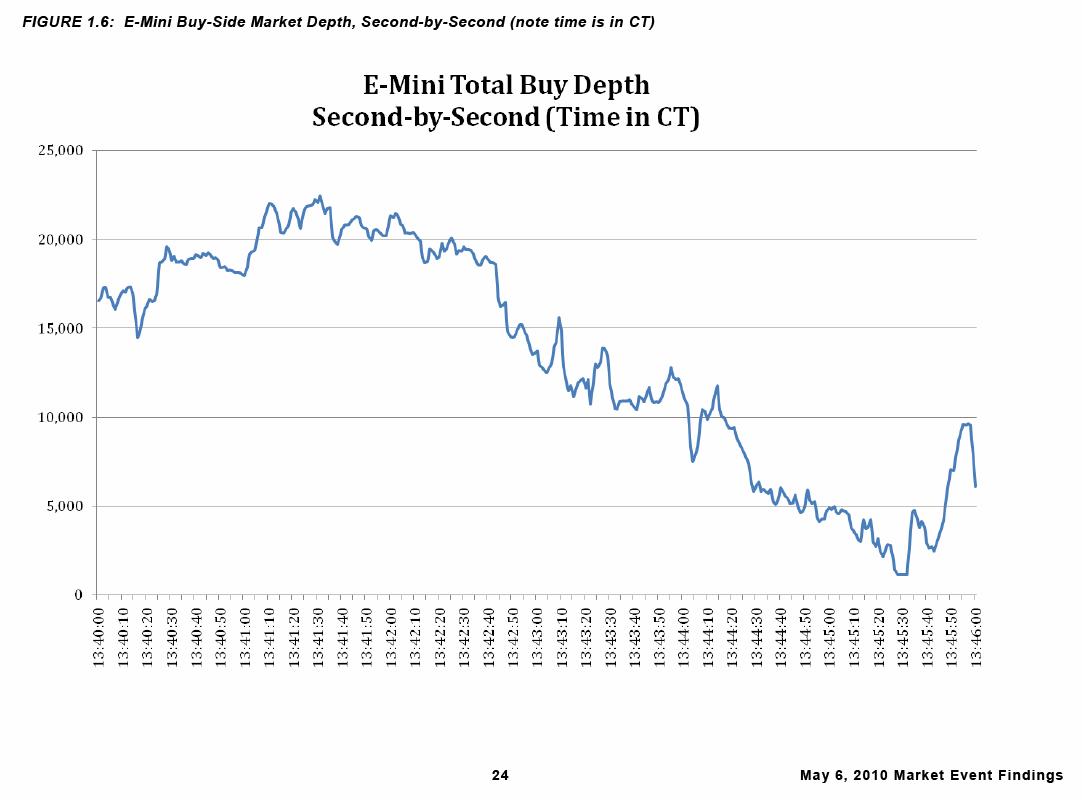

Le deuxième diagramme (un détail du précédent) couvre une période de 46 minutes du point de vue seulement des offres d’achat. Il montre que si à 13:41:30, il existait sur le marché E-Mini 22.000 offres d’achat, quatre minutes plus tard, à 13:45:30, le nombre en était tombé à 1.000.

Il s’agit donc jusqu’ici de l’anatomie d’un krach classique : le nombre des vendeurs submerge celui des acheteurs potentiels et les offres d’achat survivantes se situent à des niveaux de prix de plus en plus bas : le cours s’effondre.

Les opportunités d’« arbitrage » entre marchés à terme et au comptant (la Bourse), autrement dit la possibilité de tirer parti de petites différences de prix entre un sous-jacent (le produit tel qu’il est coté au comptant en Bourse) et un produit dérivé (le cours du même produit tel qu’il est coté pour vente immédiate avec livraison à différentes échéances futures sur le marché à terme) assurent l’interconnexion de ces marchés. Le krach sur le marché des E-Mini, un marché à terme portant sur un indice boursier, se répandit alors par contagion aux marchéx au comptant du NYSE (New York Stock Exchange) et du NASDAQ où se traitent à titre individuel les actions de chacune des 500 compagnies composant le « panier » qu’est l’indice boursier S&P 500.

L’ordre de vente automatisé lancé par Waddell & Reed Financial Inc. faisait l’impasse sur le prix demandé et n’était soumis qu’à une contrainte unique portant sur le volume : vendre par paquets de contrats représentant 9 % du marché. Dans leur rapport, la SEC et la CFTC considèrent que cet ordre de vente immédiate était irresponsable en raison précisément de ces deux particularités. Selon les régulateurs, vendre à tout prix trahit la panique, ce que la baisse initiale du marché ne justifiait pas, et vendre en fonction du volume du marché ignore le fait que le volume ne reflète pas nécessairement la liquidité (en l’occurrence, la présence d’une offre à l’achat et d’une offre à la vente du même ordre de grandeur).

L’explication offerte est donc relativement banale : un acteur a agi de manière irrationnelle sur un marché particulier et a entraîné dans sa perte l’ensemble des marchés liés. L’accent est mis dans le rapport sur le fait que le E-Mini est rapidement reparti à la hausse après que le marché a été interrompu pour cinq secondes seulement, ce court laps de temps permettant à chacun des intervenants de « reprendre ses esprits ». La réponse apportée par les régulateurs depuis le 6 mai a été la multiplication de tels coupe-feu : des interruptions momentanées du marché, de durée proportionnelle à la chute enregistrée.

Alors, où est l’erreur dans une explication pourtant aussi convaincante ? Où se situe le talon d’Achille dans l’explication apportée ? D’abord dans le reproche fait à la vente « à tout prix ». Pourquoi une firme respectable recourrait-elle à une stratégie trahissant la panique si le marché n’était pas déjà en proie à la panique ? Et s’il s’agissait d’un krach de facture très classique, pourquoi montrer du doigt une firme en particulier (même si son identité exacte n’est pas révélée officiellement) ? Le reproche adressé à la vente de paquets de contrats calibrés en fonction du volume du marché constitue une autre anomalie. Pourquoi en effet cela poserait-il problème ? Ne s’agit-il pas au contraire d’une excellente démarche : calculer quelle est la proportion optimale de contrats qu’un marché pourra absorber sans « slippage », sans modification du cours contre soi due à ses propres opérations de vente ou d’achat, et moduler le nombre de transactions en fonction de ce chiffre ?

Or, il se fait que la vente calibrée en fonction du volume a effectivement été une erreur et a été à l’origine du krach, et ceci pour une raison sur laquelle la commission passe rapidement comme s’il s’agissait d’un détail négligeable alors qu’il s’agit précisément, non seulement du facteur déclencheur de la crise, mais aussi de celui qui empêchera les investisseurs de revenir sur les marchés tant que la question qu’il pose n’aura pas été résolue. Le cœur du problème est que le volume des transactions constituait traditionnellement un bon indicateur de la liquidité d’un marché mais qu’il a cessé de l’être.

Dans le meilleur des cas, le High Frequency Trading (HFT), le passage d’opérations ultrarapides grâce à des ordinateurs surpuissants placés à proximité immédiate des bourses électroniques – et qui représente aujourd’hui 60 % des opérations passées sur les marchés américains –, vise soit à mettre en œuvre une stratégie que l’on appelle « scalper », c’est-à-dire jouer sur la quantité sur des opérations ne réalisant que des bénéfices minimes se chiffrant en centimes, soit à récolter les primes offertes par les organisateurs de marchés aux intervenants qui lui procurent de la liquidité (une des leçons du krach éclair aura été que cette offre de liquidité par le HFT est en grande partie illusoire). Dans le pire des cas, le High Frequency Trading équivaut à une manipulation des marchés puisqu’il permet par des opérations nombreuses et ultrarapides de « pousser » les prix dans la direction souhaitée par l’intervenant (des mouvements de 10 % ont été ainsi observés par le site Nanex). Un trait propre aux firmes pratiquant le HFT est que la quasi-totalité des offres d’achat ou de vente sont annulées avant de se matérialiser, l’offre ayant pour but unique de « tâter le terrain », de cartographier l’offre en sens inverse présente sur le marché. La proportion énorme d’opérations annulées est une nouveauté sur les marchés. Un autre trait est que ces firmes se dégagent rapidement de leurs positions, si bien qu’un grand nombre d’opérations ne signifie pas nécessairement la création d’un grand nombre de nouveaux contrats. Du coup, le volume des opérations a cessé d’être un indicateur de liquidité, et une stratégie de ventes calibrée sur le volume peut se retrouver en porte-à-faux, comme ce fut le cas de celle initiée par Waddell. Le rapport conjoint de la SEC et de la CFTC signale que :

« Les (firmes) de HFT se mirent à acheter rapidement les contrats puis à se les revendre les unes aux autres – générant un effet de volume de type « patate brûlante » du fait que les mêmes positions s’échangeaient rapidement dans les deux sens. Entre 14:45:13 et 14:45:27 (soit 14 secondes), les (firmes) de HFT échangèrent 27.000 contrats, soit 49 % du volume des opérations, alors que l’augmentation nette du nombre de contrats n’était que de 200 ».

Ce qui signifie en d’autres termes, que la catastrophe ne fut pas causée par la vente par Waddell mais par le fait que sa stratégie de vente impliquait qu’elle croyait aux 27.000 contrats « fantômes » échangés de manière instantanée par les HFT, alors que seuls 200 avaient une existence « solide ».

Quand le rapport mentionne un « effet patate brûlante » que chacun tente de refiler au plus vite à son voisin, il attire encore l’attention sur un autre aspect des opérations HFT, en sus de leur caractère ultrarapide : le fait qu’elles sont mises en œuvre grâce à des algorithmes, des ensembles de règles en langage de programmation définissant une stratégie globale, complétée de tactiques particulières. Les « algos », comme on appelle ces algorithmes de firmes concurrentes, lancés sur les marchés, se livrent alors à des duels provoquant des escalades et qui finissent par activer les ordres de vente à 100.000 $ et les ordres d’achat à un « cent » que les « market makers », les teneurs de marché, obligés contractuellement d’offrir simultanément un prix d’achat et un prix de vente, laissent traîner dans les « books » d’ordres quand ils évitent de prendre aucun risque.

Quand un « algo » rencontre un autre « algo », qu’est-ce qu’ils se racontent ? Le contenu importe peu, ce qui compte, c’est qu’au contraire des êtres humains, ils prennent des décisions sans connaître la peur. Du coup, il leur faut beaucoup moins de temps même qu’à nous pour tout casser. Le vrai responsable du krach éclair, ce n’est donc pas la firme Waddell, c’est, comme le fait remarquer un commentateur, une boucle de rétroaction « Skynet ». « Skynet », c’est le nom de l’ordinateur qui a pris le pouvoir et domine le monde dans la série de films « Terminator ». Pour faire revenir les intervenants sur les marchés boursiers au comptant et à terme aux États-Unis, les régulateurs doivent les convaincre que les robots n’y ont pas pris le pouvoir. On est encore très loin du compte.

====================

(1) J’ai évoqué ce krach éclair dans plusieurs billets, en particulier dans ma vidéo Le temps qu’il fait, le 7 mai 2010 et dans Comment déconstruire un krach.

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

42 réponses à “BFM Radio, lundi 4 octobre à 10h46 – Une boucle de rétroaction « Skynet »”

Tom Waits – Misery is the river of the world

Julien, je ne sais pas la cause du bug, mais mon lien / “BFM Radio, lundi 4 octobre à 10h46 – Une boucle de rétroaction « Skynet »” renvoie à un article d’août 2008 « Quand je vous parlerai de l’Afrique »

cordialement

@ roma

Problème de formatage : il vous faut mettre entre les guillemets le lien de votre vidéo, et ne pas laisser l’exemple avec l’adresse du blog, sinon le lien pointe vers l’exemple du blog.

C’est réparé !

Ce système qui s’effondre momentanément sous l’effet d’une « aile de papillon » conforte mon idée que nous avons un système financier intrinsèquement instable.

Instable ou … complètement artificiel..???

J’étais ado quand j’ai découvert les calculatrices 5 opérations à 5 francs en supermarché. Déjà, à l’époque, j’ai tiqué car cela ne représentait même pas le coût de la matière.

Je prends la liberté de mettre ici une communiqué de presse:

– Communiqué de presse –

Il y a quatre ans (en 2006), j’ai ouvert un dialogue avec les pouvoirs publics (et l’État de droit).

Le jugement rendu par la Cour suprême des Pays-Bas a officiellement mis fin à ce dialogue.

L’essence de ce que j’ai tenté d’avancer est que, avec la concurrence réciproque, les pouvoirs publics

ont choisi :

les vainqueurs

Ce faisant, les pouvoirs publics ont perdu toute liberté d’expression et d’action au nom de l’ensemble. En acceptant comme principe que l’argent vaut de l’argent en soi, sous la forme d’intérêts, les pouvoirs publics ont même désigné d’avance le vainqueur :

le monde financier,

l’origine de la bureaucratie devenue incontrôlable.

De ce fait, l’économie, la démocratie, l’État de droit, la raison et l’intégration se sont en définitive subordonnésà la conformité aux lois bureaucratiques que nous avons nous-mêmes institutionnalisées. Au fil du temps, cette conformité aux lois a dressé un mur d’apartheid dans la psyché de l’être humain, plus solide que le Mur de Berlin. Ce mur nous a de plus en plus éloignés de la base commune, en termes juridiques la constitution, et en termes politiques l’intérêt général, nous coupant de « l’autre » et ainsi de nous-mêmes.

Si nous osions regarder cette situation en face, ce mur de notre psyché fondrait comme neige au soleil.

À suivre

De Hutte Holding BV, Peter Hoopman, le 27 septembre 2010

traduction par Language Unlimited (que la communiqué de presse)

… ce merveilleux fantasme de faire bloc et de tout concentrer

autour du profit et du et mon bénéfice ! alors qu’enfin tout le reste

est réduit en poussières

On doit vivre quand même! 😉

En ajoutant, que ce n’est pas le profit qui est en cause, mais la bureaucratisation qui est en cause (la traduction/transformation du profit en ‘valeur comptable’)

merci de réajuster le cadre de vos propos

pour qui n’en a qu’une idée intuitive

@peter

Je tenais à témoigner de mon admiration pour votre croisade contre l’intérêt et du courage, je dirais de la « sainte Folie », dont vous avez fait preuve. Chapeau bas, Monsieur !

Et le fait que vous ayez été jusqu’à contraindre la Cour Suprême néerlandaise à statuer sur votre requête marque en soi une authentique victoire, ainsi que le signe d’une justice et d’une démocratie pas complètement congelées dans votre pays.

Cervantes aurait apprécié votre combat mais vos gigantesques et pullulants adversaires n’avaient rien des moulins à vent de Don Quichotte et de l’image d’Epinal batave… Encore bravo.

http://www.rtbf.be/info/articles/lirlande-devra-revoir-son-modele-fiscal-commissaire-europeen

Passage de « La Grenouille et le Rat » de La Fontaine :

… »Tel, comme dit Merlin, cuide enseigner autrui

Qui souvent s’enseigne soi-même. »…

(…) »La ruse la mieux ourdie

Peut nuire à son inventeur;

Et souvent la perfidie

Retourne sur son auteur. »

Dans une nation souveraine, démocratique et égalitaire, la place de la bourse dans l’économie et dans l’actualité devrait être insignifiante, ce qui n’est pas le cas actuellement.

Triste époque.

Comme je le disais il y a peu notre régime est une DEMOCRATIE POLITIQUE FORMELLE, mais une DICTATURE ECONOMIQUE AUTHENTIQUE. Le politique n’est plus qu’une courroie de transmission des groupes d’intérêt financiers et économiques en général. Le politique est élu par le peuple, mais dès qu’il est au pouvoir, il se charge de mettre en places les « réformes » voulues par les groupes d’intérêts financiers et économiques. Il ne fait ce faisant que renvoyer l’ascenceur à ceux qui ont financé sa campagne, en particulier sa campagne dans les médias dominants souvent possédés par les grands groupes industriels et financiers. C’est particulièrement flagrant aux USA où les lobbies ne se cachent même plus d’acheter les votes des députés ou des sénateurs. Le peuple n’est là que comme figurant et pénitent: il doit supporter les saignées nécessaires au maintien du système, via les réformes prétendument faites dans son intérêt, mais surtout faites dans l’intérêt du big business. Dans le cas de la Chine, il n’est même pas besoin de maintenir une façade de Démocratie formelle, le régime étant pour des raisons historiques une Dictature politique se prétendant communiste. Chez nous et toujours pour des raisons historiques, il est important de ruser et de maintenir cette façade de Démocratie formelle, même si de « réformes » en « réformes », les gouvernants s’emploient à vider la Démocratie de son contenu. Il est loin le temps où De Gaulle disait: » La politique de la France ne se fait pas à la corbeille. », ses prétendus héritiers sont de vrais usurpateurs!

l’aide chinoise à la grèce est elle la confirmation de l’analyse de P. Jorion que le salut viendrait de la Chine ou une OPA sur la pensée aristotelicienne ?

Billet de très belle facture Mr Jorion !

Ils ont trouvé la solution aux problèmes des HFT: interdire la baisse des cours. 🙂

Interdire la baisse des cours en remplaçant les traders par des robots ?

Si oui, la fin du capitalisme est écrite dans l’interaction entre algorithmes concurrents : elle inéluctable, et plus facilement prévisible que la météo.

Oui je ne comprends pas trop dans ce texte comment on a récupéré de cette baisse.

« La réponse apportée par les régulateurs depuis le 6 mai a été la multiplication de tels coupe-feu : des interruptions momentanées du marché, de durée proportionnelle à la chute enregistrée. »

=interruption du marché puis annulation des transactions?

Les « algos » qui se refilent des « patates chaudes », c’est rigolo tout plein ! Sous les prouesses techniques on retrouve le bon vieux « arroseur arrosé ». Quand les « cerveaux » qui pondent ces machins sauront à quel point ils sont ridicules, peut-être investiront-ils leurs talents dans d’autres domaines.

@Crapaud Rouge :

« Quand les « cerveaux » qui pondent ces machins sauront à quel point ils sont ridicules, peut-être investiront-ils leurs talents dans d’autres domaines. »

Ce qui symptomatique de cette crise, c’est que les jeunes générations formées dans les meilleures écoles, des esprits brillants, de bon matheux qui auraient pu acquérir leurs lettres de noblesse dans la vraie science, se sont dévoyés dans la finance rapace plutôt que d’utiliser leur temps de cerveau pour le bien être de l’humanité. C’est ce qui me choque le plus dans cette crise de civilisation.

les cerveaux qui pondent c’est machine ne savent pas toujours pourquoi,comment et quand elle seront utilisés. Et a vrai dire c’est HFT ne sont qu’une variate de algo de matching utilisé par les bourses(derive ou action). Une toute petit parti du code extraite de l’enssemble que représente le programmes et détourné pour une autre activité. Cette nouvelle fonctionnalité de « massive delete orders » existe depuis 1995, il aura donc fallu attendre presques 15 ans pour que son utilisation soit pervertie. D’ailleurs la première utilisation de HFT est apparu en angleterre en autonne 1999. Cela avait fait, si ma mémoie est bonne une chute de 25% a l’ouverture du marché londonien. M’enfin en plaçnat bien leur ordre de rachat je pense que les petits malins ont racheté a bas prix tous les ordres de vente pour rétablir le prix de la veille en moins de 15 minutes. J’ais oublier les détails.

Je ne pense pas que les personne a l’origine des algos « massive delete orders » est bien saisie leur de la conception la porter d’une telle fonctionnalité. Et de toute façon les brokers étaient demandeur de cette fonctionnalités.

Un tel mouvement des cours (à la baisse dans ce cas) a bien du profiter à quelqu’un, non?

Plus précisément, ce que je me demande, c’est si quelqu’un a profité des ordres de ventes à prix « bradés » pour effectuer ses achats et réaliser une (grosse) plus-value quelques minutes plus tard.

Et si tel est effectivement le cas, serait-il possible que cette acheteur visionnaire et ultra-rapide l’ait été sans en être préalablement informé… (l’acheteur n’étant pas nécessairement un Homme, mais un algo « complémentaire » de l’algo vendeur…)

Nous en conclurons à l’unanimité de ma voix absolue que ce qui s’est passé est « de la faute de l’ordinateur ».

Et, chose amusante, en ces temps d’argent un peu moins virtuel, lorsque nous voyons que la créativité de la connerie est capable à elle seule de se fixer sur l’appât du gain au point de tuer la proie, non pour survivre, mais pour se faire détruire conjointement, je ne peux qu’être admiratif.

L’humain a un cerveau soit-disant évolué qui lui fait prendre des comportements de sous-animal.

Darwin est battu à plate couture.

Il n’y a pas que l’appât du gain derrière ces ordinateurs, disai-je en substance dans un post que je je vois plus.

@yvan : il n’y a pas que l’appât du gain derrière ces ordinateurs, mais aussi de l’orgueil : comme Paul le rappelait dans sa dernière allocution, n’importe quel problème (de traitement d’informations) a sa solution informatique. C’est vrai « sur le papier » et de manière générale, mais les solutions effectivement utilisées sont réductrices. Si l’on tenait compte de toutes les dimensions des problématiques de départ, elles apparaîtraient toutes ou presque sans solution technique.

IMF admits that the West is stuck in near depression

http://www.telegraph.co.uk/finance/comment/ambroseevans_pritchard/8039789/IMF-admits-that-the-West-is-stuck-in-near-depression.html

Tout ceci m évoque un peu » l accident intégral » de Paul Virilio.

A la question le capitalisme touche t il a sa fin? Il repond : »je pense que c est la fin qui touche le capitalisme. »…..la fameuse synchronisation !

Pour rester dans le sidéral … »2001 l odyssée de l espace »:

http://www.youtube.com/watch?v=wnlqV9NJyUg&feature=youtube_gdata_player

« … que la fin touche au capitalisme », C’est mémorable 🙂

Paul virilio est l’invité de Laure Adler sur france culture:

http://www.franceculture.com/emission-hors-champs-paul-virilio-2010-10-04.html

la propagande du progrès, c’est la chambre à gaz des neurones

… ou bien la chaise électrique, y a le choix

Il faut les débrancher…

http://www.youtube.com/watch?v=6Nq9Tuh4sPg

Bonjour à tous

@Joan: Jean Claude Werrebroucke a créé l’expression « entrepreneur politique » pour comparer plus justement les actions des politiques et des entrepreneurs économiques, actant ainsi,bellement, du référentiel unique dans lequel nous vivons désormais.

Il serait intéressant de faire une étude comparative entre les cartes de fidélité délivrées dans le commerce et les cartes d’électeurs quand aux avantages économiques que l’on peut en tirer !

Quand à la notion de « démocratie politique formelle » elle devient réjouissante quand on connait les outils de la « fabrique du consentement »…..

(rappel du coeur de cible des campagnes électorales par Georges Frêche, de la liste des propriétaires des mass media)

Donc les algos du HFT servent in fine, merci les « fusibles », à empêcher les marchés de baisser: la quintessence existentielle de la croissance est enfin élaborée grâce aux mathématiques!

Gageons que les prochaines bulles seront étonnantes et détonnantes!

Il semble bien qu’une partie de l’argent chinois doive contractuellement servir aux Grecs à commander des bateaux aux chantiers chinois…. Comme les commerçants chinois le disent si bien: « l’argent se gagne en deux temps: premier temps vous faites rentrer l’argent, deuxième temps vous empêchez l’argent de sortir! »

Quoi de plus simple doc?!

Cordiales salutations all you happy taxpayers!

Je détecte une certaine ironie dans ce message ! Me trompé-je ?

Je reposte cet argumentaire ‘contrarian’, sur le flash-crash de David Degraw et Max Keiser

High Frequency Terrorism: How the Big Banks and the Federal Reserve Maintain Their Death Grip on the United States

Vidéo de la rubrique sur Dailymotion…

http://www.dailymotion.com/video/edit/xf2lr1_04-10-2010-paul-jorion-bfm-radio-in_news

à la semaine prochaine !

Merci, c’est en ligne !

Zero Hedge parle d’un autre flash crash après que les mesures de protection de la SEC soient entrées en vigueur.

http://www.zerohedge.com/article/todays-flash-crash-century-aluminum-stunningly-not-brought-you-waddell-reed

Leur conclusion est que ce truc peut frapper n’importe qui, n’importe quand sur n’importe quel titre et que le marché financier est biaisé. Les HFT continent et l’opinion selon laquelle la bourse est truquée a des adeptes avec des arguments.

Bonjour,

Merci pour votre article, qui laisse cependant une zone d’ombre pour moi :

Je ne comprend pas du tout qu’un opérateur puisse lancer des ordres de ventes conséquents sans fixer de prix minimal. Cela signifie qu’il considère que ces titres ne valent plus rien. Mais même ainsi, pourquoi ne pas vouloir faire un peu de profit en les vendant le plus cher possible ? (le jeu habituel quoi..)

Ne peut-il pas s’agir d’une erreur du style « oubli de remplir la case de valeur mini dans un logiciel de lancement d’ordres.. » ou autre blague de ce type. Ou encore une pseudo erreur pour permettre à quelqu’un de très bien informé d’acheter ensuite à un prix particulièrement bas ?

Il devrait pourtant être assez facile de retrouver cet ordre de vente, comment il a été émis, pourquoi, par qui.. Tout ceci doit être archivé quelque part non ?

Que s’est-il passé le 27 décembre à la Bourse de Paris?

Mediapart Par Martine Orange

http://www.mediapart.fr/journal/economie/190111/que-sest-il-passe-le-27-decembre-la-bourse-de-paris

[…] l’un de ses pairs, il risque de faire exploser le système comme l’a montré le flash krach du 06 mai dernier qui n’a jamais été véritablement expliqué mais où ces algorithmes sont plus que […]